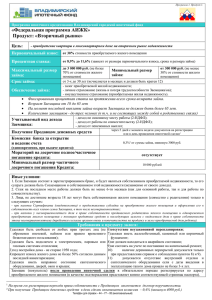

редакцию - Агентство по ипотечному жилищному

реклама

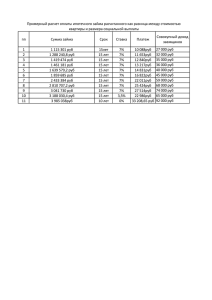

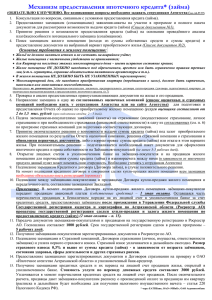

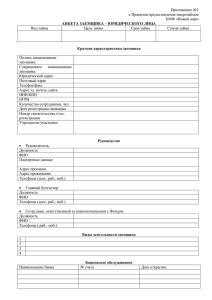

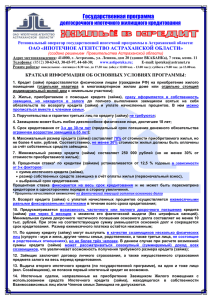

ЧАСТЬ I СТАНДАРТЫ ПРОЦЕДУР ВЫДАЧИ ИПОТЕЧНЫХ КРЕДИТОВ (ЗАЙМОВ) Стандарты процедур выдачи Ипотечных кредитов (займов) разработаны и введены с целью установления единых правил и требований, предъявляемых к параметрам Ипотечных кредитов (займов) при их выдаче и к порядку их выдачи. Ипотечные кредиты (займы) выдаются физическим лицам, выступающим в качестве Заемщиков, с соблюдением требований настоящих Стандартов. В качестве предмета для рефинансирования Агентством рассматриваются только те Ипотечные кредиты (займы), которые отвечают требованиям, предъявляемым к параметрам Ипотечных кредитов (займов), и выданы в соответствии с настоящими Стандартами (Общая часть и Часть I Стандартов). При выдаче Ипотечного кредита (займа) Первичный кредитор должен убедиться: - в отсутствии обоснованных предположений о предоставлении Заемщиками ложной информации, информации, не соответствующей действительности (недостоверной информации) либо неполной или вводящей в заблуждение информации, в том числе о доходах и занятости Заемщика; - в отсутствии негативных отзывов работодателя о Заемщике или иной негативной информации, которая существенно увеличивает риск неисполнения Заемщиками обязательств по Кредитному договору/Договору займа и Договору об ипотеке (в том числе отсутствие не снятых, не погашенных судимостей Заемщика). Часть I - «Стандарты процедур выдачи Ипотечных кредитов (займов)» включает следующие разделы: Раздел 1 - Оценка платежеспособности Заемщика. Раздел 2 - Виды доходов и расходов Заемщика и документы, предоставляемые для подтверждения занятости, доходов и расходов Заемщика. Раздел 3 - Расчет размера Ипотечного кредита (займа). Раздел 4 - Формы документов, применяемые при выдаче Ипотечного кредита (займа) и оформлении Ипотечной сделки. РАЗДЕЛ 1. ОЦЕНКА ПЛАТЕЖЕСПОСОБНОСТИ ЗАЕМЩИКА 1.1. Оценка платежеспособности Заемщика состоит из оценки возможности выполнения принятых им на себя обязательств по возврату Ипотечного кредита (займа) и уплате начисленных процентов. 1.2. Платежеспособность Заемщика определяется величиной кредитного риска и максимально допустимым размером Ипотечного кредита (займа) на основании анализа собранной и документально подтвержденной информации о Заемщике, исходя из коэффициента П/Д (Платеж/Доход) с учетом соотношения между суммой Ипотечного кредита (займа) и стоимостью Предмета ипотеки (коэффициент К/З). 1.3. Коэффициент П/Д (Платеж/Доход) - отношение ежемесячных расходов Заемщика по обслуживанию Ипотечного кредита (займа) к среднемесячному доходу Заемщиков (за вычетом расходов, указанных в п. 2.4.1 Части I настоящих Стандартов). 1.4. Для определения способности Заемщика выплачивать Ипотечный кредит (заем) рассчитывается коэффициент П/Д: А + РК*1,1*НР/12 Коэффициент П/Д = --------------------------- * 100% Д-Р где: А - размер ежемесячного аннуитетного платежа, в рублях; РК - размер Ипотечного кредита (займа), в рублях; НР - норматив ежегодных расходов Заемщика, связанных с обслуживанием Ипотечного кредита (займа). В целях расчета коэффициента П/Д значение НР устанавливается равным 0,02. Д - размер среднемесячных совокупных доходов Заемщика после налогообложения, в рублях; Р - размер ежемесячных совокупных расходов Заемщика, указанных в п.2.4.1. Части I настоящих Стандартов, в рублях. 1.5. Округление значения коэффициента П/Д производится до целых значений по математическим правилам, при этом осуществление промежуточных округлений при расчете коэффициента П/Д не допускается. Под правилами математического округления следует понимать метод округления, при котором значение округляемой цифры не изменяется, если следующая за ней цифра находится в промежутке от 0 до 4, и изменяется, увеличиваясь на единицу, если следующая за ней цифра находится в промежутке от 5 до 9. 1.6. Предельное значение коэффициента П/Д устанавливается в размере 45% с учетом других обязательных платежей (расходов по иным кредитным обязательствам и алиментным платежам Заемщиков). РАЗДЕЛ 2. ВИДЫ ДОХОДОВ И РАСХОДОВ ЗАЕМЩИКА И ДОКУМЕНТЫ, ПРЕДОСТАВЛЯЕМЫЕ ДЛЯ ПОДТВЕРЖДЕНИЯ ЗАНЯТОСТИ, ДОХОДОВ И РАСХОДОВ ЗАЕМЩИКА 2.1. Для рассмотрения заявления о выдаче Ипотечного кредита (займа) Заемщик должен представить Первичному кредитору: · паспорт либо иной документ, удостоверяющий личность в соответствии с требованиями законодательства Российской Федерации, · страховое свидетельство государственного пенсионного страхования Заемщика, · военный билет для лиц мужского пола призывного возраста, · документы, подтверждающие доход и занятость. Первичный кредитор вправе запросить дополнительные документы и проводить дополнительные процедуры андеррайтинга с целью наиболее достоверного установления платежеспособности Заемщиков. В случае, если документ насчитывает более одного листа, он должен быть пронумерован, прошит, скреплен печатью (если применимо) на прошивке и заверен подписью уполномоченного лица с указанием его должности, фамилии и инициалов имени и отчества, либо каждая страница документа должна быть заверена подписью уполномоченного лица с указанием его должности, фамилии и инициалов имени и отчества с проставлением печати организации. В случае предоставления Заемщиком копии документа, такая копия также должна содержать отметку «копия верна». 2.2. Первичный кредитор обязан проверить представленные документы, снять с них копии, заверить соответствующей надписью и вложить в формируемое Кредитное дело. Документы, представленные в оригиналах, в частности, справка о доходах и т.д., должны вкладываться в Кредитное дело в «оригинальном» виде. 2.3. Среднемесячный доход Заемщика рассчитывается как отношение суммы доходов за соответствующий период к числу месяцев в этом периоде. Допустимыми подтвержденными источниками получения дохода, которые могут учитываться при расчете платежеспособности Заемщика, выступают: 2.3.1. Занятость и заработная плата наемных работников по основному месту работы. Подтверждаются следующими документами: • заверенная работодателем копия трудовой книжки Заемщика или заверенная работодателем копия трудового контракта (договора)/контракта о прохождении военной службы; • справка с места работы, подтверждающая размер дохода за последние шесть месяцев, по форме 2-НДФЛ; Платежеспособность Заемщика, работающего по найму, рассчитывается с учетом его дохода, указанного в предоставленных справках с последнего места работы за шесть последних полных календарных месяцев. При этом при наличии трудового контракта (договора), устанавливающего более высокий уровень дохода Заемщика, возможно использование в расчетах среднемесячного дохода, указанного в данном контракте (договоре) (при этом данный доход должен быть отражен в справке по форме 2-НДФЛ за период не менее, чем три полных месяца до обращения за Ипотечным кредитом (займом)). 2.3.2. Занятость и заработная плата наемных работников от работы по совместительству. Подтверждаются следующими документами: • копия приказа о принятии на работу Заемщика; • копия трудового контракта (договора) Заемщика; • справка с места работы о размере дохода за последние шесть месяцев по форме 2-НДФЛ; Дополнительно могут предоставляться: • копия налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) - за прошедший календарный год. 2.3.3. Доход от осуществления предпринимательской деятельности Заемщикамииндивидуальными предпринимателями должен составлять не более 50% совокупного дохода Заемщиков, учитываемого при определении платежеспособности, с учетом требований пункта 4.10 Общей части настоящих Стандартов. 2.3.3.1. Индивидуальные предприниматели - лица, осуществляющие предпринимательскую деятельность без образования юридического лица, в том числе лица, занимающиеся самостоятельной профессиональной деятельностью (адвокаты, частные нотариусы, детективы и т.д.). Указанные лица должны представить документы, подтверждающие устойчивость и жизнеспособность своего предприятия и/или то, что они могут и впредь получать доход, достаточный для погашения Ипотечного кредита (займа). 2.3.3.2. Индивидуальные предприниматели должны осуществлять предпринимательскую деятельность, приносящую доход, не менее 2-х полных лет. Для подтверждения дохода представляются документы за период не менее последних 24 месяцев. 2.3.3.3. Платежеспособность Заемщика-индивидуального предпринимателя, рассчитывается с учетом дохода Заемщика за последние 12 месяцев. Среднемесячный доход предпринимателя определенного путем расчета отношения годовой суммы дохода к 12. 2.3.3.4. Среднемесячный доход индивидуального предпринимателя, уплачивающего единый налог на вмененный доход для отдельных видов деятельности, определяется путем расчета отношения суммы вмененного дохода за четыре полных последних налоговых периода (4 квартала) за вычетом суммы уплаченного в бюджет единого налога за четыре полных последних налоговых периода (4 квартала) к 12. Сумма вмененного дохода и уплаченного в бюджет единого налога на вмененный доход должны подтверждаться сведениями налоговых деклараций за четыре полных налоговых периода и финансовыми документами, подтверждающими уплату единого налога. 2.3.3.5. Для расчета платежеспособности Заемщика, перешедшего на упрощенную систему налогообложения, учитывается среднемесячный доход Заемщика, указанный в налоговой декларации за период не менее, чем за последние 12 месяцев, за вычетом уплаченного единого налога и иных расходов, связанных с осуществлением предпринимательской деятельности, установленных Первичным кредитором при проведении процедуры андеррайтинга, определенного путем расчета отношения годовой суммы дохода к 12. 2.3.3.6. В иных случаях, доход индивидуального предпринимателя, используемый для оценки платежеспособности Заемщика и полученный в результате анализа предоставленных налоговых деклараций, определяется путем отношения годовой суммы доходов к 12. 2.3.3.7. Документы, подтверждающие доход и занятость индивидуального предпринимателя: · копия налоговой декларации по форме, установленной для конкретного метода налогообложения, применяемого данным Заемщиком, с оригиналом отметки налогового органа о ее принятии, либо копия налоговой декларации по налогу на доходы физических лиц установленного образца (форма 3-НДФЛ) за два последних полных налоговых периода с отметкой налогового органа о принятии; · копия книги учета доходов и расходов и хозяйственных операций индивидуального предпринимателя заверенная подписью должностного лица налогового органа и скрепленная печатью налогового органа. Вместо книги учета доходов и расходов может быть представлена справка (оригинал) из налогового органа о полученном индивидуальным предпринимателем доходе согласно указанной книге; · копия свидетельства о государственной регистрации предпринимателя; · копии лицензий и свидетельств на занятие отдельными видами деятельности, если они подлежат лицензированию в соответствии с действующим законодательством; · выписка из Единого государственного реестра индивидуальных предпринимателей; · копии квитанций (платежных поручений) об уплате налогов за два последних полных налоговых периода или справка налогового органа об отсутствии задолженности по налогам. Дополнительно могут предоставляться: · описание сущности предпринимательской деятельности Заемщика, раскрывающее специфику бизнеса, рынки сбыта, положение на рынке, основных контрагентов и конкурентов, бизнес-план на текущий финансовый год и прочее; · иные документы (или их копии), подтверждающие факт получения доходов. 2.3.4. Доходы в виде процентов по банковским вкладам (депозитам), а также доходы в виде страховых выплат по договорам добровольного накопительного страхования жизни, носящие регулярный характер в течение всего срока кредитования. Подтверждаются следующими документами: · копия договора о банковском вкладе (депозите); · выписка со счета вклада до востребования о движении денежных средств за последние 12 месяцев; · справка банка о выплаченных процентах по вкладу; · копия договора добровольного накопительного страхования жизни (страховой полис); · копия правил страхования; · документы, подтверждающие полную уплату страховых премий страхователем страховой компании по договору добровольного накопительного страхования жизни (страховому полису); · справка страховой компании о произведенных страховых выплатах; · список документов, представляемых лицами, имеющими регулярный доход в виде процентов по вкладам и/или в виде страховых выплат, может быть расширен Первичным кредитором. 2.3.5. Доходы пенсионеров. Данные о пенсии могут использоваться, если ее получение подтверждено соответствующими документами, а также если срок ее получения не менее срока возврата ипотечного кредита (займа). Подтверждается следующими документами: Пенсионные выплаты из государственного пенсионного фонда справка государственного органа социальной защиты населения о размере пенсии потенциального Заемщика в случае, если он является пенсионером в соответствии с законодательно установленным возрастом, копия пенсионного удостоверения, справка из органов Министерства внутренних дел, Министерства обороны, Федеральной службы безопасности и других министерств и ведомств в случае назначения Заемщику пенсии за выслугу лет по достижении специально установленного возраста. Пенсионные выплаты из негосударственного пенсионного фонда договор негосударственного пенсионного обеспечения, а также: выписка со счета, на который осуществляется перечисление пенсии; или справка негосударственного пенсионного фонда о произведенных пенсионных выплатах (в произвольной форме), или справка о доходах физического лица по форме 2-НДФЛ, предоставляемая негосударственными пенсионными фондами. 2.3.6. Доходы, получаемые Заемщиком в виде платы по договорам найма Жилого помещения или по договорам аренды нежилого помещения, принадлежащих Заемщику на праве собственности. Подтверждаются следующими документами: · копия договора найма Жилого помещения/договора аренды нежилого помещения, заключенный в соответствии с действующим законодательством, до окончания срока действия которого осталось не менее 12 месяцев; · копия налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) с отметкой налогового органа о принятии - за прошедший год; · выписка по счету, подтверждающая поступление платы за наем/арендной платы на банковский счет Заемщика, являющегося наймодателем/арендодателем либо расписка о получении платы за наем/арендной платы; · документы, подтверждающие право собственности на предоставляемые в наем Жилые помещения или предоставляемые в аренду нежилые помещения; · документы, подтверждающие уплату необходимых налогов и сборов по получаемым доходам по договорам найма Жилого помещения или аренды нежилого помещения. В случае, когда доходы от аренды (найма) составляют более 50% от чистого совокупного дохода Заемщика, используемого для расчета суммы Ипотечного кредита (займа), Заемщику необходимо осуществить страхование риска утраты и/или повреждения имущества (объекта недвижимости, сдаваемого в аренду) на сумму не ниже размера Ипотечного кредита (займа), увеличенного на 10%, с учетом требований законодательства РФ. 2.4. Виды расходов и документы, их подтверждающие. 2.4.1. К расходам Заемщика, которые должны учитываться в обязательном порядке при расчете коэффициента П/Д, относятся: · расходы, связанные с погашением ранее полученных Заемщиком кредитных или заемных средств; · алиментные платежи (сведения об алиментных платежах указывает Заемщик). 2.4.2. Расходы Заемщика, связанные с погашением ранее выданных кредитов (займов), подтверждаются следующими документами: · документы или их копии (кредитные договоры, договоры займа, договоры купли-продажи с рассрочкой платежа, договоры возмездного оказания услуг и др.), подтверждающие текущие денежные обязательства и кредитную историю Заемщика; · выписки со счетов по учету средств предоставленного кредита или справка, выданная кредитором с информацией об остатке ссудной задолженности, качестве исполнения обязательств; · документы, содержащие сведения из бюро кредитных историй о Заемщике; · иные документы или их копии, подтверждающие наличие, отсутствие и характер денежных обязательств Заемщика. В случае отсутствия текущих денежных обязательств, Заемщик в письменной форме заверяет об этом Первичного кредитора. РАЗДЕЛ 3. РАСЧЕТ РАЗМЕРА ИПОТЕЧНОГО КРЕДИТА (ЗАЙМА) 3.1. Расчет размера Ипотечного кредита (займа), который может быть выдан Заемщику, производится только на основе стабильного дохода, рассчитанного с учетом значения коэффициента К/З (Кредит/Залог). При этом Кредитор должен иметь достаточные основания предполагать, что Заемщик будет продолжать получать адекватный доход, необходимый Заемщику в том числе для своевременного исполнения обязательств по Ипотечному кредиту (займу) в течение всего срока соответствующих выплат. 3.2. Коэффициент К/З рассчитывается следующим образом: размер Ипотечного кредита (займа) Коэффициент К/З = --------------------------------------------------------------* 100% стоимость Жилого помещения, являющегося Предметом ипотеки Округление значения коэффициента К/З производится до целых значений по математическим правилам, при этом осуществление промежуточных округлений при расчете коэффициента К/З не допускается. Под правилами математического округления следует понимать метод округления, при котором значение округляемой цифры не изменяется, если следующая за ней цифра находится в промежутке от 0 до 4, и изменяется, увеличиваясь на единицу, если следующая за ней цифра находится в промежутке от 5 до 9. 3.3. При предоставлении Ипотечного кредита (займа) под залог приобретаемого Жилого помещения, размер Ипотечного кредита (займа) рассчитывается в зависимости от стоимости приобретаемого Жилого помещения (Предмета ипотеки), и на момент его выдачи должен составлять не менее 30% и не более: - 70% от стоимости приобретаемой и передаваемой в залог Квартиры; - 60% от стоимости приобретаемого и передаваемого в залог Жилого дома (исходя из стоимости Жилого дома без учёта стоимости земельного участка, на котором расположен такой Жилой дом); - 90% от стоимости приобретаемой и передаваемой в залог Квартиры – в случае страхования ответственности Заемщика или предпринимательского риска кредитора по кредитному договору или договору займа; - 80% от стоимости приобретаемого и передаваемого в залог Жилого дома (исходя из стоимости Жилого дома без учёта стоимости земельного участка, на котором расположен такой Жилой дом) – в случае страхования ответственности Заемщика или предпринимательского риска кредитора по кредитному договору или договору займа. Примечание. Положения настоящего пункта в части максимального размера Ипотечного кредита (займа) с учетом страхования ответственности Заемщика или предпринимательского риска кредитора по кредитному договору или договору займа применяются при наличии соответствующего регулирования данного вопроса, отраженного в разделе «Требования к страховому обеспечению ипотечных сделок» Общей части настоящих Стандартов. В расчет принимается минимальная стоимость Жилого помещения (Предмета ипотеки), являющаяся меньшей из двух сумм: продажной цены, указываемой в Договоре приобретения Жилого помещения (Приложение №8), и оценочной стоимости Жилого помещения (Предмета ипотеки) по результатам заключения Оценщика. 3.4. Исключен. 3.5. При предоставлении Ипотечного кредита (займа) на строительство Жилого помещения с последующей передачей его в залог после окончания строительства и оформления права собственности размер Ипотечного кредита (займа) рассчитывается в зависимости от стоимости приобретаемого Жилого помещения (Предмета ипотеки), указываемой в Договоре приобретения Жилого помещения, и на момент его выдачи должен составлять не менее 30% и не более: - 70% от стоимости строящейся Квартиры; - 60% от стоимости строящегося Жилого дома (исходя из стоимости Жилого дома без учёта стоимости земельного участка, на котором расположен такой Жилой дом); - 90% от стоимости строящейся Квартиры – в случае страхования ответственности Заемщика или предпринимательского риска кредитора по кредитному договору или договору займа; - 80% от стоимости строящегося Жилого дома (исходя из стоимости Жилого дома без учёта стоимости земельного участка, на котором расположен такой Жилой дом) – в случае страхования ответственности Заемщика или предпринимательского риска кредитора по кредитному договору или договору займа. Примечание. Положения настоящего пункта в части максимального размера Ипотечного кредита (займа) с учетом страхования ответственности Заемщика или предпринимательского риска кредитора по кредитному договору или договору займа применяются при наличии соответствующего регулирования данного вопроса, отраженного в разделе «Требования к страховому обеспечению ипотечных сделок» Общей части настоящих Стандартов. После окончания строительства в целях рефинансирования вышеуказанный расчет проверяется на соответствие требованиям Стандартов путем применения минимальной стоимости Жилого помещения (Предмета ипотеки), являющейся меньшей из двух сумм: цены приобретения, указываемой в Договоре приобретения Жилого помещения, и оценочной стоимости Жилого помещения (Предмета ипотеки) по результатам заключения Оценщика. 3.6. При предоставлении Ипотечного кредита (займа) на погашение Ипотечного кредита (займа), ранее предоставленного на приобретение или строительство Жилого помещения, обеспечением по которому выступает Жилое помещение, под залог которого был предоставлен первый Ипотечный кредит (заем), максимальный размер Ипотечного кредита (займа) рассчитывается в зависимости от вида обеспечения в соответствии с п. 3.3, 3.5 Части I настоящих Стандартов. При этом размер такого Ипотечного кредита (займа) может составлять менее 30% от стоимости Предмета ипотеки. 3.7. Исключен. РАЗДЕЛ 4. ФОРМЫ ДОКУМЕНТОВ, ПРИМЕНЯЕМЫЕ ПРИ ВЫДАЧЕ ИПОТЕЧНОГО КРЕДИТА (ЗАЙМА) И ОФОРМЛЕНИИ ИПОТЕЧНОЙ СДЕЛКИ 4.1. При оформлении Ипотечных сделок, выдаче Ипотечных кредитов (займов) и составлении Закладных Поставщики должны руководствоваться формами документов, являющимися приложениями к настоящим Стандартам. 4.2. Обязательные формы документов: 1. Кредитный договор – Приложение № 4. 2. Договор займа – Приложение № 5. 3. Договор об ипотеке Жилого Помещения – Приложение № 6. 4. Закладная – Приложение № 7. 5. Договор купли-продажи и ипотеки Квартиры – Приложение № 9 (может редактироваться в части условий купли-продажи). 6. Отчет (Заключение) о проведенном Андеррайтинге Заемщика и Предмета ипотеки – Приложение №13. 7. Раздел N «Основные факты и выводы» Отчета об оценке недвижимого имущества. – Приложение №21. 8. Договор страхования (личное страхование) – Приложение № 24. 9. Договор страхования (имущественное страхование) – Приложение № 25. 10. Договор страхования (личное и имущественное страхование) – Приложение № 29. 11. Гарантийное письмо о фактическом предоставлении Ипотечного кредита (займа) и об исполнении обязательств (платежах) – Приложение №22. 4.3. Рекомендательные формы документов: 1. Договоры приобретения Жилого помещения – Приложение №8. 2. Договор поручительства – Приложение № 17. 3. Передаточный акт при купле-продаже Жилого помещения – Приложение № 18. 4. Исключен. 5. Отчет об оценке недвижимого имущества – Приложение №21 (За исключением Раздела N «Основные факты и выводы» Отчета об оценке недвижимого имущества) 4.4. При оформлении Договоров приобретения Жилого помещения (Приложение № 8) с использованием рекомендованных Агентством форм, должны быть обязательно включены следующие существенные условия согласно настоящим Стандартам: - Договор приобретения Жилого помещения со стороны продавца - физического лица должен быть подписан исключительно собственником Жилого помещения собственноручно, а не третьим лицом, действующим на основании доверенности, выданной собственником; - данные, определяющие местонахождение Жилого помещения (для отдельно стоящих домов и земельного участка), адрес, расположение Жилого помещения в составе многоквартирного жилого дома, количество комнат, общую площадь Жилого помещения, иные данные, касающиеся Жилого помещения; - продажная цена Жилого помещения, установленная соглашением сторон договора; - указание на то, что Жилое помещение приобретается в собственность с перечислением собственников и указанием их долей (при общей долевой собственности). При этом число и данные собственников не должны расходиться с данными, указанными в Кредитном договоре; - условие о том, что Жилое помещение никому не продано, не подарено, не заложено, в споре, под арестом или запрещением не состоит, рентой, арендой, наймом или какими- либо иными обязательствами не обременено либо указать такие обременения или сделки, если они имеются; - условие о том, что на момент продажи в Жилом помещении нет зарегистрированных лиц, или установлен конкретный срок, в течение которого лица, зарегистрированные в жилом помещении, должны быть выписаны. При выкупе Закладной Агентством в жилом помещении могут быть зарегистрированы только Залогодатель и Члены его семьи. 4.5. При заключении Договора приобретения Жилого помещения, влекущем возникновение ипотеки в силу закона (без заключения договора об ипотеке), помимо указанных существенных условий дополнительно должны быть включены: - указание на то, что Жилое помещение приобретается в собственность Заемщика за счет кредитных (заемных) средств с описанием реквизитов Кредитного договора (договора займа) (даты и/или номер), сторон, его заключивших, сумму Ипотечного кредита (займа), срок, на который выдан, размера процентной ставки за пользование Ипотечным кредитом (займом); - указание на возникновение ипотеки в силу закона в соответствии со ст.77 ФЗ «Об ипотеке (залоге недвижимости)» и со ссылкой на данную статью. 4.6. При необходимости заключения иных сделок оформление договоров осуществляется по формам, предусмотренным действующим законодательством и согласованным с Агентством, если только такая форма не предусмотрена Стандартами. 4.7. Внесение изменений и дополнений в обязательные формы договоров и иных документов допускается только по согласованию с Агентством.