Как отразить в бухучете и при налогообложении

реклама

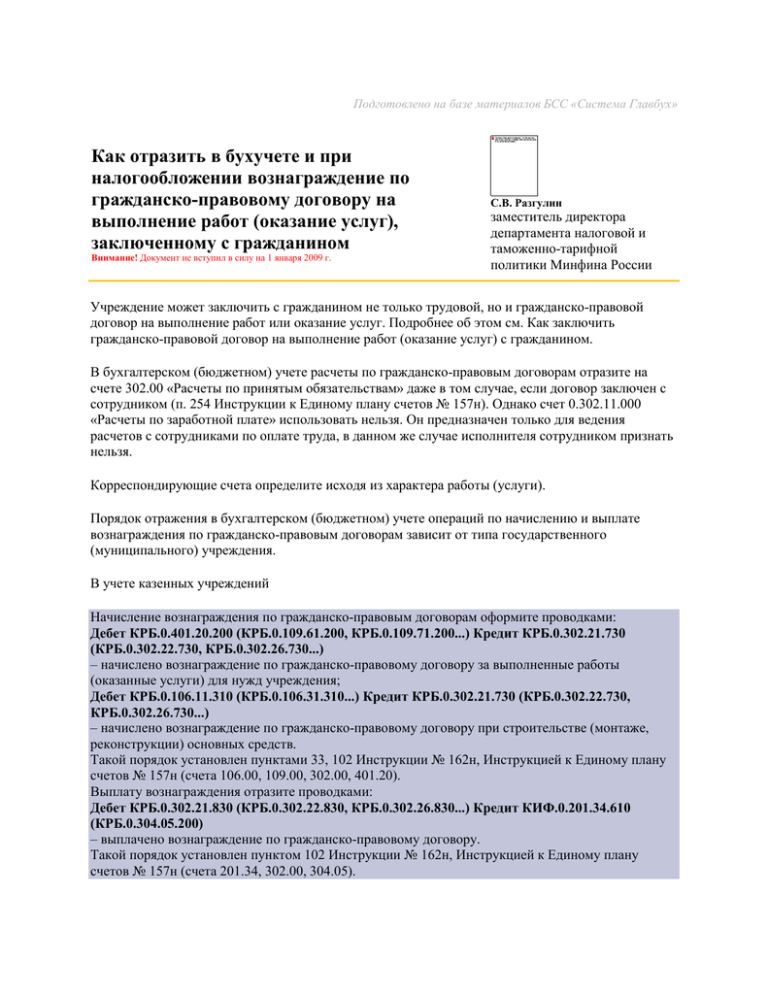

Подготовлено на базе материалов БСС «Система Главбух» Как отразить в бухучете и при налогообложении вознаграждение по гражданско-правовому договору на выполнение работ (оказание услуг), заключенному с гражданином Внимание! Документ не вступил в силу на 1 января 2009 г. С.В. Разгулин заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России Учреждение может заключить с гражданином не только трудовой, но и гражданско-правовой договор на выполнение работ или оказание услуг. Подробнее об этом см. Как заключить гражданско-правовой договор на выполнение работ (оказание услуг) с гражданином. В бухгалтерском (бюджетном) учете расчеты по гражданско-правовым договорам отразите на счете 302.00 «Расчеты по принятым обязательствам» даже в том случае, если договор заключен с сотрудником (п. 254 Инструкции к Единому плану счетов № 157н). Однако счет 0.302.11.000 «Расчеты по заработной плате» использовать нельзя. Он предназначен только для ведения расчетов с сотрудниками по оплате труда, в данном же случае исполнителя сотрудником признать нельзя. Корреспондирующие счета определите исходя из характера работы (услуги). Порядок отражения в бухгалтерском (бюджетном) учете операций по начислению и выплате вознаграждения по гражданско-правовым договорам зависит от типа государственного (муниципального) учреждения. В учете казенных учреждений Начисление вознаграждения по гражданско-правовым договорам оформите проводками: Дебет КРБ.0.401.20.200 (КРБ.0.109.61.200, КРБ.0.109.71.200...) Кредит КРБ.0.302.21.730 (КРБ.0.302.22.730, КРБ.0.302.26.730...) – начислено вознаграждение по гражданско-правовому договору за выполненные работы (оказанные услуги) для нужд учреждения; Дебет КРБ.0.106.11.310 (КРБ.0.106.31.310...) Кредит КРБ.0.302.21.730 (КРБ.0.302.22.730, КРБ.0.302.26.730...) – начислено вознаграждение по гражданско-правовому договору при строительстве (монтаже, реконструкции) основных средств. Такой порядок установлен пунктами 33, 102 Инструкции № 162н, Инструкцией к Единому плану счетов № 157н (счета 106.00, 109.00, 302.00, 401.20). Выплату вознаграждения отразите проводками: Дебет КРБ.0.302.21.830 (КРБ.0.302.22.830, КРБ.0.302.26.830...) Кредит КИФ.0.201.34.610 (КРБ.0.304.05.200) – выплачено вознаграждение по гражданско-правовому договору. Такой порядок установлен пунктом 102 Инструкции № 162н, Инструкцией к Единому плану счетов № 157н (счета 201.34, 302.00, 304.05). В учете бюджетных учреждений Бюджетные учреждения – получатели бюджетных средств операции по начислению (выплате) вознаграждения по гражданско-правовым договорам отражают в порядке, установленном для казенных учреждений (п. 4 приказа Минфина России от 6 декабря 2010 г. № 162н). В учете бюджетного учреждения, которое получает субсидии из бюджета (в соответствии с п. 1 ст. 78.1 Бюджетного кодекса РФ), сделайте следующие проводки. Начисление вознаграждения оформите проводками: Дебет 0.401.20.200 (0.109.60.200, 0.109.70.200...) Кредит 0.302.21.730 (0.302.22.730, 0.302.25.730...) – начислено вознаграждение по гражданско-правовому договору за выполненные работы (оказанные услуги) для нужд учреждения; Дебет 0.106.11.310 (0.106.31.310, 0.106.21.310...) Кредит 0.302.21.730 (0.302.22.730, 0.302.25.730...) – начислено вознаграждение по гражданско-правовому договору при строительстве (монтаже, реконструкции) основных средств. Такой порядок установлен пунктом 128 Инструкции № 174н, Инструкцией к Единому плану счетов № 157н (счета 106.00, 109.00, 302.00, 401.20). Выплату вознаграждения отразите проводками: Дебет 0.302.21.830 (0.302.22.830, 0.302.25.830...) Кредит 0.201.34.610 (0.201.11.610...) – выплачено вознаграждение по гражданско-правовому договору. Такой порядок установлен пунктом 129 Инструкции № 174н, Инструкцией к Единому плану счетов № 157н (счета 201.01, 201.34, 302.00). В учете автономных учреждений Начисление вознаграждения по гражданско-правовым договорам оформите проводками: Дебет 0.401.20.200 (0.109.60.200, 0.109.70.200...) Кредит 0.302.21.000 (0.302.22.000, 0.302.25.000...) – начислено вознаграждение по гражданско-правовому договору за выполненные работы (оказанные услуги) для нужд учреждения; Дебет 0.106.11.000 (0.106.31.000, 0.106.21.000...) Кредит 0.302.21.000 (0.302.22.000, 0.302.25.000...) – начислено вознаграждение по гражданско-правовому договору при строительстве (монтаже, реконструкции) основных средств. Такой порядок установлен пунктом 153 Инструкции № 183н, Инструкцией к Единому плану счетов № 157н (счета 106.00, 109.00, 302.00, 401.20). Выплату вознаграждения отразите проводками: Дебет 0.302.21.000 (0.302.22.000, 0.302.25.000...) Кредит 0.201.34.000 (0.201.11.000, 0.201.21.000) – выплачено вознаграждение по гражданско-правовому договору. Такой порядок установлен пунктом 157 Инструкции № 183н, Инструкцией к Единому плану счетов № 157н (счета 201.01, 201.34, 302.00, 304.05). В 24–26 разрядах номера счета укажите код выбытий (расходов, затрат), соответствующий структуре данных, утвержденных Планом финансово-хозяйственной деятельности (п. 3 Инструкции № 183н). Ситуация: по какой статье (подстатье) КОСГУ отразить расходы на выплату вознаграждения преподавателю. С преподавателем заключен гражданско-правовой договор Выплаты по гражданско-правовым договорам отразите по соответствующим подстатьям КОСГУ, детализирующим статью КОСГУ 220 «Оплата работ, услуг». При этом выбор той или иной подстатьи КОСГУ (221–226) определяется в зависимости от вида выполненных работ (оказанных услуг). Такой вывод следует из раздела V указаний, утвержденных приказом Минфина России от 21 декабря 2011 г. № 180н. Если расходы по оплате выполненных работ (оказанных услуг) нельзя отнести на подстатьи КОСГУ 221–225, их следует отражать по подстатье КОСГУ 226 «Прочие работы, услуги» (раздел V указаний, утвержденных приказом Минфина России от 21 декабря 2011 г. № 180н). Образовательные услуги, оказываемые преподавателем, не могут быть отнесены на подстатьи КОСГУ 221–225. На данные подстатьи нужно относить расходы по оплате: услуг связи (подстатья КОСГУ 221); транспортных услуг (подстатья КОСГУ 222); коммунальных услуг (подстатья КОСГУ 223); арендной платы за пользование имуществом (подстатья КОСГУ 224); работ, услуг по содержанию имущества (подстатья КОСГУ 225). Таким образом, расходы по выплате вознаграждения преподавателю, с которым заключен гражданско-правовой договор, отразите по подстатье КОСГУ 226 «Прочие работы, услуги». Ситуация: по какой статье (подстатье) КОСГУ образовательному учреждению отразить расходы на выплату вознаграждения сотруднику медицинского учреждения. С сотрудником заключен гражданско-правовой договор, предметом которого является оказание услуг по руководству практикой студентов Расходы на выплату вознаграждения по гражданско-правовому договору, предметом которого является руководство практикой студентов, отразите по подстатье КОСГУ 226 «Прочие работы, услуги». Объясняется это так. По подстатье КОСГУ 226 «Прочие работы, услуги» отражают расходы по выплате договоров гражданско-правового характера, предметом которых является оказание услуг по руководству практикой студентов вузов. Об этом прямо сказано в разделе V указаний, утвержденных приказом Минфина России от 21 декабря 2011 г. № 180н. Однако по подстатье КОСГУ 226 можно также отразить и другие (не поименованные в этом перечне) аналогичные по экономическому содержанию расходы. Расходы на оплату вознаграждения по гражданско-правовым договорам за руководство практикой студентов в учреждениях среднего профессионального образования (СПО) и вузах аналогичны по своему экономическому содержанию. Поэтому образовательные учреждения СПО, так же как и вузы, должны отражать такие расходы по подстатье КОСГУ 226 «Прочие работы, услуги». Ситуация: нужно ли при выплате вознаграждения гражданам по гражданско-правовым договорам составить отдельную заявку на кассовый расход (заявку на кассовый расход (сокращенную)) на каждого из них Да, нужно. Такой позиции придерживаются сотрудники Казначейства России. Объясняется это так. Для оплаты денежных обязательств, возникших в рамках одного бюджетного обязательства, казенное учреждение (другой получатель бюджетных средств) должно сформировать отдельную заявку на кассовый расход (ф. 0531801) (заявку на кассовый расход (сокращенную) (ф. 0531851)). Это следует из положений пунктов 9.2, 9.31 Порядка, утвержденного приказом Казначейства России от 10 октября 2008 г. № 8н. Бюджетные и автономные учреждения, которые получают целевые субсидии, формируют отдельную заявку на кассовый расход (ф. 0531801 или ф. 0531851) для оплаты каждого денежного обязательства (п. 16 Порядка, утвержденного приказом Минфина России от 16 июля 2010 г. № 72н). В отношении выплат за счет субсидий, предоставленных на возмещение нормативных затрат на выполнение государственного (муниципального) задания, порядок формирования заявки на кассовый расход не установлен. Однако в связи с тем, что форма заявки на кассовый расход единая для всех учреждений, обслуживающихся в Казначействе России (утверждена приказом Казначейства России от 10 октября 2008 г. № 8н), порядок ее заполнения также должен быть единым. Таким образом, можно сделать вывод, что заполнять заявку на кассовый расход при оплате обязательств за счет субсидий, предоставленных на выполнение госзадания, бюджетные учреждения должны в общем порядке. С точки зрения законодательства гражданско-правовой договор, заключенный с гражданином, рассматривается как отдельное бюджетное (денежное) обязательство (ст. 6 Бюджетного кодекса РФ, ст. 2 Закона от 26 октября 2002 г. № 127-ФЗ, раздел II Порядка, утвержденного приказом Минфина России от 19 сентября 2008 г. № 98н). Соответственно, для оплаты каждого договора нужно оформить отдельную заявку на кассовый расход (заявку на кассовый расход (сокращенную)). Кроме того, отдельные заявки на кассовый расход (заявки на кассовый расход (сокращенные)) нужно оформить и для перечисления взносов на обязательное пенсионное (медицинское) страхование, начисленных на сумму вознаграждения по этим договорам. Это связано с тем, что бюджетное (денежное) обязательство по уплате страховых взносов возникает по каждому договору отдельно. Пример оформления заявки на кассовый расход на перечисление вознаграждения по гражданскоправовым договорам Казенное учреждение «Альфа» в рамках бюджетной деятельности заключило два договора гражданско-правового характера: с А.С. Кондратьевым на выполнение текущего ремонта административного помещения (стоимость работ 20 000 руб.); с А.В. Дежневой на оказание консультационных услуг (стоимость услуг 7000 руб.). Кондратьев и Дежнева не являются сотрудниками учреждения, а также не зарегистрированы в качестве предпринимателей. В феврале Кондратьев и Дежнева выполнили условия договора. Бухгалтер «Альфы» на основании актов выполненных работ и оказанных услуг начислил вознаграждение Кондратьеву в размере 20 000 руб. и Дежневой в размере 7000 руб. Заявление о предоставлении стандартных и профессиональных налоговых вычетов Кондратьев и Дежнева не подавали. НДФЛ составил: 2600 руб. (20 000 руб. × 13%) с вознаграждения Кондратьева; 910 руб. (7000 руб. × 13%) с вознаграждения Дежневой. Вознаграждение перечисляется на индивидуальные банковские карты. Для этого бухгалтер «Альфы» составил: заявку на кассовый расход на перечисление вознаграждения Кондратьеву в сумме 17 400 руб. (20 000 руб. 2600 руб.); заявку на кассовый расход на перечисление вознаграждения Дежневой в сумме 6090 руб. (7000 руб. 910 руб.). 15 марта бухгалтер «Альфы» составил отдельные заявки на кассовый расход на перечисление страховых взносов, начисленных на вознаграждения Кондратьева и Дежневой. C выплат гражданам по гражданско-правовым договорам на выполнение работ (оказание услуг) удерживайте НДФЛ (подп. 6 п. 1 ст. 208 НК РФ, письмо Минфина России от 7 ноября 2011 г. № 03-04-06/3-298). При этом учреждение не освободит себя от обязанностей налогового агента, если пропишет в гражданско-правовом договоре, что НДФЛ гражданин должен платить самостоятельно (письмо Минфина России от 25 апреля 2011 г. № 03-04-05/3-292). Перечислить налог в бюджет нужно по месту постановки учреждения на учет (п. 7 ст. 226 НК РФ, письмо Минфина России от 7 ноября 2011 г. № 03-04-06/3-298). Налог не удерживайте только в том случае, если договор заключен с предпринимателем, нотариусом или адвокатом. Предприниматели и нотариусы НДФЛ платят самостоятельно (п. 2 ст. 227 НК РФ). Адвокаты, учредившие адвокатский кабинет, НДФЛ также платят самостоятельно (п. 2 ст. 227 НК РФ). В остальных случаях с доходов адвокатов налог удерживают коллегии адвокатов, адвокатские бюро или юридические консультации (п. 1 ст. 226 НК РФ). Также налог не взимается, если исполнитель гражданско-правового договора постоянно проживает за рубежом. Подробнее об этом см. С каких выплат удерживать НДФЛ. С выплат резидентам за выполнение работ (оказание услуг) налог рассчитайте по ставке 13 процентов (п. 1 ст. 224 НК РФ). С выплат нерезидентам НДФЛ удержите по ставке 30 процентов. Исключение составляют нерезиденты, которые признаются высококвалифицированными специалистами. Независимо от налогового статуса с их доходов налог удержите по ставке 13 процентов. Об этом говорится в пункте 3 статьи 224 Налогового кодекса РФ. Ситуация: можно ли предоставить стандартные налоговые вычеты по НДФЛ резидентам, работающим по гражданско-правовым договорам Да, можно. При предоставлении стандартного налогового вычета ограничения по типу договора (трудовой или гражданско-правовой) статьей 218 Налогового кодекса РФ не предусмотрены. Человек имеет право получить стандартный налоговый вычет на себя и (или) своего ребенка. Вычет на себя в размере 3000 или 500 руб. предоставьте особым категориям граждан. Вычеты на ребенка предусмотрены подпунктом 4 пункта 1 статьи 218 Налогового кодекса РФ. Чтобы предоставить стандартный вычет сотруднику, привлеченному по гражданско-правовому договору, учреждению необходимо выполнить следующие условия: получить от сотрудника все необходимые документы (п. 3 ст. 218 НК РФ); определить размер стандартного налогового вычета, который можно предоставить (п. 1 ст. 218 НК РФ). Подробнее об этом см. Кто предоставляет стандартные налоговые вычеты. Вычеты сотруднику, привлеченному к работе по гражданско-правовому договору, предоставляйте только за те месяцы, в течение которых этот договор действует При решении вопроса о предоставлении стандартного вычета учитывается доход, полученный сотрудником с начала налогового периода (года). Аналогичные выводы следуют из писем Минфина России от 7 апреля 2011 г. № 03-04-06/10-81, ФНС России от 4 марта 2009 г. № 3-5-03/233 и УФНС по г. Москве от 1 июня 2010 г. № 2015/3/057717. Если договор действует в течение нескольких месяцев, а вознаграждение выплачивается не ежемесячно (например, единовременно по истечении срока действия договора), то стандартные налоговые вычеты предоставляйте за каждый месяц действия договора, включая те месяцы, в которых вознаграждение не выплачивалось. Такой вывод следует из писем Минфина России от 13 января 2012 г. № 03-04-05/8-10, от 21 июля 2011 г. № 03-04-06/8-175, от 19 августа 2008 г. № 03-04-06-01/254, от 15 июля 2008 г. № 03-04-06-01/203, от 12 октября 2007 г. № 03-04-06-01/353, ФНС России от 9 октября 2007 г. № 04-1-02/002656. Подтверждает такой подход и постановление Президиума ВАС РФ от 14 июля 2009 г. № 4431/09. Пример предоставления стандартного налогового вычета по гражданско-правовому договору, заключенному с гражданином, который не является сотрудником учреждения 1 апреля ГУ НИИ «Альфа» заключило с А.И. Ивановым договор подряда на текущий ремонт административного здания. Иванов не является сотрудником «Альфы», а также не зарегистрирован в качестве предпринимателя. Договор заключен сроком на три месяца. Сумма вознаграждения Иванова по договору составляет 30 000 руб. и выплачивается единовременно после окончания работ. 30 июня Иванов сдал выполненные работы. Учреждение приняло их по акту приемки-передачи выполненных работ. Бухгалтер «Альфы» начислил Иванову вознаграждение в размере 30 000 руб. и включил его сумму в налоговую базу по НДФЛ за июнь. Иванов имеет одного ребенка в возрасте до 18 лет. Согласно заявлению Иванова, в текущем году до заключения договора подряда он нигде не работал и доходов не получал. Таким образом, в июне его налоговая база с начала года не превысила 280 000 руб. Стандартные вычеты были предоставлены Иванову в следующих размерах: 1400 руб. за апрель; 1400 руб. за май; 1400 руб. за июнь. НДФЛ с суммы вознаграждения Иванова составил 3354 руб. ((30 000 руб. – (1400 руб. × 3 мес.)) × 13%). В июле «Альфа» выплатила Иванову из кассы вознаграждение в сумме 26 646 руб. (30 000 руб. – 3354 руб.). Пример отражения в бухучете вознаграждения по гражданско-правовому договору на выполнение работ, заключенному с гражданином, не являющимся сотрудником учреждения 1 марта бюджетное учреждение «Альфа» в рамках деятельности, приносящей доход, заключило с А.С. Кондратьевым договор подряда на выполнение текущего ремонта административного помещения. Кондратьев не является сотрудником учреждения, а также не зарегистрирован в качестве предпринимателя. Стоимость работ составляет 41 000 руб. При выполнении ремонта Кондратьев использует материалы учреждения. В марте Кондратьев отремонтировал административное помещение. Бухгалтер «Альфы» на основании акта приемкипередачи выполненных работ начислил вознаграждение Кондратьеву в размере 41 000 руб. Сумма вознаграждения вошла в налоговую базу по НДФЛ за март. Кондратьев имеет одного ребенка в возрасте до 18 лет. Согласно заявлению Кондратьева в текущем году до заключения договора подряда он нигде не работал и доходов не получал. Таким образом, в марте его налоговая база с начала года не превысила 280 000 руб. Поэтому ему предоставляется стандартный налоговый вычет на ребенка в размере 1400 руб. НДФЛ составил 5148 руб. ((41 000 руб. – 1400 руб.) × 13%). В марте учреждение выплатило Кондратьеву из кассы деньги в сумме 35 852 руб. (41 000 руб. – 5148 руб.). Бухгалтер сделал в учете следующие проводки: Дебет 2.109.80.225 Кредит 2.302.25.730 – 41 000 руб. – приняты ремонтные работы, выполненные Кондратьевым по договору подряда; Дебет 2.302.25.830 Кредит 2.201.34.610 – 35 852 руб. – выплачено Кондратьеву вознаграждение по договору подряда; Дебет 2.302.25.830 Кредит 2.303.01.730 – 5148 руб. – удержан НДФЛ с вознаграждения, начисленного в пользу Кондратьева; Дебет 2.303.01.830 Кредит 2.201.11.610 – 5148 руб. – перечислен в бюджет НДФЛ, удержанный с дохода Кондратьева; Кредит 18 (код КОСГУ) – 5148 руб. – отражено выбытие средств со счета учреждения. О том, нужно ли удержать НДФЛ со стоимости материалов, транспортных или других расходов, которые учреждение компенсирует исполнителю по гражданско-правовому договору помимо вознаграждения, см. С каких выплат удерживать НДФЛ. При расчете НДФЛ резидентам учитывайте профессиональный налоговый вычет (п. 3 ст. 210 НК РФ). Нерезидентам вычет не предоставляйте (п. 4 ст. 210 и п. 3 ст. 224 НК РФ). Вознаграждение по гражданско-правовому договору на выполнение работ (оказание услуг) включите в налогооблагаемую базу по НДФЛ в день выплаты вознаграждения (в денежной или натуральной форме) (п. 1 ст. 223 НК РФ). Если вознаграждение человек получит в денежной форме, рассчитанный налог перечислите в бюджет в следующие сроки: в день получения денег в банке, если учреждение выплатит исполнителю вознаграждение наличными, полученными с лицевого счета; в день перечисления денег на счет исполнителя, если учреждение выплатит вознаграждение в безналичном порядке; на следующий день после выдачи вознаграждения, если учреждение выплатит его из других источников. Эти сроки установлены в пункте 6 статьи 226 Налогового кодекса РФ. Если вознаграждение гражданин получит в натуральной форме, рассчитанный налог удержите с любых денежных вознаграждений, выплачиваемых ему (п. 4 ст. 226 НК РФ). Если НДФЛ удержать невозможно, уведомьте об этом налоговую инспекцию по месту учета учреждения, а также гражданина, которому выплачен доход (п. 5 ст. 226 НК РФ). С вознаграждений гражданам по гражданско-правовым договорам нужно начислить взносы на обязательное пенсионное (медицинское) страхование (ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ). Подробнее об этом см. Как начислить взносы на обязательное пенсионное (социальное, медицинское) страхование на выплаты по гражданско-правовым договорам и авторским договорам. Взносы на обязательное социальное страхование не начисляйте (п. 2 ч. 3 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ). Взносы на страхование от несчастных случаев и профзаболеваний нужно начислить, только если обязанность учреждения платить их предусмотрена гражданско-правовым договором (абз. 4 ст. 5, п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125–ФЗ). Порядок расчета остальных налогов зависит от того, какую систему налогообложения применяет учреждение. Учреждение применяет общую систему налогообложения Вознаграждения по гражданско-правовым договорам за выполнение работ (оказание услуг) (в рамках деятельности, приносящей доход, и оплаченные за счет этих средств) учтите при расчете налога на прибыль в составе: расходов на оплату труда, если договор заключен с гражданином, не состоящим в штате учреждения (п. 21 ст. 255 НК РФ); прочих расходов, если договор заключен с предпринимателем, не состоящим в штате учреждения (подп. 41 п. 1 ст. 264 НК РФ). Ситуация: можно ли учесть при расчете налога на прибыль вознаграждение за выполнение работ (оказание услуг) по гражданско-правовому договору, заключенному с человеком, состоящим в штате учреждения Да, можно. При этом такие выплаты должны быть экономически обоснованны и документально подтверждены (п. 1 ст. 252 НК РФ). Порядок учета вознаграждений, выплачиваемых штатным сотрудникам по договорам гражданскоправового характера, зависит от того, зарегистрирован сотрудник учреждения в качестве предпринимателя или нет. Если сотрудник не является предпринимателем, выплаченные ему вознаграждения по договорам гражданско-правового характера (за работы (услуги), выполненные в рамках деятельности, приносящей доход, и оплаченные за счет средств от этой деятельности) можно учесть при расчете налога на прибыль в составе прочих расходов на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ. Подтверждают эту точку зрения Минфин России в письмах от 27 марта 2008 г. № 03-03-06/3/7, от 26 января 2007 г. № 03-04-06-02/11 и ФНС России в письме от 20 октября 2006 г. № 02-1-08/222. Если штатный сотрудник имеет статус предпринимателя, расходы на выплату вознаграждения также можно включить в расходы при расчете налога на прибыль. При этом порядок учета данных выплат зависит от характера работ (услуг), выполняемых по гражданско-правовому договору. Если работы (услуги) носят производственный характер, то вознаграждение, выплачиваемое предпринимателю, состоящему в штате, учтите в составе материальных расходов (подп. 6 п. 1 ст. 254 НК РФ). Если же он выполняет работы (услуги) непроизводственного характера, то затраты на выплату вознаграждения учтите в составе прочих расходов (подп. 49 п. 1 ст. 264 НК РФ). Аналогичные разъяснения содержатся в письме ФНС России от 13 июля 2010 г. № ШС-37-3/6521. Внимание! Не заключайте со штатными сотрудниками гражданско-правовые договоры на выполнение тех работ (услуг), которые они исполняют в рамках своих трудовых обязанностей. В противном случае выплаты по таким договорам могут быть признаны экономически необоснованными. И тогда затраты на выплату вознаграждений нельзя будет включить в налоговые расходы (п. 1 ст. 252 НК РФ, письма Минфина России от 26 января 2007 г. № 03-04-06-02/11 и ФНС России от 13 июля 2010 г. № ШС-37-3/6521, от 20 октября 2006 г. № 02-1-08/222). Ситуация: можно ли учесть при расчете налога на прибыль выплаты по гражданско-правовым договорам, если в штате учреждения есть сотрудники, выполняющие аналогичные функции Нет, нельзя. Расходы на выплаты по гражданско-правовым договорам являются экономически обоснованными только в том случае, если сторонний исполнитель, работающий по такому договору, не дублирует функции штатных сотрудников. Такая позиция отражена в письмах Минфина России от 6 декабря 2006 г. № 03-03-04/2/257 и от 31 мая 2004 г. № 04-02-05/3/42, ФНС России от 20 октября 2006 г. № 02-1-08/222. «Главбух» советует Есть аргументы, позволяющие учреждению учесть при расчете налога на прибыль выплаты по гражданско-правовым договорам, даже если в штате учреждения есть сотрудники, выполняющие аналогичные функции. Они заключаются в следующем. Налоговое законодательство не ставит экономическую оправданность расходов на выплаты по гражданско-правовым договорам гражданам в зависимость от того, имеются ли у учреждения штатные сотрудники, выполняющие аналогичные функции. Таким образом, наличие в штате учреждения сотрудников с аналогичными обязанностями не является основанием для того, чтобы признать такие затраты экономически неоправданными. Такой вывод подтверждается пунктом 3 определения Конституционного суда РФ от 4 июня 2007 г. № 320-О-П. Аналогичные выводы содержатся в постановлении Президиума ВАС РФ от 18 марта 2008 г. № 14616/07, определениях ВАС РФ от 12 мая 2008 г. № 5971/08, от 12 июля 2007 г. № 8299/07, постановлениях ФАС Западно-Сибирского округа от 21 января 2008 г. № Ф04-231/2008(681-А2740), от 19 марта 2007 г. № Ф04-5188/2006(32565-А27-40), Северо-Западного округа от 21 января 2008 г. № Ф04-231/2008(681-А27-40), от 1 декабря 2008 г. № А05-586/2008, Московского округа от 19 августа 2009 г. № КА-А40/7963-09, от 5 мая 2009 г. № КА-А40/3335-09, Уральского округа от 18 мая 2009 г. № Ф09-3078/09-С3, от 16 октября 2008 г. № Ф09-7442/08-С3, от 29 сентября 2008 г. № Ф09-6975/08-С2, от 10 января 2008 г. № Ф09-10873/07-С2, Поволжского округа от 26 января 2009 г. № А55-9610/2008, Центрального округа от 26 июня 2009 г. № А35-991/08-С21, от 23 июня 2006 г. № А64-10456/05-13. В то же время в некоторых судебных решениях суды делают особый акцент на то, что учреждение может учесть выплаты по гражданско-правовым договорам при расчете налога на прибыль, если в должностной инструкции обязанности сотрудника не совпадают с перечнем оказываемых услуг. То есть услуги стороннего исполнителя и штатного сотрудника не дублируются (см., например, определения ВАС РФ от 14 апреля 2009 г. № ВАС-3597/09, от 26 ноября 2008 г. № ВАС-15297/08, от 14 апреля 2008 г. № 4554/08, от 20 декабря 2007 г. № 16758/07, постановления ФАС Поволжского округа от 22 октября 2009 г. № А49-1429/2009, от 4 декабря 2008 г. № А55-17653/07, от 29 июля 2008 г. № А55-15619/2006, Западно-Сибирского округа от 20 декабря 2007 г. № Ф04109/2007(126-А27-15), Центрального округа от 22 августа 2007 г. № А36-1927/2007, Московского округа от 13 апреля 2009 г. № КА-А40/2899-09). Порядок уменьшения налоговой базы на сумму вознаграждения по гражданско-правовому договору зависит от метода расчета налога на прибыль, применяемого учреждением. Если учреждение применяет кассовый метод, то начисленное вознаграждение учтите в составе расходов только после фактической выплаты его человеку (п. 3 ст. 273 НК РФ). Если учреждение применяет метод начисления, то начисленную сумму вознаграждения по гражданско-правовому договору включите в состав прямых или косвенных расходов (п. 1 ст. 318 НК РФ). Факт оплаты здесь значения не имеет (подп. 3 п. 7 ст. 272 НК РФ). Момент включения суммы вознаграждения в налоговую базу зависит от того, к каким расходам относится выплачиваемое вознаграждение – к прямым или косвенным. Учреждения могут самостоятельно определить в своей учетной политике перечень прямых расходов, связанных с производством и реализацией товаров, выполнением работ или оказанием услуг (п. 1 ст. 318 НК РФ). Внимание! При утверждении перечня прямых расходов в учетной политике учитывайте, что деление расходов на прямые и косвенные должно быть экономически оправданно (письмо Минфина России от 26 января 2006 г. № 03-03-04/1/60). В противном случае налоговая инспекция может пересчитать налог на прибыль. Так, вознаграждение по гражданско-правовому договору за выполнение работ (оказание услуг), непосредственно связанных с производством и реализацией, учтите в составе прямых расходов. Прочие вознаграждения отнесите к косвенным расходам. Вознаграждения за выполнение работ (оказание услуг) по гражданско-правовым договорам, которые относятся к прямым расходам, включите в налоговую базу по мере реализации продукции, в стоимости которой они учтены (абз. 2 п. 2 ст. 318 НК РФ). Вознаграждения, которые относятся к косвенным расходам, учтите при расчете налога на прибыль в момент начисления (п. 2 ст. 318, п. 1 ст. 272 НК РФ). Если учреждение оказывает услуги, то прямые расходы можно учесть, как и косвенные, в момент их начисления (абз. 3 п. 2 ст. 318 НК РФ). Учреждение платит ЕНВД Вознаграждения, выплачиваемые по гражданско-правовым договорам, при расчете единого налога не учитывайте. Связано это с тем, что ЕНВД рассчитывается с вмененного дохода (ст. 346.29 НК РФ). Учреждение применяет общую систему налогообложения и платит ЕНВД При совмещении ЕНДВ с общей системой налогообложения вознаграждения, выплаченные по гражданско-правовым договорам, учитывайте по правилам того режима налогообложения, для деятельности которого произведены такие расходы. Если работу (услугу) невозможно отнести к одному виду деятельности, то сумму вознаграждения нужно распределить. Такой порядок установлен пунктом 9 статьи 274 и пунктом 7 статьи 346.26 Налогового кодекса РФ. Подробнее о том, как распределить расходы, относящиеся к обоим режимам налогообложения, см. Как учесть при расчете налога на прибыль расходы, если организация совмещает общую систему налогообложения и ЕНВД. Автономное учреждение применяет упрощенку Налоговую базу автономных учреждений на упрощенке, которые платят единый налог с доходов, вознаграждения, выплачиваемые по гражданско-правовым договорам, не уменьшают. Такие учреждения не учитывают никакие расходы (п. 1 ст. 346.18 НК РФ). Если автономное учреждение платит единый налог с разницы между доходами и расходами, то вознаграждение по гражданско-правовому договору, выплачиваемое гражданину, не состоящему в штате учреждения, уменьшит налоговую базу (подп. 6 п. 1, абз. 2 п. 2 ст. 346.16, п. 21 ст. 255 НК РФ). При расчете единого налога начисленные вознаграждения учтите только после их фактической выплаты гражданину (п. 2 ст. 346.17 НК РФ). Ситуация: можно ли вознаграждение за выполнение работ (оказание услуг) по гражданскоправовому договору, заключенному с сотрудником, состоящим в штате автономного учреждения, учесть при расчете единого налога. Автономное учреждение применяет упрощенку, единый налог платит с разницы между доходами и расходами Нет, нельзя. Перечень расходов, которые можно учесть при расчете единого налога, является закрытым (п. 1 ст. 346.16 НК РФ). Вознаграждение по гражданско-правовому договору, заключенному со штатным сотрудником, нельзя учесть в качестве расходов на оплату труда. Организации (в т. ч. и автономные учреждения), которые применяют общую систему налогообложения, могут учесть его в составе прочих расходов на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ (письма Минфина России от 27 марта 2008 г. № 03-03-06/3/7, от 26 января 2007 г. № 03-04-0602/11 и ФНС России от 20 октября 2006 г. № 02-1-08/222). Это возможно, если по гражданскоправовому договору сотрудник выполняет работы, не относящиеся к его трудовым обязанностям. В перечне расходов, установленном в статье 346.16 Налогового кодекса РФ, нет ни расходов по гражданско-правовым договорам, заключенным с сотрудниками, ни прочих расходов, связанных с производством и реализацией. Следовательно, автономное учреждение на упрощенке не может учесть данные расходы при расчете единого налога. Подготовлено на базе материалов БСС «Система Главбух»