Ждем продолжения восходящего движения котировок российских акций на предстоящей неделе

реклама

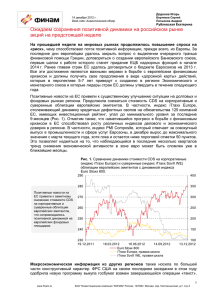

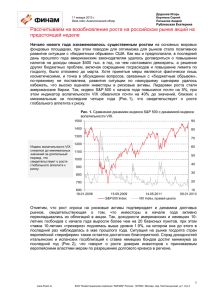

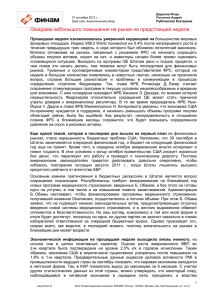

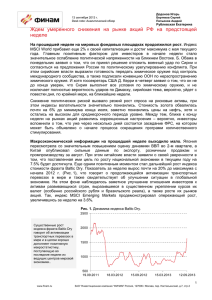

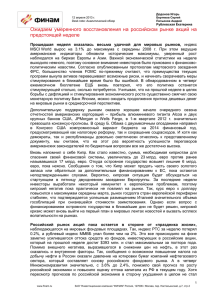

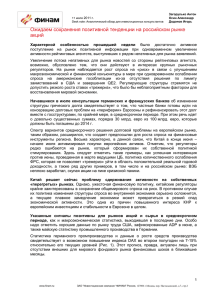

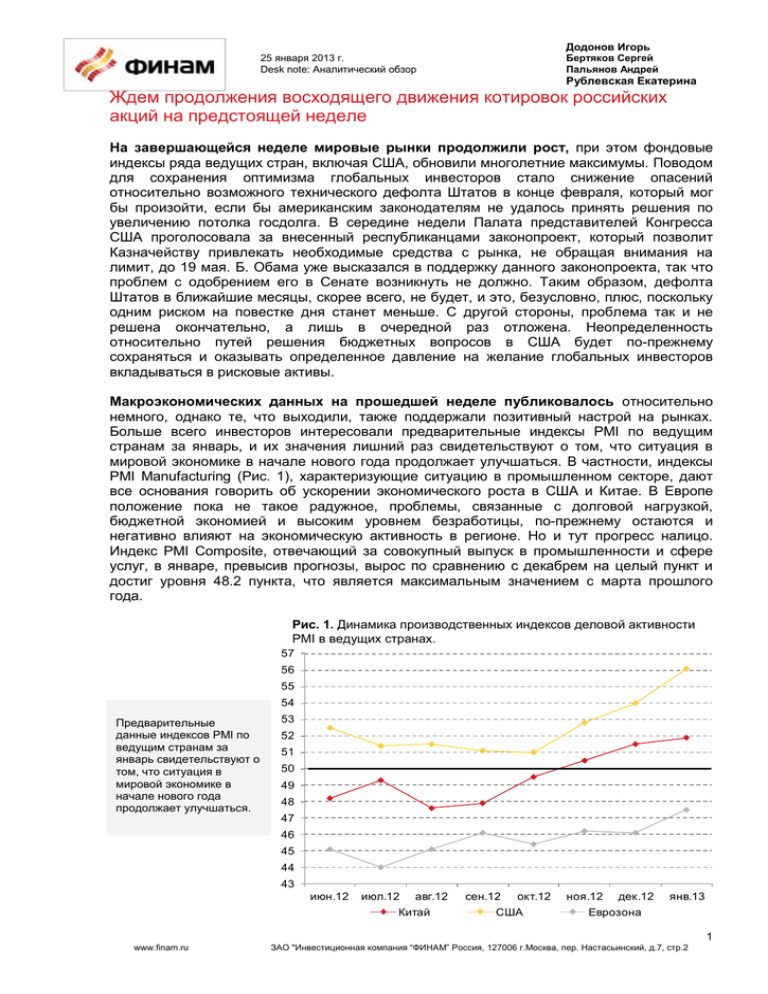

Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Ждем продолжения восходящего движения котировок российских акций на предстоящей неделе На завершающейся неделе мировые рынки продолжили рост, при этом фондовые индексы ряда ведущих стран, включая США, обновили многолетние максимумы. Поводом для сохранения оптимизма глобальных инвесторов стало снижение опасений относительно возможного технического дефолта Штатов в конце февраля, который мог бы произойти, если бы американским законодателям не удалось принять решения по увеличению потолка госдолга. В середине недели Палата представителей Конгресса США проголосовала за внесенный республиканцами законопроект, который позволит Казначейству привлекать необходимые средства с рынка, не обращая внимания на лимит, до 19 мая. Б. Обама уже высказался в поддержку данного законопроекта, так что проблем с одобрением его в Сенате возникнуть не должно. Таким образом, дефолта Штатов в ближайшие месяцы, скорее всего, не будет, и это, безусловно, плюс, поскольку одним риском на повестке дня станет меньше. С другой стороны, проблема так и не решена окончательно, а лишь в очередной раз отложена. Неопределенность относительно путей решения бюджетных вопросов в США будет по-прежнему сохраняться и оказывать определенное давление на желание глобальных инвесторов вкладываться в рисковые активы. Макроэкономических данных на прошедшей неделе публиковалось относительно немного, однако те, что выходили, также поддержали позитивный настрой на рынках. Больше всего инвесторов интересовали предварительные индексы PMI по ведущим странам за январь, и их значения лишний раз свидетельствуют о том, что ситуация в мировой экономике в начале нового года продолжает улучшаться. В частности, индексы PMI Manufacturing (Рис. 1), характеризующие ситуацию в промышленном секторе, дают все основания говорить об ускорении экономического роста в США и Китае. В Европе положение пока не такое радужное, проблемы, связанные с долговой нагрузкой, бюджетной экономией и высоким уровнем безработицы, по-прежнему остаются и негативно влияют на экономическую активность в регионе. Но и тут прогресс налицо. Индекс PMI Composite, отвечающий за совокупный выпуск в промышленности и сфере услуг, в январе, превысив прогнозы, вырос по сравнению с декабрем на целый пункт и достиг уровня 48.2 пункта, что является максимальным значением с марта прошлого года. Рис. 1. Динамика производственных индексов деловой активности PMI в ведущих странах. 57 56 55 54 Предварительные данные индексов PMI по ведущим странам за январь свидетельствуют о том, что ситуация в мировой экономике в начале нового года продолжает улучшаться. 53 52 51 50 49 48 47 46 45 44 43 июн.12 июл.12 авг.12 Китай сен.12 окт.12 США ноя.12 дек.12 янв.13 Еврозона 1 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Здесь также хочется отметить ситуацию в Германии. Индекс PMI Composite в этой стране в январе резко вырос − до 53.6 пункта против 50.3 пункта в декабре, что свидетельствует о заметном ускорении роста деловой активности. Об улучшении настроений немецких потребителей и бизнеса говорят также данные опубликованных на этой неделе индексов от институтов ZEW и IFO. Это позволяет рассчитывать на то, что экономика Германии в ближайшие кварталы увеличит темпы роста, и к концу года ей все же удастся вытянуть экономику Еврозоны в целом из рецессии. Из прочей макростатистики отметим хорошие данные по первичным заявкам на пособия по безработице в США, которые опустились до уровня 330 тыс. в неделю. Это говорит о продолжении улучшения ситуации на американском рынке труда и позволяет рассчитывать на сильную статистику по числу созданных новых рабочих мест в США в январе, которая выйдет в следующую пятницу, 1 февраля, и которой инвесторы всегда уделяют большое внимание. Согласно текущим прогнозам, показатель в январе составит 155 тыс., как и в декабре. Продолжающийся сезон отчетности в США в целом также пока не дает особых поводов для пессимизма. По данным Bloomberg, чистая прибыль более 100 компаний, входящих в индекс S&P 500 и уже представивших свои результаты за 4-й квартал прошлого года, превысила консенсус-прогнозы. Однако и тут не обошлось без ложки дегтя, которой стал слабый финансовый отчет мирового технологического лидера Apple. Темпы роста квартальной чистой прибыли компании стали минимальными за последние 10 лет, при этом менеджмент озвучил достаточно консервативные прогнозы по прибыли и на текущий код. Впрочем, хотя реакция рынков на отчетность Apple была достаточно бурной, она носила все же локальный характер – просадка рынков была достаточно быстро выкуплена. На следующей неделе свои результаты представят такие американские промышленные гиганты, как Caterpillar, Ford, Boeing, и мы рассчитываем на сохранение позитивной тенденции. Евросоюз На прошедшем в понедельник в Брюсселе первом в этом году заседании Еврогруппы министры финансов стран Еврозоны одобрили выделение очередного транша экстренной помощи Греции в размере 9.2 млрд. евро. Из этих средств 7.2 млрд. евро в виде облигаций будут направлены на рекапитализацию греческих банков, а остальные 2 млрд. евро в виде наличных средств − на покрытие бюджетных потребностей правительства. Отметим, что бесперебойное выделение новых кредитных траншей для Греции указывает на большую политическую уверенность со стороны Европы в способности правительства страны осуществлять программу по сокращению дефицита бюджета и другие реформы. Что же касается ситуации с Кипром, то пока финансовую помощь островному государству решили не предоставлять и вернуться к этому вопросу в марте. По словам Ж.-К. Юнкера, которого на посту главы Еврогруппы сменит министр финансов Нидерландов Д. Дийссельблем, «сейчас финансовые потребности Кипра покрыты, поэтому дефолта в ближайшее время страна не допустит». Между тем, по данным СМИ, основной причиной задержки являются намеченные на март президентские выборы на Кипре. Еврогруппа хочет сначала дождаться их результатов, чтобы потом уже с победителем обсуждать условия предоставления помощи. Кроме того, министры финансов Евросоюза разрешили 11 государствам из 27 облагать налогом финансовые операции. В числе этих стран инициаторы − Германия и Франция, а также примкнувшие к ним Италия, Испания, Австрия, Португалия, Бельгия, Эстония, Греция, Словакия и Словения. Еврокомиссия предлагает ввести налог в размере 0.1% для сделок с акциями и облигациями и 0.01% − для сделок с производными инструментами. Как ожидается, введение данного налога может приносить порядка 57 млрд. евро в год в целом по ЕС и 10 млрд. евро в перечисленных 11 странах. 2 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Государства, получившие разрешение, смогут применять этот налог с января следующего года, если правительства быстро согласуют детали. Заявленная цель нового налога − отвратить финансовые организации от безответственных спекуляций вроде тех, что привели к мировому кризису 2008 г., переключить их на работу с реальным сектором вместо торговли между собой, что должно обеспечить более эффективное распределение ресурсов. Деньги, как предполагается, будут тратиться на общественные интересы. По мнению комиссара ЕС по налоговой политике А. Шемета, «это чрезвычайно важный и позитивный прорыв, крупная веха в истории мировой налоговой системы». В то же время главам финансовых ведомств стран Еврозоны так и не удалось согласовать меры, которые бы позволили банкам региона получать поддержку Европейского механизма финансовой стабильности (ESM) напрямую, минуя правительства. За максимально возможное ускорение согласований нового антикризисного инструмента выступили министры финансов Ирландии и Франции. Однако ряд других стран считает, что банки не могут получать средства напрямую, пока ЕЦБ не возьмет на себя полномочия единого банковского регулятора зоны евро, что ожидается лишь в 2014 г. При этом министр финансов Германии В. Шойбле полагает, что ESM вообще не следует расходовать собственные ресурсы, оставаясь кредитором последней инстанции. Во вторник в своем выступлении во Франкфурте глава ЕЦБ М. Драги заявил о своей растущей уверенности в том, что долговой кризис в Еврозоне, длящийся уже более трех лет, в итоге будет преодолен, а европейская экономика уже к концу текущего года выйдет из рецессии. Произойдет это благодаря решительным мерам, принятым европейскими властями в прошлом году. По словам М. Драги, «темные облака над Еврозоной рассеялись. Европейские лидеры согласились, что валютный союз должен быть дополнен финансовым союзом, фискальным союзом, подлинным экономическим союзом, и в конечном итоге необходимо усилить политический союз». По мнению председателя ЕЦБ, многие страны региона уже добились значительного прогресса в усилении контроля над государственными финансами и провели структурные реформы для повышения конкурентоспособности. При этом М. Драги призвал продолжать движение в этом направлении, несмотря на имеющиеся трудности. По его словам, «нам нужно терпение. Я очень хорошо знаю, что для многих людей в странах, которые столкнулись с проведением реформ, личная экономическая ситуация складывается очень сложно. Но просто нет альтернативы для проведения реформ другим путем». М. Драги также заявил о том, что ЕЦБ по-прежнему остается приверженным своему основному мандату по обеспечению стабильности цен в регионе, и все меры регулятора направлены на достижение этой цели. М. Драги считает, что «глядя на текущие и ожидаемые темпы инфляции, просто нет доказательств, которые могли бы подтвердить опасения по поводу любых отклонений от ценовой стабильности». Международный валютный фонд опубликовал доклад, в котором понизил свои прогнозы по темпам роста глобальной экономики в 2013-2014 гг. Так, согласно новым оценкам МВФ, темпы роста мирового ВВП в этом году составят 3.5%, а не 3.6%, как ожидалось ранее. При этом теперь эксперты фонда ожидают, что рецессия, которая началась в Европе в прошлом году, продолжится и в 2013 г.: экономика Еврозоны по новому прогнозу снизится на 0.2%, хотя ранее прогнозировался ее незначительный, на 0.1%, прирост. Главный экономист МВФ О. Боаншар считает, что «зона евро по-прежнему представляет довольно серьезную угрозу для стабильного развития мировой экономики. Можно ли сказать, что ситуация в Европе улучшается? На мой взгляд, и да и нет. Что-то должно произойти, чтобы мы увидели более динамичное восстановление активности в европейской экономике. Вариант какого-либо острого кризиса здесь стал менее вероятен, тем не менее риски продолжительной стагнации в данном регионе остаются довольно высокими». 3 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина По данным Центра европейских экономических исследований (ZEW), доверие бизнеса к экономике Германии в январе выросло значительно сильнее, чем ожидалось, достигнув максимума почти за три года. Так, индекс делового доверия, который основан на опросе аналитиков и инвесторов, вырос до 31.5 пункта против 6.9 пункта в декабре прошлого года. Значение индекса текущих условий в январе составило 7.1 пункта, также превысив декабрьский показатель и консенсус-прогноз. По словам главы ZEW В. Франца, «в экспертных кругах ожидают, что позитивные настроения на финансовых рынках могут вскоре привести к тому, что компании начнут осуществлять те инвестиции, которые были отложены ранее. Тем не менее экономическая ситуация у основных торговых партнеров страны по-прежнему остается сложной». В. Франц также отметил, что вышедшие данные предполагают умеренный рост немецкой экономики в этом году. США В среду Палата представителей Конгресса США приняла законопроект, который убирает необходимость повышать лимит по госдолгу страны до 19 мая. Такая мера позволит Казначейству в течение этих трех месяцев размещать необходимые суммы для финансирования правительства и обеспечения выплат по обязательствам. После одобрения документа в Палате представителей законопроект поступит на рассмотрение Сената, который должен утвердить его в ближайшее время. Официальный представитель Белого дома Д. Карни заявил, что администрация президента попрежнему предпочитает долгосрочное увеличение потолка госдолга, но Б Обама «не будет стоять на пути» законопроекта, если Конгресс примет это предложение. Продажи домов на вторичном рынке в США в декабре сократились на 1% м/м до 4.94 млн. в годовом исчислении, оказавшись хуже ожиданий. Тем не менее показатель остался вблизи максимумов с середины 2010 г. Индекс цен на жилье в Штатах в ноябре повысился на 0.6% м/м после аналогичного повышения в октябре. По данным Conference Board, индекс опережающих индикаторов в США вырос в декабре на 0.5% м/м, что стало максимальным подъемом за три месяца. Показатель превысил прогнозы рынка, при этом его значение за ноябрь было пересмотрено до 0% м/м с -0.2% м/м. Среди основных причин повышения индекса указываются рост рынка недвижимости и увеличение числа рабочих мест, что стимулируют потребительские расходы. Страны Азии, Россия, развивающиеся рынки Во вторник завершилось двухдневное заседание Банка Японии, от которого ждали новых масштабных мер стимулирования национальной экономики. Японский регулятор в целом оправдал ожидания, объявив о программе выкупа активов без привязки к временным рамкам. Предполагается, что Банк Японии будет покупать активы на сумму 13 трлн. иен в месяц, начиная с января 2014 г. Монетарные власти также, по настоянию нового главы японского кабинета С. Абэ, утвердили цель по инфляции в 2% и заявили о том, что будут добиваться этого показателя любыми способами. Ключевая учетная ставка не изменилась и осталась на уровне 0-0.1%. Экспорт Японии в декабре сократился на 5.8% г/г, несмотря на ослабление курса иены, что оказалось хуже ожиданий. Импорт при этом увеличился на 1.9% г/г. Как результат, декабрьский дефицит торгового баланса составил 800.7 млрд. иен. В целом за 2012 г. дефицит торгового баланса Японии достиг рекордного уровня за всю историю страны, составив 6.93 трлн. иен, или около $78 млрд., против 2.56 трлн. иен в 2011 г. Длительные перерывы в работе ядерных реакторов в стране привели к резкому росту импорта нефти и газа, а территориальные споры с Китаем негативно повлияли на объемы экспорта в эту страну, которая является крупнейшим торговым партнером Японии. Экспорт в Китай 4 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина сократился на 10.8%, а объемы экспорта в ЕС снизились на 15%. Ситуация с торговлей с США более позитивная − экспорт вырос на 11.7%, а импорт на 2.5%, однако это не смогло переломить общую ситуацию. Потребительские цены в Японии без учета свежих продуктов питания в декабре снизились на 0.2% в годовом выражении, как и ожидалось. Таким образом, дефляция в стране наблюдается в семи из восьми последних месяцев. На этом фоне Банку Японии, вероятно, будет непросто достичь нового целевого уровня инфляции в 2% г/г. Согласно предварительным данным HSBC, индекс деловой активности PMI в Китае в январе достиг 51.9 пункта, превысив декабрьское значение в 51.5 пункта и консенсуспрогноз. Таким образом, промпроизводство в Китае растет самыми быстрыми темпами за два года, что укрепляет перспективы того, что темпы экономического роста Поднебесной ускорятся второй квартал подряд. В то же время надо отметить, что Министерство промышленности Китая в настоящее время ориентируется на темпы роста промышленного производства в стране в 2013 г. на уровне 10%, то есть считает, что темпы останутся неизменными по сравнению с прошлым годом. По мнению главы миссии МВФ в РФ А. Спилимберго, российская экономика в настоящее время развивается с максимально возможной для нее скоростью. Об этом, в частности, свидетельствует тот факт, что «безработица находится на рекордно низком уровне, использование мощностей − на максимальном уровне, а инфляция превышает целевой показатель, установленный на среднесрочный период». В таких условиях для повышения темпов роста необходимо увеличивать размеры привлечения частного капитала. В связи с этим, как полагает представитель МВФ, «эффективность управления, реформирование делового климата сейчас, как никогда раньше, имеют большое значение для обеспечения дальнейшего экономического роста». А. Спилимберго признает, что правительство РФ уделяет большое внимание этим моментам, используя в качестве целевых показателей позиции страны в рейтинге Doing Business. Однако, по мнению главы миссии, «вопрос эффективности управления − более широкий вопрос, чем показатели, входящие в этот рейтинг. В частности, один из ключевых вопросов − приватизация». А. Спилимберго считает, что планы правительства РФ в этом направлении весьма масштабны, однако «то, как начинается их осуществление, можно назвать несколько замедленным». По его словам, «в конечном итоге темпы роста в России будут зависеть в значительной степени от способности правительства решать эти вопросы». По данным Росстата, промпроизводство в России в декабре выросло на 1.4% в годовом выражении после роста на 1.9% м/м в ноябре. С учетом сезонного и календарного факторов промышленный рост в декабре составил 0.5% м/м после роста на 0.6% м/м в ноябре. За весь 2012 г. промышленное производство в России выросло на 2.6% по сравнению с 2011 г. Увеличение выпуска в обрабатывающих отраслях составило 4.1%, добыча полезных ископаемых выросла на 1.1%, производство и распределение электроэнергии, газа и воды – на 1.2%. В целом итоги года в промышленности РФ оказались несколько хуже официальных прогнозов правительства и рыночных ожиданий. На текущей неделе индексы волатильности продолжили снижаться, достигнув очередных минимумов за последние несколько лет. Цены «рисковых» активов в основном выросли. Данные макроэкономической информации по большей части отражали дальнейшее улучшение экономической ситуации в ведущих странах. Финансовополитическая информация, поступающая на рынок, в целом также свидетельствовала о сокращении внешнеполитических рисков для инвесторов. Мы ожидаем продолжения роста на российском рынке акций в ближайшие дни, а также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде. 5 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Техническая картина по основным индексам и сырьевым товарам Индекс ММВБ Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1540 пунктов, далее 1570 пунктов. В случае снижения поддержкой выступит область 1470 пунктов, далее 1450 пунктов. Индекс S&P 500 Индекс S&P 500 консолидируется чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1520 пунктов, далее 1570 пунктов. В случае снижения целью движения выступит район 1460 пунктов, далее 1390 пунктов. Нефть Brent Котировки нефти Brent движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $116 за баррель, далее $119.6 за баррель. Ближайшая поддержка расположена на уровне $111.5 за баррель, при ее пробитии целью снижения может стать отметка $109.7 за баррель. 6 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Золото Котировки золота находятся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Сопротивление расположено в районе $1690 за унцию, далее $1720 за унцию. Поддержка лежит в районе $1620 за унцию, далее $1540 за унцию. Пара EUR/USD Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.34, далее 1.348. В случае возобновления нисходящей динамики уровнями поддержки станут отметки 1.326 и далее 1.305. 7 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Основные корпоративные события за неделю Трансконтейнер Событие. В понедельник состоялось заседание директоров Трансконтейнера, на котором была одобрена стратегия развития компании до 2020 г. Стратегия основана на принципе органического роста на ключевых рынках России и СНГ, но не исключает приобретения активов на новых рынках. В базовом сценарии предполагается увеличить объем железнодорожных контейнерных перевозок к 2020 г. до 2.7 млн. дфэ против 1.484 млн. дфэ в 2012 г. При этом парк фитинговых платформ возрастет до 42 тыс. единиц с 24 тыс. на конец 2012 г., а доля логистических и экспедиторских услуг в выручке повысится почти до 50%. В стратегии также заложены мероприятия, направленные на дальнейший рост операционной эффективности Трансконтейнера. Для достижения поставленных целей компания планирует направлять на капвложения в среднем от 20% до 30% годовой чистой выручки, при этом общий объем капзатрат на период 2013-2020 гг. может достичь 110 млрд. руб. Основная доля инвестиций будет направлена в расширение и оптимизацию парка подвижного состава. Комментарий. В 2012 г. рост объемов железнодорожных контейнерных перевозок Трансконтейнера составил 8.9%. Утвержденная стратегия предусматривает средний рост объемов перевозок в 2013-2020 гг. на уровне чуть ниже 8% в год, что выглядит вполне достижимым, учитывая низкий уровень контейнеризации в РФ по сравнению с развитыми рынками, продолжение роста экономики, потребительского спроса, а также производства продукции с высокой добавленной стоимостью. При этом компания упрочит свои лидерские позиции на растущем рынке железнодорожных контейнерных перевозок РФ. В то же время сохранение высоких темпов роста потребует заметного увеличения капвложений, что может негативно сказаться на величине свободных денежных потоков Трансконтейнера, по крайней мере, в ближайшие несколько лет. Между тем, объявление новой стратегии, на наш взгляд, не окажет существенного влияния на котировки акций Трансконтейнера. Мы считаем, что инвесторов сейчас больше интересуют новости относительно приватизации компании, которая, как ожидается, состоится в ближайшие кварталы. МРСК Центра, МРСК Центра и Приволжья, МРСК Волги, МРСК Сибири Событие. По итогам заседания наблюдательного совета НП «Совет рынка» от 23 января было принято решение о лишении нескольких энергосбытовых компаний статуса гарантирующих поставщиков: «Омскэнергосбыт», «Ивэнергосбыт», «Пензаэнергосбыт», «Курскрегионэнергосбыт», «Брянскэнергосбыт» и «Орелэнергосбыт», входящие в структуру энергохолдинга «Энергострим». Совокупная задолженность компаний составила 8 млрд. руб. Позднее стало известно, что в соответствии с приказами Минэнерго России №24-29 от 24.01.2013 г. функции ГП с 1 февраля 2013 г. переходят к компаниям "Холдинга МРСК", а именно к ОАО "МРСК Центра", ОАО "МРСК Центра и Приволжья", ОАО "МРСК Волги", ОАО "МРСК Сибири". Таким образом, помимо оказания услуг по транспорту электроэнергии, ряд филиалов МРСК будут осуществлять весь комплекс мероприятий по сбыту электроэнергии предприятиям, организациям и жителям Омской, Пензенской, Курской, Брянской, Орловской и Ивановской областей и оптовом рынке электроэнергии и мощности. Пресс-служба Холдинга МРСК сообщает, что в МРСК уже ведется активная подготовительная работа. Комментарий. На долю данных МРСК, помимо большой ответственности, ложится важнейшая функция взаимодействий с потребителем, что влечет за собой повышение размера и статуса компаний. В преддверии периода возможной приватизации с точки зрения долгосрочных перспектив роста компаний мы рассматриваем новость позитивно для данных МРСК. С другой стороны, на первоначальной стадии процесс организации 8 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина новой деятельности и неизбежные расходы, связанные с ним, а также необходимость выплатить долги сбытовых компаний скажутся на финансовых показателях МРСК. Магнит Событие: Магнит опубликовал отчет по МСФО за 2012 г., который оказался очень сильным, лучше прогнозов рынка. В течение 2012 г. компания открыла (net) 1 575 магазинов (1 040 «магазинов у дома», 36 гипермаркетов, 17 магазинов «Магнит Семейный» и 482 магазина косметики) и увеличила свои торговые площади на 29.39% − с 1 970.16 тыс. кв. м. на конец 2011 г. до 2 549.26 тыс. кв. м. на конец 2012 г. При этом общее количество магазинов сети на 31 декабря 2012 г. составило 6 884 (6 046 «магазинов у дома», 126 гипермаркетов, 20 магазинов «Магнит Семейный» и 692 магазина косметики). Выручка компании в рублях выросла на 34% с 335 699.95 млн. руб. в 2011 г. до 448 661.13 млн. руб. в 2012 г. Рост чистой выручки связан с увеличением торговых площадей и ростом сопоставимых продаж на 5.26% (без НДС). Рост выручки в долларовом выражении составил 26%: с 11 423.26 млн. долл. за 2011 г. до 14 429.65 млн. долл. за 2012 г. Валовая маржа Компании увеличилась с 24.33% за 2011 г. до 26.52% за 2012 г. Валовая прибыль в рублях выросла на 45.71% с 81 663.45 млн. руб. (2 778.86 млн. долл.) до 118 994.62 млн. руб. (3 827.05 млн. долл.). Показатель EBITDA в рублях вырос на 71.62% − с 27 604.14 млн. руб. (939.32 млн. долл.) за 2011 г. до 47 374.54 млн. руб. (1 523.64 млн. долл.) за 2012 г. Маржа EBITDA в 2012 г. составила 10.56%. Чистая прибыль Компании за 2012 г. увеличилась на 103.15% до 24 994.79 млн. руб. (803.87 млн. долл.) против 12 303.84 млн. руб. (418.68 млн. долл.) за 2011 г. Выручка, млн. руб. Валовый доход, млн. руб. Валовая маржа EBITDA, млн. руб. EBITDA маржа Чистая прибыль, млн. руб. Чистая маржа 4 кв.2012 129 176 35 695 27,6% 14 631 11,3% 8 203 6,4% 4 кв.2011 Прирост 95 35,2% 518 25 40,0% 502 26,7% 3,5% 10 41,8% 317 10,8% 4,9% 5 54,1% 324 5,6% 13,9% 2012 448 661 118 994 26,5% 47 374 10,6% 24 995 5,6% 2011 Прирост 335 33,6% 699 81 45,7% 663 24,3% 9,0% 27 71,6% 604 8,2% 28,4% 12 103,2% 303 3,7% 52,0% Комментарий: Опубликованный отчет оказался лучше ожиданий. Так, EBITDA оказалась на 9%, а чистая прибыль на 17% выше прогноза. Компания продолжает радовать инвесторов как быстрыми темпами развития розничной сети, так и ростом сопоставимых продаж. Показатели рентабельности существенно превышают среднеотраслевые и продолжают расти. Согласно планам руководства компании, в будущем году темпы роста сети останутся высокими: планируется открыть 1410 новых магазинов. Значительные темпы роста и рентабельность, на наш взгляд, полностью оправдывают относительно высокие коэффициенты, с которыми торгуются акции компании. Мы по-прежнему считаем покупку бумаг Магнита одной из лучших инвестиционных идей в секторе российского ритейла. 9 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 25 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Контакты Группа клиентской аналитики (Департамент клиентского обслуживания) Отдел Классического Рынка (доверительное и консультационное управление, операции в РТС и на внебиржевом рынке) Зайцева Анна Руководитель +7 (495) 796-90-26, доб.2025 [email protected] Коновалов Василий Руководитель отдела +7(495) 796-93-88, доб.2744 [email protected] Пальянов Андрей Консультант-аналитик +7 (495) 796-90-26, доб.2040 [email protected] Голубев Артем Портфельный менеджер +7(495) 796-93-88, доб.2745 [email protected] Силакова Екатерина Портфельный управляющий УК «Финам Менеджмент» +7 (495) 796-90-26, доб.1608 [email protected] Дубинин Иван Портфельный менеджер +7(495) 796-93-88, доб.2747 [email protected] Додонов Игорь Консультант-аналитик +7 (495) 796-90-26, доб.1627 [email protected] Рублевская Екатерина Консультант-аналитик +7 (495) 796-90-26, доб.1636 [email protected] Зюриков Александр Портфельный менеджер +7(495) 796-93-88, доб.2740 [email protected] Спиридонов Денис Портфельный менеджер +7(495) 796-93-88, доб.2742 [email protected] Бертяков Сергей Консультант-аналитик +7 (495) 796-90-26, доб.2045 [email protected] Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты, либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо, ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какойлибо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено. 10 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2