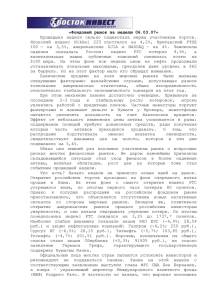

12 ноября 2005г. Основные макроэкономические показатели

реклама

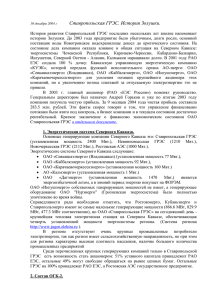

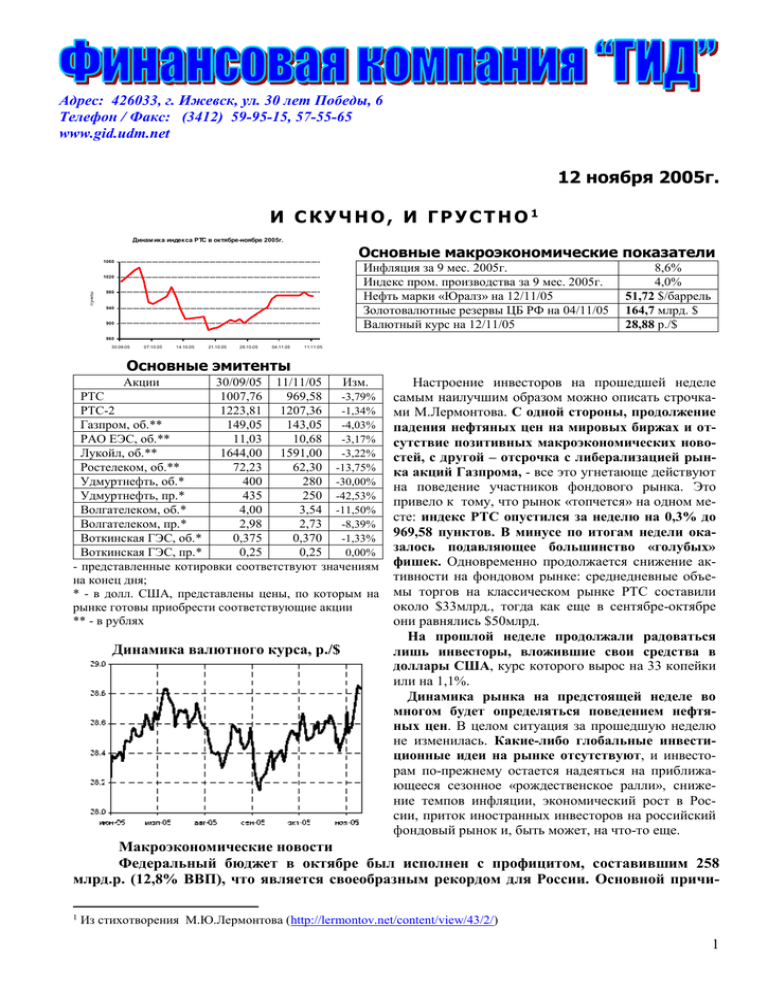

Адрес: 426033, г. Ижевск, ул. 30 лет Победы, 6 Телефон / Факс: (3412) 59-95-15, 57-55-65 www.gid.udm.net 12 ноября 2005г. И СКУЧНО, И ГРУСТНО1 Динам ика индекса РТС в октябре-ноябре 2005г. Основные макроэкономические показатели 1060 Инфляция за 9 мес. 2005г. Индекс пром. производства за 9 мес. 2005г. Нефть марки «Юралз» на 12/11/05 Золотовалютные резервы ЦБ РФ на 04/11/05 Валютный курс на 12/11/05 пункты 1020 980 940 900 8,6% 4,0% 51,72 $/баррель 164,7 млрд. $ 28,88 р./$ 860 30.09.05 07.10.05 14.10.05 21.10.05 28.10.05 04.11.05 11.11.05 Основные эмитенты Акции 30/09/05 11/11/05 Изм. РТС 1007,76 969,58 -3,79% РТС-2 1223,81 1207,36 -1,34% Газпром, об.** 149,05 143,05 -4,03% РАО ЕЭС, об.** 11,03 10,68 -3,17% Лукойл, об.** 1644,00 1591,00 -3,22% Ростелеком, об.** 72,23 62,30 -13,75% Удмуртнефть, об.* 400 280 -30,00% Удмуртнефть, пр.* 435 250 -42,53% Волгателеком, об.* 4,00 3,54 -11,50% Волгателеком, пр.* 2,98 2,73 -8,39% Воткинская ГЭС, об.* 0,375 0,370 -1,33% Воткинская ГЭС, пр.* 0,25 0,25 0,00% - представленные котировки соответствуют значениям на конец дня; * - в долл. США, представлены цены, по которым на рынке готовы приобрести соответствующие акции ** - в рублях Динамика валютного курса, р./$ Настроение инвесторов на прошедшей неделе самым наилучшим образом можно описать строчками М.Лермонтова. С одной стороны, продолжение падения нефтяных цен на мировых биржах и отсутствие позитивных макроэкономических новостей, с другой – отсрочка с либерализацией рынка акций Газпрома, - все это угнетающе действуют на поведение участников фондового рынка. Это привело к тому, что рынок «топчется» на одном месте: индекс РТС опустился за неделю на 0,3% до 969,58 пунктов. В минусе по итогам недели оказалось подавляющее большинство «голубых» фишек. Одновременно продолжается снижение активности на фондовом рынке: среднедневные объемы торгов на классическом рынке РТС составили около $33млрд., тогда как еще в сентябре-октябре они равнялись $50млрд. На прошлой неделе продолжали радоваться лишь инвесторы, вложившие свои средства в доллары США, курс которого вырос на 33 копейки или на 1,1%. Динамика рынка на предстоящей неделе во многом будет определяться поведением нефтяных цен. В целом ситуация за прошедшую неделю не изменилась. Какие-либо глобальные инвестиционные идеи на рынке отсутствуют, и инвесторам по-прежнему остается надеяться на приближающееся сезонное «рождественское ралли», снижение темпов инфляции, экономический рост в России, приток иностранных инвесторов на российский фондовый рынок и, быть может, на что-то еще. Макроэкономические новости Федеральный бюджет в октябре был исполнен с профицитом, составившим 258 млрд.р. (12,8% ВВП), что является своеобразным рекордом для России. Основной причи1 Из стихотворения М.Ю.Лермонтова (http://lermontov.net/content/view/43/2/) 1 ной этого приятного явления стало сокращение бюджетных расходов на фоне роста доходов. Профицит бюджета по итогам 9 месяцев составил 1 420млрд.р. или 8,2% ВВП. Вполне вероятно, что основной причиной сокращения бюджетных расходов является стремление правительства снизить инфляцию. Однако, как мы отмечали в предыдущих обзорах, это будет означать лишь нарастание инфляционного навеса над экономикой, который может обернуться значительным ростом цен в следующем году. По мнению президентского советника А.Илларионова, в России происходит занижение объема государственного долга. Так, в рассчитываемом ЦБ платежном балансе не проводится разделения между частными компаниями и компаниями со значительным государственным участием. В результате этого, считает А.Илларионов, данные об объеме государственного долга оказываются некорректными. «Если рассматривать госдолг с учетом заимствований, произведенных госкомпаниями и компаниями со значительным госучастием, а не только с учетом заимствований Минфина, то госдолг России за последние годы либо остался бы на прежнем уровне, либо увеличился бы», - отметил А.Илларионов. При этом он упомянул, что при покупке «Юганскнефтегаза» и «Сибнефти» Роснефтью и Газпромом, соответственно, около половины привлеченных займов составили государственные средства. По традиции, в этой части обзора предлагаем Вам высказывания известных российских чиновников и общественных деятелей. Итак, М.Ходорковский в своей статье о будущем России пишет: «Каждый, кто хочет снять с повестки дня вопрос о легитимности (справедливости) своей крупной промышленной собственности, должен заплатить в федеральный бюджет России либо целевые специальные фонды (например, фонд стимулирования рождаемости, из которого будут выплачиваться пособия на новорожденных), либо налог в размере оборота компании в год ее приватизации. С момента выплаты собственник получает от государства и общества бессрочную «охранную грамоту» - его собственность считается законной и честной». Мировые новости Дефицит торгового баланса США составил в сентябре $66,1млрд., увеличившись на 11,4% по сравнению с августом. Увеличение торгового дефицита в сентябре было во многом связано с ростом цен на энергоносители, последовавшим за ударом урагана Katrina. Средняя цена поставок импортной нефти в Америку выросла с $52,65 за баррель в августе до $57,32 за баррель в сентябре. Из-за этого стоимость нефтяного импорта увеличилась, хотя объем импортированной нефти упал. Таким образом, мировая экономика все в большей степени обеспечивает финансирование потребления американской экономике, в связи с чем продолжает нарастать финансовая нестабильность в мире. Стоимость нефтяных фьючерсов с поставкой в декабре в электронной системе НьюЙоркской товарной биржи (NYMEX) 10 ноября снизилась на 2% (на $1,13) - до $57,80 за баррель. Цены на нефть близки к своим минимальным значениям за последние 16 недель. Международное энергетическое агентство снизило оценку прироста спроса на углеводородное сырье в текущем году в целом на 70 тыс. баррелей в сутки - до 1,2 млн. баррелей. Эксперты также отмечают падение спроса на нефть в сентябре-октябре в странах ОЭСР из-за теплой погоды. Новости эмитентов По мнению зам. председателя правительства России А.Жукова, либерализация рынка акций Газпрома состоится только в 2006 году, а не до конца 2005 года, как обещали чиновники и руководство Газпрома. «Либерализация акций состоится в следующем году, если соответствующие документы будут подготовлены. Не знаю, успеют ли до начала года, осталось немного времени», - отметил он. Сразу же после этого заявления в четверг стоимость акций Газпрома на зарубежных биржах упала более чем на 7%. Мы полагаем, что задержка носит технический характер, связанный, по российским традициям, с нерасторопностью российской бюрократии. В принципе, вопрос о либерализации уже решен положительно, и сроки её реализации - сейчас или через три месяца - не играют существенной роли. По нашему мнению, акции Газпрома являются в настоящее время привлекательным объектом для инвестирования, так как 2 стоимость запасов нефти и газа продолжает повышаться. Кроме того, все еще существует разница в стоимости акций Газпрома на внутреннем и внешнем рынке, которая должна быть ликвидирована рынком сразу же после либерализации. Совет директоров Роснефти отправил на доработку материалы по блоку вопросов, касающихся программы консолидации компании. Как мы уже сообщали в предыдущем обзоре, компания хотела объединить 12 своих основных дочерних предприятий для увеличения своей цены перед проведением IPO. По нашему мнению, такое развитие событий может быть связано с неадекватной оценкой некоторых дочерних предприятий, а так же появлением в числе акционеров «нелюбимого» властями Юкоса, который в настоящее время является собственником привилегированных акций Юганскнефтегаза. Мы считаем, что Deloitte проведет новую, более корректную оценку стоимости дочерних предприятий, поэтому в ближайшее время стоимость Комсомольского НПЗ и Пурнефтегаза может вырасти, а акции СахалинМорНефтегаза могут подвергнуться некоторой коррекции. По сообщению агентства Интерфакс, базовая схема реорганизации РАО ЕЭС может быть вынесена на обсуждение совета директоров РАО ЕЭС во второй половине 2006г., а на внеочередное собрание акционеров энергохолдинга - в конце 2006г. - начале 2007г. Это позволит, как минимум в течение года после реорганизации, сохранить за РАО контроль над всеми ОГК и ТГК. В настоящее время на базе региональных энергокомпаний созданы компании по направлениям деятельности (сетевые, генерирующие и т.п.). Эти компании учреждались как 100%-ные дочки РАО. В результате реформы акционеры РАО ЕЭС должны получить в них доли на основе «зеркального» принципа (в т.ч. государство 52,7%), после чего само РАО прекратит своё существование в нынешнем виде. Однако, по федеральному законодательству, при реорганизации компания не может напрямую распределить среди своих акционеров акции дочерних предприятий. В связи с этим предполагается создание промежуточных компаний, которые в дальнейшем будут ликвидированы. Реализация этого сценария еще как минимум на год продляет процесс реорганизации РАО ЕЭС. Все это в совокупности с неопределенностью относительно качества активов, которые сохранятся за РАО ЕЭС после реструктуризации, может привести к снижению роста стоимости акций энергохолдинга. В 2006г. авиастроительная корпорация Иркут планирует пройти листинг на Лондонской фондовой бирже, для дальнейшего размещения акций на зарубежных биржах по программе депозитарных расписок. В настоящее время федеральным законодательством ограничена доля иностранцев в капитале оборонных предприятий на уровне 25%. Менеджмент компании в лице вице-президента Д.Елисеева надеется, что эти ограничения в ближайшее время будут сняты. В этом году компания ожидает ухудшения рентабельности по сравнению с прошлым годом до 22-23% против 27%. Однако в 2007г. холдинг планирует увеличение оборотов компании до $1 млрд. По нашему мнению, планы по дополнительному размещению акций на зарубежных рынках должны привести к росту капитализации компании. Леонов Михаил, аналитик финансовой компании «ГИД» Это сообщение распространяется с информационными целями и не должно рассматриваться как приглашение к предложению или предложение о покупке или продаже каких-либо ценных бумаг или связанных с ними финансовых инструментов. Ни информация, ни какие-либо мнения, содержащиеся в настоящем документе, не представляют собой предложения или приглашения к предложению о покупке или продаже каких-либо ценных бумаг либо опционов, фьючерсов или иных производных инструментов, связанных с такими ценными бумагами. Мы не гарантируем точность и полноту представленных в настоящем документе информации и мнений, хотя они основаны на материалах, которые мы считаем достоверными. ФКГИД» не несет ответственности за использование данной информации. Инвестиции в Россию и российские ценные бумаги сопряжены с высоким риском, и инвесторам рекомендуется проводить тщательную проверку финансово-экономической деятельности эмитентов перед принятием инвестиционных решений. Реализация некоторых инвестиций может быть затруднена, и оценка инвестиций и определение степени риска, которому подвергаются клиенты, могут представлять трудности. Достигнутые в прошлом результаты не обязательно свидетельствуют о будущих результатах. Стоимость некоторых инвестиций может внезапно и резко падать, и при их реализации клиенты могут получить меньше, чем они инвестировали. 3