Королевская стратегия Келтнера

реклама

Королевская стратегия Келтнера

George Pruitt

John Hill

Средняя скользящая - главный индикатор, который используется в Королевской стратегии Келтнера. Средняя

скользящая вычисляется при помощи суммирования рыночных данных за период длительностью x , после

чего они делятся на x. В большинстве случаев при этой операции используется фиксированный объем

данных. Чем больше данных вы берете, тем меньшее влияние новых данных на получаемый средний

результат. Средние скользящие с большим периодом используются для определения долгосрочных движений

цены. И наоборот, средние скользящие с меньшим периодом используются для определения краткосрочных

разворотов рынка. Честер Келтнер разработал свою систему, основанную на средних скользящих в 1960

году. В ней использовались средние скользящие максимума, минимума и цены закрытия. Эти три линии

формируют диапазон или канал. Сигнал покупки генерируется, когда цена достигает верхней границы

канала, тогда как сигнал к продаже генерируется, когда цена достигает нижней границы. В своей разработке

мы использовали подход Келтнера, но несколько модифицировали его. По теории Келтнера, когда цена резко

отходит от средней скользящей, это сигнализирует об изменении тренда. В Королевской системе Келтнера

пробой верхней и нижней границ диапазона сигнализирует об изменении тренда. Мы идем с трендом и

покупаем при восходящем тренде, продавая при нисходящем. Закрытие позиций происходит, когда рынок

возвращается к средней скользящей.

Главный недостаток этой системы - проблема ложных пробоев. Очень часто канал представляет собой место

истощения тренда, а не его подтверждения. Цена может приблизиться к верхней или нижней границе

диапазона и резко развернуться, начав двигаться в противоположном направлении. Это худшее из того, что

можно себе представить. Однако, зная этот недостаток системы, мы можем попытаться исправить его. В

разработанной нами программе, мы ввели стоп, ликвидирующий позицию. Большинство торговых стратегий

часто не оправдывают себя и требуют защитных мер при инициировании торгов. Успеха можно достигнуть,

сократив убытки и позволив прибыли расти при благоприятном развитии событий. Это главное условие

трейдинга связано с управлением средствами. Ваша торговая система должна генерировать сигналы для

сделок, тогда как система управления средства должна помочь определить размер позиции и помочь выйти в

нужный момент. В Королевской системе Келтнера направление средней скользящей и взаимодействие

движения цены с границами диапазона предоставляют технику открытия позиций, тогда как ликвидация

позиций определяется системой управления средствами. Устанавливаемый нами стоп является либо

защитным стопом, либо стопом фиксации прибыли. Если мы поймали долгосрочный тренд, то средняя

скользящая должна двигаться в том же самом направлении, на которое указывает наш сигнал входа и

позволить поймать значительную часть движения. Не забывайте, что именно техника выхода определяет

успех техники входа. Поскольку Королевская система Келтнера является долгосрочной торговой системой,

краткосрочная прибыль нас не интересует. Мы будем брать ее, если она сама пойдет к нам в руки. Однако

это маловероятно, так как использование нашей торговой системы для генерирования краткосрочных сделок

непродуктивно. Количество прибыльных сделок по Королевской системе менее 50 %, но при этом она вполне

способна приносить прибыль, так как несколько пойманных длительных трендов позволят с лихвой

компенсировать убытки от ложных пробоев.

Большинство систем, основанных на средних скользящих, легко запрограммировать. Наша система не

исключение. Необходимо только два инструмента: (1) средние скользящие максимумов, минимумов и цены

закрытия; (2) среднее скользящее "истинного диапазона". Возможно, вам не знаком термин "истинный

диапазон" ("True Range"). Диапазон дневного бара вычисляется путем вычитания цены минимума из цены

максимума. Среднее этого диапазона может помочь спрогнозировать будущие диапазоны. Для вычисления

"истинного торгового диапазона" используются еще и данные за предыдущий день:

(истинный торговый диапазон= max(вчерашнее закрытие, сегодняшний максимум) - min(вчерашнее

закрытие, сегодняшний минимум)

Таким образом, в наш диапазон можно включить гэпы, которые образовались после вчерашнего закрытия. По

нашему мнению, "истинные диапазоны" представляют собой чувствительный индикатор волатильности

рынка. Поскольку мы пытаемся поймать долгосрочный трене, в своей работе мы будем использовать 40дневные средние.

Символический код для Королевской стратегии Келтнера

movAvg = Average(((High + Low + Close)/3),40)

upBand = movAvg + Average(TrueRange,40)

dnBand = movAvg - Average(TrueRange,40)

liquidPoint = Average(((High + Low + Close)/3),40)

Длинная позиция открывается, когда сегодняшнее movAvg больше

вчерашней и цена >= upBand

Короткая позиция открывается, когда сегодняшняя movAvg меньше

вчерашней и цена <= dnBand

Длинная позиция закрывается, когда цена

<= liquidPoint

Короткая позиция закрывается, когда цена

>= liquidPoint

Программа для Королевской стратегии Келтнера

{Автор George Pruitt, на основе торговой стратегии Честера Келтнера }

Inputs: avgLength(40), atrLength(40);

Vars: upBand(0),dnBand(0),liquidPoint(0),movAvgVal(0);

movAvgVal = Average((High + Low + Close),avgLength);

upBand = movAvgVal + AvgTrueRange(atrLength);

dnBand = movAvgVal - AvgTrueRange(atrLength);

if(movAvgVal > movAvgVal[1]) then Buy ("KKBuy") tomorrow at upBand stop;

if(movAvgVal < movAvgVal[1]) then Sell Short("KKSell") tomorrow at dnBand

stop;

liquidPoint = movAvgVal;

If(MarketPosition = 1) then Sell tomorrow at liquidPoint stop;

If(MarketPosition = -1) then Buy To Cover tomorrow at liquidPoint stop;

Королевская стратегия Келтнера демонстрирует как:

дные для пользовательского интерфейса и оптимизатора.

Результаты тестирования программы представлены в следующей таблице:

Королевская система Келтнера Комиссия/слиппедж = $75

Тестирование в период 1982 - 3/19/2002

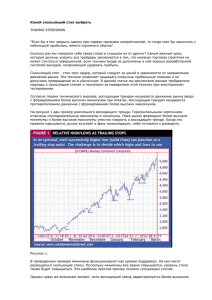

Примеры генерирования сигналов входов и выходов видны на рисунке.

Заключение

В целом тестирование системы показало ее эффективность. Для большинства рынков использование системы

приносило хорошую прибыль. Напомним, что мы использовали только два одинаковых параметра для всех

рынков. Возможно ли оптимизировать параметры для использования на каком-то отдельном рынке?

Некоторые говорят, что да. Их аргументацию основана на том, что разные рынки (например, японская иена и

рогатый скот) зависят от совершенно разных фундаментальных факторов и, тем самым, не демонстрируют

схожих рыночных движений. Хотя мы не согласны с их аргументацией, но можем обсудить вопрос

использования разных параметров для разных секторов. Однако вряд ли целесообразно устанавливать

разные параметры, например, для иены и швейцарского франка, поскольку оба этих сектора

руководствуются одними и теми же фундаментальными факторами. Королевская система Келтнера может

стать основой для создания торговой платформы, основанной на портфеле. Все что необходимо для этого

создать алгоритм для определения размера позиции.