Росводоканал: специальный комментарий

реклама

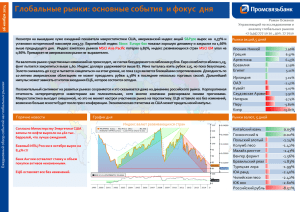

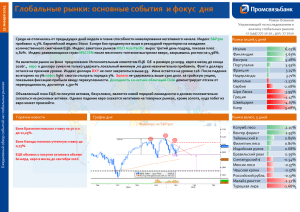

Росводоканал: специальный комментарий Облигации эмитента Бумага РВК-Финанс, 1 Объем 1 750 млн. руб. Купон 19% Дох-ть 17,59% Оферта 28.07.2010 г. Рейтинг ВВ- (Fitch, 21.07.2008 г.) Рефин-е в ЦБ РФ да Источник: Cbonds Финансовые показатели Группы Росводоканал млн. руб. 2006 2007 2008П Выручка 2 428 6 679 9 842 EBITDA 56 727 2433 Чистая прибыль 165 223 1036 2 089 5 183 8 250 Финансовый долг 625 2 802 5 072 Капитал 405 604 1 884 Маржа Ebitda 2% 11% 25% Капитал/Долг 0.6 0.2 0.4 Активы Чистый долг/EBITDA 11.2 3.8 2,0 Источник: МСФО отчетность аудированная Deloitte&Touche, Информационный меморандум Финансовые показатели за 6 мес. 2009 г. и сведения по облигациям бенчмарков млн. руб. МРСК Юга ТГК-2 Кубань энерго Тюмень энерго Выручка 9 126 14 131 9 199 18 141 EBITDA 1 158 2 409 272 4 742 Фин. долг 9 435 6 339 7 817 11 047 Капитал 20 759 19 975 8 666 70 180 Маржа Ebitda 13% 17% 3% 26% Капитал/Долг 2.2 МРСК Юга, 02 3.2 ТГК-2, 01 1.1 Кубань энерго, 01 6.4 Тюмень энерго, 02 6 000 3 087 3 000 2 700 Бумага Объем, млн. руб. Доходность 18.27% 17.48% 16.85% 14.22% Источник: РСБУ отчетность компании, Cbonds * При отсутствии м/н рейтингов бумаги энергетиков включаются в Ломбардный список ЦБ РФ на основании вхождения в перечень системообразующих предприятий РФ Факторы инвестиционной привлекательности РВК • Финансовые показатели РВК демонстрируют позитивную динамику. Ежегодная индексация тарифов позволяет наращивать выручку и рентабельность бизнеса. Учитывая достаточное стабильное потребление услуг ЖКХ и рост тарифов в 2009 г. мы не ожидаем серьезного ухудшения финансового состояния РВК. • Положительная кредитная история РВК разместил дебютный облигационный заем в июле 2008 г., а 30.07.2009 г. успешно исполнил обязательства по приобретению облигаций в рамках оферты. Сильный акционер в лице Альфа-Групп, стратегический и социально направленный характер бизнеса позволяют привлекать долгосрочное финансирование. Кредит ЕБРР в размере 1,5 млрд.руб., на который приходится 32% финансового долга, подлежит возврату лишь в 2021 г. • Финансовая стратегия РВК на 2009-2010 годы нацелена на повышение финансовой устойчивости. Ключевые элементы стратегии: наращивание выручки за счет увеличения тарифов, повышение рентабельности за счет снижения расходов, ограничение инвестиционной активности, снижение долговой нагрузки. Ключевые риски • Низкая ликвидность облигаций в виду небольшого объема выпуска и концентрации крупных пакетов в портфелях ограниченного числа инвесторов. • Слабая IR-активность, отсутствие доступной МСФО отчетности. • Рост дебиторской задолженности на фоне снижения платежеспособности потребителей в 2009 г. Облигации компаний энергетического сектора 20 18 Дох одность, % Сентябрь 2009 г. Монастыршин Дмитрий аналитик [email protected] Росводоканал успешно прошел оферту 30.07.2009 г. по дебютному облигационному займу и, скорее всего, будет стремиться вернуть бумагу в рынок. Однако в силу ограниченной информационной открытости и низкой ликвидности займа на текущих уровнях доходности (17,59% к оферте 28.07.2010 г.) мы пока не готовы рекомендовать бумагу к покупке. В условиях отсутствия на рынке других эмитентов из отрасли ЖКХ при определении справедливого уровня доходности РВК мы ориентируемся на сравнение с энергетическими компаниями, которые, так же как и РВК, оказывают жизненно важные инфраструктурные услуги для населения и предприятий, и генерируют стабильный денежный поток. Учитывая существенно меньшие масштабы бизнеса по сравнению с компаниями энергетики, сложную юридическую структуру и информационную непрозрачность, на наш взгляд, справедливый уровень доходности РВК должен находиться примерно на 100 б.п. выше уровня доходности энергетиков третьего эшелона и составлять не менее 18% к оферте через 1 год. На первичном рынке достаточно показательно на наш взгляд сравнение бумаг РВК с прошедшим 1 сентября размещением облигаций МРСК Юга серии 2 и дебютным выпуском ТГК-2 с офертой 8.09.09 г. Ставка купона при размещении по МРСК Юга-2 установлена в размере 17,5% годовых, а текущая доходность находится на уровня 18,27% к оферте через 2 года. Ставка купона по бумагам ТГК-2 на новый купонный период установлена в размере 18%, а текущая доходность составляет 17,48% к оферте через 1 год. Кубаньэн-1 16 Якутскэн-2 Тюменэнрг-2 14 ТГК-1, 01 ОГК-6, 01 12 10 0.4 РВК-1 Москва ОГК-2, 01 ГенерКомп1 ОГК-5 БО-2 МОЭК-01 0.5 0.6 0.7 0.8 0.9 Дюрация, лет 1 Источник: данные по торгам на ММВБ 7.09.2009 г. Инвестиционный департамент т.: +7 (495) 777-10-20 доб. 70-53-03, 70-20-00 ф.: +7 (495) 777-10-20 доб. 70-47-37 Е-mail: [email protected] Руководство Зибарев Денис Александрович [email protected] Тулинов Денис Валентинович [email protected] Миленин Сергей Владимирович [email protected] Субботина Мария Александровна [email protected] Руководитель департамента 70-47-77 Руководитель департамента 70-47-38 Заместитель руководителя департамента 70-47-94 Заместитель руководителя департамента 70-47-33 Рынок облигаций 70-20-14 Рынок облигаций 70-20-10 Рынок облигаций 70-47-35 Рынок облигаций 70-47-32 Рынки акций 70-47-34 Валютные рынки 70-47-75 Аналитическое управление Грицкевич Дмитрий Александрович [email protected] Монастыршин Дмитрий Владимирович [email protected] Жариков Евгений Юрьевич [email protected] Абдуллаев Искандер Азаматович [email protected] Шагов Олег Борисович [email protected] Захаров Антон Александрович [email protected] Управление торговли и продаж Панфилов Александр Сергеевич Синдикация и продажи [email protected] Галямина Ирина Александровна Синдикация и продажи [email protected] Павленко Анатолий Юрьевич Трейдер [email protected] Рыбакова Юлия Викторовна Трейдер Прямой: +7(495)705-90-68 или icq 119-770-099 +7(495)777-10-20 доб. 70-47-41 Трейдер Прямой: +7(495)705-97-57 или +7(495)777-10-20 доб. 70-20-23 [email protected] Пинаев Руслан Валерьевич Прямой: +7(495) 228-39-22 icq 150-506-020 +7(495)777-10-20 доб. 70-20-13 Прямой: +7(905) 507-35-95 icq 314-055-108 +7(495) 777-10-20 доб. 70-47-85 Прямой: +7(495)705-90-69 или icq 329-060-072 +7(495)777-10-20 доб. 70-47-23 [email protected] Управление по работе с неэмиссионными долговыми обязательствами Бараночников Александр Сергеевич [email protected] Операции с векселями Прямой: +7(495)228-39-21 или +7(495)777-10-20 доб. 70-47-96 Настоящий информационно-аналитический обзор предоставляется исключительно в информационных целях и не содержит рекомендаций или предложений о совершении сделок. ОАО «Промсвязьбанк» уведомляет, что использование представленной информации не обеспечивает защиту от убытков или получение прибыли. ОАО «Промсвязьбанк» и его сотрудники не несут ответственности за полноту и точность предоставленной информации, а также последствия её использования, и оставляют за собой право пересмотреть ее содержание в любой момент без предварительного уведомления. Настоящим уведомляем всех заинтересованных лиц о том, что при подготовке обзора использовалась информация, полученная из сети Интернет, а также других открытых источников информации, рассматриваемых нами на момент публикации как достоверные. ОАО «Промсвязьбанк», Москва, ул. Смирновская,10, т.: 777-10-20, web-сайт: www.psbank.ru Аналитическое управление Инвестиционного Департамента, т. 777-10-20(доб. 704733), e-mail: [email protected]