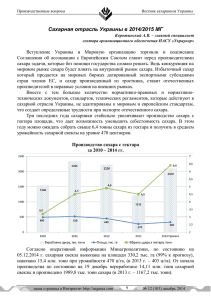

Аналитический обзор рынка сахара

реклама

КАЗАГРО Национальный Управляющий Холдинг Аналитический обзор рынка сахара Декабрь, 2014 года 1 Содержание ВВЕДЕНИЕ 1. ВНЕШНИЙ РЫНОК 1.1 Мировой рынок сахара 1.2 Мировое потребление сахара 1.3 Мировой баланс сахара 1.4 Прогнозы по экспорту и импорту 1.5 Рынок Российской Федерации 2. ВНУТРЕННИЙ РЫНОК 2.1 Посевные площади, валовый сбор, урожайность сахарной свеклы 2.2 Импорт и экспорт сахара 3. МЕРЫ ГОСУДАРСТВЕННОЙ ПОДДЕРЖКИ 4. ЭКСПЕРТНАЯ ОЦЕНКА 3 4 4 5 6 7 10 13 13 15 17 19 2 ВВЕДЕНИЕ Настоящий аналитический обзор сахарного рынка подготовлен АО «Национальный управляющий холдинг «КазАгро» и предназначен для информирования потенциальных инвесторов, финансовых институтов, общественности о текущем состоянии и перспективах казахстанского рынка сахара в целом. В обзоре представлены основные статистические данные, отражены ключевые факторы, определяющие, с точки зрения Холдинга «КазАгро», состояние дел в сахарной отрасли и влияющие на инвестиционный потенциал отрасли. Более подробный анализ сахарного рынка и других отраслей агропромышленного комплекса Казахстана может быть подготовлен на платной основе АО «Казагромаркетинг». 3 1. ВНЕШНИЙ РЫНОК Сахарная промышленность является одной из наиболее динамичных в структуре пищевой промышленности и играет значительную роль в экономиках ряда стран. Сахар производится более чем в 100 странах мира и повсеместно потребляется. Он вырабатывается как в промышленно развитых, так и в развивающихся странах. Его производство базируется на двух источниках сырья – сахарной свекле и сахарном тростнике. Поскольку на мировом рынке товар, произведенный из сахарной свеклы и тростника, равноценен по качеству, то обостряется конкурентная борьба за рынки сбыта. 1.1 Мировой рынок сахара. Сахар – уникальный продукт: его производство не связано с какой-то монокультурой. Получают сахар из теплолюбивого сахарного тростника и морозостойкой сахарной свеклы, поэтому сладкую продукцию производят чуть ли не во всех странах мира. Объем мирового производство сахара в 2013/14 маркетинговом году составил 175,7 млн. тонн, что на 1,8 млн. тонн меньше по сравнению с предыдущим 2012/13 маркетинговым годом. Главными производителями сахара в мире являются Бразилия, на чью долю приходится 21,5% мирового производства сахара, Индия (15,4%), Европейский союз (9,2%), Китай (8,2%), Таиланд (6,5%), США (4,4%), Мексика (3,8%). Диаграмма 1. Мировое производство сахара, млн. тонн 200,0 160,0 153,4 172,2 177,5 175,7 175,6 2011/12 2012/13 2013/14 2014/15* 161,9 120,0 80,0 40,0 0,0 2009/10 2010/11 *- Прогноз USDA по состоянию на май 2014 года Согласно отчета МСХ США (USDA) прогноз мирового производства сахара в 2014/15 маркетинговом году уменьшен на 0,1 млн. тонн, при этом прогнозируется увеличение производство по Индии на 0,9 млн. тонн, по Украине на 0,3 млн. тонн и по Европейскому союзу, Мексике, Индонезии, Аргентине по 0,2 млн. тонн. 4 Таблица 1. Динамика мирового производства сахара в разрезе стран, млн. тонн № Прогноз Наименование 2009/10 2010/11 2011/12 2012/13 2013/14 п/п 2014/15 1 Бразилия 36,4 38,4 36,2 38,6 37,8 36,8 2 Индия 20,6 26,6 28,6 27,3 27,0 27,9 3 ЕС 16,9 15,9 18,3 16,7 16,1 16,3 4 Китай 11,4 11,2 12,3 14,0 14,3 13,7 5 Таиланд 6,9 9,7 10,2 10,0 11,4 11,0 6 США 7,2 7,1 7,7 8,1 7,7 7,7 7 Мексика 5,1 5,5 5,4 7,4 6,7 6,9 8 Пакистан 3,4 3,9 4,5 5,0 5,2 4,9 9 Австралия 4,7 3,7 3,7 4,3 4,3 4,4 10 Россия 3,4 3,0 5,5 5,0 4,4 4,4 11 Гватемала 2,3 2,0 2,5 2,8 2,9 2,9 12 Индонезия 1,9 1,8 1,8 2,3 2,3 2,5 13 Филиппины 1,8 2,5 2,4 2,4 2,5 2,5 14 Северная Африка 2,3 2,0 1,9 2,0 2,4 2,5 15 Колумбия 2,3 2,3 2,3 2,0 2,3 2,3 16 Турция 2,5 2,3 2,3 2,1 2,3 2,3 17 Египет 1,8 1,8 2,0 2,0 2,0 2,1 18 Аргентина 2,2 2,0 2,2 2,3 1,8 2,0 19 Украина 1,4 1,5 2,3 2,4 1,3 1,6 20 Вьетнам 1,0 1,2 1,4 1,6 1,7 1,6 21 Другие 17,6 17,5 18,7 19,2 19,3 19,4 Итого: 153,4 161,9 172,2 177,5 175,7 175,6 - по данным USDA по состоянию на май 2014 года 1.2 Мировое потребление сахара. Мировое потребление сахара в 2013/14 маркетинговом году составило 167,5 млн. тонн, увеличившись на 3,0 млн. тонн по сравнению с прошлым маркетинговым периодом. Диаграмма 2. Потребление сахара в мире, млн. тонн 200,0 160,0 155,5 159,2 164,5 167,5 170,5 154,4 2009/10 2010/11 2011/12 2012/13 2013/14 2014/15* 120,0 80,0 40,0 0,0 *- Прогноз USDA по состоянию на май 2014 года По прогнозам МСХ США (USDA) мировое потребление сахара в 2014/15 маркетинговым периоде увеличится на 3,0 млн. тонн и составит 170,5 млн. тонн. 5 За последние 5 лет средний ежегодный рост мирового потребления сахара составил 2%. Основными потребителя сахара в мире являются Индия, Европейский союз, Китай, Бразилия и США, на долю которых приходится около 50% мирового потребления сахара. Таблица 2. Мировое потребление сахара в разрезе стран, млн. тонн № п/п 1 2 3 4 5 6 7 8 9 10 11 Наименование 2009/10 Индия ЕС Китай Бразилия США Индонезия Россия Мексика Пакистан Египет Другие Итого: 2010/11 22,5 17,6 14,3 11,8 9,9 4,7 5,7 4,6 4,1 2,6 56,6 154,4 2011/12 23,1 18,0 14,0 12,0 10,2 5,0 5,5 4,1 4,3 2,8 56,5 155,5 2012/13 24,2 18,2 14,2 11,5 10,1 5,1 5,7 4,3 4,3 2,9 58,8 159,2 25,0 18,3 15,1 11,2 10,4 5,4 5,7 4,5 4,4 2,8 61,7 164,5 2013/14 26,0 18,3 16,5 11,3 10,5 5,7 5,6 4,6 4,5 2,9 61,7 167,5 Прогноз 2014/15 27,0 18,5 17,4 11,4 10,6 5,9 5,5 4,6 4,5 2,9 62,3 170,5 - по данным USDA по состоянию на май 2014 года 1.3 Мировой баланс сахара. За последние 5 лет объемы мирового запаса сахара увеличились на 17,5 млн. тонн и в 2013/14 маркетинговом году составили 45,5 млн. тонн. Согласно прогнозной оценке МСХ США (USDA) объем мирового запаса сахара в 2014/15 маркетинговом году уменьшится на 1,1 млн. тонн и составит 44,4 млн. тонн, в том числе в Индии на 0,6 млн. тонн, Китае на 0,5 млн. тонн и США на 0,4 млн. тонн сахара. Увеличение прогнозируется в Индонезии и Гватемале на 0,3 и 0,1 млн. тонн соответственно. Таблица 3. Баланс мирового сахарного рынка, млн. тонн 2009/10 Производство Потребление Торговля Конечные запасы 153,4 154,4 48,3 28,0 2010/11 161,9 155,5 53,9 29,2 2011/12 172,2 159,2 55,0 34,9 2012/13 177,5 164,5 54,5 44,0 2013/14 175,7 167,5 55,9 45,5 Прогноз 2014/15 175,6 170,5 55,2 44,4 - по данным USDA по состоянию на май 2014 года Самые большие запасы сахара (по данным USDA за 2013/14 маркетинговый год) 22,9% всех мировых запасов находятся на территории Индии, запас сахара составил 10,4 млн. тонн. Китай является второй по величине сахарных запасов страной в мире, объем запасов составил 8,5 млн. тонн (18,7%). 6 Таблица 4. Объемы запаса сахара в мире, млн. тонн № п/п 1 2 3 4 5 6 7 8 9 10 11 Наименование Индия Китай Таиланд ЕС Индонезия Пакистан Мексика США Филиппины Гватемала Другие Итого: 2009/10 2010/11 6,2 2,4 2,3 1,4 0,8 0,8 1,0 1,4 0,7 0,4 10,7 28,0 6,3 1,6 3,0 2,0 0,6 1,5 0,8 1,3 0,9 0,1 11,1 29,2 2011/12 7,2 4,1 2,8 3,3 0,4 1,4 1,0 1,8 0,9 0,3 11,8 34,9 2012/13 2013/14 11,1 6,8 3,6 4,0 0,9 0,9 1,5 2,0 0,9 0,4 12,0 44,0 10,4 8,5 4,9 3,8 1,3 1,1 1,0 1,4 0,9 0,5 11,6 45,5 Прогноз 2014/15 9,8 8,0 4,9 3,8 1,6 1,1 1,0 1,0 0,9 0,6 11,6 44,4 - по данным USDA по состоянию на май 2014 года 1.4 Прогнозы по экспорту и импорту Объемы мирового экспорта сахара в 2013/14 маркетинговом году составили 55,9 млн. тонн. По сравнению с прошлым периодом (2012/13 маркетинговый год) объемы мирового экспорта увеличились на 2,6% или на 1,4 млн. тонн. Однако по прогнозной оценке USDA в 2014/15 маркетинговом году объемы экспорта сахара сократятся до уровня 55,2 млн. тонн. Уменьшение прогнозируются по Бразилии на 0,9 млн. тонн, Мексика и Индия по 0,3 млн. тонн. Диаграмма 3. Объемы экспорта сахара в мире, млн. тонн 58 56 53,857 54 55,913 54,98 54,49 2011/12 2012/13 55,241 52 50 48,332 48 46 44 2009/10 2010/11 2013/14 2014/15* *- Прогноз USDA по состоянию на май 2014 года Основными экспортерами являются Бразилия и Таиланд, на долю которых приходится 60,3% объема мирового экспорта сахара (Бразилия – 46,9%, Таиланд – 13,4%). 7 Таблица 5. Объемы экспорта сахара в мире в разрезе стран, млн. тонн № п/п Наименование 1 2 3 4 5 6 7 8 9 10 11 Бразилия Таиланд Австралия Мексика Гватемала ЕС Индия Северная Африка Куба ОАЭ Другие Итого: 2009/10 2010/11 24,3 4,9 3,6 0,8 1,8 2,6 0,2 0,8 0,5 0,7 8,1 48,3 25,8 6,6 2,8 1,6 1,5 1,1 3,9 0,4 0,6 1,2 8,3 53,9 2011/12 24,7 7,9 2,8 1,0 1,6 2,3 3,8 0,3 0,8 0,9 8,9 55,0 2012/13 27,7 6,7 3,1 2,1 1,9 1,7 0,2 0,4 0,8 0,6 9,5 54,5 2013/14 26,2 7,5 3,2 2,5 2,0 1,5 1,8 0,8 0,9 0,7 8,9 55,9 Прогноз 2014/15 25,3 8,3 3,3 2,2 2,0 1,5 1,5 1,0 0,9 0,7 8,7 55,2 - по данным USDA по состоянию на май 2014 года Объемы мирового импорта сахара за 2013/14 маркетинговый год составили 50,5 млн. тонн. В своем отчете USDA незначительно понизила оценку мирового импорта сахара в 2014/15 маркетинговом году на 0,5 млн. тонн до 50,0 млн. тонн. Диаграмма 4. Объемы мирового импорта сахара, млн. тонн 51,697 52 51 50,481 50,037 50 49 49,275 48,454 48,317 48 47 46 2009/10 2010/11 2011/12 2012/13 2013/14 2014/15* *- Прогноз USDA по состоянию на май 2014 года Данные по мировому импорту и экспорту могут не совпадать из-за различий в определении маркетингового года в разных странах и временного лага между отчетными данными об экспорте и импорте. В пятерку крупнейших импортеров сахара входят Европейский союз, Индонезия, Китай, США, ОАЭ, на долю которых совокупно приходится 16,5 млн. тонн или 33% от валового объема импорта. 8 Таблица 6. Объемы импорта сахара в мире в разрезе стран, млн. тонн № Прогноз Наименование 2009/10 2010/11 2011/12 2012/13 2013/14 п/п 2014/15 1 ЕС 2,6 3,8 3,6 3,9 3,5 3,8 2 Индонезия 3,2 3,1 3,0 3,6 3,8 3,8 3 Китай 1,5 2,1 4,4 3,8 3,9 3,3 4 США 3,0 3,4 3,3 2,9 3,0 2,8 5 ОАЭ 2,1 2,0 2,2 2,5 2,3 2,3 6 Малайзия 1,5 1,8 1,7 1,9 2,0 2,0 7 Северная Корея 1,6 1,7 1,7 1,8 1,9 2,0 8 Алжир 1,3 1,2 1,6 1,9 1,9 1,9 9 Бангладеш 1,4 1,5 1,7 1,5 1,8 1,9 10 Иран 1,6 1,3 1,1 1,6 1,5 1,6 11 Нигерия 1,4 1,5 1,4 1,5 1,5 1,5 12 Япония 1,2 1,3 1,2 1,3 1,4 1,4 13 Саудовская Аравия 1,3 1,2 1,5 1,4 1,2 1,3 14 Египет 1,0 1,1 1,5 1,1 1,2 1,2 15 Канада 1,1 1,1 1,1 1,2 1,2 1,2 16 Россия 2,2 2,5 0,5 0,7 1,2 1,1 17 Судан 0,8 0,5 0,5 0,9 0,9 1,0 18 Марокко 0,8 0,9 0,9 0,9 0,8 0,9 19 Венесуэла 0,8 0,9 0,8 0,8 0,9 0,9 20 Йемен 0,6 0,7 0,8 0,6 0,7 0,7 21 Другие 17,3 15,8 14,1 15,8 14,1 14,0 Итого: 48,3 49,3 48,5 51,7 50,5 50,0 - по данным USDA по состоянию на май 2014 года По данным Лондонской товарной биржи по состоянию на 05.12.2014 г. цена на сахар составила 395,1 долларов США за тонну. С начала текущего года цена снизилась на 6,8%. На продолжительный тренд падение цены на сахар влияет опережающий рост мирового производства сахара над его потреблением и увеличение объемов мировых запасов сахара. Диаграмма 5. Цены Лондонской товарной биржи LIFFE на сахар, доллар США/тонна 1000 800 744,5 790,6 630,1 499,3 600 424,1 395,1 01.01.2014 г. 05.12.2014 г. 400 200 0 01.01.2010 г. 01.01.2011 г. 01.01.2012 г. 01.01.2013 г. - по данным Лондонской товарной биржи 9 1.5 Рынок Российской Федерации Согласно данным Минсельхоза РФ посевные площади под посевами сахарной свеклы в 2013 году составили 905 тыс. га, валовый сбор составил 37,7 млн. тонн. Наибольшая посевная площадь сахарной свеклы была в 1990 году, когда она составляла 1 460,5 тыс. га, что 1,6 раза превышает площади в 2013 году. Основными регионами выращивания сахарной свеклы являются Краснодарский край (14,4% доля от общей посевной площади), Воронежская область (10,8%), Курская область (10,8%), Липецкая область (9,5%), Тамбовская область (8,7%). Диаграмма 6. Посевные площади сахарной свеклы в РФ, тыс. га 2000 1500 1460 1000 1292 1160 1060 1143 905 819 819 2008 г. 2009 г. 500 0 1990 г. 2007 г. 2010 г. 2011 г. 2012 г. 2013 г. - на основе данных Росстата В 2013 году достигнута высокая урожайность сахарной свеклы – 432 центнеров с гектара. В результате чего получен валовой сбор сахарной свеклы в объеме 37,7 млн. тонн. Диаграмма 7. Урожайность сахарной свеклы в РФ, ц/га 500 400 362 309 392 409 432 2011 г. 2012 г. 2013 г. 323 300 241 200 100 0 2007 г. 2008 г. 2009 г. 2010 г. - на основе данных Росстата Диаграмма 8. Валовый сбор сахарной свеклы в РФ, млн. тонн 47,6 50,0 40,0 30,0 45,1 37,7 28,8 29,0 24,9 22,3 2009 г. 2010 г. 20,0 10,0 0,0 2007 г. 2008 г. 2011 г. 2012 г. 2013 г. - на основе данных Росстата 10 Производство сахара в 2013 году (в т.ч. производство сахара из импортного сахара-сырца) составило 4 903 тыс. тонн, по сравнению с 2012 годом производство уменьшилось на 7,9%. При этом доля собственного сырья в производстве сахара составляет 9,4%, остальные 90,6% - импортный сахар-сырец (тростниковый). Диаграмма 9. Производство сахара-песка в РФ, тыс. тонн 8000 7000 6000 5000 4000 3000 2000 1000 0 7 113 6 112 5 870 5 058 2 882 2 389 1 745 4 745 2 380 5 324 447 1 977 4 733 3 230 3 481 3 313 2 768 2007 г. 2008 г. 2009 г. 2010 г. сахар-песок из импортного сахара-сырца (тростниковый) 2011 г. 4 877 2012 г. сахар-песок (свекловичный) 4 903 460 4 443 9,4% 90,6% 2013 г. всего - на основе данных Росстата Основной регион производства сахара в РФ является Центральный ФО (Федеральный округ), где в 2013 году было произведено 57,1% от всего объема или 2 799 тыс. тонн. Объем импорта сахара в 2013 году составил 1 126 тыс. тонн, данный показатель по сравнению с 2012 годом увеличился на 36,2%. Причиной роста импорта, в первую очередь, являются относительно низкие объемы валовых сборов сахарной свеклы в РФ. Диаграмма 10. Динамика импорта сахара в РФ, тыс. тонн 4000 3710 3000 2585 2000 2374 2581 1512 827 1000 1126 0 2007 г. 2008 г. 2009 г. 2010 г. 2011 г. 2012 г. 2013 г. - на основе данных Росстата В 2013 году экспорт сахара из РФ составил 43,5 тыс. тонн, что на 54,4% ниже по сравнению с 2012 годом. 11 Диаграмма 11. Динамика экспорта сахара из РФ, тыс. тонн 350 301,3 300 250 197,3 200 133,7 150 95,3 100 53,5 43,5 26,2 50 0 2007 г. 2008 г. 2009 г. 2010 г. 2011 г. 2012 г. 2013 г. - на основе данных Росстата По данным Росстата среднегодовая розничная цена в 2013 году составила 32,6 руб./кг или 152,6 тенге (по курсу 4,68 тенге за 1 Российский рубль на 01.01.2014 г. установленного Национальным Банком РК). За последние 5 лет средние розничные цены на сахар выросли на 36,6%. 12 2. ВНУТРЕННИЙ РЫНОК В силу природно-климатических условий, сахарная свекла в Казахстане является единственным отечественным сырьем для производства сахара, а также представляет ценность как кормовая культура. Казахстан имеет потенциальные возможности возрождения свекловодства: благоприятные природно-климатические условия, свеклопригодные земли, водные источники. Опыт возделывания сахарной свеклы за истекшие годы показал, что в республике возможно получение устойчивых урожаев не менее 400 ц/га на поливе и 200-250 ц/га на богаре. 2.1 Посевные площади, валовый сбор, урожайность сахарной свеклы Наибольшая площадь земель под посевами сахарной свеклы в Казахстане было в 1990 году, когда площадь составляла 43,6 тыс. га, что в 21,8 раз превышает площади 2014 года. По оперативным данным Комитета по статистике МНЭ РК в 2014 году посевная площадь сахарной свеклы составила 2 тыс. га, что на 25% меньше уточненной посевной площади 2013 года. Если сравнить с 2012 годом, то посевная площадь сахарной свеклы в 2013 году уменьшилось в 4,4 раза, а в 2014 году еще на 1,4 раза. Диаграмма 12. Уточненные посевные площади сахарной свеклы, тыс. га 50,0 43,6 40,0 30,0 18,2 20,0 13,7 13,1 10,6 11,8 11,2 10,0 2,7 2,0 2013 г. 2014 г. 0,0 1990 г. 2007 г. 2008 г. 2009 г. 2010 г. 2011 г. 2012 г. Источник: Комитет по статистике МНЭ РК Валовый сбор сахарной свеклы в 2013 году составил 64,6 тыс. тонн, по сравнению с 2012 годом объемы снизились в 2,3 раза или на 87 тыс. тонн. При этом, по сравнению с 2012 годом урожайность с 1 гектара увеличилось на 59% и составила 267,7 центнеров с гектара (хозяйства всех категорий), в том числе в сельскохозяйственных предприятиях урожайность составила 309,7 ц/га (по сравнению с 2012 годом урожайность увеличилось в 2,6 раза), по крестьянским и фермерским хозяйствам - 262,3 ц/га (рост в 1,4 раза). Однако в хозяйствах населения урожайность сахарной свеклы уменьшилось в 1,5 раза, и составила 140,0 центнеров с гектара. 13 Диаграмма 13. Валовый сбор сахарной свеклы, тыс. тонн 1 200,0 1 043,7 1 000,0 800,0 600,0 309,4 400,0 130,2 200,0 181,3 200,4 152,0 151,6 64,6 0,0 1990 г. 2007 г. 2008 г. 2009 г. 2010 г. 2011 г. 2012 г. 2013 г. Источник: Комитет по статистике МНЭ РК Диаграмма 14. Урожайность сахарной свеклы, ц/га 300,0 250,0 239,0 267,7 248,9 204,3 200,0 182,9 174,3 2009 г. 2010 г. 188,2 168,2 150,0 100,0 50,0 0,0 1990 г. 2007 г. 2008 г. 2011 г. 2012 г. 2013 г. Источник: Комитет по статистике МНЭ РК 2.2 Объемы внутреннего производства и внешней торговли Среднегодовой объем производства сахара-рафинада в Казахстане за последние 5 лет составляет около 300 тыс. тонн. В 2013 году сахарными заводами страны было произведено 307,4 тыс. тонн сахара, что в 2,1 раза больше по сравнению с 2012 годом. При этом доля отечественного сырья в производстве белого сахара составляет - 4%, остальные 96% - импортный сахар-сырец, преимущественно тростниковый. Диаграмма 15. Производство белого сахара в РК, тыс. тонн 470,6 500,0 400,0 358,5 350,8 333,7 300,0 307,4 243,6 200,0 145,2 100,0 0,0 2007 г. 2008 г. 2009 г. 2010 г. 2011 г. 2012 г. 2013 г. Источник: Комитет по статистике МНЭ РК 14 По таможенным данным импорт сахара (в том числе сахара-сырца тростникового и свекловичного) в 2013 году составил 472,8 тыс. тонн, их них: - импорт тростникового сахара-сырца составил 362,2 тыс. тонн (поставлялся только из Бразилии); - импорт свекловичного сахара-сырца завозился только из стран Таможенного союза в объеме 4,4 тыс. тонн (Россия – 497 тонн, Беларусь – 3 903 тонн); - импорт белого сахара-рафинада составил 102,4 тыс. тонн, в том числе из стран Таможенного союза 35,8 тыс. тонн. Диаграмма 16. Импорт белого сахара-рафинада в РК, тыс. тонн 300,0 264,3 250,0 200,0 150,0 185,1 148,2 106,6 100,0 65,6 57,9 2008 г. 2009 г. 102,4 50,0 0,0 2007 г. 2010 г. 2011 г. 2012 г. 2013 г. Источник: Комитет по статистике МНЭ РК Доля импорта белого сахара-рафинада в общем объеме импорта сахара (в том числе сахара-сырца) составила в 2013 году 22% (в 2012 году – 61%). Диаграмма 17. Импорт белого сахара в РК за 2013 год в разрезе стран-поставщиков, тонн Источник: Комитет таможенного контроля МФ РК, Евразийская экономическая комиссия Кроме того, необходимо отметить, Казахстан установил квоту на беспошлинный импорт тростникового сахара-сырца в размере 413 тыс. тонн. (Постановление Правительства Республики Казахстан от 22 января 2014 года №23). По таможенным данным в 2013 году на экспорт поставлялся только белый сахар в объеме 14,3 тыс. тонн. По сравнению с 2012 годом объем экспорта белого сахара увеличился в 6,5 раза. 15 Диаграмма 18. Экспорт белого сахара из РК, тыс. тонн 33,3 35,0 30,0 25,0 17,2 20,0 14,3 13,2 15,0 10,0 6,6 2,3 5,0 2,2 0,0 2007 г. 2008 г. 2009 г. 2010 г. 2011 г. 2012 г. 2013 г. Источник: Комитет по статистике МНЭ РК Основной объем экспортируемого белого сахара в 2013 году в размере 10,9 тыс. тонн экспортировано в Киргизию (76% от общего объема). Также сахар вывозился в Таджикистан, Узбекистан, КНР и Монголию. Диаграмма 19. Экспорт белого сахара в 2013 году, тонн Источник: Комитет таможенного контроля МФ РК, Евразийская экономическая комиссия Общий объем внутреннего потребления белого сахара в 2013 году уменьшился по сравнению с 2012 годом на 11,9 тыс. тонн и составил 395,5 тыс. тонн. По данным АО «Казагромаркетинг» средне-розничная цена на сахар по состоянию на 01.12.2014 год составила 171,5 тенге за кг. Диаграмма 20. Средние розничные цены на сахар, тенге/кг 250 200 174 154 140 150 100 191 74 74 83 2003 г. 2004 г. 2005 г. 109 99 110 2006 г. 2007 г. 2008 г. 172 146 50 0 2009 г. 2010 г. 2011 г. 2012 г. 2013 г. 2014 г.* *- данные на 01.12.2014 года АО «Казагромаркетинг». 16 3. МЕРЫ ГОСУДАРСТВЕННОЙ ПОДДЕРЖКИ Согласно данным Министерства сельского хозяйства производственные мощности действующих сахарных заводов позволяют производить сахар в объеме 938,9 тыс. тонн в год. Однако загруженность действующих сахарных заводов составляет всего около 20%. Развитию отрасли препятствует ряд проблем: 1) высокий уровень изношенности технологического оборудования сахарных заводов; 2) недостаток оборотных средств у сахарных заводов; 3) низкая закупочная цена сахарной свеклы, устанавливаемая заводами. Для решения проблем развития в отрасли производства сахара Министерством сельского хозяйства Республики Казахстан разработан Мастерплан «Развития перерабатывающей промышленности в Республике Казахстан до 2020 года», где предусматривается механизм государственной поддержки на модернизацию и реконструкции существующих сахарных заводов, обеспечения оборотными средствами и гарантирование закупочной цены. Основными инструментами поддержки являются инвестиционные субсидии (до 30%) на создание новых или расширение действующих перерабатывающих мощностей, субсидирование ставки вознаграждения по займам и лизингу (на 7%), облегчение долгового бремени через процедуры финансового оздоровления. Новым инструментом поддержки, призванным стимулировать отечественных свекловодов, является гарантированный закуп свеклы сахарными заводами по фиксированным ценам. При этом разница между фиксированной ценой и рыночной ценой на сахарную свеклу планируется компенсировать из республиканского бюджета. Таблица 7. Сводная ведомость необходимых средств (государственная поддержка) для сахарных заводов На модернизацию и реконструкцию производственных мощностей На пополнение оборотных средств Годы Инвест. субсидии (30%), тыс. тенге Субсидирование ставки вознаграждения, тыс. тенге Субсидирование ставки вознаграждения, тыс. тенге Возмещение затрат сахарных заводов на закуп сахарной свеклы для производства белого сахара, тыс. тенге Финансовое оздоровление, тыс. тенге Всего, тыс. тенге 2015 303 000 37 558,5 450 000 1 934 800 112 000 2 837 358,5 2016 15 000 37 558,5 586 000 1 688 000 112 000 2 438 558,5 2017 93 000 37 558,5 610 000 1 313 700 112 000 2 166 258,5 2018 5 000 37 558,5 730 000 826 300 112 000 1 710 858,5 2019 9 000 37 558,5 780 000 313 600 112 000 1 252 158,5 2020 6 000 37 558,5 795 000 112 000 950 558,5 Итого: 431 000 225 351 3 951 000 6 076 400 672 000 11 355 751 Источник: Мастер-план «Развития перерабатывающей промышленности в Республике Казахстан до 2020 года В соответствии с постановлением Правительства РК от 29 мая 2014 года №575 производители сахарной свеклы получают субсидии для проведения весенне-полевых и уборочных работ в размере 50% по итогам посевной компании 17 на 1 гектар и 50% на 1 тонну сахарной свеклы, реализованной или сданной на переработку на сахарный завод (в соответствии с имеющимися перерабатывающими мощностями). Так же, для производителей сахарной свеклы предусмотрены следующие меры государственной поддержки: 1. Субсидирование экспертизы семян; 2. Субсидирование удешевления стоимости элитных семян до 40%; 3. Удешевление стоимости удобрений и гербицидов до 50% (казахстанские) и до 30% (импортные); 4. Субсидирование ставки вознаграждения по лизингу сельхозтехники до (7% из 14%); 5. Субсидирование удешевления поливной воды от 20% до 90% (в зависимости от способа полива); 6. Льготное кредитование на создание и модернизацию производственных мощностей, лизинг сельхозтехники и пополнение оборотных средств через дочерние компании АО «Холдинг «КазАгро». 18 4. ЭКСПЕРТНАЯ ОЦЕНКА В настоящее время Казахстан полностью зависим от импорта сахара-сырца и мировой ценовой конъюнктуры на сахар. Природно-климатически условия Казахстана не позволяют в полной мере обеспечить внутреннюю растущую потребность. В 1990 году валовый сбор сахарной свеклы составил 1043,7 тыс. тонн, что позволяло произвести 135 тыс. тонн сахара-рафинада или около 35-40% от внутренней потребности. Одним из ключевых проблемных вопросов сахарной отрасли является низкая урожайность сахарной свеклы. Для сравнения, в России средняя урожайность за последние 5 лет составляет 360 ц/га, в Беларуси – 450 ц/га, в Казахстане – 196 ц/га (239 ц/га в 1990 году). В этих условиях трудоемкое и затратное производство сахарной свеклы является невыгодным без значительной государственной поддержки. Несмотря на рыночную неконкурентоспособность свекловичного производства его поддержка остается в числе приоритетов государственной политики обеспечения продовольственной безопасности. В соответствии с Мастер-планом «Развитие перерабатывающей промышленности в Республике Казахстан до 2020 года» на поддержку сахарной отрасли через различные инструменты поддержки планируется направить более 11 млрд. тенге до 2020 года. Это позволит к концу текущего десятилетия увеличить объемы производства сахара из отечественного сырья до 78 тыс. тонн (с 8 тыс. тонн в 2013 году), что с учетом роста численности населения обеспечит около 17% внутренней потребности. Масштабные меры поддержки, такие как субсидирование ставок вознаграждения по займам и инвестиционные субсидии, призваны способствовать технической модернизации перерабатывающей отрасли, более 50% производственных мощностей которой морально и физически устарело. Обновление производственных мощностей позволит повысить конкурентоспособность казахстанский сахарных заводов, а субсидирование закупа отечественного сырья по фиксированной цене будет частично способствовать снижению зависимости от колебаний цен на внешних рынках. Дополнительным инструментом стимулирования производства сахарной свеклы может стать рост объемов субсидирования на внедрение системы капельного и спринклерного орошения, способствующего росту урожайности. С полным запуском запланированных мер господдержки, отечественных производителей сахара ожидает постепенное восстановление утраченных позиций на внутреннем рынке в условиях продолжения конкурентной борьбы с производителями из стран ближнего зарубежья. 19 Информация, содержащаяся в данном обзоре актуальна на момент исследования, носит исключительно информационный характер и не является предложением или рекомендацией для принятия тех или иных инвестиционных и других бизнес решений. Информация и мнения, содержащиеся в данном обзоре, основаны на сведениях, полученных из публичных источников, опубликованных на сайтах международных организаций, Министерств, Агентства РК по статистике, информационных агентств и других организаций, а также собственных данных АО «НУХ «КазАгро». АО «НУХ «КазАгро» не несет ответственности за результаты использования приведенных в отчете материалов, данных, мнений, в том числе повлекших убытки, приведших к упущенной выгоде или иным неблагоприятным последствиям, в том числе связанными с ошибками, расхождениями в данных, оценках. 20