Лабораторная работа №7 ФИНАНСОВЫЕ ФУНКЦИИ, ПОДБОР

реклама

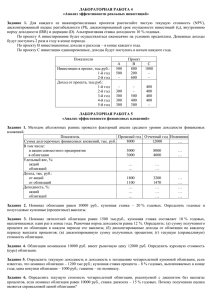

Лабораторная работа №7 ФИНАНСОВЫЕ ФУНКЦИИ, ПОДБОР ПАРАМЕТРА И СЦЕНАРИЙ. Цель: Научиться использовать финансовые функции, механизм подбора параметра и сценарный подход для проведения финансово-экономических расчетов в Excel. Методические рекомендации Для использования финансовых функций в полном объеме на компьютере следует установить дополнение Excel Пакет Анализа, а затем включить его с помощью диспетчера надстроек (Сервис-Надстройки). При использовании финансовых функций в отдельных ячейках рабочего листа подготавливаются значения основных аргументов функции, выполняется выбор требуемой функции по Мастеру функций, через диалоговые окна которого заносятся аргументы. Существует специфика задания значений аргументов финансовых функций: 1. все аргументы, означающие расходы денежных средств (напр., ежегодные платежи), представляются отрицательными числами, а аргументы, означающие поступления(напр., дивиденды),- положительными числами. 2. Все даты, как аргументы, имеют числовой формат(напр. 1 января 1995г. Представляется числом 34700). При ссылках на ячейки с датами в последние даты записываются в обычном виде(напр. 1.01.95). 3. Если не используется последний аргумент( или несколько подряд идущие), то соответствующие разделительные знаки(“;”) можно опустить. Финансовые функции включают: • Функцию Цена, которая рассчитывает курс (цену) покупки ценной бумаги с периодическими выплатами купонных процентов по формуле =ЦЕНА(дата соглашения; дата вступления в силу; доход погашение; частота; базис) • Функцию БC, которая производит расчет будущей или наращенной стоимости периодических постоянных платежей и будущую стоимость текущего значения вклада или займа при постоянной процентной ставке. • Если производится расчет будущей стоимости единой суммы вклада, то используют формулу =БC(норма; число периодов;;нз) • Если платежи производятся систематически в начале периода, так называемые “обязательные платежи” (тип 1), используется формула =БC(норма; число_периодов;выплата;;0) или =БС(норма;число_периодов;выплата) Т.е. аргумент тип=0 можно опустить. Аргумент выплата означает фиксированную периодическую выплату. Аргумент нз начальное значение вклада – берется с отрицательным знаком, что означает вложение денег. В случае выдачи денег знак аргумента нз положительный. Для задания аргументов число_периодов и норма применяется табл.1, где используются парметры: n – число лет – для расчета общего числа периодов выплат(аргумент число_периодов), k – годовая процентная ставка – для расчета процента за период начисления (аргумент норма). Таблица1. Расчет аргументов функции БС. Метод процентов Ежегодный Полугодовой Квартальный Месячный Ежедневный начисления Общее число периодов начисления процентов N n-2 n-4 n-12 n-365 Ставка процента за период начисления, % K k/2 k/4 k/12 k/365 Пример 1. С помощью функции Цена определить курс покупки ценных бумаг(облигаций), если: a) облигации приобретены (дата_соглашения) 6.09.93; b) облигации будут погашены (дата_вступления_в_силу) 12.09.97; c) размер купонной ставки (ставка) – 9% с выплатой раз в полугодие (частота – 2); d) ожидаемая годовая ставка помещения (доход) 12,57%; e) номинал облигации (погашение) 100; f) базис расчета 1 ( фактический способ исчисления временного периода – год – 366 дней). Исходные данные и результаты =ЦЕНА(В3;В4;В5;В6;В7; В8;В9) Пример 2. Рассчитать, какая сумма окажется на счете, если 27 тыс. руб. положены на 20 лет под 13,5% годовых. Проценты начисляются каждые полгода. Расчет проводится по формуле (2.2). Исходные данные и аргументы Метод k n Норма начисления Полугодовой 13,5% 20 =13,5%/2 Число_периодов нз =20*2 =-27 Расчетная формула и результат Ответ: На счете будет 368,20 тыс.руб. Пример 3. Предположим, есть два варианта инвестирования средств в течение 4 лет: в начале каждого года под 26% годовых или в конце каждого года под 38% годовых. Ежегодно вносится 300 тыс.руб. Определить, сколько денег окажется на счете в конце 4-го года для каждого варианта. Расчет проводится по формулам (.3) и (2.4) соответственно вариантам. Исходные данные и аргументы Вар-т Метод k n начисления 1 Ежегодный 26% 4 2 Ежегодный 38% 4 Норма =26% =38% Число Выплата Тип периодов =4 =-300 1 =4 =-300 0 Расчет формулы и результаты Ответ: На счете окажется 2210,53 тыс.р. для 1-ого варианта 2073,74 тыс.р. для 2-ого варианта Некоторые задачи финансового анализа требуют вычислений величин, для которых в Excel не предусмотрены отдельные функции. В этом случае успешно применяется аппарат Excel Подбор Параметра. С его помощью можно выполнять исследование области допустимых значений аргументов или подбирать значения аргументов под заданное значение функции. При подборе параметра значение влияющей ячейки (параметра) изменяется до тех пор, пока формула, зависящая от этой ячейки, не возвратит заданное значение. Установив курсор в ячейку (С11), содержащую формулу с финансовой функцией (Цена), выполнить команду СЕРВИС – Подбор параметра. В появляющееся диалоговое окно (рис.1) задается требуемое значение функции (желаемая или заданная ЦЕНА), а в поле “Изменяя значение ячейки” указывается адрес подбираемого аргумента (один из параметров исходных данных, например, по адресу $C$5 – Ставка). рис.1 Диалоговое окно “Подбор параметра” В Excel можно проводить исследование влияние некоторых исходных данных, принимающих различные значения, на результирующую функцию, т.е. проводить вариантные финансовые расчеты. Это делается с помощью Диспетчера сценариев. Сценарий – именованная совокупность значений изменяемых ячеек, в которые вводятся различные значения аргументов. При работе со сценариями следует присвоить имена ячейкам с исходными данными, которые будут “варьироваться”. Например, для аргументов финансовой функции ЦЕНА ячейкам с исходными данными присвойте имена: $B$5 – Ставка, $B$6 – Доход, $B$8 – Частота, а ячейке-результату $B$10 – Цена. Установите курсор на любую ячейку рабочего листа. Команда СЕРВИС – СЦЕНАРИЙ вызывает диалоговое окно Диспетчера сценариев для создания, редактирования, объединения, удаления и просмотра создания сценариев расчета. Новый сценарий создается кнопкой Добавить, появляется окно Добавление сценария (рис.2), в котором название сценария задается в соответствующем поле, например 1. Поле Изменяемые ячейки заполняются с использованием команды CTRL, выделяя на рабочем листе ячейки, значения которых будут изменяться. Рис.2 Создание нового сценария Так готовятся аргументы, и после нажатия кнопки ОК, выполняются вариантные расчеты для различных вводимых сценариев. Кнопка Добавить переводит на предыдущее окно для создания нового сценария, а кнопка ОК на окно, в котором можно увидеть список всех сценариев и перейти на создание отчета. Эти действия повторяются для каждого нового сценария. Все итоги сценариев можно собрать в табличный отчет в виде структуры, содержащий для каждого сценариев состав изменяемых ячеек и значение выбранных результатов ячеек. Подробную информацию смотрите в справочной системе Excel. Варианты заданий 1 подгруппа 2 подгруппа 1. Использование функции ЦЕНА. помощью функции ЦЕНА 1.1 С помощью функции ЦЕНА 2.1 С определить курс покупки ценных определить курс покупки ценных бумаг (облигаций), если: бумаг (облигаций), если: а) облигации приобретены (дата а) облигации приобретены (дата соглашения) 01.07.96; соглашения) 01.12.96; b) облигации будут погашены (дата b) облигации будут погашены (дата вступления в силу) 04.01.98 вступления в силу) 31.12.97 с) размер купонной ставки (ставка) – с) размер купонной ставки (ставка) – 13% с выплатой раз в год (частота 1); 12% с выплатой раз в год (частота 1); d) ожидаемая годовая ставка d) ожидаемая годовая ставка помещения(доход) 11,28% помещения(доход) 17,12% е) номинал облигации (погашение) е) номинал облигации (погашение) 100; 100; f) базис расчета=1. f) базис расчета=1. 2. Подбор параметра. 1.2 Через подбор параметра определить 2.2 Через подбор параметра определить необходимый уровень ставки купона необходимый уровень ставки купона для примера из задания 1.1, но при для примера из задания 1.1, но при условии, что облигация продается условии, что облигация продается ниже номинала (погашение=100) на ниже номинала (погашение=100) на 10 пунктов, т.е. по цене 90, при 15 пунктов, т.е. по цене 85, при сохранении значений прочих сохранении значений прочих параметров. параметров. 3. Вариантные финансовые расчеты (сценарии). По вариантам для задачи 1 построить три сценария для изменяемых параметров функции цена и проанализировать результаты. 1.3 Номера сценариев и исходные данные 2.3 Номера сценариев и исходные данные 1 2 3 1 2 3 Ставка 6% 5% 5% Ставка 7% 6% 5% Доход 14,45% 14,45% 12,50% Доход 14,50%12,00% 10,00% частота 1 4 2 частота 1 4 2 4. С помощью функции БC рассчитать будущую стоимость платежей. 1.4 Вклад размером 2000 тыс. руб. 2.4 На сберегательный счет вносят положен под 10% годовых. обязательно ежемесячные платежи Рассчитайте, какая сумма будет на по 200 тыс. руб. Рассчитайте, какая сберегательном счете через 5 лет, сумма окажется на счете через 4 если проценты начисляются года при ставке процента 13,5% ежемесячно. годовых. 1.5 На сберегательный счет в конце 2.5 Рассчитайте, какая сумма будет на 1.6 каждого месяца вносятся платежи по 200 тыс. руб. Рассчитайте, какая сумма окажется на счете через 4 года при ставке процента 13,55 годовых. Определить, какая сумма окажется 2.6 на счете, если вклад размером 900 тыс.руб. положен под 9% годовых на 19 лет, а проценты начисляются ежеквартально. счете, если вклад размером 5000 тыс. руб. положен под 12% годовых на 3 года, а проценты начисляются каждые полгода. Какая сумма должна быть выплачена, если 6 лет назад была выдана ссуда 1500 тыс. руб. под 15% годовых с ежемесячным начислением процентов? 3 подгруппа 1. Использование функции ЦЕНА. 3.1 С помощью функции ЦЕНА определить курс покупки ценных бумаг (облигаций), если: а) облигации приобретены (дата соглашения) 01.07.97; b) облигации будут погашены (дата вступления в силу) 01.12.99 с) размер купонной ставки (ставка) – 11% с выплатой раз в год (частота 1); d) ожидаемая годовая ставка помещения(доход) 15,18% е) номинал облигации (погашение) 100; f) базис расчета=1. 2. Подбор параметра. 3.2 Через подбор параметра определить необходимый уровень ставки купона для примера из задания 1.1, но при условии, что облигация продается ниже номинала (погашение=100) на 8 пунктов, т.е. по цене 92, при сохранении значений прочих параметров. 3. Вариантные финансовые расчеты (сценарии). По вариантам для задачи 1 построить три сценария для изменяемых параметров функции цена и проанализировать результаты. 3.3 Номера сценариев и исходные данные 1 2 3 Ставка 6% 4% 4% Доход 14,05% 12,45% 11,50% частота 1 4 2 4. С помощью функции БC рассчитать будущую стоимость платежей. 4.4 4.5 4.6 Вклад размером 1500 тыс. руб. положен под 10% годовых. Рассчитайте, какая сумма будет на сберегательном счете через 3 года, если проценты начисляются ежемесячно. На сберегательный счет в конце каждого месяца вносятся платежи по 300 тыс. руб. Рассчитайте, какая сумма окажется на счете через 2 года при ставке процента 10,55 годовых. Определить, какая сумма окажется на счете, если вклад размером 1000 тыс.руб. положен под 10% годовых на 15 лет, а проценты начисляются ежеквартально. Содержание отчета Дать ответы на контрольные вопросы, продемонстрировать результаты выполнения заданий. Контрольные вопросы 1. Каково назначение финансовых функций? Каковы их особенности? 2. Поясните способы прогнозирования значений с помощью анализа “что-если”? 3. Какой механизм средства Excel следует использовать, если результат для одной формулы известен, а вводимое значение нет? 4. Какие функции для финансистов имеются в excel? 5. Какие функции для работы с казначейскими обязательствами и облигациями (купонами) имеются в excel? 6. Поясните следующие аргументы финансовых функций: цена, номинал, частота. 7. Назовите функции для расчета амортизации.