1. Макроэкономика, денежно-кредитная и валютная политика

реклама

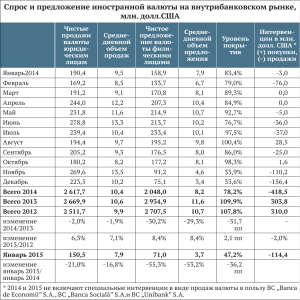

Черемухин А.А. 1. Макроэкономика, денежно-кредитная и валютная политика Черемухин А.А. Интервенции Банка России на валютном рынке и их эффективная стерилизация В последние три года, несмотря на выплаты по внешнему долгу, наблюдается профицит счета текущих операций России, являющийся следствием высоких цен на нефть. Это приводит к увеличению предложения иностранной валюты и способно привести к значительному укреплению реального курса рубля в среднесрочной перспективе. Чрезмерное удешевление импорта не может не сказаться также на конкурентоспособности отечественных производителей. Для того чтобы защитить российские предприятия и не допустить слишком сильного укрепления рубля, Центральный Банк вынужден скупать валюту на рынке. В то же время необходимо не допускать роста денежной массы, способного в перспективе привести к увеличению инфляции. Для этого необходимо каким-то образом стерилизовать свободные средства, поступающие в обращение во время интервенций. Для того чтобы как следует разобраться в этом процессе, необходимо ответить на следующие вопросы. Каким образом интервенции влияют на обменный курс рубля? Какие механизмы стерилизации применяются в России? Насколько они эффективны? С какой целью Банк России проводит интервенции? Меняется ли валютная политика Банка России с течением времени? Существуют ли другие, более эффективные инстру5 1. Макроэкономика, денежно-кредитная и валютная политика менты стерилизации? Пока на все эти вопросы нет четкого ответа. Основная задача данной работы заключается в том, чтобы построить модель поведения Банка России на валютном рынке. Это позволит проверить гипотезы об эффективности как нестерилизованных, так и стерилизованных интервенций, а также гипотезы об их долгосрочном эффекте. Другой необходимой составляющей является выделение механизмов стерилизации, применяющихся Банком России и сравнение их эффективности между собой. Кроме того, теоретический интерес представляет ответ на вопрос о канале влияния нестерилизованных интервенций на обменный курс, если таковое имеется. Центральные Банки развитых стран начали проводить интервенции сразу после краха Бреттон-Вудской системы в 1973 г. С тех пор отношение к интервенциям, в особенности стерилизованным, сильно менялось, их влияние как в краткосрочной, так и в долгосрочной перспективе многократно ставилось под сомнение. Однако во многих странах стерилизованные интервенции до сих пор регулярно используются для корректировки курса национальной валюты. Вопросам влияния стерилизованных и нестерилизованных интервенций на обменный курс посвящено огромное количество книг и статей. Дебаты об их эффективности не прекращаются уже на протяжении как минимум 30 лет. Под интервенциями1 понимают активные операции покупки или продажи валюты Центральным Банком с целью оказать влияние на курс национальной валюты. Если ЦБ покупает валюту, увеличивается количество внутренней валюты и умень1 6 См., например, (Schwartz, 2000). Черемухин А.А. шается количество иностранной у экономических агентов, что должно приводить к обесценению внутренней валюты. И наоборот, если ЦБ продает валюту, количество иностранной валюты увеличивается, внутренней – уменьшается, внутренняя валюта укрепляется по отношению к иностранной. В число основных задач Центрального Банка во многих странах помимо сдерживания инфляции входит регулирование обменного курса, который оказывает прямое влияние на конкурентоспособность и функционирование экономики и поэтому является наиболее важной из мировых цен. Учитывая «излишнюю волатильность» обменного курса не удивительно, что правительство уделяет регулированию обменных курсов такое большое внимание. Ведь сглаживание колебаний обменного курса способно увеличить точность прогнозов экономических агентов и привести к увеличению эффективности функционирования всей экономики. В дополнение к этому, в странах со слабой банковской системой и недостаточно развитым финансовым рынком обменный курс национальной валюты оказывает прямое влияние на инфляцию. Одним из механизмов поддержания высокой инфляции является общая нестабильность, вызванная плохой организацией рынков денег и капитала, оказывающая повышающее давление на ожидания будущих цен, что неизбежно приводит к росту инфляции. Валютный курс в таком случае может служить номинальным якорем, оказывая прямое влияние на ожидания роста цен. Эффективное использование Центральным Банком этого номинального якоря позволяет не только сдерживать, но и замедлять рост цен. Необходимо также учитывать тот факт, что интервенции, так же как и монетарная политика, оказывают прямое влияние на инфляцию. Монетарная экспансия денежных властей и нестерилизованная интервенция отличаются только тем, что в 7 1. Макроэкономика, денежно-кредитная и валютная политика первом случае у агентов изымаются активы, номинированные во внутренней валюте, а во втором – в иностранной. Когда Центральный банк скупает валюту на открытом рынке, он обменивает иностранную валюту на внутреннюю валюту страны, т.е. увеличивает количество наличных денег в обращении, расширяя тем самым денежную базу. Увеличение денежной базы мультиплицируется банковской системой путем последовательной выдачи кредитов друг другу, в результате чего растет денежная масса. Увеличение денежной массы в одной стране по сравнению с другими странами обычно приводит к ожиданиям относительного увеличения инфляции и обесценению обменного курса. Если увеличение денежной массы не приводит к росту ожидаемой инфляции, то работает эффект ликвидности. Происходит понижение реальных процентных ставок, приводящее к такому же эффекту на обменный курс. Операции, компенсирующие влияние интервенций на денежную базу, называются стерилизацией интервенций. Таким образом, интервенция на валютном рынке, не приводящая к изменению денежной базы, является стерилизованной интервенцией. В развитых странах интервенции автоматически, хотя, возможно, и с запозданием, стерилизуются центральными банками путем продажи или покупки ценных бумаг правительства на ту же сумму. Интервенция, изменяющая пропорцию между денежными базами двух стран, рано или поздно должна приводить к изменению обменного курса. Для того чтобы лучше понять описанные механизмы интервенции и стерилизации и описать их более формально, был проанализирован баланс Центрального Банка России. К активам Центрального Банка относятся драгоценные металлы, средства и ценные бумаги в иностранной валюте, размещенные у нерезидентов, кредиты, депозиты, ценные бумаги и др. 8 Черемухин А.А. К пассивам относятся наличные деньги в обращении, средства резидентов и правительства на счетах в Банке России, средства в расчетах, капитал и др. Для наших целей важно понять, какие изменения происходят в балансе Центрального Банка при стерилизуемых и нестерилизуемых интервенциях. Во-первых, интервенция (под которой мы в дальнейшем будем иметь в виду именно скупку валюты Центральным Банком) приводит к увеличению «средств, размещенных у нерезидентов, и ценных бумаг, выпущенных нерезидентами», в активах Центрального Банка. Следует отметить, что в эту категорию, помимо валюты, входят ценные бумаги нерезидентов, по которым нерезидентами осуществляются процентные платежи. Процентные платежи производятся в иностранной валюте и аккумулируются на этом же счету активов в балансе Центрального Банка. Поэтому данная статья активов не подходит для измерения объема интервенций. Объем интервенций можно отследить по изменению входящих в активы валютных резервов Центрального Банка, за вычетом процентных платежей, которые можно вычислить по средней ставке. Во-вторых, в результате интервенции увеличивается «объем наличных средств в обращении» в колонке пассивов Центрального Банка. Это приводит к росту денежной базы, которая рассчитывается как сумма «наличных денег в обращении» и обязательных резервов банков2. Итак, интервенции оказывают влияние на международные резервы в активах и на денежную базу в пассивах ЦБ. 2 Согласно методологии Банка России в денежную базу включаются также обязательства по обратному выкупу ценных бумаг, но мы не будем этого делать. Влияние так называемых сделок РЕПО будет рассмотрено отдельно. 9 1. Макроэкономика, денежно-кредитная и валютная политика Из всех статей пассивов лишь денежная база приводит к росту денежной массы и, следовательно, может приводить к росту инфляции. Таким образом, объем стерилизованных интервенций за период мы будем рассчитывать как разницу между объемом интервенций и изменением денежной базы. Для того чтобы интервенции не приводили к росту денежной базы, Центральному Банку необходимо компенсировать увеличение иностранных активов либо скупкой ценных бумаг правительства, либо уменьшением депозитов и кредитов резидентам, т.е. сделать так, чтобы вместо увеличения денежной базы происходило увеличение других статей пассивов, например, остатков на депозитных или корреспондентских счетах банков. Уменьшения суммарных кредитов резидентам можно достичь операциями на открытом рынке, т.е. выпуском государственных облигаций на ту же сумму, на которую была произведена скупка валюты. Увеличение других статей пассивов Центрального Банка также можно считать мерой стерилизации, поскольку в этом случае при интервенции не происходит увеличения денежной базы. Оказывать влияние на другие статьи пассивов достаточно проблематично, поскольку теоретически оно определяется действиями агентов, независимых от Центрального Банка. Одним из способов такого влияния является координация интервенций Центрального Банка с бюджетной политикой, т.е. с изменением остатков на счетах Правительства РФ. Возможна также координация интервенций ЦБ с действиями некоторых крупных банков, например, государственных коммерческих банков. Кроме того, повышение ставок по депозитам способно привлечь средства частных коммерческих банков. Еще одним механизмом, активно применяющимся Банком России начиная с января 2003 г., являются операции обратного РЕПО, координированное проведение сделок по которым по10 Черемухин А.А. зволяет отсрочить увеличение денежной базы. Все описанные способы ограничения роста денежной базы являются мерами стерилизации. Для того, чтобы понять, каким образом властям удается использовать в качестве инструментов стерилизации такие статьи пассивов ЦБ, как счета банков, необходимы дополнительные пояснения. Нетипичность данных инструментов заключается в том, что Центральному Банку сложно влиять на структуру пассивов, поскольку пассивы – это долги данного органа регулирования перед другими экономическими субьектами и, следовательно, объемы заимствований определяются решениями этих субъектов, а не Центральным Банком. Поэтому необходимо разобраться, как именно Банк России оказывает влияние на действия данных агентов. Первое предположение, заключающееся в том, что ЦБ может влиять на избыточные резервы банков через процентную ставку, отвергается сразу, поскольку наибольшие колебания объемов остатков на счетах банков пришлись на 2003–2004 гг., когда процентные ставки по депозитам оставались практически постоянными. Единственная альтернатива заключается в том, что ЦБ каким-то образом оказывает неэкономическое влияние на действия банков. Это возможно, например, в случае, если часть объемов депозитных или корреспондентских счетов приходится на долю банков, принадлежащих государству. В этом случае достаточно телефонного звонка в государственный коммерческий банк, чтобы скорректировать объем депозитов и корреспондентских счетов этого банка в ЦБ. Главными претендентами на роль таких банков являются Сбербанк и Внешторгбанк. Анализ балансов отдельных банков за рассматриваемый период, в частности, динамики корреспондентских счетов гос11 1. Макроэкономика, денежно-кредитная и валютная политика банков и других крупных банков в Центральном банке показывает, что какого-либо значимого влияния действия отдельных банков на общий объем корреспондентских счетов не оказывают. Кроме того, приросты объема корреспондентских счетов достаточно плавно, по сравнению с объемами интервенций, меняются с течением времени. Таким образом, сложно отследить механизм прямого влияния ЦБ на их объем, если такое влияние вообще существует. Что же касается депозитных счетов, то они, наоборот, предоставляются небольшому количеству банков, и 80% их динамики определяется Сбербанком. Таким образом, основная гипотеза, которую можно предложить, заключается в том, что операции стерилизации, направленные на сглаживание колебаний денежной базы, производятся Центральным Банком с помощью депозитных счетов Сбербанка, контрольный пакет акций которого принадлежит ЦБ. Вторым объектом исследования стали счета бюджетов различного уровня в Банке России. Нетипичность счетов бюджетов различного уровня как инструмента стерилизации заключается в том, каким образом Центральный Банк может влиять на действия правительства в бюджетной сфере. Эта проблема имеет прямое отношение к вопросу о независимости и координации действий между Правительством и Центральным Банком. Анализ показывает, что интегральные изменения сальдо консолидированного бюджета и интегральные изменения средств бюджетов различных уровней на счетах в банках имеют схожую динамику. Наблюдающиеся значительные различия в объемах объясняются возвратом государственных долгов за вычетом доходов от размещения Минфином госбумаг и доходами от продажи госимущества. Проведенный анализ позволяет высказать предположение, что Министерство финансов координирует свои действия, в 12 Черемухин А.А. частности, государственные расходы с интервенционными действиями Банка России. Интересно было бы установить причинно-следственную связь между интервенциями и увеличением сальдо государственного бюджета. Это позволило бы ответить на вопрос, проводятся ли интервенции после того, как было получено то или иное сальдо дефицита консолидированного бюджета, осевшее на счетах Правительства в ЦБ, или наоборот, уже после проведения интервенций налоговые органы собирают объем налогов, необходимый для их стерилизации. Возможен и третий вариант, заключающийся в том, что после проведения интервенций ЦБ сообщает казначейству, сколько средств бюджета можно потратить, т.е. воздействие осуществляется при помощи государственных расходов. Как и в любой модели рыночного равновесия, на обменный курс влияют как спрос, так и предложение валюты. Росту предложения валюты со стороны экспортеров, способствующему укреплению рубля, противостоит Центральный Банк, который путем наращивания золотовалютных резервов увеличивает спрос на валюту, сглаживая таким образом колебания обменного курса. Реакция действий агентов друг на друга происходит довольно быстро, настолько, что ни одно из них не является прямым следствием другого. Поэтому, для того, чтобы проверять какие бы то ни было гипотезы, необходимо построить структурную модель поведения агентов, позволяющую отследить причинно-следственные связи, и решить таким способом проблему эндогенности. Для начала вкратце опишем предполагаемые взаимосвязи. Основной экзогенной переменной является трансграничный товарооборот, который формирует спрос и предложение валюты со стороны фирм. Часть экспортной выручки сразу (без влияния на обменный курс) изымается в Стабилизационный 13 1. Макроэкономика, денежно-кредитная и валютная политика фонд, остальное поступает на рынок. Здесь в действие вступает Центральный Банк, который в случае превышения предложения над спросом в краткосрочной перспективе при текущем курсе скупает за рубли излишки валюты, что приводит к росту денежной базы. Часть выпущенных в обращение рублей изымается в виде профицита бюджета и поступает на счета правительства в Центральном Банке. Профицит бюджета и излишки Стабилизационного фонда идут на запланированные выплаты и досрочное погашение государственного долга. Кроме того, часть денег поступает от фирм в банки и оседает первоначально в резервах банков в ЦБ. Часть этих резервов изымается из обращения с помощью депозитных операций, часть связывается с помощью операций обратного РЕПО. Оставшаяся часть увеличивает денежную базу, мультиплицируется банковской системой в денежную массу и может приводить к инфляции. Кроме того, важным каналом влияния на инфляцию оказывается замещение между рублевыми и долларовыми трансакциями, обеспечивающими как сбережения населения, так и взаиморасчеты фирм. Такое представление о процессах, протекающих в банковской системе, означает, что структурная модель должна содержать следующих агентов: население, фирмы, банки и ЦБ. Рассмотрим поподробнее цели и опишем сигналы, поступающие к каждому из них. Население выбирает, какую долю сбережений держать в рублях, а какую в долларах на основе единственной доступной им информации об обменном курсе. Если курс падает, то население начинает нести деньги в банки и делать рублевые вклады. Если курс растет, то, наоборот, население предъявляет все больший спрос на валюту. Будем предполагать также, что фирмам, работающим на внутреннем рынке, нужны деньги для 14 Черемухин А.А. проведения операций. Поэтому их спрос на деньги зависит от колебаний номинального выпуска. Банки выбирают объем избыточных резервов, т.е. своих корреспондентских счетов в ЦБ, реагируя на следующие факторы: – спрос на деньги, предъявляемый населением; – условия размещения средств в ЦБ; – уровень доходности по активам, номинированным в иностранной валюте3. Центральный Банк решает две задачи: сглаживает колебания корзины валют курса и борется с инфляцией. Обычно считается, что эти две цели вступают в противоречие друг с другом, поскольку возможно иметь либо независимую денежную политику, либо независимую курсовую политику, либо смешанную политику. Банк России умудряется решать две задачи сразу, и вот как. Объем изменения объема золотовалютных резервов (интервенции) позволяет достаточно эффективно контролировать обменный курс. Главными инструментами, которые позволяют стерилизовать воздействие интервенций на денежную массу, являются счета правительства, выполняющие функцию «подушки», под которую «складывают» накопления, и депозитные счета, выполняющие функцию гибкого буфера, сглаживающего колебания денежного предложения. Для обеспечения большей гибкости вводятся новые инструменты. Одним из таких инструментов являются сделки обратного РЕПО, позволяющие отсрочить увеличение денежного предложения, посулив выплату процентов в будущем. Если колебания накоплений средств 3 Избыточные резервы можно считать активом, имеющим наибольшую ликвидность и наименьший уровень валютного риска. 15 1. Макроэкономика, денежно-кредитная и валютная политика бюджета считать экзогенными, то в нашей модели под влиянием ЦБ оказываются две переменные: объем золотовалютных резервов и объем депозитных счетов банков в ЦБ. Эмпирический анализ соответствующей модели позволил получить следующие результаты. На падение курса на 10 копеек Центральный Банк реагирует интервенциями в течение месяца в размере 1,05 млрд долларов. Ориентиром валютной политики ЦБ является корзина валют, в результате чего рост курса евро к рублю на 1 рубль за евро сопровождается накоплением резервов в размере 1,2 млрд долларов. Центральным Банком при помощи депозитных счетов, использующихся в качестве буфера, немедленно стерилизуется чуть более половины интервенций. Затем по мере возможности применяются другие инструменты стерилизации, деньги перетекают на другие счета. Значения коэффициентов показывают, что корреспондентские счета обладают меньшей гибкостью, нежели другие два инструмента: счета правительства и рынок РЕПО, что может быть вызвано отсутствием прямого влияния ЦБ на поведение банков и, как следствие, их худшей прогнозируемостью. Эта гипотеза подтверждается оценками коэффициентов для корреспондентских счетов, на которые значимо влияет лишь объем наличности в обращении. Влияние внешней конъюнктуры на обменный курс, в частности, экспорта и импорта, оказывается значимым лишь на 15%-ом уровне. Знаки коэффициентов соответствуют здравому смыслу: с ростом экспорта в страну приходят нефтедоллары, и курс падает, с ростом импорта наблюдается обратная картина. Один из наиболее важных коэффициентов, описывающий воздействие накопления резервов на курс, имеет «неверный» знак. В частности, получается, что с ростом резервов курс па16 Черемухин А.А. дает. По всей видимости, это вызвано тем фактом, что в течение всего рассматриваемого периода наблюдалась сильная тенденция к укреплению рубля по отношению к доллару, сопровождавшаяся накоплением резервов. Именно ее и характеризует отрицательный знак первого коэффицинта. Можно привести несколько объяснений этому факту. Во-первых, уже упоминавшаяся проблема эндогенности заключается в том, что реакция курса на изменения резервов и обратная зависимость реализуются на значительно более коротких интервалах времени, что позволяют отследить месячные данные. Во-вторых, на курс оказывают влияние множество переменных, данные по которым недоступны для встраивания в данную модель. Это, в первую очередь, плохо измеримые трансграничные потоки капитала, не вызванные торговлей товарами, а также экспортные и импортные операции, не учитываемые в официальной статистике. Кроме того, значение могут иметь изменения курса доллара по отношению к другим мировым валютам, которые до сих пор не могут до конца объяснить западные экономисты. Еще одним объяснением может быть ситуация, когда Центральный Банк проводит интервенции в зависимости не от курса рубля к доллару, а пропорционально избыточному предложению на рынке. В этом случае принципиально не существует эконометрического способа различить долю влияния ЦБ на обменный курс. Для того чтобы попытаться побороть проблему эндогенности, необходимо учесть два фактора. Во-первых, необходимо использовать данные наибольшей доступной частоты. Таковыми являются недельные данные. Во-вторых, необходимо каким-то образом смоделировать нелинейную реакцию Центрального Банка на изменения курса, которая заключается в том, что, поскольку номинальный курс на протяжении послед17 1. Макроэкономика, денежно-кредитная и валютная политика них 2–3 лет считался заниженным, то, когда курс укрепляется, интервенции осуществляются, а когда курс обесценивается, действия по обратной продаже резервов не производятся. Оцененная на недельных и месячных данных за период с 2000 по 2005 годы с учетом нелинейности интервенционной функции Центрального Банка модель векторной авторегрессии подтвердила большинство сделанных ранее предположений, а также выявила несколько новых закономерностей. Основные результаты, можно резюмировать следующим образом: • стерилизованные интервенции составляют две трети от общего объема интервенций; • интервенции, как стерилизованные, так и нестерилизованные, оказывают долгосрочный эффект на обменный курс; • эффект стерилизованных интервенций достигается через канал портфельного баланса. Активы не являются совершенными субститутами. Держать сбережения в рублях в целом предпочтительнее, нежели в валюте; • функция реакции Центрального Банка нелинейная: при падении курса интервенции производятся, при росте – обратная продажа не происходит; • соответственно, цель интервенционной политики Банка России заключается в долгосрочной коррекции курса, т.е. в недопущении его чрезмерного укрепления; • основными инструментами стерилизации являются счета казначейства и государственных банков в Банке России; • счета казначейства в ЦБ являются негибким инструментом, там накапливается профицит бюджета, что позволяет затем проводить интервенции большого объема; • краткосрочные колебания резервов сглаживаются с помощью депозитных счетов банков, в основном Сбербанка, что 18 Черемухин А.А. позволяет достаточно оперативно сглаживать разрывы между накоплениями на счетах казначейства и объемом золотовалютных резервов. Остается неразрешенным вопрос о том, каково объяснение «неверного» знака функции реакции обменного курса на интервенции Центрального Банка. Первое, более правдоподобное, объяснение заключается в том, что Центральный Банк стерилизует определенную долю избыточного предложения, т.е. реагирует не на обменный курс, а на плохо статистически измеримую разницу между спросом и предложением. В этом случае количественные оценки можно суммировать следующим образом: • Центральный Банк путем интервенций сразу компенсирует примерно две трети объема избыточного предложения валюты; • долгосрочное обесценение курса в результате нестерилизованного накопления 1 млрд долл. золотовалютных резервов составляет 4,8 коп., а в результате стерилизованного – 3,1 коп. Второе, более спорное объяснение состоит в том, что интервенции предоставляют участникам рынка информацию о будущем падении курса, которой они пользуются. В результате этого интервенции могут оказывать отрицательный долгосрочный эффект на обменный курс, и тогда действия Центрального Банка приводят лишь к усугублению ситуации и дальнейшему укреплению рубля. В этом случае эффект как нестерилизованных, так и стерилизованных интервенций имеет обратный знак и составляет 2,5 и 4,2 коп., соответственно. Для четкого статистического различения этих двух картин необходимо обращение тенденции к укреплению рубля, вызванной высокими ценами на нефть, когда проблема стерили19 1. Макроэкономика, денежно-кредитная и валютная политика зации интервенций Центрального Банка перестанет быть такой актуальной, как сейчас. Следует отметить, тем не менее, что первая схема является предпочтительной, поскольку лучше соответствует как экономической интуиции, так и результатам аналогичных исследований для других стран, а также не предполагает неполную осведомленность работников Центрального Банка и проще реализуемо на практике. В случае принятия первой концепции можно сформулировать следующий вывод об эффективности интервенций Центрального Банка: • на данный момент интервенции неплохо справляются со своей задачей, препятствуя укреплению курса рубля в долгосрочной перспективе; • у Центрального Банка имеются в распоряжении как довольно гибкие инструменты стерилизации, так и инструменты, обладающие высокой поглощающей способностью. В то же время имеется ряд недостатков существующей системы (о которых свидетельствует неполная стерилизация интервенций в настоящее время), от которых целесообразно избавиться для построения нормальной предсказуемой политически стабильной системы. Наиболее уязвимым звеном в настоящий момент является использование счетов казначейства и депозитных счетов Сбербанка в Центральном Банке в качестве основных инструментов стерилизации. Это свидетельствует об отсутствии независимости между правительством и Центральным Банком и подрывает доверие к органам власти, заявляющим о такой независимости. Результатом описанной политики могут стать смещение целей двух ведомств и возникновение проблемы динамической несостоятельности, грозящей значительным увеличением инфляции. 20 Черемухин А.А. Другим недостатком системы является отсутствие развитого рынка государственных ценных бумаг и гибкого механизма рефинансирования банков, что и приводит к необходимости широкого использования таких нетрадиционных инструментов стерилизации, как счета государственных организаций в Центральном Банке. Одним из шагов в правильном направлении, предпринимающихся денежными властями, является развитие рынка обратного РЕПО, который, в случае значительного увеличения объема рынка способен заменить такой неудобный инструмент, как накопление профицита бюджета в целях стерилизации интервенций. Развитие рынка обратного РЕПО будет также в значительной степени способствовать повышению доверия к государственным ценным бумагам, полностью подорванное в августе 1998 г. Список литературы 1. Craig, B., Humpage, O. (2001) “Sterilized intervention, nonsterilized intervention, and monetary policy”, Federal Reserve Bank of Cleveland, Working Paper No. 110. 2. Dominguez, K. (1990) “Market responses to coordinated central bank intervention”, Carnegie Rochester Series on Public Policy 32, Spring. 3. Dornbusch, R., (1976) "Expectations and Exchange Rate Dynamics", Journal of Political Economy, University of Chicago Press, vol. 84(6). 4. Evans, M., Lyons, R. (1999) “Order Flow and Exchange Rate Dynamics”, NBER Working Paper № 7371. 21 1. Макроэкономика, денежно-кредитная и валютная политика 5. Frankel, J., Dominguez, K. (1993a) “Does Foreign Exchange Intervention Matter? The Portfolio Effect”, American Economic Review, 83(4). 6. Frankel, J., Rose, K.(1994) “A Survey of Empirical Research on Nominal Exchange Rates”, NBER Working Paper № 4865. 7. Kaminsky, G., Lewis, K. (1993) "Does foreign exchange intervention signal future monetary policy?", Finance and Economics Discussion Series 93-1, Board of Governors of the Federal Reserve System (U.S.). 8. Kenen, P. (1982) “Effects of Intervention and Sterilization in the Short Run and in the Long Run”, In “The International Monetary System under Flexible Exchange Rates: Global, Regional, and National: Essays in Honor of Robert Triffin”, eds. Cooper R.N., Kenen P.B., de Macedo J.B, and van Ypersele J., Cambridge, MA: Ballinger. 9. Obstfeld, M. (1990) “The Effectiveness of Foreign-Exchange Intervention: Recent Experience”, in “International Policy Coordination and Exchange Rate Fluctuations”, edited by William H. Branson, Jacob A. Frenkel, and Morris Goldstein , pp. 197– 237. Chicago: The University of Chicago Press, NBER Working Paper No. 2796. 10. Rogoff, K. (1984) “On the Effects of Sterilized Intervention: An Analysis of Weekly Data”, Journal of Monetary Economics 14. 11. Sarno, L., Taylor, M. (2001) “Official Intervention in the Foreign Exchange Market: Is It Effective? If So, How Does It Work?”, Journal of Economic Literature, Volume 39. 12. Taylor, D. (1982) “Official Intervention in the Foreign Exchange Market, or, Bet against the Central Bank”, Journal of Political Economy, 1982, vol. 90(2). 22