Валютные интерВенции. Каналы, стерилизация и

реклама

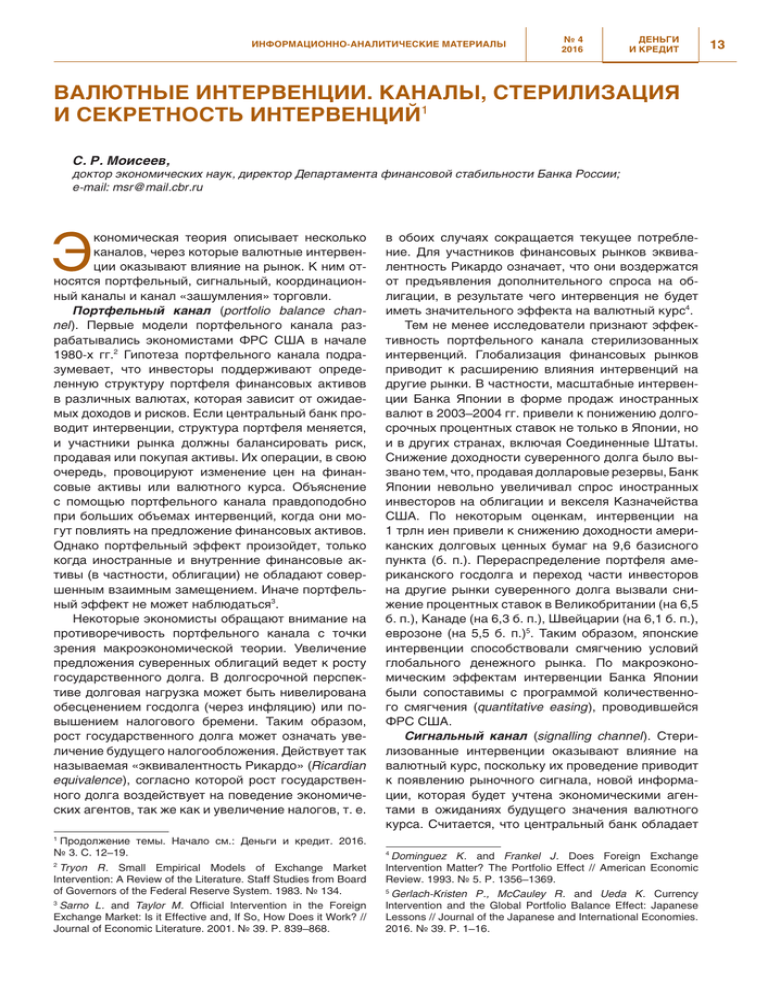

информационно-аналитические материалы №4 2016 ДЕНЬГИ И КРЕДИТ Валютные интервенции. Каналы, стерилизация и секретность интервенций1 С. Р. Моисеев, доктор экономических наук, директор Департамента финансовой стабильности Банка России; e-mail: [email protected] Э кономическая теория описывает несколько каналов, через которые валютные интервен­ ции оказывают влияние на рынок. К ним от­ носятся портфельный, сигнальный, координацион­ ный каналы и канал «зашумления» торговли. Портфельный канал (portfolio balance channel). Первые модели портфельного канала раз­ ра­батывались экономистами ФРС США в начале 1980-х гг.2 Гипотеза портфельного канала подра­ зумевает, что инвесторы поддерживают опреде­ ленную структуру портфеля финансовых активов в различных валютах, которая зависит от ожидае­ мых доходов и рисков. Если центральный банк про­ водит интервенции, структура портфеля меняется, и участники рынка должны балансировать риск, продавая или покупая активы. Их операции, в свою очередь, провоцируют изменение цен на финан­ совые активы или валютного курса. Объяснение с помощью портфельного канала правдоподобно при больших объемах интервенций, когда они мо­ гут повлиять на предложение финансовых активов. Однако портфельный эффект произойдет, только когда иностранные и внутренние финансовые ак­ тивы (в частности, облигации) не обладают совер­ шенным взаимным замещением. Иначе портфель­ ный эффект не может наблюдаться3. Некоторые экономисты обращают внимание на противоречивость портфельного канала с точки зрения макроэкономической теории. Увеличение предложения суверенных облигаций ведет к росту государственного долга. В долгосрочной перспек­ тиве долговая нагрузка может быть нивелирована обесценением госдолга (через инфляцию) или по­ вышением налогового бремени. Таким образом, рост государственного долга может означать уве­ личение будущего налогообложения. Действует так называемая «эквивалентность Рикардо» (Ricardian equivalence), согласно которой рост государствен­ ного долга воздействует на поведение экономиче­ ских агентов, так же как и увеличение налогов, т. е. 1 Продолжение темы. Начало см.: Деньги и кредит. 2016. № 3. С. 12–19. в обоих случаях сокращается текущее потребле­ ние. Для участников финансовых рынков эквива­ лентность Рикардо означает, что они воздержатся от предъявления дополнительного спроса на об­ лигации, в результате чего интервенция не будет иметь значительного эффекта на валютный курс4. Тем не менее исследователи признают эффек­ тивность портфельного канала стерилизованных интервенций. Глобализация финансовых рынков приводит к расширению влияния интервенций на другие рынки. В частности, масштабные интервен­ ции Банка Японии в форме продаж иностранных валют в 2003–2004 гг. привели к понижению долго­ срочных процентных ставок не только в Японии, но и в других странах, включая Соединенные Штаты. Снижение доходности суверенного долга было вы­ звано тем, что, продавая долларовые резервы, Банк Японии невольно увеличивал спрос иностранных инвесторов на облигации и векселя Казначейства США. По некоторым оценкам, интервенции на 1 трлн иен привели к снижению доходности амери­ канских долговых ценных бумаг на 9,6 базисного пункта (б. п.). Перераспределение портфеля аме­ риканского госдолга и переход части инвесторов на другие рынки суверенного долга вызвали сни­ жение процентных ставок в Великобритании (на 6,5 б. п.), Канаде (на 6,3 б. п.), Швейцарии (на 6,1 б. п.), еврозоне (на 5,5 б. п.)5. Таким образом, японские интервенции способствовали смягчению условий глобального денежного рынка. По макроэконо­ мическим эффектам интервенции Банка Японии были сопоставимы с программой количественно­ го смягчения (quantitative easing), проводившейся ФРС США. Сигнальный канал (signalling channel). Сте­ри­ ли­ зо­ ванные интервенции оказывают влияние на валютный курс, поскольку их проведение приводит к появлению рыночного сигнала, новой информа­ ции, которая будет учтена экономическими аген­ тами в ожиданиях будущего значения валютного курса. Считается, что центральный банк обладает 1 Tryon R. Small Empirical Models of Exchange Market Intervention: A Review of the Literature. Staff Studies from Board of Governors of the Federal Reserve System. 1983. № 134. 2 Sarno L. and Taylor M. Official Intervention in the Foreign Exchange Market: Is it Effective and, If So, How Does it Work? // Journal of Economic Literature. 2001. № 39. P. 839–868. 3 Dominguez K. and Frankel J. Does Foreign Exchange Intervention Matter? The Portfolio Effect // American Economic Review. 1993. № 5. P. 1356–1369. 4 Gerlach-Kristen P., McCauley R. and Ueda K. Currency Intervention and the Global Portfolio Balance Effect: Japanese Lessons // Journal of the Japanese and International Economies. 2016. № 39. P. 1–16. 5 13 ДЕНЬГИ И КРЕДИТ 14 №4 2016 информационно-аналитические материалы более полной информацией в сравнении с осталь­ ными экономическими агентами в силу эффектив­ ности его прогноза (основанного на закрытой или более ранней информации) либо из-за того, что он имеет «инсайдерскую» информацию о будущей де­ нежно-кредитной политике. Проводя интервенцию, центральный банк тем самым сигнализирует рынку о своих намерениях или выдает скрытый прогноз о дальнейшем изменении ситуации. Раскрывать информацию об интервенции имеет смысл лишь в том случае, если регулятор пользуется довери­ ем рынка и экономические агенты считают, что он может давать верные сигналы рынку. Если это происходит, то экономические агенты предприни­ мают действия в соответствии с новой информа­ цией: они следуют за интервенциями. Если же цен­ тральный банк не обладает доверием и не может давать верные сигналы рынку, то информация об интервенции должна оставаться закрытой. К при­ меру, если центральный банк покупает националь­ ную валюту, участники рынка могут полагать, что это сигнализирует о мнении денежных властей: валюта является недооцененной. В последующем центральный банк может ужесточить денежнокредитную политику. Полагая, что в будущем на­ циональная валюта подорожает, их спрос на нее увеличится, что приведет к росту ее курса в на­ стоящем времени. Оригинальная идея сигнально­ го канала принадлежала Майклу Масса (главному экономисту МВФ в 1991–2001 гг.) в период работы в Чикагском университете1. В то же время нельзя не признать, что для решения макроэкономиче­ ских задач, в частности, снижения инфляции или поддержания сбалансированного экономического роста денежные власти могут прибегать к различ­ ным инструментам денежно-кредитной политики, а не только к валютным интервенциям. Таким обра­ зом, сигнал, подаваемый интервенцией, необяза­ тельно свидетельствует о намерении центрального банка ужесточить денежно-кредитную политику и может оказаться искаженным. Канал координации (coordination channel). Третья гипотеза, предложенная Лусио Сарно и Марком Тейлором из Уорикского университета (Великобритания), опирается на сигнальные свой­ ства интервенции, как и в предыдущем случае2. Интервенция позволяет решить проблему провала рыночной координации на валютном рынке. Чтобы понять, как работает канал координации, предста­ вим, что на валютном рынке работают два типа участников: технические трейдеры (чартисты) и Mussa M. The Role of Official Intervention. Group of Thirty Occasional Paper. 1981. № 6; Kaminsky G. and Lewis K. Does Foreign Exchange Intervention Signal Future Monetary Policy? // Journal of Monetary Economics. 1996. № 2. P. 285–312. 1 2 Sarno L. and Taylor M. Official Intervention in the Foreign Exchange Market: Is It Effective and, If So, How Does It Work? // Journal of Economic Literature. 2001. № 39. P. 839–868. фундаментальные трейдеры («фундаменталисты»). Первая группа опирается на технический анализ рынка и стремится извлечь сигнал из краткосрочных рыночных данных. Вторая группа опирается на ана­ лиз среднесрочных макроэкономических факторов. У технических трейдеров преобладают неэкономи­ ческие факторы принятия решений о сделках. Они могут формировать стадное поведение и приводить к возникновению спекулятивных пузырей на рынке. При преобладании на рынке технических трейдеров валютный курс может существенно отклониться от равновесного значения. Фундаментальные трей­ деры, наблюдая возникновение дисбаланса, могут уйти с рынка, что приведет к потере доверия меж­ ду участниками рынка и ликвидности на валютных торгах. Возникает угроза провала координации на рынке, который не может без посторонней помощи вернуться в равновесное состояние. Как отмечают Штефан Райц из Немецкого Бундесбанка и Марк Тейлор из Уорикского университета, «центральный банк, обнаружив эту ситуацию, выходит на рынок и объявляет о своей интервенции, подавая координационный сигнал фундаменталистам, которые возвращаются на рынок и приводят валютный курс к уровню, соответствующему фундаментальным макроэкономическим факторам»3. Непременным усло­ вием эффективности канала координации является публичное объявление центрального банка о про­ ведении интервенции. Кроме того, валютный курс должен достаточно далеко отклониться от равно­ весного состояния, чтобы координационный сигнал сработал и фундаменталисты вернулись на рынок. Канал «зашумления» торговли (noise trading channel). В российском обществе идея «наказать» спекулянтов на валютном рынке имеет широкое рас­ пространение. В экономической литературе ее опи­ сывает канал «зашумления» торговли на валютном рынке. Центральный банк должен неявно появить­ ся на рынке, чтобы сломать сложившуюся нежела­ тельную тенденцию и создать отрицательную пере­ оценку по открытой валютной позиции у рыночных игроков. Интервенция должна создать «зашумле­ ние» в рыночных данных, а также дезориентировать технических трейдеров в краткосрочном периоде. Внезапное изменение курса в направлении, проти­ воположном ожидавшемуся, призвано развернуть намерения чартистов и способствовать укреплению на рынке новой тенденции. В то же время новая тен­ денция должна соответствовать фундаментальным макроэкономическим факторам. Первоначальная идея канала «зашумления» торговли принадлежит Джуан Хун, работавшей в Федеральном резервном банке Нью-Йорка, которая предположила, что де­ нежные власти могут сознательно повышать или понижать волатильность валютного курса, чтобы 3 Reitz S. and Taylor M. The Coordination Channel of Foreign Exchange Intervention: A Nonlinear Microstructural Analysis // European Economic Review. 2008. № 52. P. 58. информационно-аналитические материалы управлять его динамикой1. Эффективность канала «зашумления» торговли зависит от того, насколько денежным властям удастся скрыть свои намерения и незаметно провести интервенции. Следует отме­ тить, что канал «зашумления» торговли несовме­ стим с сигнальным и координационным каналами. В то время, как два названных канала делают ставку на транспарентность операций центрального банка, канал «зашумления» основывается на секретности. Считается, что канал «зашумления» торговли не №4 2016 ДЕНЬГИ И КРЕДИТ может действовать в условиях низких или около­ нулевых процентных ставок2. Напротив, публичная интервенция в этих условиях более эффективна, не­ жели скрытая интервенция. Для определения целевого объема интервенций денежным властям необходимо оценивать чувстви­ тельность валютного курса к объему операций цент­ рального банка на валютном рынке. Портфельный канал интервенций предполагает, что эффектив­ ность операции положительно зависит от ее объема. Международные резервы как прокси-показатель валютных интервенций Валютные нетто-интервенции, млрд дол. Многие центральные банки не раскрывают сведения о своих интервенциях или публикуют их в агрегированном виде, чтобы было невозможно отследить тактику поведения денежных властей на рынке. Как следствие, аналитики вынуждены пользоваться прокси-показателем или некоторой качественно близкой к интервенциям переменной. Ею выступает изменение международных резервов. Динамика резервов используется во многих направлениях анализа, включая индекс спекулятивного давления на валютном рынке или определение режима валютного курса де-факто. Данные по резервам могут быть доступны еженедельно, если их публикует сам центральный банк, или ежемесячно, по данным финансового баланса центрального банка, или ежеквартально, по данным международной финансовой стати­ стики МВФ. Изменение резервов в роли прокси-показателя интервенций имеет очевидный недостаток, связанный с не­ точностью оценки интервенций. Резервы могут меняться не только вследствие сделок на валютном рынке, но и за счет процентного дохода по активам, переоценки ценных бумаг, входящих в портфель резервных активов, изменения курсов иностранных валют, временного предоставления валютной ликвидности через валютный своп или валютное РЕПО. В условиях управляемого или свободного плавания доля прочих факторов в изменении резервов должна быть значи­ тельной. Кроме того, она может быть высокой, если валютный курс находится близко к равновесию или к целевому ориентиру, в результате чего вмешательство центрального банка не требуется. Кроме того, чистое изменение резервов может отражать совокупность разнонаправленных операций центрального банка. В течение одного периода наблюде­ ния центральный банк может совершить несколько операций как по покупке, так и по продаже иностранной валюты. Некоторые исследования, основанные на анализе ежедневных данных о фактических интервенциях и динамике резервов, показывают, что корреляция между интервенциями и изменением резервов может быть высокой, но в определенных случаях. Она максимальна, когда центральный банк проводит частые и объемные операции на ва­ лютном рынке. Изменение резервов может быть качественным прокси-показателем в Японии и Германии, власти которых активно вмешивались в курсообразование на валютном рынке. Аналогичный вывод нельзя сделать в от­ ношении Соединенных Штатов с их относительно редкими интервенциями. При прочих равных условиях (не имею­ щих отношения к спот-операциям) корреляция между интервенциями и изменением резервов зависит от среднего объема интервенции, частоты интервенций и волатильности объема интервенции1. Что касается Банка России, то сопоставление ежемесячного изменения валютных резервов и суммарных неттоинтервенций приведено на рис. 1. Высокая корреляция между обеими величинами служила бы признаком каче­ Рис. 1. Взаимосвязь валютных резервов ственного прокси-показателя интервенций. Эта ситуация и валютных нетто-интервенций Банка России наблюдалась в период 2005–2008 гг., когда Банк России активно противостоял укреплению рубля под влиянием 60,0 роста нефтегазового экспорта и притока капитала. Линейная эластичность нетто-интервенций к изменению 40,0 валютных резервов достигала 0,72 (т. е. прирост резер­ вов на 1,00 дол. США означал интервенции на 0,72 дол.). 20,0 За счет резервов объяснялось 78% дисперсии интервен­ ций. Таким образом, наблюдая за динамикой резервов, 0 -80,0 -60,0 -40,0 -20,0 20,0 40,0 можно было судить об активности политики интервен­ ций. В период 2009–2014 гг., когда Банк России ослабил -20,0 контроль над курсом рубля, связь между валютными резервами и интервенциями поменялась. Доля диспер­ -40,0 сии интервенций, объясняющихся за счет изменения резервов, снизилась до 63%, а линейная эластичность -60,0 интервенций к изменению валютных резервов – до 0,45. Таким образом, резервы прекратили играть роль прокси-80,0 показателя интервенций. Наконец, в 2015 г., когда Банк Изменение валютных резервов, млрд дол. России перешел на плавающий валютный курс, связь 2005-08 годы 2009-14 годы 2015 год между резервами и интервенциями оборвалась. 1 Suardi S. and Chang Y. Are Changes in Foreign Exchange Reserves a Good Proxy for Official Intervention? // Journal of International Financial Markets, Institutions and Money. 2012. № 4. P. 678–695. 1 Hung J. Noise Trading and the Effectiveness of Sterilized Foreign Exchange Intervention. Federal Reserve Bank of New York Research Paper. 1991. March. № 9111. Fatum R. Foreign Exchange Intervention When Interest Rates Are Zero: Does the Portfolio Balance Channel Matter after All? // Journal of International Money and Finance. 2015. № 57. P. 185–199. 2 15 ДЕНЬГИ И КРЕДИТ 16 №4 2016 информационно-аналитические материалы Два других канала (сигнальный и координационный) в принципе не учитывают роль объема операций. Для них важно само присутствие центрального банка на рынке, а не масштаб его вмешательства. Это подра­ зумевает, что объем интервенции теоретически мо­ жет не иметь значения. Тем не менее эмпирические исследования показывают, что эффективность ин­ тервенции нелинейно зависит от ее объема. Крупные интервенции оказывают значительное влияние на валютный курс, в то время как небольшие интервен­ ции не обнаруживают заметного эффекта1. Стерилизованные и нестерилизованные интервенции Покупка центральным банком национальной валюты и, соответственно, продажа иностранной валюты уменьшают объем международных ре­ зервов и денежную базу, а покупка иностранной валюты и продажа национальной валюты ведут к росту международных резервов и денежной базы, т. е. денежного предложения. Операции, влияю­ щие на величину денежной базы, носят название «нестерилизованные интервенции» (unsterilized intervention). Интервенции и колебания денежной базы имеют влияние на нефинансовый сектор эко­ номики. В частности, они оказывают краткосрочный эффект на экономический рост и среднесрочный эффект на инфляцию. Если центральный банк счи­ тает необходимым снизить зависимость денежного предложения от интервенций или полностью изо­ лировать влияние интервенций, он проводит опе­ рации по стерилизации. Они представляют собой совмещение валютной интервенции с равной по величине и противоположной по направлению опе­ рацией на внутреннем денежном рынке. Валютную интервенцию с одновременной компенсационной операцией называют «стерилизованная интервенция» (sterilized intervention). Алану Гринспену, председателю Совета управ­ ляющих ФРС США в 1987–2006 гг., принадлежит известное высказывание, озвученное им на засе­ дании Комитета по операциям на открытом рынке: «Нет никаких доказательств и нет никого, кто бы здесь верил, что существуют какие-либо доказательства, подтверждающие, что стерилизованные интервенции что-либо могут»2. Это суждение основывается на простой экономической модели частичного равновесия. В ней стерилизованная интервенция не оказывает влияния на националь­ ную экономику, поскольку считается, что активы в национальной и иностранной валюте являются аб­ солютными субститутами. Полная взаимная заме­ щаемость активов в национальной и иностранной валюте приводит к тому, что операции централь­ 1 Fatum R. and Yamamoto Y. Large Versus Small Foreign Exchange Interventions // Journal of Banking & Finance. 2014. № 43. P. 114–123. 2 FOMC Transcripts. 3 October 2000. P. 14. ного банка не отражаются на равновесии денежно­ го рынка. Цены на финансовые активы, процентные ставки и валютный курс остаются без изменения. Однако в действительности национальные и ино­ странные активы не выступают совершенными субститутами. В результате стерилизованная ин­ тервенция оказывает некоторый эффект на валют­ ный курс. Во многих академических исследованиях и аналитических отчетах центральных банков при­ водятся доказательства влияния стерилизованной интервенции на экономику. Стерилизованные интервенции должны быть наиболее эффективны в малых открытых экономи­ ках (в закрытых и больших открытых экономиках проведение интервенций теряет смысл). В макро­ экономических моделях общего равновесия сте­ рилизованные интервенции оказывают влияние не только на портфель финансовых активов, процент­ ные ставки и валютный курс, но также на совокуп­ ное потребление. Их работоспособность критически зависит от двух факторов. Во-первых, от глубины внутреннего финансового рынка, представленного безрисковыми финансовыми активами. Изменение спроса на суверенные облигации через непокрытый паритет процентных ставок должно вести к коррек­ ции валютного курса. Чувствительность валютного курса к объему операций центрального банка будет зависеть от накопленного объема государствен­ ного долга. Чем выше уровень госдолга, тем мень­ ше эластичность процентной ставки и валютного курса к объему интервенций центрального банка. Во-вторых, необходима номинальная жесткость цен на внутреннем рынке. Только при наличии ценовой инерции изменение валютного курса сможет ока­ зать краткосрочный эффект на совокупный спрос. В долгосрочном периоде валютные интервенции оказываются неэффективными. В плане управле­ ния совокупным спросом они должны уступать ме­ сто мерам налогово-бюджетной политики. Таким образом, стерилизованные интервенции являются временным «вторым лучшим» инструментом эконо­ мической политики. Их наибольшая эффективность должна наблюдаться в развивающихся экономиках, для которых характерна высокая волатильность бюджетных расходов и низкий уровень государ­ ственного долга3. В большинстве развитых экономик централь­ ные банки проводят стерилизованные интер­ венции. Объясняется это желанием сохранять независимость денежно-кредитной политики. Нестерилизованные интервенции характерны для стран с жесткой фиксацией валютного курса. Только два центральных банка официально заяв­ ляют, что они часто проводят нестерилизованные интервенции. Наиболее яркий пример – Гонконг, 3 Kumhof M. On the Theory of Sterilized Foreign Exchange Intervention // Journal of Economic Dynamics and Control. 2010. № 8. P. 1403–1420. информационно-аналитические материалы где действует режим валютного курса в форме ва­ лютного правления (currency board). В случае про­ ведения стерилизованной интервенции может воз­ никнуть нежелательный процентный диспаритет между внутренним и внешним денежным рынком, который приведет к давлению на валютный курс. Степень стерилизации зависит от режима ва­ лютного курса. В России с момента введения рос­ сийского рубля сменилось несколько режимов ва­ лютного курса (см. табл.). В период «нефтяного процветания» 2000–2007 гг. и 2010–2013 гг., когда действовала некая разновидность фиксированного курса, или управляемого плавания, стерилизован­ ные операции составляли заметную часть объема интервенций Банка России. В случае профицита рублевой ликвидности на межбанковском рын­ ке Центральный банк использует несколько ры­ ночных инструментов стерилизации: депозитные операции, аукционы по продаже облигаций Банка России, операции по продаже ценных бумаг из собственного портфеля без обязательства обрат­ ного выкупа. Все эти инструменты позволяют изъ­ ять часть рублевой ликвидности с рынка после проведения интервенций. Кроме того, важным инструментом стерилизации является изменение денежных остатков на счетах Федерального казна­ чейства в Банке России, связанных с государствен­ ным бюджетом. Счета казначейства в Центральном банке являются менее гибким инструментом, по этой причине они служат средством долгосрочного регулирования ликвидности банковского сектора и денежного предложения. Главным инструментом №4 2016 ДЕНЬГИ И КРЕДИТ стерилизации выступают депозиты кредитных ор­ ганизаций в Банке России (в основном, крупней­ ших банков с государственным участием в капита­ ле), которые позволяют сглаживать колебания на денежном рынке. В случае дефицита рублевой ликвидности на межбанковском рынке Центральный банк исполь­ зует другой подход к стерилизации. Дефицит лик­ видности означает, что банки испытывают перма­ нентную потребность в привлечении ликвидности, в результате чего рефинансирование Центрального банка выступает главным каналом формирования денежного предложения в экономике. Расчетный уровень дефицита или профицита ликвидности представляет собой разницу между задолженно­ стью по операциям рефинансирования и опера­ циям абсорбирования ликвидности Банка России. Для устранения избыточной рублевой ликвид­ ности, возникающей после покупки иностранной валюты на открытом рынке, Банк России снижает лимиты по операциям предоставления рублевой ликвидности. Политика лимитов является главным инструментом стерилизации в условиях дефицита рублевой ликвидности. Экспертные оценки роли стерилизации в поли­ тике Банка России расходятся. По оценкам одних отечественных исследователей, Банк России пу­ тем стерилизованных интервенций в 2000–2005 гг. компенсировал около двух третей объема пред­ ложения иностранной валюты1. Как стерилизо­ ванные, так и нестерилизованные интервенции оказывают долгосрочный эффект на валютный Та б л и ц а Режимы валютного курса и интервенции Банка России, 1992–2015 годы Период Режим валютного курса и его динамика Примечания Либерализация валютного рынка, отмена множественности июль 1992 – Плавающий валютный курс, обесценение с 0,57 до 5,12 RUB/ курсов, свободное падение рубля, дефицит валютных июнь 1995 г. USD резервов, эпизодические интервенции Улучшение торгового баланса, приток краткосрочного июль 1995 – Горизонтальный и наклонный валютный коридор, удержание иностранного капитала на рынок ГКО, формирование август 1998 г. курса рубля в пределах 4,45–7,15 RUB/USD пирамиды госдолга, массированные интервенции для защиты валютного коридора сентябрь 1998 – Плавание и управляемое плавание рубля, обесценение с 7,91 до Интервенции направлены на пополнение резервов и январь 2005 г. 29,25 RUB/USD и последующее укрепление до 28,11 RUB/USD предотвращение резких колебаний курса рубля Управляемое плавание и введение операционного ориентира Предотвращение чрезмерного укрепления бивалютной февраль 2005 – политики валютного курса в форме бивалютной корзины, корзины, накопление резервов, либерализация валютного октябрь 2008 г. стабилизация в диапазоне от 23,5 до 29,2 RUB/USD законодательства Сдерживание обесценения рубля путем массированных ноябрь 2008 – Управляемое плавание в виде поэтапных мини-девальваций интервенций для защиты верхней границы технического январь 2009 г. бивалютной корзины, обесценение с 27,1 до 35,4 RUB/USD коридора бивалютной корзины Плавающий операционный внутридневной коридор допустимых Плавающий валютный коридор с целевыми (плановыми) и февраль 2009 – значений стоимости бивалютной корзины, стабилизация в приграничными интервенциями, постепенное увеличение октябрь 2014 г. диапазоне от 27,3 до 37,1 RUB/USD, затем обесценение до 64,6 гибкости курсообразования RUB/USD Нерегулярные интервенции для предотвращения угроз ноябрь 2014 – Плавающий валютный курс, обесценение с 65,2 до 72,9 RUB/ финансовой стабильности, интервенции для пополнения декабрь 2015 г. USD резервов Источник: составлено по годовым отчетам Банка России за 1992–2015 годы. 1 Черемухин А. А. Интервенции Банка России на валютном рынке и их эффективная стерилизация // Российская эконо­ мика: взгляд молодых исследователей. М.: ИЭПП, 2006. 17 №4 2016 информационно-аналитические материалы курс рубля. Эффект стерилизованных интервен­ ций достигается через канал портфельного ба­ ланса благодаря тому, что финансовые активы не являются совершенными субститутами. По оцен­ кам других исследователей, в 2002–2005 гг. Банк России стерилизовал лишь 27% валютных интер­ венций (сверх отчислений в Стабилизационный фонд). Кроме того, Банк России использовал как международные резервы, так и кредитные и сте­ рилизационные операции для компенсации шоков избыточной рублевой ликвидности, в то время как, на взгляд некоторых экономистов, для полной ста­ билизации процентных ставок на межбанковском рынке необходимо использовать только кредитный инструмент. Оба инструмента компенсировали 38% всего объема шоков спроса на ликвидность, что приводило к значительной волатильности про­ центной ставки на межбанковском рынке1. Различия в выводах исследователей объясня­ ются разными методами анализа стерилизованных интервенций. В своем большинстве они сопостав­ ляют динамику международных резервов Банка России и объемы операций по стерилизации денеж­ ного предложения (по совокупности инструментов, включая депозиты и портфель ценных бумаг Банка России). Ликвидность банковского сектора измеря­ ется в Банке России через уровень средств банков, поддерживаемых на корреспондентских счетах в Центральном банке для проведения платежей и вы­ полнения обязательных резервных требований. Через какие бы инструменты Центральный банк ни нивелировал эффекты интервенций и в каких бы условиях (дефицит или профицит рублевой лик­ видности) он ни работал, в конечном счете все его усилия сводятся к поддержанию совокупных денеж­ ных остатков банков на корреспондентских счетах в Банке России. Они представляют собой часть де­ нежной базы, которую Центральный банк должен изменять для компенсации влияния интервенций. Степень стерилизации можно оценить, сопо­ ставив изменение денежного предложения или уровня ликвидности банковского сектора (остат­ ков на корреспондентских счетах в Банке России) и интервенций. Учитывая, что в России сменилось несколько режимов валютного курса, политика стерилизации также менялась. Можно выделить несколько периодов стерилизации: в период фик­ сированного, управляемого и плавающего курса. В случае отсутствия стерилизации ликвидность бан­ ковского сектора должна была бы увеличиваться вслед за интервенциями. В частности, интервенции для поддержания курса рубля (продажи долларов США) вели бы к снижению остатков на корреспон­ дентских счетах в Банке России. И напротив, интер­ Нагорнов А. В., Шульгин А. Г. Стабилизация валютного кур­ са и ставки процента: SVAR анализ / Модернизация эконо­ мики и выращивание институтов. Под ред. Ясина Е. Г. М.: ГУ-ВШЭ, 2006. 1 венции, призванные сдерживать укрепление рубля (покупки долларов США), сопровождались бы уве­ личением остатков на корреспондентских счетах. В период 2005–2008 гг. Банк России активно сте­ рилизовал интервенции. Об этом свидетельствует отсутствие статистической связи между ликвидно­ стью банковского сектора и интервенциями Банка России (рис. 2). В 2009–2014 гг., когда Банк России увеличивал гибкость валютного курса, стерилиза­ ция осуществлялась уже в меньшей степени. Она продолжала поглощать бóльшую часть изменений ликвидности банковского сектора. Статистическая связь между ликвидностью и интервенциями выро­ сла в 1,5 раза, однако она оставалась незначимой. Иными словами, Банк России проводил частичную стерилизацию интервенций. Наконец, когда Банк России перешел на плавающий валютный курс, он перестал проводить регулярные интервенции, в ре­ зультате чего механизм стерилизации интервенций прекратил свое существование. Рис. 2. Стерилизованные интервенции Банка России: отсутствие связи между интервенциями и ликвидностью банковского сектора Денежные остатки на корреспондентских счетах в Банке России (в долларовом эквиваленте), млрд дол. ДЕНЬГИ И КРЕДИТ 18 60 50 40 30 20 10 -20 0 -15 -10 -5 0 5 10 Валютные интервенции Банка России, млрд дол. 2005-08 годы 2009-14 годы 15 2015 год Секретность валютных интервенций Секретность интервенций является одним из наиболее активно обсуждаемых вопросов в эко­ номической литературе. Проведение секретных интервенций противоречит гипотезе сигнального канала, по которому они должны оказывать воздей­ ствие на валютный курс. Тем не менее секретность может обусловливаться не мотивами центрального банка, а внешними ограничениями. В частности, в некоторых странах центральные банки сталкива­ ются с институциональными ограничениями, не по­ зволяющими им самостоятельно принимать реше­ ния. К примеру, в США, Великобритании и Японии решение о проведении валютных интервенций дефакто принимает правительство в лице министер­ ства финансов или казначейства. Оно же является официальным держателем международных резер­ вов, числящихся на балансе центрального банка. информационно-аналитические материалы К примеру, в Японии для проведения любой интер­ венции необходимо одобрение министерства фи­ нансов. Несмотря на то, что у центрального банка могут быть свои цели, он играет роль агента пра­ вительства, выполняя его поручения на валютном рынке. Секретность интервенций является спосо­ бом урегулирования конфликта интересов, когда цели денежно-кредитной политики центрального банка могут не совпадать с целями правительства. Помимо институциональных причин у денеж­ ных властей могут быть другие мотивы скрывать проведение операций. Центральный банк может полагать, что секретность интервенции будет спо­ собствовать ее эффективности. Этот аргумент выдвигает гипотеза канала «зашумления» тор­ говли. Центральный банк, который «гребет против течения», пытается имитировать изменение рыноч­ ной конъюнктуры, чтобы убедить чартистов в смене тенденции. Секретность интервенций необходима, чтобы заставить участников рынка рассматривать колебания валютного курса как чисто эндогенное рыночное явление, не обусловленное вмешатель­ ством властей. Кроме того, существуют некоторые макроэко­ номические причины секретности интервенций. В частности, центральный банк может стремиться избегать значительного увеличения волатильности валютного курса, если интервенции будут прида­ ны огласке1. Направление его интервенций мо­ жет быть несовместимо с фундаментальными макроэкономическими факторами. Целевой ори­ ентир валютного курса может быть далек от равно­ весного значения, и центральный банк оказывается заинтересован в сокрытии от публики непоследо­ вательности политики валютного курса2. Другие гипотезы предполагают, что сам центральный банк не в полной мере осведомлен о фундаментальных факторах. Находясь в неопределенности и прини­ мая во внимание возможные отрицательные по­ следствия объявления интервенции, он скрывает свои намерения3. Раскрытие же информации будет эквивалентно обнародованию целевого ориентира валютного курса, который может ввести участни­ ков рынка в заблуждение. Объяснение секретности опирается также на репутационные причины. Мотивация центрального банка может быть обусловлена низким довери­ ем со стороны участников рынка или провалами прошлых операций. Секретность призвана помочь центральному банку скрыть свои операции в слу­ Chiu P. Transparency Versus Constructive Ambiguity in Foreign Exchange Intervention. BIS Working Paper. 2003. № 144. 1 №4 2016 ДЕНЬГИ И КРЕДИТ чае их повторного провала и, тем самым, сохранить репутацию. Наконец, некоторые маргинальные ги­ потезы предполагают, что секретность нужна, что­ бы помогать центральному банку зарабатывать на валютных операциях, даже если направление его интервенций совместимо с фундаментальными мак­ро­экономическими факторами4. Эмпирический анализ причин секретности де­ монстрирует смешанные результаты. В качестве наиболее популярного примера выступает Банк Японии, который является единственным крупней­ шим центральным банком, активно прибегающим к интервенциям в качестве инструмента денежнокредитной политики и избегающим обнародования своих операций. Анализ его интервенций показал, что они в меньшей степени работают через канал «зашумления» торговли. Как правило, секретность мотивирована желанием скрыть целевой ориен­ тир валютного курса в условиях, когда интервен­ ции противоречат складывающейся макроэконо­ мической динамике5. Иными словами, операции центрального банка увеличивали разрыв между равновесным и текущим валютным курсом для достижения временных преимуществ во внешней торговле. Что касается объяснений самих цент­ ральных банков, то опрос руководителей их трей­ динговых подразделений показал, что они склон­ ны объяснять секретность несколькими причинами (по убыванию значимости): неудачи предыдущих интервенций, рассогласование интервенций с це­ левым ориентиром валютного курса, непоследо­ вательность политики валютного курса с точки зрения макроэкономических факторов и «гребля против течения»6. Банк России придерживается наиболее про­ зрачной политики интервенций. В отличие от боль­ шинства центральных банков, включая денежные власти развитых стран, он публикует ежедневную и ежемесячную статистику интервенций на внутрен­ нем валютном рынке. Раскрываются как собствен­ ные интервенции Банка России, так и операции с Федеральным казначейством. Статистика на сайте Банка России доступна с октября 2013 г., что позво­ ляет исследователям и аналитикам изучать высоко­ частотные данные и строить модели валютного кур­ са и ликвидности банковского сектора. Кроме того, они являются подтверждением перехода Банка России на плавающий курс рубля, который не пред­ полагает проведение регулярных интервенций. 4 Ferré M. and Manzano C. When Do Central Banks Prefer to Intervene Secretly? // International Journal of Finance & Economics, 2009. № 4. P. 378–393. Vitale P. Sterilized Central Bank Intervention in the Foreign Exchange Market // Journal of Economic Literature. 1999. № 3. P. 245–269. Beine M. and Bernal O. Why Do Central Banks Intervene Secretly? Preliminary Evidence from the BoJ // Journal of International Financial Markets, Institutions and Money. 2007. № 3. P. 291–306. Lee H.-Y. Can Secret Intervention Be Compatible with a Nonprofitmaking Central Bank and a Fundamental-consistent Target? // Contemporary Economic Policy. 2013. № 2. P. 407–423. 6 Neely C. Central Bank Authorities' Beliefs about Foreign Exchange Intervention // Journal of International Money and Finance. 2008. № 1. P. 1–25. 2 3 5 19