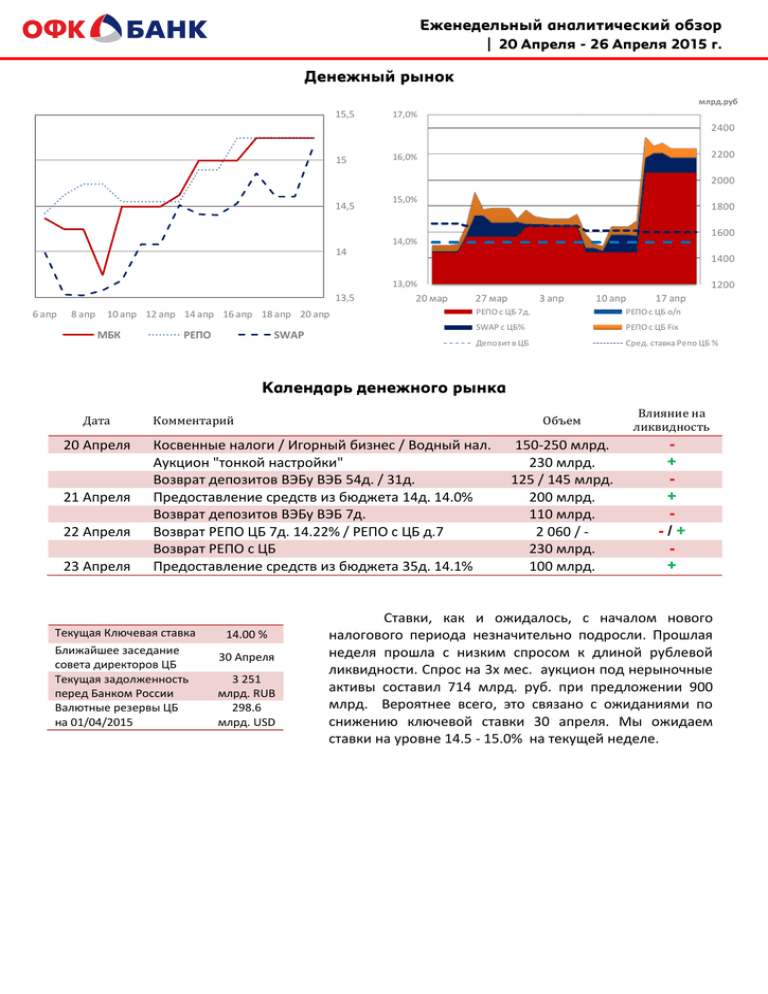

Денежный рынок Календарь денежного рынка

реклама

Еженедельный аналитический обзор | 20 Апреля - 26 Апреля 2015 г. Денежный рынок млрд.руб 15,5 17,0% 2400 15 2200 16,0% 2000 14,5 15,0% 1800 1600 14,0% 14 1400 13,0% 13,5 6 апр 8 апр 10 апр 12 апр 14 апр 16 апр 18 апр 20 апр МБК РЕПО SWAP 20 мар 1200 27 мар 3 апр 10 апр 17 апр РЕПО с ЦБ 7д. РЕПО с ЦБ o/n SWAP с ЦБ% РЕПО с ЦБ Fix Депозит в ЦБ Сред. ставка Репо ЦБ % Календарь денежного рынка Дата 20 Апреля 21 Апреля 22 Апреля 23 Апреля Комментарий Косвенные налоги / Игорный бизнес / Водный нал. Аукцион "тонкой настройки" Возврат депозитов ВЭБу ВЭБ 54д. / 31д. Предоставление средств из бюджета 14д. 14.0% Возврат депозитов ВЭБу ВЭБ 7д. Возврат РЕПО ЦБ 7д. 14.22% / РЕПО с ЦБ д.7 Возврат РЕПО с ЦБ Предоставление средств из бюджета 35д. 14.1% Текущая Ключевая ставка Ближайшее заседание совета директоров ЦБ Текущая задолженность перед Банком России Валютные резервы ЦБ на 01/04/2015 14.00 % 30 Апреля 3 251 млрд. RUB 298.6 млрд. USD Объем Влияние на ликвидность 150-250 млрд. 230 млрд. 125 / 145 млрд. 200 млрд. 110 млрд. 2 060 / 230 млрд. 100 млрд. + + -/+ + Ставки, как и ожидалось, с началом нового налогового периода незначительно подросли. Прошлая неделя прошла с низким спросом к длиной рублевой ликвидности. Спрос на 3х мес. аукцион под нерыночные активы составил 714 млрд. руб. при предложении 900 млрд. Вероятнее всего, это связано с ожиданиями по снижению ключевой ставки 30 апреля. Мы ожидаем ставки на уровне 14.5 - 15.0% на текущей неделе. Еженедельный аналитический обзор | 20 Апреля - 26 Апреля 2015 г. Валютный рынок С учетом падения курса рубля в пятницу валютная пара USD/RUB за прошлую неделю практически не изменилась. Нефть продолжает находиться выше 60 USD за нефть марки Brent. Банк России в очередной раз поднял ставку по валютному РЕПО. Рынок ожидает снижение ключевой ставки (30 Апреля) на 1 - 2%, что закладывается в текущую стоимость рубля. Поправки в бюджете на 2015г. предполагают стоимость нефти на уровне 3 075 рублей за баррель, что может стать индикатором курса национальной валюты. Налоговые платежи и высокие цены на нефть являются единственными факторами, способствующими укреплению курса рубля на текущей неделе. 65 104,0% 3900 63 101,0% 61 3700 98,0% 3500 95,0% 3 296р. 3300 92,0% 59 57 55 89,0% 53 51 3100 51,657 86,0% 49 2900 83,0% 20.03. 19.02 26.02 05.03 12.03 19.03 26.03 02.04 09.04 16.04 USD/RUB (лев.шк) Brent в Рублях Рубль Ранд 27.03. 03.04. Реал Рупия 10.04. 17.04. Юань Лира Долговой рынок Сильный рост рубля продолжает способствовать высокой активности на долговом рынке РФ. Министерство Финансов разметило 15 апреля 15 млрд. руб. (при спросе 46.2 млрд. ) ОФЗ с погашением в 2023г. (YTM 10.72%) и 15 млрд. (при спросе 30.3 млрд.) с погашением в 2020г. (YTM 13.37%). В преддверии заседания ЦБ РФ доходность ОФЗ вдоль всей кривой сократилась на 0,25 - 0,50 б.п. 11,75 13 11,524 11,521 11,525 11,5 12,5 11,229 11,25 11,054 12 10,982 11 11,5 10,75 11 10,577 10,421 10,5 10,25 10,70 10,55 10,59 10,5 10 3m 6m 1y Кривая ОФЗ TOD 2y 3y 5y 10y 15y Кривая ОФЗ Неделю назад 20 мар 25 мар 30 мар ОФЗ 5y 4 апр ОФЗ 10y 9 апр 14 апр 19 апр ОФЗ 15y Еженедельный аналитический обзор | 20 Апреля - 26 Апреля 2015 г. Рыночные индикаторы Долговой рынок Значение ▼ ▼ ▼ ▼ ▼ ▼ ▼ ▼ ▲ ▼ ▲ ▲ ▲ ▲ ▼ ОФЗ 1 ОФЗ 2 ОФЗ 3 ОФЗ 5 ОФЗ 8 ОФЗ 14 Russia 30 UST 10 Brazil 10 India 10 Italy 10 Spain 10 Greece 10 Britain Gilt 10 Germany Bund 10 10,39% 11,20% 11,15% 10,74% 10,85% 10,78% 3,61% 1,70% 4,35% 7,79% 1,47% 1,45% 12,71% 1,58% 0,08% Доходность неделю назад 11,73% 11,40% 11,40% 11,29% 10,96% 11,02% 3,64% 1,79% 4,28% 7,80% 1,26% 1,23% 11,07% 1,58% 0,15% Доход. на нач. мес 13,36% 12,12% 12,04% 12,09% 11,52% 11,58% 3,83% 1,71% 4,41% 7,74% 1,28% 1,20% 11,66% 1,54% 0,17% Денежный рынок MosPrime o/n % Ruonia % Libor 3m % Euribor 3m % Shibor 1w % Ост. на к/с в ЦБ ▲ 14,83% ▲ 14,85% ▲ 0,28% ▲ 0,00% ▲ 2,87% ▲ 1 307 14,19% 14,24% 0,28% 0,01% 2,97% 14,76% 14,27% 0,27% 0,02% 3,75% 1065 1 342.3 Валютный рынок USD/RUB EUR/RUB USD ЦБ EUR ЦБ Бивалютная корзина EUR/USD USD/Реал (Бразилия) USD/Рупия (Индия) USD/Юань (Китай) USD/Ранд (ЮАР) USD/Лира (Турция) USD Index ▼ ▼ ▼ ▼ ▼ ▲ ▼ ▲ ▼ ▲ ▲ ▼ 51,96 56,25 50,53 54,52 53,84 1,08 3,04 62,37 6,20 12,07 2,68 97,52 -3,12% -0,88% -3,98% -3,68% -2,24% 1,87% -1,14% 0,07% -0,17% 0,59% 1,86% -1,86% -12,02% -11,07% -14,09% -13,82% -11,73% 0,69% -3,89% -0,38% -0,03% -0,54% 3,02% -0,98% ▲ ▲ ▼ ▼ ▲ ▲ ▼ ▲ ▼ 63,45 55,74 1204,27 16,27 1815,00 6060,00 12555 786,55 1171,50 7,09% 7,36% -0,27% -1,18% 2,75% 0,35% -0,56% 1,15% -0,10% 11,46% 14,69% 1,71% -2,37% 1,65% 0,50% 1,95% 6,41% 2,49% ▼ ▲ 354,1 14.0 8.25 5.89% 7.8% 355.3 14.0 8.25 5.80% Инфл. г/г 355.3 14.0 8.25 Макроэкономика Золот-вал. резервы Ключевая ставка Ставка рефинансир. Безработица РФ Инфляция накоп. Значение ММВБ РТС Dow Jones S&P 500 NASDAQ DAX FTSE Nikkei Shang.Comp. VIX MSCI World MSCI EM MSCI Russia ▼ ▼ ▼ ▼ ▼ ▼ ▼ ▼ ▲ ▲ ▼ ▲ ▼ 1656,59 998,96 17826,3 2081,18 4931,814 11688,7 6994,63 19652,88 4287,295 13,89 1769,01 1042,68 545,66 Изм. за неделю -0,03% -0,04% -1,30% -1,00% -1,30% -5,87% -1,36% -1,30% 5,90% 9,43% -0,59% 0,78% -1,19% С начала мес 1,84% 12,28% 0,27% 0,65% 0,76% -1,83% 3,17% 2,66% 12,57% -10,30% 1,62% 6,53% 12,07% млрд.руб 125 2000 100 1800 1670 1600 75 1400 50 1200 1020 1000 25 800 0 20 мар 600 27 мар 3 апр Объем ММВБ 10 апр ММВБ 17 апр РТС 64 63,8 63 59 62 57 61 60 55 59 Товарный рынок Brent WTI Золото Серебро Алюминий Медь Никель Палладий Платина Индекс ▼ ▲ 16.9% Источники: Bloomberg, ЦБ РФ, Расчеты ОФК Банк 53 58 51 57 51,6 56 49 20 мар 55 27 мар USD 3 апр 10 апр 17 апр Brent (прав) 58,0 57,0 56,0 55,0 54,0 53,37 53,0 52,0 51,0 6 апр 9 апр 12 апр 15 апр Бивалютная корзина 18 апр Еженедельный аналитический обзор | 20 Апреля - 26 Апреля 2015 г. ПАО « ОФК-Банк » 109240 Россия Москва Ул. Николоямская д. 7/8 Тел.: +7 (495) 981-44-11 www.ofkbank.ru [email protected] Отказ от ответственности. Настоящий аналитический обзор подготовлен исключительно в информационных целях. Содержащиеся в обзоре прогнозы и оценка ситуации на рынках подготовлены без учета инвестиционных предпочтений инвесторов. Данный обзор ни полностью, ни в какой-либо части не представляет рекомендаций по принятию инвестиционных решений. Информация, использованная при подготовке настоящего обзора, получена из публичных источников, которые рассматриваются банком как надежные. ПАО «ОФК-Банк» не несет ответственности за полноту и достоверность представленных данных. Также ПАО «ОФКБанк» не несет ответственности за любые прямые или косвенные убытки, полученные при использовании настоящего обзора. ПАО «ОФК-Банк» не берет на себя обязательство регулярно обновлять информацию, которая содержится в обзоре или исправлять возможные неточности. При перепечатке материалов полностью или частично ссылка на www.ofkbank.ru обязательна.