РАСПРЕДЕЛЕНИЕ УРОВНЕЙ И ЗАДАЧ БИЗНЕС

реклама

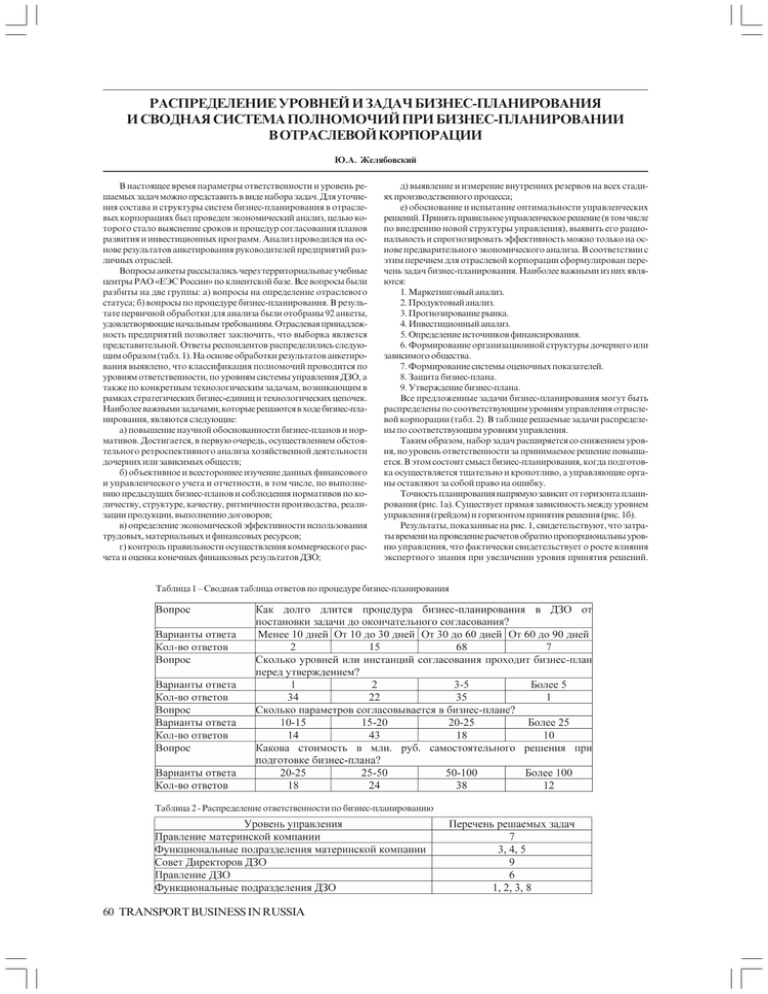

РАСПРЕДЕЛЕНИЕ УРОВНЕЙ И ЗАДАЧ БИЗНЕС-ПЛАНИРОВАНИЯ И СВОДНАЯ СИСТЕМА ПОЛНОМОЧИЙ ПРИ БИЗНЕС-ПЛАНИРОВАНИИ В ОТРАСЛЕВОЙ КОРПОРАЦИИ Ю.А. Желябовский В настоящее время параметры ответственности и уровень решаемых задач можно представить в виде набора задач. Для уточнения состава и структуры систем бизнес-планирования в отраслевых корпорациях был проведен экономический анализ, целью которого стало выяснение сроков и процедур согласования планов развития и инвестиционных программ. Анализ проводился на основе результатов анкетирования руководителей предприятий различных отраслей. Вопросы анкеты рассылались через территориальные учебные центры РАО «ЕЭС России» по клиентской базе. Все вопросы были разбиты на две группы: а) вопросы на определение отраслевого статуса; б) вопросы по процедуре бизнес-планирования. В результате первичной обработки для анализа были отобраны 92 анкеты, удовлетворяющие начальным требованиям. Отраслевая принадлежность предприятий позволяет заключить, что выборка является представительной. Ответы респондентов распределились следующим образом (табл. 1). На основе обработки результатов анкетирования выявлено, что классификация полномочий проводится по уровням ответственности, по уровням системы управления ДЗО, а также по конкретным технологическим задачам, возникающим в рамках стратегических бизнес-единиц и технологических цепочек. Наиболее важными задачами, которые решаются в ходе бизнес-планирования, являются следующие: а) повышение научной обоснованности бизнес-планов и нормативов. Достигается, в первую очередь, осуществлением обстоятельного ретроспективного анализа хозяйственной деятельности дочерних или зависимых обществ; б) объективное и всестороннее изучение данных финансового и управленческого учета и отчетности, в том числе, по выполнению предыдущих бизнес-планов и соблюдения нормативов по количеству, структуре, качеству, ритмичности производства, реализации продукции, выполнению договоров; в) определение экономической эффективности использования трудовых, материальных и финансовых ресурсов; г) контроль правильности осуществления коммерческого расчета и оценка конечных финансовых результатов ДЗО; д) выявление и измерение внутренних резервов на всех стадиях производственного процесса; е) обоснование и испытание оптимальности управленческих решений. Принять правильное управленческое решение (в том числе по внедрению новой структуры управления), выявить его рациональность и спрогнозировать эффективность можно только на основе предварительного экономического анализа. В соответствии с этим перечнем для отраслевой корпорации сформулирован перечень задач бизнес-планирования. Наиболее важными из них являются: 1. Маркетинговый анализ. 2. Продуктовый анализ. 3. Прогнозирование рынка. 4. Инвестиционный анализ. 5. Определение источников финансирования. 6. Формирование организационной структуры дочернего или зависимого общества. 7. Формирование системы оценочных показателей. 8. Защита бизнес-плана. 9. Утверждение бизнес-плана. Все предложенные задачи бизнес-планирования могут быть распределены по соответствующим уровням управления отраслевой корпорации (табл. 2). В таблице решаемые задачи распределены по соответствующим уровням управления. Таким образом, набор задач расширяется со снижением уровня, но уровень ответственности за принимаемое решение повышается. В этом состоит смысл бизнес-планирования, когда подготовка осуществляется тщательно и кропотливо, а управляющие органы оставляют за собой право на ошибку. Точность планирования напрямую зависит от горизонта планирования (рис. 1а). Существует прямая зависимость между уровнем управления (грейдом) и горизонтом принятия решения (рис. 1б). Результаты, показанные на рис. 1, свидетельствуют, что затраты времени на проведение расчетов обратно пропорциональны уровню управления, что фактически свидетельствует о росте влияния экспертного знания при увеличении уровня принятия решений. Таблица 1 – Сводная таблица ответов по процедуре бизнес-планирования Таблица 2 - Распределение ответственности по бизнес-планированию 60 TRANSPORT BUSINESS IN RUSSIA Рис. 1. Зависимость точности и уровня полномочий от горизонта бизнес-планирования в отраслевой корпорации Такая ситуация доказывает, что уровень компетентности сотрудников, находящихся на определенном уровне управления прямо пропорционален объему ответственности и уровню принимаемых решений. Таким образом, бизнес-планированию отводится крайне важная концептуальная роль в управлении дочерними и зависимыми обществами, но практически без количественных оценок и прогно- зов. Не отрицая принципиальной необходимости такого подхода, его все же следует признать ограниченным, не в полной мере отвечающим потребностям хозяйственной практики. Отсутствие или, в лучшем случае, крайне ограниченный состав конкретных прогнозных показателей нередко придает планам декларативный характер, снижает ответственность органов управления за достижение необходимых результатов. РАЗРАБОТКА МЕХАНИЗМА УПРАВЛЕНИЯ ПАССИВАМИ КОММЕРЧЕСКОГО БАНКА С.А. Димаков Бурное развитие национальной экономики России в последние годы существенным образом отразилось на развитии банковской системы. С одной стороны, активы банковского сектора растут быстрыми темпами (за 9 мес. 2007 г. выросли на 30,6%1), основные игроки демонстрируют впечатляющие финансовые результаты (рост прибыли за 9 мес. 2007 г. составил 26%2). С другой стороны, мелкие и средние коммерческие банки, не сумевшие должным образом диверсифицировать свои операции, и соответствовать ужесточающимся мерам государственного контроля уходят с рынка (за 2007 г. более 60 банков были лишены лицензий3). Это во многом обусловлено отсутствием продуманной политики формирования источников и участием в высоко рискованных операциях, не гарантирующих стабильного маржинального дохода. С 2002 года уровень конкуренции в российском банковском секторе вырос в несколько раз, появились крупные международные кредитные организации, у российских банков повысилась инвестиционная привлекательность, в связи с этим существенно повысилась опасность враждебных поглощений. С этой точки зрения одной из ключевых проблем эффективного функционирования современных российских коммерческих банков становится проблема эффективного формирования пассивов, сбалансированности структуры пассивов по отношению к активам. Проблема эффективного управления пассивами коммерческого банка состоит в решении следующих задач (рис. 1): 1. Первичное разбиение активов и пассивов по эластичности к процентной ставке. 2. Формирование равномощных множеств портфелей активов и пассивов с высокой эластичностью. 3. Определение оптимальности группировки портфелей активов и пассивов (определение наличия абсолютного идеального диполя). 4. При наличии идеального диполя определяется оптимальность группировки портфелей пассивов и активов на основе критерия эффективности. 5. При отсутствии идеального диполя применяется транспортная задача оптимизации по критерию максимизации чистого процентного дохода для управления структурой пассивов коммерческого банка. 6. При достижении оптимальности на основе концепции финансового потока применяется финансовый механизм управления портфелями коммерческого банка. Рассмотрим каждый из этапов более подробно. Первый этап заключается в первичном разбиении активов и пассивов по эластичности к процентной ставке. Так, согласно технологии GAP-анализа осуществляется количественная оценка влияния изменения процентных ставок на чистый процентный доход: GAP = RSA – RSL, где RSA – активы, чувствительные к изменению процентных ставок на рынке; RSA – пассивы, чувствительные к изменению процентных ставок на рынке; GAP – разрыв, выраженный в абсолютных единицах-рублях или валюте. На основании расчета эластичности конкретных пассивов и активов формируются четыре независимых портфеля: два портфеля с высокой эластичностью (активы и пассивы), два портфеля с низкой эластичностью (активы и пассивы). Для каждой группы портфелей применяются адаптированные технологии оптимизации для повышения совокупной эффективности коммерческого банка. На втором этапе формируются равномощные множества портфелей активов и пассивов с высокой эластичностью. Для этого используется кластерный анализ. Для целей построения системы управления пассивами необходимо четко классифицировать пассивы и создать портфели управления для определения приоритетов использования средств конкретных портфелей. Формирование портфелей целесообразно осуществлять на основе многопараметрического анализа, в частности, агломеративных процедур. Основными параметрами для каждого источника являются следующие: срок предоставления, уровень возвратности, ликвидность, ставка привлечения, 1 По данным РБК // http://rating.rbc.ru/articles/2007/12/05/31740019_tbl.shtml?2007/12/05/31739428. Расчет произведен автором по данным 38 банков, совокупная прибыль которых составляет более 80% прибыли всего банковского сектора. Прибыль за 9 мес. 2007 г. была сопоставлена с прибылью за 9 мес. 2006 г. 3 По данным ЦБ РФ. 2 TRANSPORT BUSINESS IN RUSSIA 61