Развитие инфраструктуры как ядро новой модели

реклама

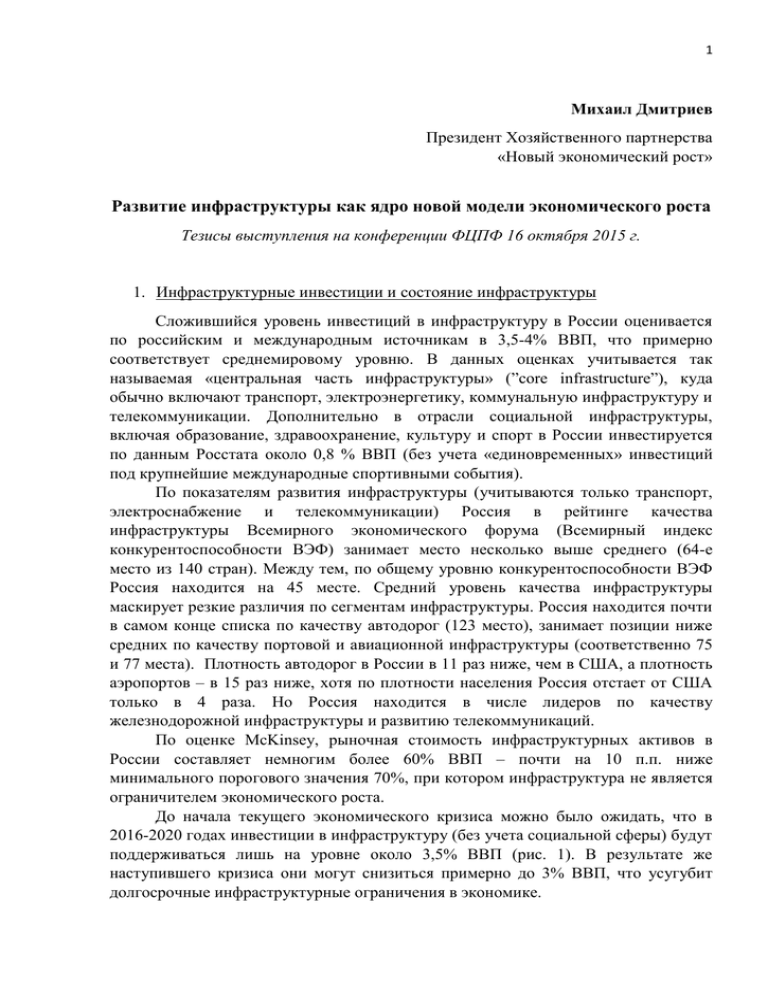

1 Михаил Дмитриев Президент Хозяйственного партнерства «Новый экономический рост» Развитие инфраструктуры как ядро новой модели экономического роста Тезисы выступления на конференции ФЦПФ 16 октября 2015 г. 1. Инфраструктурные инвестиции и состояние инфраструктуры Сложившийся уровень инвестиций в инфраструктуру в России оценивается по российским и международным источникам в 3,5-4% ВВП, что примерно соответствует среднемировому уровню. В данных оценках учитывается так называемая «центральная часть инфраструктуры» (”core infrastructure”), куда обычно включают транспорт, электроэнергетику, коммунальную инфраструктуру и телекоммуникации. Дополнительно в отрасли социальной инфраструктуры, включая образование, здравоохранение, культуру и спорт в России инвестируется по данным Росстата около 0,8 % ВВП (без учета «единовременных» инвестиций под крупнейшие международные спортивными события). По показателям развития инфраструктуры (учитываются только транспорт, электроснабжение и телекоммуникации) Россия в рейтинге качества инфраструктуры Всемирного экономического форума (Всемирный индекс конкурентоспособности ВЭФ) занимает место несколько выше среднего (64-е место из 140 стран). Между тем, по общему уровню конкурентоспособности ВЭФ Россия находится на 45 месте. Средний уровень качества инфраструктуры маскирует резкие различия по сегментам инфраструктуры. Россия находится почти в самом конце списка по качеству автодорог (123 место), занимает позиции ниже средних по качеству портовой и авиационной инфраструктуры (соответственно 75 и 77 места). Плотность автодорог в России в 11 раз ниже, чем в США, а плотность аэропортов – в 15 раз ниже, хотя по плотности населения Россия отстает от США только в 4 раза. Но Россия находится в числе лидеров по качеству железнодорожной инфраструктуры и развитию телекоммуникаций. По оценке McKinsey, рыночная стоимость инфраструктурных активов в России составляет немногим более 60% ВВП – почти на 10 п.п. ниже минимального порогового значения 70%, при котором инфраструктура не является ограничителем экономического роста. До начала текущего экономического кризиса можно было ожидать, что в 2016-2020 годах инвестиции в инфраструктуру (без учета социальной сферы) будут поддерживаться лишь на уровне около 3,5% ВВП (рис. 1). В результате же наступившего кризиса они могут снизиться примерно до 3% ВВП, что усугубит долгосрочные инфраструктурные ограничения в экономике. 2 Рис. 1. Потенциальные инвестиции в инфраструктуру 2016-2020 (докризисные оценки), в % к ВВП 0,1% 0,4% Транспорт (кроме трубопроводного) Трубопроводы 0,2% Электросети 0,8% 2% Телекоммуникации ЖКХ Источник: оценки на основе данных Газпромбанка. Примерно 60% текущих инвестиций в инфраструктуру приходится на транспорт, даже если вычесть инвестиции в трубопроводный транспорт. Именно на транспорт приходится основная часть необходимого прироста инвестиций в инфраструктуру. Согласно международным исследованиям, «сетевые эффекты» определяют нелинейный характер отдачи от транспортных инвестиций. Каждый отдельный проект имеет низкую предельную эффективность, когда транспортная сеть еще не сформировалась или, наоборот, когда сеть перенасыщена. Максимальные предельные эффекты от каждого проекта достигаются, когда опорная сеть уже сформирована, но имеет узкие места и дефицит пропускной способности. Российская транспортная инфраструктура находится именно в этом состоянии, что максимизирует эффективность конкретных проектов. В этом случае проекты создают системный эффект, благодаря которому улучшается работа всей сети за пределами прямого влияния конкретного проекта, а улучшенная работа транспорта повышает производительность всех других инвестиций. Эти эффекты ведут к росту добавленной стоимости за пределами собственно транспортной отрасли. По своим масштабам они могут существенно превосходить доходы от реализации платных услуг. Более 50% всех инвестиций на развитие транспортной инфраструктуры приходится на строительство дорог, где наблюдается наибольшее отставание в развитии. Но с учетом высокой межвидовой эластичности переключений грузов и пассажиров и развития мультимодальных перевозок инвестиции в развитие 3 транспорта требуют комплексных решений. Например, нагрузка на автодорожную сеть или аэропорты по конкретным маршрутам может быть снижена за счет переключения грузов и пассажиров на железнодорожный или внутренний водный транспорт. Во многих случаях инвестиции в железнодорожную инфраструктуру и или инфраструктуру внутреннего водного транспорта являются более эффективной альтернативой инвестициям в автомагистрали. Инвестиции в федеральную дорожную сеть в последние годы значительно выросли и будут поддерживаться на сравнительно высоком уровне (рис. 2). Но возможности развития региональной дорожной сети и инфраструктуры городского транспорта остаются ограниченными. В том числе это обусловлено проблемами наполнения региональных дорожных фондов. Наиболее остро это сказывается в зоне влияния крупнейших городских агломераций, где недостаточная пропускная способность городской и пригородной транспортной сети ведет к огромным потерям из-за снижения производительности всей экономики агломерации. По недавним оценкам McKinsey, пробки в крупнейших городах могут снижать ВВП страны на 2-4 %. Портовая инфраструктура и крупнейшие аэропорты страны привлекают значительные объемы инвестиций, в том числе в формате ГЧП. Большинство российских морских портов в целом отвечают современным требованиям и загружены в среднем на 70%. Но недостаточными остаются темпы развития региональных и местных аэропортов, многие из которых пока недостаточно привлекательны для частных инвесторов. Рис.2. Инвестиции в инфраструктуру, млрд. руб. Источник: расчеты Газпромбанка по данным ФЦП. 4 ЖКХ занимает сравнительно небольшую долю в инфраструктурных инвестициях и отличается значительным недоинвестированием. Потенциал роста инвестиций является значительным и во многом связан с технологической отсталостью и высоким износом основных фондов, достигающим 60%. Затраты на их модернизацию которых оцениваются в 1,5 трлн. руб. Другой причиной увеличения инвестиций является ожидаемое увеличение масштабов жилищного строительства (см. п. 3). Эти инвестиции тоже создают значительные косвенные эффекты, которые связаны преимущественно с последствиями развития агломераций. Но эти эффекты гораздо менее изучены, чем эффекты на транспорте. Кроме того, они могут сильно варьироваться в зависимости от характера проекта (например, гринфилд или браунфилд). В сфере электроэнергетики благодаря значительным инвестициям последних лет возник избыток мощностей. Строительство основных генерирующих мощностей уже завершается, что приведет к снижению инвестиций примерно в 2 раза по сравнению с пиковыми значениями предшествующих лет. Но сетевое хозяйство по-прежнему характеризуется высокой степенью износа, а его инвестиционная привлекательность остается недостаточной. В этой сфере ожидается снижение инвестиций примерно на 1/3, что негативно скажется на доступности и качестве электроснабжения. Сектор телекоммуникаций – один из наименее проблемных секторов инфраструктуры, который успешно развивается за счет частных инвестиций. Его отличительная особенность – относительно низкая капиталоемкость и быстрая окупаемость вложений. Инвестиции в телекоммуникации будут поддерживаться на достаточно высоком уровне, прежде всего в связи с развитием сетей четвертого поколения сотовой связи LTE. 2. Потенциал увеличения инвестиций в инфраструктуру Для преодоления инфраструктурных ограничений России потребуется увеличить уровень инвестиций в инфраструктуру примерно на треть - до 5% ВВП. Потенциальный рост инвестиций в ЖКХ, социальную инфраструктуру и местную транспортную сеть, помимо проблем износа основных фондов, обусловлен перспективами дальнейшего наращивания инвестиций в новое жилье. Международные сопоставления указывают на тесную положительную связь между обеспеченностью жильем и ВВП на душу населения по паритету покупательной способности (ППС). Благодаря быстрому росту доходов в 2000-2014 годах, за которым не поспевали вводы жилья, Россия опустилась существенно ниже тренда по обеспеченности жильем с учетом доходов. Существующий уровень инвестиций в жилье (около 5% ВВП) - почти в 2 раза ниже, чем в Индии и в Китае и ниже уровня Франции и Германии, которые, в отличие от России, находятся по обеспеченности жильем на линии тренда. Для выхода на тренд России необходимо удвоить вводы жилья даже по сравнению с достигнутым историческим 5 максимумом 2014 года и построить в течение ближайших 10 лет не менее 8 кв. м жилой площади на человека. Это составит свыше 1 млрд кв. м. новой жилой площади и увеличит жилой фонд страны примерно на треть. Ежегодные инвестиции в жилищное строительство для этого потребуется увеличить примерно на 3,5-4% ВВП. С точки зрения развития инфраструктуры удвоение темпов жилищного строительства приведет к значительному росту инвестиций в ЖКХ, электросетевое хозяйство, социальную инфраструктуру, местную дорожную сеть и городской транспорт. Связанные с этим дополнительные ежегодные инвестиции в ЖКХ, социальную инфраструктуру и местную транспортную инфраструктуру могут составить не менее 0,5% ВВП. Существующая тенденция перекладывания значительной части этих затрат на девелоперов, а в конечном счете – на покупателей жилья ведет к неоправданному завышению цен на жилищном рынке. При повышенном уровне цен на новое жилье удвоить его продажи будет невозможно. Поэтому должны быть более активно задействованы альтернативные источники финансирования этих расходов. Одним из таких источников могут быть бюджетные фонды инфраструктурных инвестиций, действующие на принципах TIF (см. п. 4). Если суммировать потенциал роста инвестиций в инфраструктуру и жилье, то норма накоплений в России после кризиса должна вырасти с 20% в 2014 г. до 26%. Инвестиции в транспорт, жилье и ЖКХ, на которые придется почти весь этот прирост, в российских условиях характеризуются большими мультипликаторами. На рубль инвестиций приходится 3-4 рубля прироста добавленной стоимости в экономике. Оценки возможного вклада инфраструктурных инвестиций в экономический рост указывают на то, что повышение инвестиций на 40% в «центральную часть инфраструктуры» – с 3,5 до 5% ВВП в сочетании с ростом инвестиций в жилищное строительство примерно на 3,5-4% ВВП и дополнительными инвестициями в социальную инфраструктуру в размере примерно 0,2% ВВП приведет к ускорению среднегодового роста ВВП более чем на 1,5 п.п. В целом этих дополнительных инвестиций для страны, относящейся к верхнему среднему уровню доходов, будет достаточно, чтобы поддерживать среднегодовые темпы экономического роста на уровне не ниже 3,5%. Это обеспечит в течение ближайших 10-15 лет вхождение России в группу стран с высоким уровнем дохода. Эти оценки согласуются с недавним исследованием МВФ, проанализировавшем в странах с развивающимся рынками последствия 120 эпизодов ускоренного роста инвестиций, связанных с развитием инфраструктуры и других отраслей, где значительную роль играют государственные инвестиции. В среднем эти эпизоды приводили к увеличению доли инвестиций в ВВП на 7 п.п. в первые 5 лет с последующем уменьшением достигнутого уровня превышения до 4 п.п. ВВП. Это приводило к увеличению выпуска в первые 5 лет темпом 1,6% и устойчивому превышению уровня выпуска по сравнению с инерционным сценарием в последующие годы на 7-8 п.п. Обращает на себя внимание и то, что в 6 среднем в рассмотренных эпизодах не происходило роста государственного долга в % ВВП. Напротив, к концу 10-летнего периода средний уровень государственного долга снизился на 5 % ВВП, что происходило во многом за счет эффектов ускорения роста ВВП. Как это ни парадоксально, даже с учетом дополнительных инвестиций в жилье (4 п.п. ВВП), в России речь идет о сравнительно небольшом в макроэкономическом плане перераспределении ресурсов, которое для российской экономики не выходит за рамки сложившегося коридора колебаний нормы накопления. Для сравнения, доля инвестиций в использованном ВВП увеличилась почти на 6 п.п. ВВП всего за три года - с 2005 по 2007 г., достигнув более чем 25 % ВВП. Основная часть прироста инвестиций в этот период была достигнута вполне «стандартными» мерами госполитики, включая приоритетный национальный проект «Жилье». Он способствовал увеличению инвестиций в жилье с 5 до почти 9% ВВП, то есть до уровня, который является оптимальным для России и в ближайшие 10-15 лет. В период кризиса 2008-2009 годов норма накопления упала до 17%, а в 2011 году отскочила до 24%. Затем начался период замедления инвестиций. К 2014 году норма накопления снова упала до 20%, а в 2015 году она может снизиться до 18%. Таким образом, быстрое повышение нормы накопления с 20% до 26% на стадии выхода из кризиса не является для России чем-то экстраординарным. Гораздо сложнее добиться поддержания нормы накопления на этом уровне длительное время – в течение 10-15 лет с сохранением повышенного уровня инвестиций в инфраструктуру и жилье. Некоторые условия, необходимые для этого, рассматриваются в п.3 и 4. В России часто и вполне обоснованно задается вопрос, насколько разумно наращивать государственные инвестиции в инфраструктуру, если их эффективность оказывается недостаточно высокой как в связи с неэффективным отбором проектов, так и с проблемами их реализации, которые ведут к их значительному удорожанию. Безусловно, в этой сфере возможны и необходимы существенные улучшения. Но оценки прямых и косвенных эффектов даже с учетом сложившегося уровня затрат и уже сформированных портфелей проектов показывают, что суммарные прямые и косвенные эффекты от реализации крупных инфраструктурных программ как правило значительно превосходят затраты на их реализацию. Например, проведенные нами оценки эффектов от реализации программы развития скоростного и высокоскоростного пассажирского движения на российской сети железных дорог создают в период до 2040 г. эффекты в размере почти 25 трлн. руб., включая дополнительные бюджетные доходы в объеме 7,8 трлн. руб. при инвестициях 4,9 трлн. руб. Отказываться от получения этих эффектов в расчете на возможное повышение эффективности инфраструктурных инвестиций в будущем в случае повышения эффективности управления инвестиционными проектами – значит нести большие потери от недополученных экономических эффектов. Институциональные преобразования, обеспечивающие серьезное улучшение качества управления инфраструктурными инвестициями требуют значительного времени. Но это не дает основание откладывать начало 7 реализации проектов, которые приносят большую отдачу даже при сложившемся уровне эффективности. Кроме того, международные сопоставления позволяют предположить, что по эффективности управления государственными инвестициями Россия не отличается в худшую сторону от большинства стран со средним уровнем дохода. В частности, на это косвенно указывает Индекс эффективности управления государственными инвестициями PIMI), разработанный недавно экспертами МВФ. Первоначальная версия индекса включает 71 страну со средним и низким уровнем дохода. Индекс использует 17 индикаторов для оценки 4 стадий инвестиционного процесса: подготовку, отбор, реализацию, и оценку/аудит реализованных проектов. Лидируют по этим показателям ЮАР и Бразилия. К сожалению, Россия, Китай и Индия в пилотную выборку не вошли. Но в ней присутствуют страны СНГ, близкие или уступающие России по общему уровню качества государственного управления: Белоруссия, Казахстан, Армения, Азербайджан, Кыргызстан, Молдова и Украина. При этом Белоруссия, Казахстан, Армения и Молдова по интегральному значению индекса оказались в верхней, наилучшей четверти рейтинга. Весьма вероятно, что именно в эту часть попадет и Россия в случае ее включения в индекс. Украина тоже имеет сравнительно благоприятные показатели, занимая 20-е место. Сравнительно низкие оценки имеют лишь Азербайджан и Кыргызстан, которые находятся в третьем квартиле списка. Важным условием эффективности дополнительных инвестиций в инфраструктуру является планирование проектов исходя не из ожидаемых, а из уже проявившихся «узких мест». Это снижает риски создания избыточных и невостребованных мощностей. В России, по меньше мере в транспортной инфраструктуре и ЖКХ, эти условия в целом выполняются: дополнительные инвестиции действительно как правило являются реакцией именно на растущий дефицит пропускной способности и мощностей или их высокую степень износа. 3. Формирование рынка инфраструктурных инвестиций Поскольку в сфере развития инфраструктуры речь идет преимущественно о проектах с высокой экономической эффективностью (с учетом не только прямых, но и косвенных эффектов), дополнительные инвестиции в инфраструктуру должны ориентироваться в основном на рыночные, а не на бюджетные источники. Даже если речь идет о той части капитальных затрат в инфраструктуру, которая не окупается за счет коммерческих доходов от эксплуатации создаваемых инфраструктурных активов, финансировать эти инвестиции преимущественно путем прямого расходования бюджетных средств неоптимально. Необходимо более масштабное привлечение ресурсов финансовых рынков, как в форме инвестиций в проекты ГЧП, так и путем прямых государственных заимствований на инвестиционные цели. 8 Рис 3. Структура инвестиций в инфраструктуру по источникам финансирования в 2014 г. Государственные бджеты и фонды 17,7% 6,0% Банковские кредиты 1,9% 1,2% Кредиты международных финансовых организаций 7,7% Акционерный капитал инфраструктурных компаний 65,4% Собственные стредства инфраструктурных компаний Корпоративные облигации Источник: Газпромбанк Ограниченность бюджетных ресурсов для увеличения роли рыночных источников инвестиций – важная, но не единственная причина. Учитывая значительный вклад государственных инвестиций, эксперты МВФ рассматривают возможность применения так называемого «золотого правила» государственных финансов. «Золотое правило» предполагает исключение чистых государственных расходов на инвестиции при оценке соответствия предельным ограничениям на размеры бюджетного дефицита и другим целевым показателям бюджетной дисциплины. Этот принцип учитывает, что государственные инвестиции в инфраструктуру являются «самоокупаемыми» для бюджета на длительных интервалах времени благодаря экономическому росту и дополнительным налогам, которые они создают в перспективе. Потому полностью учитывать расходы на такие инвестиции в бюджете одного года (в момент непосредственного финансирования) неправомерно. По мнению экспертов МВФ, это правило применимо не только к бюджетным расходам на инвестиции, но и к государственным заимствованиям под инвестиционные расходы. Инвестиционную компоненту государственного долга целесообразно обособить от долга, обслуживающего текущее потребление. Управление инвестиционной компонентой долга должно ориентироваться прежде всего на потенциальный прирост налоговых поступлений, создаваемый благодаря инвестициям. Именно потенциальный прирост налоговых поступлений от инвестиций должен быть главным лимитирующим индикатором, определяющим предельные допустимые уровни увеличения государственного долга на инвестиционные цели. Государственные заимствования на инвестиционные цели, в отличие от государственных заимствований на цели текущего потребления, не замещают коммерческих инвестиций текущим государственным потреблением. С учетом 9 косвенных эффектов инвестиции в инфраструктуру оказываются более эффективны, чем инвестиции во многие другие сектора экономики. В политикоэкономическом плане такое финансирование смягчает конкуренцию между государственными инвестициями в инфраструктуру и приоритетами текущего государственного потребления. Дорожные фонды – типичный пример авансирования налогов на инфраструктурные инвестиции до получения налоговых эффектов от соответствующих проектов. Но во многих случаях более предпочтительно привлекать ресурсы с финансового рынка с последующим возвратом за счет будущих налоговых доходов, которые возрастут благодаря реализации соответствующего проекта. В том числе, могут применяться механизмы TIF (taxincrement financing – государственное и муниципальное финансирование инвестиционных проектов, использующее эффект прироста налоговой базы в результате реализации соответствующего проекта). При низком стартовом уровне совокупного государственного долга и необходимости увеличения инфраструктурных инвестиций всего на 1,7 п.п. ВВП, такая политика может обеспечить финансирование 50-80% всего необходимого прироста инфраструктурных инвестиций в течение ближайших 10-15 лет. Для устойчивого увеличения объемов рыночного финансирования инвестиций в инфраструктуру необходимо продолжить уже начавшееся институциональное оформление экосистемы рынка инфраструктурных инвестиций, чтобы этот сегмент повысил привлекательность для инвесторов и смог успешно конкурировать за дополнительные инвестиции с другими секторами экономики. В 2014-2015 годах в российское законодательство, включая ГК и ФЗ о рынке ценных бумаг, о концессиях и об акционерных обществах были внесены изменения, которые обеспечивают выпуск инфраструктурных облигаций со сложной структурой и позволяют структурировать сделки по секьюритизации в рамках российской юрисдикции. Это представляет значительный шаг на пути к формированию полноценного рынка инфраструктурных инвестиций. Вместе с тем, многие долгосрочные аспекты развития этого рынка нуждаются в дополнительных мерах содействия. Развитие рынка инфраструктурных инвестиций сдерживают следующие основные проблемы: 1. Недостаточное предложение длинных денег. В этом плане Россия – типичная страна со средним уровнем дохода. Доля институциональных инвесторов – типичных «поставщиков» длинных денег в России находится на среднем для этой группы стран уровне и в 6 раз ниже, чем в развитых странах. Основным источником длинных денег являются кредиты и другие долговые инструменты. Но банковские кредиты сроком свыше 5 лет в % к ВВП в России примерно в 4 раза ниже среднего уровня для стран с высоким доходом. Средняя дюрация корпоративных облигаций в России превышает 8 лет, что выше, чем в развитых странах. Но внутренний рынок корпоративных облигаций в 2014 году составил около 6% ВВП и уступал объему еврооблигаций. 10 2. Отсутствие прозрачных механизмов финансирования инфраструктурных проектов по принципу TIF – в счет будущих налоговых поступлений, в том числе возникающих благодаря реализации проекта. В принципе концессионное законодательство позволяет реализовывать суррогатные решения, которые дефакто предусматривают исполнение обязательств перед инвестором из будущих бюджетных доходов. Но эти процедуры не обеспечивают прозрачного обособления инвестиций, не окупаемых за счет коммерческой эксплуатации объекта инфраструктуры, их соотнесения с ожидаемым приростом будущих налоговых поступлений за счет проекта и закрепления части этих поступлений в качестве источника исполнения соответствующей части обязательств бюджета по данному проекту. 3. Негибкая и излишне политизированная система индексации инфраструктурных тарифов, которая повышает инвестиционные риски, препятствует индивидуализации тарифообразования с учетом особенностей конкретных проектов, затрудняет окупаемость инвестиций за счет коммерческих доходов. Условиями концессионного соглашения может быть предусмотрена выплата компенсации инвестору в случае, если не обеспечивается минимальный согласованный уровень индексации тарифов. Но получить такую компенсацию на практике крайне сложно. 4. Недостроенность экосистемы рынка инфраструктурных инвестиций, что препятствует получению эффектов масштаба, ведет к росту транзакционных издержек и к иным потерям. Формирующийся рынок инфраструктурных инвестиций сталкивается с недостатком информации, слабым методическим обеспечением, недостатком опыта и компетенций, отсутствием специализированной рыночной инфраструктуры, неразвитой специализацией участников рынка и пробелами в их функционале. Часть возможных мер, направленных на решение этих проблем представлена ниже. 4. Возможные меры по развитию рынка инфраструктурных инвестиций 1. Повышение доступности длинных денег для экономики в целом будет еще долгое время сталкиваться с системными ограничениями, прежде всего – со слабостью институциональных инвесторов и относительно высоким уровнем инфляции, которая снижает аппетит к долгосрочным рискам. Но применительно к сегменту инфраструктурных инвестиций возможен ряд мер, способных улучшить ситуацию: • Четкое разграничение источников финансирования на стадии строительства (реконструкции) и на стадии последующей эксплуатации. Стадия строительства имеет специфический и 11 повышенный профиль рисков, который наилучшим образом подходит для кредитного финансирования. Профиль рисков на этой стадии хорошо знаком банкам, и их устраивают относительно короткие сроки этой стадии. Переход к стадии эксплуатации характеризуется снижением рисков, но сопровождается удлинением инвестиционного горизонта и ростом долгосрочной неопределенности, что мало устраивает банки в силу специфики их регулирования. Типичным решением является финансирование стадии строительства с помощью банковских кредитов (для больших инфраструктурных проектов часто используются синдицированные кредиты) и рефинансирование кредитов на стадии текущей эксплуатации путем секьюритизации (механизм mini-perm). Это снижает общую потребность проектов в длинных деньгах, но создает риск разрыва в рефинансировании. Снижение этого риска путем предоставления гарантий рефинансирования в момент секьюритизации является важным условием более широкого распространения такой схемы. Гарантии могут предоставляться институтами развития, бюджетами разных уровней, а также бюджетными фондами инфраструктурных инвестиций, возможность создания которых рассматривается ниже. • Необходимо юридически закрепить статус девелоперов и строительных компаний как полноценных участников инфраструктурных проектов. Без их участия затруднена реализация проектов Комплексного развития территорий. • Использование буферных фондов для преобразования относительно коротких пассивов в более длинные активы для приобретения инфраструктурных облигаций. В качестве таких фондов могут выступать бюджетные фонды инфраструктурных инвестиций (см. ниже п. 2). Они могут принимать на себя риск несоответствия дюрации активов и пассивов, привлекая средства с рынка на относительно короткие сроки и инвестируя их в инфраструктурные облигации или иные долгосрочные инструменты. Обеспечением риска рефинансирования в данном случае будут выступать дополнительные налоговые поступления от реализации соответствующих инфраструктурных проектов. • Создание специализированных фондов долгосрочного финансирования по примеру Европейских фондов долгосрочного финансирования (European Long-Term Investment Funds – ELTIF). Эти фонды на определенных условиях могут пользоваться государственными гарантиями по рискам разрыва рефинансирования, например, предоставляемым через институты развития. • Введение налоговых льгот для инфраструктурных и проектных облигаций, в том числе использование облигаций, освобожденных от 12 налога на купонный доход или предоставление долгосрочных налоговых каникул. • Привлечение китайских инвестиций. Дюрация иностранных инвестиций как правило превышает дюрацию на внутреннем рынке странрецепиентов. Однако после кризиса 2008-2009 годов произошло значительное снижение инвестиций из развитых стран. Китай, напротив, демонстрировал быстрый рост исходящих инвестиций. В результате к 2013 г. по объему синдицированных кредитов, предоставляемых развивающимся странам в рамках проектного финансирования, Китай превзошел все другие страны вместе взятые. В этот период доля инвестиций в инфраструктуру в общем объеме китайских иностранных инвестиций быстро росла. Повышение ежегодных объемов Китайских инвестиций в российскую экономику до $20 млрд. (то есть в три раза, с учетом инвестиций, поступающих через оффшорные юрисдикции), которое ожидается на новом этапе российско-китайского инвестиционного сотрудничества, в значительной мере может быть направлено на финансирование инфраструктурных проектов. С их помощью могут быть профинансированы инвестиции в объеме до 1 % ВВП в год, что покрывает значительную часть из необходимого дополнительного прироста инфраструктурных инвестиций (1,7% ВВП). • Создание механизмов хеджирования валютных рисков по иностранным инвестициям в инфраструктурные проекты, прежде всего по инвестициям из Китая. 2. Развитие финансирования на принципах TIF • Возможное решение: создание нового типа бюджетных фондов – бюджетных фондов инфраструктурных инвестиций. • Речь идет о том, чтобы институционализировать прозрачную модель государственного и муниципального долгового финансирования долгосрочных инвестиций с окупаемостью за счет внешних эффектов проекта, которая не только не ослабит, а наоборот, повысит долгосрочную бюджетную устойчивость. • Это возможно в логике модели TIF, адаптированной к российской практике и законодательству. • Важно, чтобы в отличие от дорожных фондов, фонды инфраструктурных инвестиций могли софинансировать инвестиционные проекты не за счет текущих, а за счет будущих налоговых поступлений, обеспеченных реализацией проекта, то есть с разрывом. 13 • При большом вкладе инфраструктурных проектов в рост ВВП, финансировать их за счет налогов от будущего, увеличенного ВВП бюджету выгоднее, чем за счет текущих налогов. • Возникающий разрыв покрывается эмиссией долговых обязательств Фонда, обеспеченных будущими дополнительными налоговыми поступлениями соответствующего бюджета за счет прямых и косвенных эффектов финансируемых проектов. • Для этого долговые обязательства, формируемые для софинансирования инфраструктурных проектов, обособляются в рамках Фонда. • Такие фонды могут создаваться на федеральном, региональном и муниципальном уровне. • Механизм исполнения обязательств Фонда: o Фонд софинансирует проекты в пределах прироста налоговых доходов соответствующего бюджета, возникающих благодаря прямым и косвенным эффектам от проекта. o Альтернативой прямому инвестированию проектов могут быть гарантии Фонда по определенным видам риска, в том числе: Риск рефинансирования при секьюритизации долга в момент перехода от стадии строительства к стадии текущей эксплуатации; Риск рефинансирования при размещении проектных облигаций на более короткий срок, чем жизненный цикл проекта; Риск неполной индексации тарифов (см. ниже). o Для этого Фонд размещает на рынке долговые обязательства, которые обеспечиваются дополнительными налоговыми поступлениями благодаря эффектам соответствующего проекта. o Эти обязательства достаточно надежны и могут быть включены в ломбардный список ЦБ РФ. o Размеры принимаемых обязательств по проекту могут быть консервативными, то есть быть меньше, чем ожидаемые налоговые эффекты. o Дополнительные налоговые поступления по мере реализации проектов перечисляются в определенной пропорции в Фонд для покрытия его обязательств. o Наличие пула проектов позволяет снизить риски переоценки бюджетных эффектов от какого-либо из них. 14 o Критически важным для успешной работы этой модели, как и других вариантов моделей TIF, является наличие прозрачных и отработанных методик оценки косвенных эффектов и будущей налоговой базы по ним. o Необходимо также развитие экспертных компетенций, моделей и баз данных для корректной оценки косвенных эффектов инфраструктурных проектов. o В конечном счете гарантии по обязательствам Фонда несет соответствующий бюджет, но они вступают в силу лишь в случае существенной недооценки налоговых эффектов. 3. Снижение рисков неполной индексации тарифов. • Бюджетные фонды инфраструктурных инвестиций могут предоставлять гарантии по этим рискам в рамках дополнительных налоговых доходов, генерируемых соответствующим проектом. • Инвестиционная компонента, не окупаемая за счет доходов от операционной деятельности может финансироваться не за счет индексации инфраструктурных тарифов, а на принципах TIF. 4. Дальнейшее развитие экосистемы рынка инфраструктурных инвестиций: • Создание специализированной биржи или секции биржи для торговли инфраструктурными и проектными ценными бумагами. • Формирование центра компетенций и выработки политики в сфере инфраструктурных инвестиций (например, в ЕС обсуждается вопрос о создании национальных инфраструктурных агентств). • Формирование единого банка данных об инфраструктуре, инфраструктурных инвестиционных проектах, участниках рынка инфраструктурных инвестиций, экспертах и экспертных компетенциях. • Организация методической работы по обобщению лучших практик, идентификации и решению типичных проблем, формирование методической и информационной базы, моделей для подготовки проектов, оценки и прайсинга рисков, расчета прямых и косвенных эффектов от реализации проектов, оценки надежности ценных бумаг и эмитентов, а также формулирование мер политики по развитию рынка инфраструктурных инвестиций. • Содействие развитию коммуникаций между государственными и частными стейкходерами с целью обмена опытом, заимствования лучших практик, выработки стандартов рынка, организации обучения.