à

advertisement

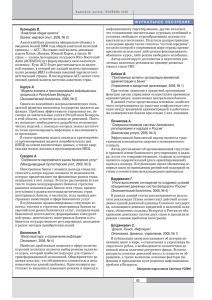

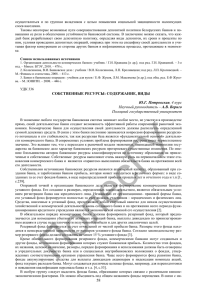

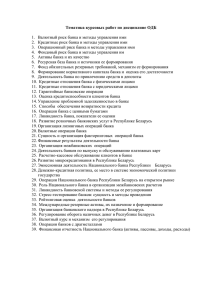

Банкаўскi веснiк, ЛЮТЫ 2012 éîàñàÄãúçé àÚÓ„Ë ‚˚ÔÓÎÌÂÌËfl éÒÌÓ‚Ì˚ı ̇ԇ‚ÎÂÌËÈ ‰ÂÌÂÊÌÓ-͉ËÚÌÓÈ ÔÓÎËÚËÍË êÂÒÔÛ·ÎËÍË Å·ÛÒ¸ Á‡ 2011 „Ó‰ Ë Á‡‰‡˜Ë ·‡ÌÍÓ‚ÒÍÓÈ ÒËÒÚÂÏ˚ ÔÓ Ëı ‡ÎËÁ‡ˆËË ‚ 2012 „Ó‰Û ÑÓÍ·‰ è‰Ò‰‡ÚÂÎfl 臂ÎÂÌËfl 燈ËÓ̇θÌÓ„Ó ·‡Ì͇ êÂÒÔÛ·ÎËÍË Å·ÛÒ¸ ç.Ä. ÖêåÄäéÇéâ ̇ ‡Ò¯ËÂÌÌÓÏ Á‡Ò‰‡ÌËË è‡‚ÎÂÌËfl С егодня необходимо не просто подвести итоги прошедшего года и отчитаться о решении тех задач, которые были определены для банковской системы Основными направлениями денежно-кредитной политики Республики Беларусь на 2011 год. Важно проанализировать, все ли возможное было сделано Национальным банком и банками для преодоления тех проблем, с которыми столкнулась наша экономика в прошлом году. Что и где было недоработано? Достаточно ли разработанных и принятых мер, или требуются дополнительные со стороны Национального банка, Правительства и коммерческих банков для того, чтобы ситуация 2011 г. больше не повторилась? Итоги выполнения Основных направлений денежно-кредитной политики Республики Беларусь за 2011 год достаточно подробно рассматривались на расширенном заседании Правления Национального банка в декабре прошлого года. Поэтому сегодня остановимся на вопросах, которые, на взгляд Национального банка, остаются нерешенными и создают дополнительные риски для сбалансированного развития экономики Республики Беларусь. Прошедший год был сложным как для всей экономики, так и для банковского сектора. Активно стимулируя рост производства для решения первоочередных социально-экономических задач, нам не удалось своевременно адаптировать экономику к быстро изменяющейся ситуации на мировых рынках. Не в полной мере была решена задача повышения внешней конкурентоспособности белорусской экономики, в том числе за счет снижения ее зависимости от импорта энергоресурсов и других товаров. Следствием этого стало нарастание макроэкономической несбалансированности. Рост отрицательного сальдо внешней торговли и ухудшение состояния платежного баланса, возникновение дефицита валюты на рынке в конечном итоге привели к значительному обесценению курса национальной валюты и развитию инфляционных процессов. В 2011 г. многое было сделано для исправления сложившихся макроэкономических дисбалансов (рисунок 1). Среди наиболее значимых: выход на единый курс белорусского рубля, прекращение Национальным банком эмиссионного кредитования государст- венных проектов, повышение процентных ставок. В результате удалось преломить негативные процессы в экономике и заложить основу для развития позитивных тенденций. Так, после выхода в октябре 2011 г. на единый обменный курс белорусского рубля произошло укрепление национальной денежной единицы. Ежемесячное сальдо внешней торговли товарами и услугами складывается на уровне, близком к нулю. Поступления валютной выручки за экспорт превышают объемы списания валютных средств в оплату импорта. В декабре 2011 г., впервые за несколько лет, субъекты хозяйствования стали чистыми продавцами иностранной валюты, тогда как ранее наблюдалась устойчивая тенденция чистой покупки. Население, в отличие от начала 2011 г., каждый месяц продает валюты больше, чем покупает. В целом на валютном рынке предложение иностранной валюты превышает спрос на нее. В этой ситуации для недопущения резкого укрепления белорусского рубля Национальный банк вынужден приобретать иностранную валюту. Международные резервные активы Республики Беларусь на 1 января 2012 г. достигли исторического максимума — 7,9 млрд. долл. США, что соответствует почти двум месяцам импорта товаров и услуг. Во втором полугодии 2011 г. возобновился приток срочных рублевых депозитов населения в банках. С сентября начал восстанавливаться объем срочных вкладов граждан в иностранной валюте. Перечислять такие положительные факты можно и дальше. В то же время остались нерешенными проблемы, несущие в себе дополнительные риски макроэкономической и финансовой стабильности. Возобновление нормального функционирования внутреннего валютного рынка и выход на единый курс, безусловно, являются важными условиями успешной работы экономики. Однако они не дают гарантии, что текущие тенденции сохранятся и в дальнейшем. Важно не просто выйти на единый курс, важно обеспечить его относительную устойчивость в долгосрочной перспективе, причем не за счет расходования золотовалютных резервов государства. Для этого не- 3 Банкаўскi веснiк, ЛЮТЫ 2012 éîàñàÄãúçé Изменение стоимости корзины иностранных валют и доллара США с 21 октября 2011 г. по 1 января 2012 г. 3200 8800 3150 8700 3100 8600 8500 3000 8400 2950 2900 8300 2850 ëÚÓËÏÓÒÚ¸ ÍÓÁËÌ˚ ‚‡Î˛Ú äÛÒ ‰Óη‡ ëòÄ (Ô‡‚‡fl ÓÒ¸) 2800 8200 8100 01.01.2012 24.12.2011 06.12.2011 08.12.2011 30.11.2011 22.11.2011 14.11.2011 06.11.2011 29.10.2011 21.10.2011 2750 2700 ÅÂÎ. Û·. ÅÂÎ. Û·. 3050 8000 êËÒÛÌÓÍ 1 обходимо, чтобы работа всей экономики приносила в страну больше валюты, чем она тратит. Соответственно, должны быть созданы все условия для того, чтобы белорусская продукция была конкурентоспособна по цене и по качеству, пользовалась спросом как на внутреннем, так и на внешних рынках. В настоящее время показатели внешнеэкономической деятельности улучшились (рисунок 2). Однако в первую очередь это произошло за счет повышения ценовой конкурентоспособности белорусской продукции из-за почти трехкратной девальвации белорусского рубля. Но по истечении определенного времени полученное преимущество исчезнет. Тогда, без принятия дополнительных мер, конкурентоспособность нашей экономики с ее показателями энерго- и импортоемкости вновь может оказаться под угрозой. Вместе с тем, если проанализировать объемы перечисляемых Российской Федерации таможенных пошлин на нефтепродукты, а также изменение кредиторской и дебиторской задолженности предприятий, то произошедшее улучшение результатов работы на внешних рынках становится не столь значимым. Внешняя торговля товарами и услугами в 2011 г. åÎÌ. ‰ÓÎÎ. ëòÄ 5000 250 174,8 ùÍÒÔÓÚ àÏÔÓÚ ë‡Î¸‰Ó (Ò Û˜ÂÚÓÏ ÔÓ¯ÎËÌ) (Ô‡‚‡fl ÓÒ¸) -109,4 -99,8 0 -94,3 4000 3000 -250 -379,5 -558,3 -338,7 -500 -513,4 -544,4 2000 -750 åÎÌ. ‰ÓÎÎ. ëòÄ 6000 -1000 1000 -1 048,1 -1 005,3 0 Январь Февраль Март Апрель Май Июнь Июль Август Сентябрь Октябрь Ноябрь -1250 êËÒÛÌÓÍ 2 4 Банкаўскi веснiк, ЛЮТЫ 2012 éîàñàÄãúçé 4696 4650 4631 01.11.2011 01.12.2011 01.08.2011 5212 01.10.2011 5414 01.09.2011 5046 4310 4715 4454 3946 4000 3606 5000 3888 6000 01.07.2011 Внешняя дебиторская задолженность в 2011 г., млн. долл. США 3000 2000 01.06.2011 01.05.2011 01.04.2011 01.03.2011 0 01.02.2011 1000 01.01.2011 Отдельно следует остановиться на проблеме возврата внешней дебиторской задолженности реального сектора экономики (рисунок 3). От успешности решения данной задачи во многом зависит устойчивость функционирования банковской системы. Речь здесь не только о дополнительном источнике наращивания ресурсного потенциала банков. В первую очередь, возврат данных средств будет способствовать поддержанию равновесия на внутреннем валютном рынке, накоплению необходимых стране резервов. Как показал опыт работы с сентября 2011 г., когда Главой государства было дано поручение по сокращению внешней дебиторской задолженности, указанная задача может и должна успешно выполняться. Но для этого должны прилагать необходимые усилия и Правительство, и Национальный банк, и сами предприятия, и коммерческие банки должны задействовать все имеющиеся у них механизмы. В 2011 г. совместными усилиями Правительства и Национального банка удалось существенно увеличить объем золотовалютных резервов. Однако объем обязательств, сформированный ранее и подлежащий исполнению в ближайшие годы, значителен. Это значит, что следует дополнительно проделать огромный объем работы для формирования реальной “подушки безопасности” государства. Более глубокий анализ поведения населения на наличном валютном и депозитном рынках показывает недостаточную устойчивость положительных тенденций. Объем продаваемой физическими лицами иностранной валюты существенно превышает объемы привлечения рублевых сбережений в банках, что свидетельствует о направлении полученных рублевых средств, в первую очередь на текущее потребление. Большая часть в приросте срочных рублевых вкладов населения приходится на начисленные проценты. Многие граждане размещают белорусские рубли в банках на короткие сроки, учитывая складывающуюся по ним в настоящее время очень высокую доходность. В результате в прошедшем году наметилась тенденция к увеличению доли краткосрочных вкладов физических лиц. Если в начале 2011 г. вклады сроком до 1 года составляли 59,5% новых срочных вкладов населения в белорусских рублях, то в декабре 2011 г. — 73,2%. Этому в определенной степени содействуют сами банки, предлагая условия по краткосрочным вкладам, сопоставимые по привлекательности с условиями по долгосрочным вкладам, а иногда и лучше. В то же время в конкурентной борьбе за вкладчиков некоторые банки совершенно забывают о другой категории своих клиентов — кредитополучателях. В Национальный банк по-прежнему поступает значительное количество обращений граждан по вопросам договорных отношений с банками. Во многих случаях спорных ситуаций можно было бы избежать, если бы банки с бóльшим пониманием относились к трудностям, возникшим у дисциплинированных и в целом платежеспособных клиентов. Затронув тему кредитования, нельзя не вернуться к вопросу его эффективности, причем не с позиции доходности и обеспечения низкого уровня рисков, что важно для самого банка, а с точки зрения всей экономики и государства в целом. êËÒÛÌÓÍ 3 Без современных предприятий, способных производить конкурентоспособную и ориентированную на экспорт продукцию, добиться устойчивого развития нашей страны практически невозможно. И если финансовые ресурсы, в том числе банковские кредиты, будут направляться главным образом на потребление товаров, особенно импортных, то риск повторения тех проблем, с которыми мы столкнулись в прошлом году, будет только возрастать. Время, когда кредиты раздавались всем, кто пожелает, и практически бесплатно, должно остаться в прошлом. Главой государства выдвинуто справедливое требование — “жить по средствам”, и оно касается всех без исключения, в том числе банков. Недопустимо, когда банки продолжают активно наращивать свой кредитный портфель, постоянно обращаясь за ресурсной поддержкой в Национальный банк. В полной мере это касается банков, привлеченных к финансированию государственных программ. Кредитная поддержка крайне важна для функционирования и модернизации белорусских предприятий и остается главной задачей банков. Однако это не означает, что их финансирование должно осуществляться при одновременном нарушении параметров безопасного функционирования банка. Банки обязаны помнить, что распоряжаются и рискуют в первую очередь деньгами вкладчиков. Важнейшим принципом работы любого банка должно являться обеспечение устойчивости своего функционирования, в том числе путем проведения активных операций только при наличии соответствующих ресурсов у банка. Это должно быть решающим условием при принятии решения о выделении кредита. Следует еще раз подчеркнуть, что нет пути возврата к безразмерной финансовой поддержке со стороны государства. Первоочередные задачи, которые нужно было решить для выживания экономики, решены. Дальше необходимо рассчитывать на собственные силы. Очень важно создать все необходимые условия для того, чтобы как можно быстрее в полную силу зарабо- 5 Банкаўскi веснiк, ЛЮТЫ 2012 éîàñàÄãúçé тал Банк развития, через который должно было начаться финансирование государственных программ. Остановимся более подробно на тех задачах, которые предстоит решать Национальному банку и банкам в текущем году. Низкий уровень инфляции и устойчивость курса национальной валюты являются важнейшими условиями стабильного экономического развития страны в средне- и долгосрочном периоде. Именно поэтому Национальный банк совместно с Правительством должен в первую очередь сосредоточиться на решении данной задачи, снизить прирост потребительских цен в 2012 г. до 19—22%. Успешность достижения заявленной цели будет во многом зависеть от степени жесткости монетарной и бюджетно-налоговой политики. Процентная политика Национального банка будет направлена на достижение положительного уровня реальных процентных ставок в экономике (таблица). При этом важно учитывать сохраняющиеся высокие инфляционные и девальвационные ожидания, а также наличие определенных рисков во внешнем секторе, поэтому не следует ожидать быстрого снижения номинальных процентных ставок в экономике для увеличения объемов кредитования реального сектора. Процентная политика должна быть взвешенной, направленной в первую очередь на поддержание монетарной стабильности и обеспечение сбалансированного развития экономики. Следует учитывать интересы как заемщиков, так и вкладчиков. Только в этом случае будут созданы условия, необходимые для устойчивого экономического роста и повышения благосостояния населения. Национальный банк намерен проводить жесткую эмиссионную политику. Рефинансирование банков будет осуществляться исключительно на рыночных 퇷Îˈ‡ Основные прогнозные показатели банковской системы Республики Беларусь на 2012 г. èÓ͇Á‡ÚÂÎË èÓ„ÌÓÁ ̇ 2012 „. Рублевая денежная база, прирост в процентах 25—28 Рублевая денежная масса, прирост в процентах 21—25 Широкая денежная масса, прирост в процентах 22—24 Ставка рефинансирования, процентов годовых 20—23 Требования банков к экономике, прирост в процентах, в том числе в рублях 17—23 9—11 Активы (пассивы) банков, прирост в процентах 14—18 Средства физических лиц, прирост в процентах 24—25 Средства юридических лиц, прирост в процентах 21—23 Средства нерезидентов, 250—1000 прирост в млн. долл. США 6 условиях, на короткие сроки и только в рамках стандартных инструментов регулирования ликвидности. При необходимости будут производиться и стерилизационные мероприятия, направленные на недопущение избыточного роста денег в экономике. В 2012 г. Национальный банк и Правительство Республики Беларусь продолжат реализацию мер, направленных на постепенное доведение золотовалютных резервов государства до уровня, обеспечивающего экономическую безопасность страны. Задача-минимум — не допустить снижения резервов по сравнению с величиной, сформированной на начало года. Особое внимание Национальный банк будет также уделять озвученным ранее проблемным вопросам: ● устойчивости отдельных банков и банковского сектора в целом, в том числе сбалансированности их активных и пассивных операций; ● уровню ликвидности и принимаемым банками мерам по устранению имеющихся проблем в данной области, особенно при управлении кредитным портфелем; ● эффективности выдаваемых банками кредитов реальному сектору экономики, в том числе в направлении их в первую очередь на экспортоориентированые и валютоокупаемые, а также импортозамещающие проекты; ● участию банковского сектора в государственных программах и наличию соответствующих ресурсов для этого; ● работе банков с собственными клиентами — юридическими лицами, в том числе с малым и средним бизнесом, в оказании предприятиям содействия по сокращению дебиторской задолженности; ● работе банков с собственными клиентами — физическими лицами, повышению финансовой грамотности населения. Исходя из изложенного выше целесообразно выстраивать свою политику и банкам. В частности: 1. Банкам следует осуществлять свои активные операции, в том числе при взаимодействии с органами государственного управления в рамках финансирования государственных программ и мероприятий с учетом возможностей формирования ресурсной базы из неэмиссионных источников. 2. При принятии решения о выделении кредита целесообразно отдавать предпочтение валютоокупаемым и импортозамещающим проектам, особенно учитывая, что экспортоориентированные сектора экономики могут демонстрировать наибольший рост и наибольшую доходность в 2012 г. при ограниченных рисках кредитования в иностранной валюте. 3. Еще раз хотелось бы обратиться с просьбой к банкам максимально активизировать взаимодействие с: ● организациями-экспортерами по условиям заключаемых договоров с целью исключения возможности кредитования нерезидентов путем предоставления отсрочек оплаты сверх законодательно установленных сроков; ● организациями-импортерами по условиям заключаемых договоров с целью исключения проведения авансовых платежей, а в случае невозможности — использования аккредитивной формы расчетов. 4. Банки могут и должны активно предлагать предприятиям-экспортерам продукты и услуги, сти- Банкаўскi веснiк, ЛЮТЫ 2012 éîàñàÄãúçé мулирующие возврат валютной выручки (например, факторинг или форфейтинг), и разрабатывать новые. 5. Для повышения ресурсного потенциала банкам необходимо приложить максимум усилий по привлечению ожидаемого прироста денежных доходов населения в срочные банковские вклады. При этом особое внимание следует уделить структуре привлекаемых депозитов по срокам. Необходимо принять дополнительные меры по повышению привлекательности вкладов с длительными сроками, в том числе целесообразно увеличивать разницу между процентными ставками по долгосрочным и краткосрочным депозитам. 6. Хотелось бы еще раз сказать о значительном количестве обращений граждан в государственные органы по вопросам договорных отношений с банками. При этом следует напомнить, что с 23 января 2012 г. вступили в силу изменения в Закон “Об обращениях граждан”. 7. Работа банка заключается не только в финансово-экономических вопросах. Не следует забывать и о социальной ответственности. За клиентом необходимо видеть человека, многодетную семью, реальную жизнь, если нужно, помогать клиентам адекватно оценить свою платежеспособность, правильно сформулировать свои потребности, понять меру ответственности перед банком. В конечном итоге эта помощь приведет к повышению благосостояния отдельного клиента, его семьи и, следовательно, общества в целом, а банку — позволит приобрести стабильного клиента. 8. Одним из важных социально направленных вопросов сегодня является повышение финансовой грамотности населения. В Национальном банке в настоящее время прорабатывается вопрос о создании коллцентра для консультирования граждан. 9. При Ассоциации белорусских банков также целесообразно создание соответствующей службы для рассмотрения спорных вопросов между банками и клиентами, для повышения финансовой грамотности граждан и укрепления доверия к национальной банковской системе. 10. Банкам следует внимательно подойти к вопросам устойчивости своего функционирования, активизировать работу по наращиванию нормативного капитала до безопасного уровня, обеспечив при этом выполнение установленного минимального уровня нормативного капитала в пересчете на евро. Важнейшей составляющей этого роста должно стать внесение средств собственниками (инвесторами) в уставные фонды банков, в том числе путем направления полученной прибыли за 2011 г. в уставные фонды, а не на выплату дивидендов. 11. В 2012 г. дальнейшее развитие должна получить платежная система. Особое внимание со стороны Национального банка будет уделяться развитию безналичных расчетов и увеличению их доли в розничном товарообороте. На протяжении ряда лет в Беларуси отмечался рост выпуска банковских пластиковых карточек. По данным на 1 января 2012 г., более одной карточки приходится на человека. Вместе с тем банковские карточки используются населением в основном для снятия наличных денег. Безналичные расчеты с применением банковских пластиковых карточек составили в 2011 г. только 15,7% от общей суммы операций и около 9% от розничного товарооборота. В этой связи хотелось бы обратиться с просьбой о проведении комплекса мероприятий как с держателями карточек, так и с организациями торговли и сервиса, осуществляющими расчеты в безналичной форме. В заключение следует сказать о предложениях банков, высказанных ранее на расширенных заседаниях Правления. По большинству из них разъяснения о принятых решениях уже направлены в адрес Ассоциации белорусских банков либо в адрес банка, инициировавшего рассмотрение конкретного вопроса. По оставшимся предложениям работа продолжается. Национальным банком подготовлен проект Указа Президента Республики Беларусь, в рамках которого решается поднятый банками вопрос об освобождении от налогообложения прибыли, полученной от переоценки активов в иностранной валюте, сформированных за счет взносов в уставный фонд банка, в случае направления ее на пополнение уставного фонда. В настоящее время проект Указа согласован с Министерством экономики и Министерством финансов, согласовывается с Министерством юстиции. Относительно поступивших предложений об установлении пруденциальных требований по минимальному размеру уставного фонда и нормативного капитала в белорусских рублях следует сказать, что Национальным банком данный вопрос дополнительно анализируется. Решение будет принято в течение I квартала 2012 г. В 2012 г. предстоит очень напряженная работа. От того, насколько добросовестно и качественно каждый из нас решит поставленные задачи, будет зависеть устойчивость банков, стабильность белорусского рубля и, в конечном итоге, наш общий вклад в достижение целей развития в Республике Беларусь. 7