Документ 2522760

реклама

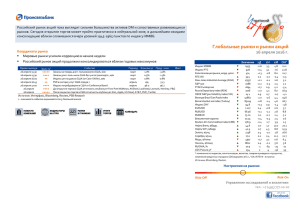

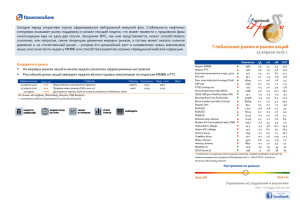

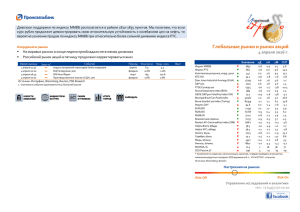

Российский рынок акций усилил коррекцию от максимумов начала года по основным индексам под влиянием видимого ухудшения конъюнктуры на внешних рынках. Развитие регрессивного движения в ценах на нефть и накопленная перегретость не создают серьезных барьеров для переоценки акций вниз (российский рынок вчера выглядел слабее большинства сопоставимых emerging markets), что может спровоцировать отступление к ближайшим уровням поддержки – 1860-1865 пунктов ММВБ и 850 РТС – уже сегодня. Российский рынок акций усилил коррекцию от максимумов начала года по основным индексам Время выхода Знач-ть1 24 марта 10:00 24 марта 10:45 24 марта 12:00 24 марта 12:30 24 марта 13:00 24 марта 15:30 24 марта 15:30 24 марта 15:30 24 марта 15:30 ●● ●● ● ●●● ● ●●●●● ●●●● ●●● ●● Событие Индекс потребдоверия GfK в Германии Бизнес-климат во Франции Пром. заказы в Италии, м/м Розничные продажи в Великобритании, м/м Розничные продажи в Италии, м/м Заказы на товары длит. пользования в США, м/м Заказы длит. поль-ния в США без учета транспорта , м/м Первичные обращения за пособиями по безработице в США, тыс. Число получающих пособия по безработице в США, тыс. Источник: Интерфакс, Bloomberg, Reuters, PSB Research 1 - значимость события оценивается по 5-балльной шкале Период апрель март январь февраль февраль март апрель пр. нед. пр. нед. Консенсус Пред. знач. 9.5 102 н/д -1.0% н/д -2.3% -0.2% н/д н/д 24 марта 2016 г. Значение Координаты рынка Мировые рынки в среду преимущественно продемонстрировали негативную динамику Глобальные рынки и рынки акций 9.5 103 -2.8% 2.3% -0.1% 4.7% 1.7% 265 2 235 Факт 1Д 1Н 1М СНГ ▼ 1880 -1.2 0.5 3.2 6.9 ▼ 865 -2.7 3.5 13.6 14.5 ▼ 449 -2.6 -1.6 16.3 12.8 ▲ 35.5 0.6 -0.7 -8.6 1.8 ▼ 17503 -0.5 1.0 6.2 0.4 ▼ 2037 -0.6 0.5 5.5 -0.4 ▼ 2623 -0.1 -0.5 5.8 -7.9 ▼ 1017 -2.7 3.1 18.1 10.5 ▲ 14.9 0.8 0.0 -5.8 -3.3 ▼ 49690 -2.6 4.0 18.1 14.6 ▼ 80384 -1.7 1.3 8.5 12.1 ▲ 96.0 0.4 1.4 -1.4 -2.6 ▼ 1.118 -0.3 -1.2 1.5 2.9 ▲ 68.66 0.2 -0.6 10.5 5.8 ▲ 76.77 0.2 0.8 8.9 2.9 ▼ 71.88 -0.8 -0.4 10.2 4.6 ▼ 173.2 -2.2 -0.3 7.3 -1.6 ▲ 40.5 0.0 -2.6 17.6 8.6 ▼ 39.7 -0.4 -1.4 23.3 7.0 ▼ 1220 -2.3 -3.0 -0.7 14.9 ▼ 15.2 -4.0 -4.2 0.1 10.0 ▼ 4972 -2.3 0.4 7.0 5.6 ▼ 8659 -1.0 1.1 0.8 -1.4 ▼ 11.0 -9 -35 -31 4 ▲ 292 9 14 -50 -16 * изменение по индексам, капитализации, валютам, товарам приведено в процентах, изменение кредитных спрэдов и CDS выражено в б.п., VIX и RTSVX - в пунктах Источник: Bloomberg, Reuters Индекс ММВБ Индекс РТС Капитализация рынка, млрд. долл. RTS VIX Dow Jones Industrial Average (DJIA) S&P 500 FTSE Eurotop 100 Russia Depository Index (RDX) CBOE S&P500 Volatility Index (VIX) Bovespa Brazil San Paolo Index Borsa Istanbul 100 Index (Turkey) Индекс DXY EURUSD RUBUSD RUBEUR Бивалютная корзина Reuters All-Commodities Index (CRB) Нефть Brent, $/барр. Нефть WTI, $/барр. Золото, $/унц Серебро, $/унц Медь, $/тонну Никель, $/тонну RUONIA, % CDS Россия 5Y Настроения на рынках Risk-Off Risk-On Управление исследований и аналитики тел.: +7 (495) 777-10-20 Координаты рынка Мировые фондовые рынки Товарные рынки Европейские рынки акций и в среду не показали внятного движения (EuroTOP100: +0,1%; DAX: +0,3%; CAC40; -0,2%; FTMIB: +0,1%): инвесторы не видят повода для активных действий после терактов в Бельгии и перед длинными пасхальными выходными. Из ключевых секторов слабо выглядели акции финсектора, а также акции сырьевых компаний на фоне снижающихся цен на нефть и металлы. Цены на нефть остаются под давлением, опустившись уже до 40.4 долл./барр. Данные по запасам нефти и нефтепродуктов в США вышли неоднозначными: с одной стороны, рост запасов сырой нефти сильнее ожиданий – на 9,4 млн барр. вместо 2,5 млн барр., с другой – более сильное снижение в запасах бензинов – на 4,6 млн барр. вместо 2 млн барр. Запасы дистиллятов выросли на 0,9 млн барр., хотя ожидалось их снижение на 0,7 млн барр. Загрузка НПЗ снизилась на 0,6% - вероятно, все-таки сработал фактор техрегламента, который в этом году идет не по обычному сезонному сценарию. Учитывая, что идея о дальнейшем ослаблении доллара явно не реализовывается, нефть пока будет оставаться под давлением. При таком раскладе мы видим риски отката к 100-дн.средней – уровень 37,8 долл./барр., который может реализоваться уже на след.неделе. Екатерина Крылова Рынок акций США вчера начал корректироваться (S&P500: -0,6%; Dow Jones IA: 0,5%; NASDAQ Composite: -1,1%) в отсутствие новостных поводов для продолжения покупок в условиях крепнущего доллара. В аутсайдерах, как и в Европе, акции сырьевых компаний и «высокобетовые» бумаги (IT, стройсектор); спрос был предъявлен на «защитные» сегменты (потребсектор, электроэнергетика). Российский фондовый рынок Уход нефтяных котировок ниже 41 долл./барр по марке Brent позволил российскому рынку акций скорректироваться: индекс ММВБ опустился в отметке 1880 пунктов на продажах в "фишках", впрочем при снизившейся торговой активности (объем торгов акциями составил на МосБирже чуть больше 37 млрд руб.). Динамика ключевых секторов была ожидаемо разнонаправленной. Так, сохранился спрос на акции электроэнергетики, где среди ликвидных бумаг лидировали по темпам повышения акции подконтрольных Газпром энергохолдингу генкомпаний (ОГК-2: +1,7%; ТГК-1: +2,3%), а также взлетели бумаги Иркутскэнерго (+15,2%), на слухах о возможности продажи 40%-го пакета, подконтрольного государству. Акции ведущих электросетевых компаний также подорожали, но к концу торгов заметно сбавили темпы роста (Россети: +1,0%; ФСК: +0,9%). Негативную динамику показали лишь акции Русгидро (-1,1%) вслед за рынком, не получив поддержку от финотчетности компании и прогнозов по сокращению инвестпрограммы. Раллировали вновь акции сталелитейщиков (ММК: +3,1%:; НЛМК: +2,2%), за исключением Северстали (-0,8%), подпавшей под волну давления на "фишки". В цветмете слабее рынка двигался и НорНикель (-2,1%). Ключевые "фишки" нефтегазового сектора преимущественно снизились, отыгрывая ослабления рынка нефти: Роснефть (-2,8%), Газпром (-2,4%), Лукойл (-1,9%). В аутсайдерах и финсектор, где акции Сбербанка (-2,1%) упали, не сумев найти драйверов для преодоления исторических максимумов. ВТБ (+0,3%) и МосБиржа (+1,0%) удержались в "плюсе", но тональность торгов в данном секторе преимущественно была негативной. Из прочих бумаг отметим Иркут (+3,3%), спрос на производителей удобрений и преимущественно повышательную динамику в "фишках" потребсектора (М.Видео: +2,5%; Лента: +0,7%; Дикси: +0,4%; Магнит: -1,0%). Наши прогнозы и рекомендации Мировые рынки в среду преимущественно продемонстрировали негативную динамику при невысокой торговой активности, реагируя на отголоски взрывов в Брюсселе, а также снижение цен на товарные активы. Коррекционный фон усиливало также продолжающееся укрепление курса доллара против большинства мировых валют. На неплохие статданные по рынку жилья в США американский рынок практически не отреагировал – инвесторы принялись фиксировать прибыль по акциям сырьевых секторов на фоне ухудшения рыночных условий и перед блоком значимой статистики конца недели - заказы на товары длительного пользования (сегодня.) и ВВП США (пт.). На наш взгляд, маловыразительная динамика на рынках может продлиться до конца текущей недели, учитывая приближение Пасхальных выходных (в пятницу и понедельник торги на европейских биржах проводиться не будут). Российский рынок акций усилил коррекцию от максимумов начала года по основным индексам под влиянием видимого ухудшения конъюнктуры на внешних рынках. Развитие регрессивного движения в ценах на нефть и накопленная перегретость не создают серьезных барьеров для переоценки акций вниз (российский рынок вчера выглядел слабее большинства сопоставимых emerging markets), что может спровоцировать отступление к ближайшим уровням поддержки – 1860-1865 пунктов ММВБ и 850 РТС – уже сегодня. Илья Фролов Евгений Локтюхов Управление исследований и аналитики 2 Корпоративные и отраслевые события EBITDA ФосАгро за IV кв. выросла в 1,6 раза - до 19,6 млрд руб. Чистая прибыль РусГидро по МСФО в 2015 г. выросла на 13%, до 27,2 млрд руб., EBITDA составила 73,4 млрд руб. Показатель EBITDA ФосАгро за четвертый квартал по МСФО составил 19,66 млрд рублей, увеличившись в 1,6 раза по сравнению с аналогичным периодом 2014 года. EBITDA за 2015 год выросла в 2,2 раза по сравнению с уровнем 2014 года - до 82,464 млрд рублей. В долларовом выражении этот показатель увеличился на 38% - с $979 млн до $1,353 млрд. Рентабельность по EBITDA в 2015 году достигла 43% по сравнению с 31% в 2014 году. Чистая прибыль компании за прошлый год составила 36,44 млрд рублей ($598 млн) против 13,4 млрд рублей чистого убытка годом ранее. За четвертый квартал ФосАгро получила 4,9 млрд рублей чистой прибыли против чистого убытка в размере 19,7 млрд рублей за аналогичный период 2014 года. Выручка ФосАгро за 2015 год увеличилась на 54% - до 189,7 млрд рублей. НАШЕ МНЕНИЕ: Результаты компании оказались на уровне ожиданий рынка. В целом их можно назвать очень хорошими. Увеличению маржи ФосАгро обеспечивала девальвация национальной валюты, она же способствовала и росту выручки компании вкупе с увеличением физических объемов реализации (в основном NPK). В 2016 году мы ждем более слабых результатов, т.к. эффект девальвации будет уже не столь значительным, а долларовые котировки на продукцию ФосАгро будут ниже уровня 2015 года. РусГидро зафиксировало чистую прибыль по МСФО по итогам 2015 года в размере 27,2 млрд руб., что на 12,5% больше аналогичного показателя 2014 года, следует из отчетности компании. При этом EBITDA группы составила 73,38 млрд руб. (+0,2%). Выручка выросла на 5,4%, до 347,5 млрд руб. Операционные расходы также увеличились - на 8,34%, до 315,1 млрд руб. НАШЕ МНЕНИЕ: В целом РусГидро продемонстрировало скромные финансовые показатели. Скромный рост выручки объясняется почти нулевой динамикой выработки электроэнергии, а также ограниченным ростом тарифов. При этом издержки компании росли опережающими темпами из-за увеличения оплаты труда работникам, а также ценам на топливо. В результате показатель EBITDA почти не показал роста, что снизило маржу РусГидро. Чистая прибыль ритейлера О`Кей в 2015 г. снизилась в 2,7 раза, до 1,9 млрд Черкизово планирует выплатить 22,75 руб. на акцию, 45,5 руб. за год с учетом руб. уже начисленных Ритейлер О`Кей в 2015 году сократил чистую прибыль по МСФО в 2,7 раза (на 63,6%), до 1,918 млрд рублей с 5,226 млрд рублей в 2014 году. EBITDA О`Кей в прошлом году сократилась на 10,3%, до 10,109 млрд рублей, рентабельность EBITDA снизилась до 6,2% с 7,4% годом ранее, говорится в сообщении компании. Выручка О`Кей в прошлом году выросла на 6,9%, до 162,51 млрд рублей. НАШЕ МНЕНИЕ: Результаты компании оказались хуже ожиданий рынка по большинству показатель. Отметим, что маржа EBITDA не оправдала и прогнозов менеджмента компании. В целом, операционные результаты О`Кей были опубликованы ранее, отчетность интересна с точки зрения других показателей и они не выглядят позитивными. Падение прибыли и EBITDA было существенным и связано с желанием компании прилечь покупателя за счет различных акций, однако данная стратегия пока не приносит результата. Возможно ее реализация проявит себя в 2016 году. Управление исследований и аналитики Группа Черкизово планирует выплатить 22,75 рубля на акцию, 45,5 рубля по итогам 2015 года с учетом дивидендов, выплаченных по итогам первого полугодия. Как сообщается в материалах компании к годовому собранию акционеров, совет директоров рекомендовал выплатить 22,75 рубля на акцию (номинал 0,01 рубля). Кроме того, в прошлом году компания выплатила дивиденды по итогам первого полугодия в размере 22,75 рубля на акцию. НАШЕ МНЕНИЕ: Исходя из текущей стоимости акций компании и суммарных дивидендов, доходность по ним составляет около 5%, что в целом на уровне среднего по индексу ММВБ. В целом общий объем выплат оценивается в 2 млрд руб., что с учетом чистой прибыли порядка 6 млрд руб., свидетельствует о том, что на выплату дивидендов Черкизово направило 33% от нее. 3 Индикаторы рынков на утро Фондовые индексы Россия Индекс ММВБ Индекс РТС Индекс РТС на вечерней сессии Фьючерс на РТС на веч. сесcии США S&P 500 Dow Jones (DJIA) Dow Jones Transportation Nasdaq Composite Ближайший фьючерс на S&P 500* Европа EUROtop100 Euronext 100 FTSE 100 (Великобритания) DAX (Германия) CAC 40 (Франция) ATP Nikkei 225 (Япония)* Taiex (Тайвань)* Kospi (Корея)* BRICS JSE All Share (ЮАР) Bovespa (Бразилия) Hang Seng (Китай)* Shanghai Composite (Китай)* BSE Sensex (Индия)* MSCI MSCI World MSCI Emerging Markets MSCI Eastern Europe MSCI Russia Значение 1Д, % 1Н, % 1М, % 1 880 865 865 85 230 -1.2% -2.7% -2.7% -0.6% 0.5% 3.5% 4.6% 17.3% 2 037 17 503 7 957 4 769 2 024 -0.6% -0.5% -0.7% -1.1% -0.2% 0.5% 1.0% 2.9% 0.1% -0.3% 5.5% 6.2% 9.1% 5.0% 5.4% 2 623 872 6 199 10 023 4 424 -0.1% 0.1% 0.1% 0.3% -0.2% -0.5% 0.0% 0.4% 0.4% -0.9% 5.8% 6.7% 5.7% 9.3% 6.5% 16 959 8 735 1 988 -0.2% -0.4% -0.3% -0.1% 0.0% 0.0% 6.2% 6.2% 5.1% 52 570 49 690 20 372 2 983 25 338 -1.5% -2.6% -1.2% -0.9% 0.0% 0.6% 4.0% -7.8% 2.7% 2.7% 9.5% 18.1% 4.9% 1.8% 9.7% 1 631 822 228 461 -0.7% -1.1% -2.3% -3.1% -0.7% 0.6% -1.0% 3.6% 6.3% 11.6% 13.8% 18.3% Товарные рынки Сырьевые товары Reuters All-Commod. Index (CRB) Нефть WTI спот, $/барр. Нефть Brent спот, $/барр. Фьючерс на WTI, $/барр.* Фьючерс на Brent, $/барр.* Медь (LME) спот, $/т Никель (LME) спот, $/т Алюминий (LME) спот, $/т Золото спот, $/унц* Серебро спот, $/унц* Значение 1Д, % 1Н, % 1М, % 173.2 38.5 39.7 39.7 40.5 4972 8659 1467 1218 15.3 -2.2% -3.7% -0.2% -0.4% 0.0% -2.3% -1.0% -0.8% -0.2% 0.1% -0.3% 0.1% -2.1% -1.4% -2.6% 0.4% 1.1% -1.5% -3.2% -4.0% 7.3% 28.0% 17.3% 23.3% 17.6% 7.0% 0.8% -5.8% -0.9% 0.2% Отраслевые индексы S&P рынок США S&P Energy S&P Oil&Gas S&P Oil Exploration S&P Oil Refining S&P Materials S&P Metals&Mining S&P Capital Goods S&P Industrials S&P Automobiles S&P Utilities S&P Financial S&P Banks S&P Telecoms S&P Info Technologies S&P Retailing S&P Consumer Staples S&P Consumer Discretionary S&P Real Estate S&P Homebuilding S&P Chemicals S&P Pharmaceuticals S&P Health Care Отраслевые индексы ММВБ Промышленность Металлургия Нефть и газ Эл/энергетика Телекоммуникации Банки Значение 1Д, % 1Н, % 1М, % 459.6 346.9 636.2 280.5 82.8 522.3 481.3 117.5 100.0 247.8 303.1 206.5 169.1 722.8 1 245 536.6 615.6 191.5 661.2 474.1 574.1 780.0 -2.1 -4.0 -2.2 -1.2 -6.6 -0.6 -0.6 -1.9 -2.2 0.7 -0.8 -1.0 -0.5 -0.6 0.2 0.0 -0.6 -0.5 -1.6 -0.4 0.1 -0.6 -1.3 -3.4 -0.5 0.6 -4.3 2.3 2.2 -1.1 -1.4 0.7 1.0 1.2 -0.7 0.5 -0.4 -0.1 -0.5 -0.1 -1.2 1.1 1.5 1.0 7.9 18.3 10.1 9.0 12.6 7.3 7.1 9.9 9.7 4.3 7.9 7.9 3.9 7.3 4.6 2.3 4.7 8.4 9.9 8.2 0.9 1.6 1 469 4 293 5 027 1 132 1 783 6 522 -0.3 0.1 -1.3 0.8 -0.6 -0.4 -0.4 1.8 0.0 3.3 -1.4 -1.3 1.3 5.0 3.1 15.1 1.5 5.1 Валютные рынки Внешний валютный рынок Индекс DXY Евро* Фунт* Швейц. франк* Йена* Канадский доллар* Австралийский доллар* Внутренний валютный рынок USDRUB EURRUB Бивалютная корзина Значение 1Д, % 1Н, % 1М, % 96.18 1.117 1.410 0.976 112.9 1.323 0.750 0.1 -0.1 -0.1 -0.1 -0.4 -0.2 -0.5 1.5 -1.3 -2.6 -0.9 -1.3 -1.9 -2.0 -1.3 1.4 1.2 1.3 -0.6 3.6 4.2 68.55 76.62 72.44 0.2 0.2 -0.8 -0.6 0.8 -0.4 10.5 8.9 10.2 Долговые и денежные рынки Доходность гособлигаций US Treasuries 3M US Treasuries 2 yr US Treasuries 10 yr US Treasuries 30 yr Ставки денежного рынка LIBOR overnight LIBOR 1M LIBOR 3M EURIBOR overnight EURIBOR 1M EURIBOR 3M MOSPRIME overnight MOSPRIME 3M Кредитные спрэды, б.п. CDS Inv.Grade (USA) CDS High Yield (USA) CDS EM CDS России 5Y Итоги торгов ADR/GDR Нефтянка Газпром Роснефть Лукойл Сургутнефтегаз Газпром нефть НОВАТЭК Цветная металлургия НорНикель Черная металлургия Северсталь НЛМК ММК Мечел ао Банки Сбербанк ВТБ ао Прочие отрасли МТС Мегафон Магнит ао Значение 1Д, % 1Н, % 1М, % 0.300 0.860 1.890 2.668 1 б.п. -3 б.п. -5 б.п. -5 б.п. 2 б.п. -0 б.п. -1 б.п. -2 б.п. -3 б.п. 11 б.п. 14 б.п. 6 б.п. 0.374 0.432 0.628 -0.388 -0.328 -0.239 11.000 11.780 0.0 б.п. 0.3 б.п. 0.4 б.п. -0.1 б.п. -0.4 б.п. -0.4 б.п. -3 б.п. -1 б.п. -0.1 б.п. -1.0 б.п. -1.4 б.п. -9.6 б.п. -1.5 б.п. -1.2 б.п. -4 б.п. -1 б.п. 0.3 б.п. -0.2 б.п. 0.4 б.п. -10.4 б.п. -7.0 б.п. -4.0 б.п. -3 б.п. -17 б.п. 81 445 286 292 0 б.п. 10 б.п. 2 б.п. 9 б.п. -2 б.п. 16 б.п. -18 б.п. 14 б.п. -33 б.п. -101 б.п. -77 б.п. -50 б.п. Значение 1Д, % 1Н, % Спрэд 4.4 4.7 40.5 5.8 10.8 92 -3.7 -4.1 -3.2 -3.4 1.4 -2.7 0.2 0.2 1.1 0.1 0.8 0.3 -0.8% -0.1% 0.0% -1.7% 0.6% 0.3% 14.0 -3.4 4.7 0.2% 10.4 12.3 4.2 1.8 -0.2 -0.1 0.1 -0.1 1.0 1.0 0.4 -0.1 -0.7% 0.5% -0.2% 47.4% 7.0 2.1 -4.1 -1.0 0.2 0.0 4.5% -2.6% 8.1 11.4 42.3 -5.8 -0.9 -2.2 0.0 -0.7 3.2 10.4% -1.0% 21.7% * данные приведены по состоянию на 8:00 мск Источник: Bloomberg, Reuters Управление исследований и аналитики 4 Рынки в графиках S&P 500 и индекс вмененной волатильности VIX 2150 Фьючерс на Brent и его спрэд к WTI, долл./барр. 46 2100 40 2050 34 Цены и запасы меди на LME 70 15 500 65 13 450 60 11 7 28 1950 22 1900 16 1850 1800 27 мар 17 май 07 июл 27 авг 17 окт S&P 500 (лев шкала) 07 дек 27 янв 10 18 мар 45 40 -1 -3 -5 05 июл 25 авг 15 окт 05 дек 25 янв спрэд Brent-WTI (пр шкала) ближ. Фьючерс на Brent (лев шкала) 16 мар Источник: Bloomberg, PSB Research S&P500 на фоне ухудшения настроений на мировых рынках отступил к отметке 2035 пунктов. На наш взгляд, закрепление выше 200SMA задает ориентиры движения в районе 2040-2060 пунктов и более дальние – 2080-2120 пунктов, но, вероятно, лишь через коррекцию. Отношения индексов MSCI 650 250 35 VIX (пр шкала) Источник: Bloomberg, PSB Research 3 1 15 май 600 0.60 550 0.55 500 0.50 450 0.45 350 300 31 мар 21 май 11 июл 31 авг 21 окт 11 дек 31 янв MSCI РФ (л шкала) РФ к ЕМ (пр шк) ЕМ к развитым рынкам (пр шк) 0.35 0.30 22 мар Источник: Bloomberg, PSB Research Акции РФ последние недели выглядят лучше аналогов EM. EM при этом торгуются сильнее DM на ожиданиях стабилизации экономик, замедления темпов оттока капитала и повышения цен на сырье. Управление исследований и аналитики 94 102 92 5800 90 200 86 4800 84 94 82 1650 15 18 1550 0 -50 -100 -200 1150 фев 13 Источник: Bloomberg, PSB Research Отношение RTS/Brent около 21.5x, мы считаем, что в ближайшие месяцы рынок будет торговаться с соотношением 18-22x, при этом повышение нефтяных котировок может приводить к переоценке рынка вниз относительно Brent. 22 окт 12 дек 01 фев 1.4 1.3 23 мар корзина доллара против 6-ти валют (DXY) (лев шкала) евро/долл. (инверт., пр шкала) Пара евро-доллар стабилизировалась у верхней границы текущего торгового диапазона 1.08-1.14 на фоне расширения стимулов ЕЦБ и ястребиной риторики ФРС. Ожидаем постепенный откат к области средней диапазона 1.08-1.14. 500 80 450 70 60 400 50 350 40 300 30 -150 1250 ноя 15 01 сен 50 1350 фев 15 22 май 12 июл Индекс RTSVX и CDS России 100 1450 май 14 1.25 1.35 Источник: Bloomberg, PSB Research Никель и медь демонстрируют поступательный рост, нивелировали падение в начале года. Повышение аппетита к риску, а также постепенное сокращение складских запасов может привести к развитию отскока, несмотря на неоднозначную статистику по экономике КНР. 20 авг 13 1.2 1.3 78 90 01 01апр апр 1750 фев 12 ноя 12 1.2 1.15 1.25 100 4300 25 мар 15 май 05 июл 25 авг 15 окт 05 дек 25 янв 16 мар запасы меди на LME, тыс. т (лев шкала) медь, долл./тонну (пр шкала) 22 18 12 1.15 1.1 80 150 14 9 1.1 1.05 150 1850 6 10 ноя 2008 авг 10 май 11 5300 Потоки капиталов в фонды акций России и индекс ММВБ 0.40 1.05 1 88 98 24 21 16 12 400 6300 Источник: LME, Bloomberg, PSB Research Brent вблизи 40.5 долл./барр. на ожиданиях апрельской встречи ОПЕК и России, а также улучшения динамики в статистике по запасам в США. Высокая волатильность сохраняется ввиду перепроданности актива и низких ценовых уровней в сочетании с ростом складских запасов, а также увеличения предложения со стороны Ирана. Отношение индекса РТС и нефти марки Brent 0.65 350 300 30 25 25 мар 400 5 98 106 96 9 55 50 2000 Динамика отдельных валютных пар 6800 сен 13 май 14 дек 14 Приток/отток, ср. за 4 нед.(прав. шкала) авг 15 -250 мар 16 Индекс ММВБ Источник: РИА Новости, Интерфакс, PSB Research В фонды, инвестирующие в российские акции, наблюдался приток капитала (+26 млн долл.) третью неделю подряд. Тем самым, с начала года отток из фондов акций РФ сократился до 44 млн. долл. 250 20 200 13 мар 04 май 25 июн 16 авг CDS России, 5л. (п., лев. шкала) 10 07 окт 28 ноя 19 янв 11 мар индекс RTSVX (п., пр шкала) Источник: Bloomberg, PSB Research Спрэд CDS 5Y у 290 пунктов, RTSVX ниже 40. Индикаторы отражают повышение аппетита к покупкам российских активов на фоне восстановления цен на нефть и улучшения конъюнктуры на внешних рынках капитала. 5 Итоги торгов и мультипликаторы MCap, $ млрд Фундам. Цена потенциал закрытия роста, % 1 880 Индекс ММВБ 865 Индекс РТС Нефть и газ 43.1 146.0 Газпром 25.1 608.5 Новатэк 39.4 309.2 Роснефть Лукойл 28.9 2 688 9.1 148.6 Газпром нефть 18.4 39.2 Сургутнефтегаз, ао 9.1 358.0 Татнефть 4.9 2 613 Башнефть Всего по сектору 178.1 Финансовый сектор 30.1 109.1 Сбербанк, ао 12.2 0.0737 ВТБ 2.9 104.49 Московская биржа Всего по сектору 45.2 Металлургия 18.6 9 240 НорНикель 4.8 242 Русал 6.7 71.2 Алроса 5.7 83.2 НЛМК 2.8 22.5 ММК 7.0 705.0 Северсталь 0.7 52.7 ТМК 0.2 25.3 Распадская 0.4 62.0 Мечел, ао Всего по сектору 46.9 Электроэнергетика 3.5 0.6911 РусГидро 0.3 0.2712 ОГК-2 2.0 2.6350 Э.Он Россия 0.3 0.7620 Энел Россия 0.2 0.0047 ТГК-1 0.5 1.2600 Мосэнерго 2.1 1.7005 Интер РАО ЕЭС 1.0 0.5960 Росcийские сети 1.1 0.0829 ФСК ЕЭС Всего по сектору 11.2 Источник: Bloomberg, Reuters, PSB Research Управление исследований и аналитики Мультипликаторы, 2015E CAGR 2014-2017, % Рентабельность (2015E) Абсолютная динамика, % HV 90D, % Объем торгов ММВБ-РТС, млн руб. 1Д 1Н 3M СНГ - 23 41 37 303 556 -1.2 -2.7 0.5 3.5 6.9 14.5 6.9 14.5 Beta EV/S EV/EBITDA P/E P/BV EBITDA Earnings EBITDA - - - - - - - - NI (ROE для банков) - 3% 5% 3% 18% 53% -8% -6% 3% 9% 0.9 4.4 1.0 0.4 0.7 0.4 0.8 0.7 1.2 2.4 12.5 4.3 2.8 3.6 1.2 2.9 3.2 4.1 2.7 18.1 6.0 6.8 3.7 2.1 5.6 4.4 6.2 0.3 3.6 0.8 0.4 0.5 0.4 0.9 1.4 1.0 -16% -3% -12% -7% -8% -10% -8% -5% -9% 55% 34% -5% 4% 5% -50% -11% 3% 4% 36% 35% 23% 14% 20% 31% 28% 22% 26% 21% 21% 8% 4% 10% 50% 17% 12% 18% 1.0 1.1 1.1 1.2 0.8 1.0 1.3 1.0 1.1 28 35 30 34 14 29 40 32 30 4 777 696 2 123 3 287 74 642 698 22 12 320 -2.4 -1.2 -2.8 -1.9 0.7 -1.4 -0.4 -0.7 -1.3 0.9 -2.5 2.6 -0.6 1.8 -1.1 2.6 1.9 0.7 7.4 3.5 22.9 15.6 -3.6 15.6 14.2 32.9 13.6 7.3 3.0 22.1 14.6 -3.5 15.5 12.7 31.4 12.9 5% -53% 10% -13% - - 10.6 neg. 8.7 9.7 1.02 0.72 2.01 1.25 - - - 10.2% n/a 4% 7% 1.2 0.6 0.8 0.9 38 33 33 35 11 470 848 968 13 287 -2.1 0.3 1.0 -0.3 2.0 -3.0 -1.1 -0.7 7.6 -4.4 9.3 4.2 7.7 -7.6 14.3 4.8 29% 33% 4% -17% 7% 5% 61% n/a 17% 2.5 1.6 3.2 0.9 0.7 1.3 0.8 1.7 1.5 1.6 4.9 6.9 6.4 3.5 2.5 3.9 5.6 6.1 10.8 5.6 6.8 3.4 9.7 5.7 3.9 5.3 7.1 neg neg 6.0 4.3 1.2 2.6 0.8 0.6 2.0 0.6 0.8 0.1 1.5 -7% -15% -8% -12% -12% -10% -3% 11% 11% -5% 12% 12% 21% -5% -27% 9% n/a n/a 4% 51% 24% 50% 25% 28% 33% 15% 27% 14% 30% 31% 18% 24% 13% 12% 21% 2% neg neg 17% 1.0 0.7 0.6 0.8 0.8 0.6 0.8 0.9 0.7 0.8 30 25 36 31 36 29 38 28 38 31 1 829 9 1 117 489 612 739 10 37 31 4 842 -2.1 -0.4 0.5 2.2 3.1 -0.8 0.8 0.4 0.2 0.4 1.3 -2.8 1.7 5.4 7.5 7.3 -4.1 -0.4 -0.2 2.0 -1.1 9.3 24.9 36.8 23.3 17.5 -20.8 -15.4 -4.7 9.3 1.0 8.2 27.3 32.9 18.9 15.7 -13.0 -15.7 -4.5 9.4 -23% 38% 17% 15% n/a -16% -89% -11% -22% -11% 1.4 0.8 1.0 0.9 1.2 0.5 0.2 1.3 3.6 1.2 6.9 7.0 3.0 5.2 5.5 3.1 2.8 4.3 6.3 4.9 7.9 5.2 9.8 -5.0 4.4 7.0 5.0 1.6 2.3 4.3 0.3 0.2 1.4 0.2 n/a 0.1 0.4 0.1 0.1 0.4 -15% -2% -11% -25% -27% -2% -3% 0% 7% -9% -2% 44% -11% -23% -18% 12% 10% 1% -13% 0% 21% 11% 33% 17% 21% 17% 8% 29% 57% 24% 9% 4% 19% -7% 5% 3% 4% 6% 21% 7% 0.9 0.8 0.7 0.6 0.6 0.6 0.9 0.9 1.0 0.8 35 40 35 26 28 30 41 33 29 33 332 47 185 1 9 70 135 245 448 1 473 -1.1 1.7 0.7 0.3 2.3 -1.0 0.3 1.0 0.9 0.6 1.1 -6.5 5.6 -0.4 -4.2 6.1 1.5 1.0 13.1 1.9 4.0 20.1 -13.6 8.1 11.8 52.5 60.6 27.6 38.5 23.3 1.8 21.6 -17.1 6.7 11.8 53.8 53.8 30.1 39.5 22.4 6 Итоги торгов и мультипликаторы MCap, $ млрд Фундам. Цена потенциал закрытия роста, % Минеральные удобрения 1.9 3 825 Акрон 6.2 165.0 Уралкалий 4.5 2 855 ФосАгро Всего по сектору 12.7 Телекоммуникации 3.0 96.5 Ростелеком, ао 6.2 235.5 МТС 7.1 779 МегаФон Всего по сектору 16.4 Потребительский сектор 13.1 11 100 Магнит 0.4 293.2 Дикси Групп 0.6 259.0 М.Видео 0.6 917.0 Черкизово Всего по сектору 14.7 Прочие отрасли 2.2 17.4 АФК Система 0.8 72.9 Аэрофлот 0.8 675 ЛСР 2.1 252.3 ПИК 0.2 407.0 Соллерс 0.3 34.9 КАМАЗ 4.1 1 020.5 Яндекс Всего по сектору 10.6 Источник: Bloomberg, Reuters, PSB Research Мультипликаторы, 2015E CAGR 2014-2017, % Рентабельность (2015E) Beta HV 90D, % Объем торгов ММВБ-РТС, млн руб. 1Д 1Н 3M СНГ Абсолютная динамика, % EV/S EV/EBITDA P/E P/BV EBITDA Earnings EBITDA Earnings 1% 15% 56% 24% 1.6 3.1 2.4 2.3 4.4 5.2 5.5 5.0 5.3 6.1 6.8 6.1 1.2 2.2 4.1 2.5 0% -4% 6% 1% 12% 5% 5% 7% 36% 59% 43% 46% 19% 34% 27% 27% 0.7 0.8 0.5 0.7 36 22 24 27 9 411 15 145 1.6 0.6 0.5 0.9 2.1 0.6 -0.5 0.7 2.5 -7.6 2.0 -1.0 1.2 -6.8 1.2 -1.5 3% 6% 27% 12% 1.6 1.8 2.1 1.8 4.4 4.6 4.9 4.6 14.7 8.2 11.0 11.3 1.0 2.8 3.7 2.5 1% 3% 1% 2% 29% 5% 2% 12% 36% 40% 43% 40% 5% 14% 15% 11% 0.8 1.1 0.9 0.9 30 26 31 29 230 661 124 1 015 1.0 -1.5 0.1 -0.1 2.3 -0.6 -7.6 -2.0 8.9 10.6 -4.1 5.1 6.5 12.1 -8.4 3.4 31% 16% 6% n/a 18% 1.3 0.3 0.1 0.8 0.6 11.7 5.5 1.0 4.8 5.8 19.5 28.5 9.1 4.9 15.5 6.0 1.1 2.7 n/a 3.3 -4% -16% -27% 0% -12% 5% -21% -31% -28% -19% 11% 5% 6% 17% 10% 6% 0% 3% 9% 5% 1.1 0.7 1.0 0.4 0.8 33 21 34 27 29 1 123 12 9 1 286 -1.0 0.4 2.5 -0.4 0.4 2.9 1.1 -1.4 -4.0 -0.3 3.2 -5.5 0.4 -11.8 -3.4 -1.1 -3.2 -3.5 -11.8 -4.9 28% -3% 46% -18% 73% n/a 22% 25% 1.2 0.5 0.7 3.0 0.2 0.2 5.5 1.6 4.6 6.2 3.5 13.6 2.4 n/a 15.9 7.7 5.3 -5.4 5.3 22.3 3.1 4.7 25.9 8.7 n/a neg 0.8 6.2 n/a n/a 4.8 3.9 0% 26% -6% -27% -22% n/a 25% -1% 0% 17% -2% 31% 3% n/a 21% 12% 26% 9% 20% 22% 9% n/a 34% 20% 4% -2% 11% 13% 4% 2% 21% 8% 1.2 0.9 0.7 0.8 0.7 0.6 n/a 0.8 28 42 32 30 21 14 50 30.9 159 313 15 3 0 1 43 535 -1.1 -1.0 -0.2 0.9 -0.2 -0.4 -0.3 -0.3 -3.3 4.2 -0.4 0.4 -0.2 0.1 0.0 0.1 -1.2 28.4 0.4 14.7 1.2 -2.6 -9.6 4.5 -1.4 30.0 0.2 15.2 1.2 -1.8 -11.0 4.6 Расшифровка сокращений: MСap - рыночная капитализация компании, представляет собой суммарное произведение рыночной стоимости акции к общему количеству выпущенных акций Фундам. потенциал роста - процентное выражение потенциала роста акции до прогнозной "справедливой" цены, согласно консенсус-прогнозу Bloomberg EV/S - отношение показателя "стоимость компании" (текущая рыночная капитализация + чистый долг) к выручке за указанный год EV/EBITDA - отношение показателя "стоимость компании" (текущая рыночная капитализация + чистый долг) к показателю EBITDA за указанный год EBITDA - аналитический показатель, который представляет собой сумму операционной прибыли и амортизационных отчислений P/E - отношение текущей рыночной капитализации к чистой прибыли за указанный год P/BV - отношение текущей рыночной капитализации к собственному капиталуза указанный год CAGR - среднегеометрический годовой темп роста Beta - показатель позволяет оценить чувствительность цены акции к рыночным колебаниям (>1 - более чувствительна, чем рынок в целом) HV 90D - историческая волатильность акции, равная стандартному отклонению стоимости финансового инструмента за 90 дней 1Д - динамика актива в последнюю торговую сессию 1Н - динамика актива за последнюю неделю 3M - динамика актива за 3 последних месяца СНГ - динамика актива с начала года Управление исследований и аналитики 7 Календарь событий на мировых рынках Время выхода Знач-ть1 23 марта 17:00 23 марта 17:30 23 марта 17:30 23 марта 17:30 24 марта 10:00 24 марта 10:45 24 марта 12:00 24 марта 12:30 24 марта 13:00 24 марта 15:30 24 марта 15:30 24 марта 15:30 24 марта 15:30 25 марта 2:50 25 марта 10:45 25 марта 15:30 ●●●● ●●● ●●●● ●●● ●● ●● ● ●●● ● ●●●●● ●●●● ●●● ●● ● ●●● ●●●●● Событие Продажи новых домов в США, млн шт. (анн.) Изм-е запасов сырой нефти в США, млн, барр. Изм-е запасов дистиллятов в США, млн, барр. Изм-е запасов бензина в США, млн, барр. Индекс потребдоверия GfK в Германии Бизнес-климат во Франции Пром. заказы в Италии, м/м Розничные продажи в Великобритании, м/м Розничные продажи в Италии, м/м Заказы на товары длит. пользования в США, м/м Заказы длит. поль-ния в США без учета транспорта , м/м Первичные обращения за пособиями по безработице в США, тыс. Число получающих пособия по безработице в США, тыс. ИПЦ в Японии, г/г ВВП Франции, кв/кв (2я оц.) ВВП США, % (оконч.) Период февраль пр. нед. пр. нед. пр. нед. апрель март январь февраль февраль март апрель пр. нед. пр. нед. февраль 4й кв. 4й кв. Консенсус Пред. знач. 0.510 2.466 -0.850 -2.106 9.5 102 н/д -1.0% н/д -2.3% -0.2% н/д н/д н/д н/д н/д 0.494 1.317 -1.135 -0.747 9.5 103 -2.8% 2.3% -0.1% 4.7% 1.7% 265 2 235 0.0% 0.3% 0.3% Календарь корпоративных событий Факт Дата 0.512 9.357 -4.642 0.917 24 марта 24 марта 24 марта 25 марта 31 марта Компания/отрасль Распадская Магнит М.Видео НЛМК Дикси Групп Событие Финансовая отчетность за 2015г. Финансовая отчетность за 2015г. Финансовая отчетность за 2015г. Финансовая отчетность за 2015г. Финансовая отчетность за 2015г. Источник: данные компаний, Интерфакс, Bloomberg, PSB Research Источник: Интерфакс, Bloomberg, Reuters, PSB Research 1 - значимость события оценивается по 5-балльной шкале Управление исследований и аналитики 8 ПАО «Промсвязьбанк» Блок «Финансовые рынки» PSB Research 114115, Москва, Дербеневская набережная, д.7, стр.10 e-mail: [email protected] Bloomberg: PSBF <GO> http://www.psbank.ru http://www.psbinvest.ru ДЕПАРТАМЕНТ ФИНАНСОВЫХ РЫНКОВ PSB RESEARCH Николай Кащеев [email protected] Директор по исследованиям и аналитике 114115, Москва, Дербеневская набережная, д.7, стр.8 e-mail: [email protected] Bloomberg: PSBF <GO> http://www.psbank.ru http://www.psbinvest.ru +7 (495) 777-10-20, доб. 77-47-39 ОТДЕЛ АНАЛИЗА ОТРАСЛЕЙ И РЫНКОВ КАПИТАЛА Евгений Локтюхов [email protected] +7 (495) 777-10-20, доб. 77-47-61 Руководитель направления анализа отраслей и рынков капитала Илья Фролов [email protected] +7 (495) 777-10-20, доб. 77-47-06 Старший управляющий по исследованиям и анализу отраслей и рынков капитала Екатерина Крылова [email protected] +7 (495) 777-10-20, доб. 77-67-31 Главный аналитик Игорь Нуждин [email protected] +7 (495) 777-10-20, доб. 77-70-11 Главный аналитик ГРУППА АНАЛИЗА ДОЛГОВЫХ РЫНКОВ Александр Полютов [email protected] +7 (495) 777-10-20, доб. 77-67-54 Управляющий по исследованиям и анализу долговых рынков Дмитрий Монастыршин [email protected] +7 (495) 777-10-20, доб. 77-47-10 Главный аналитик Дмитрий Грицкевич [email protected] +7 (495) 777-10-20, доб. 77-47-14 Ведущий аналитик Алексей Егоров [email protected] +7 (495) 777-10-20, доб. 77-47-48 Ведущий аналитик ОПЕРАЦИИ НА ДОЛГОВОМ И ВАЛЮТНОМ РЫНКАХ Пётр Федосенко Ольга Целинина Дмитрий Иванов Константин Квашнин Руслан Сибаев Евгений Жариков Борис Холжигитов Максим Устинов +7 (495) 228-33-86 +7 (495) 228-33-12 +7 (495) 777-10-20, доб. 77-74-35 +7 (495) 705-90-69 +7 (495) 777-10-20, доб. 77-74-18 +7 (495) 705-90-96 +7 (495) 777-10-20, доб. 77-74-34 +7 (495) 411-5130 ПРОДАЖИ ДЕРИВАТИВНЫХ ИНСТРУМЕНТОВ Андрей Скабелин Александр Сурпин Виктория Давитиашвили Александр Борисов Дмитрий Божьев Светлана Якунина [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] +7(495) 411-51-34 +7 (495) 228-39-24 +7(495)777-10-20 доб. 77-71-18 +7(495)777-10-20 доб. 77-73-16 +7(495) 777-10-20 доб. 77-74-46 +7(495)777-10-20 доб. 77-47-62 ТОРГОВЛЯ ДЕРИВАТИВНЫМИ ИНСТРУМЕНТАМИ Алексей Кулаков Михаил Маркин [email protected] [email protected] +7 (495) 411-51-33 +7 (495) 777-10-20, доб. 77-73-07 ДЕПАРТАМЕНТ БРОКЕРСКОГО ОБСЛУЖИВАНИЯ Павел Науменко Сергей Устиков Александр Орехов Игорь Федосенко Виталий Туруло Управление исследований и аналитики [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] +7 (495) 777-10-20, доб. 70-47-17 +7 (495) 777-10-20, доб. 77-74-17 +7 (495) 777-10-20, доб. 77-73-19 +7 (495) 705-97-69 +7 (495) 411-51-39 9 ПАО «Промсвязьбанк». Все права защищены. Настоящий информационно-аналитический обзор предоставляется исключительно в информационных целях. Содержащаяся в настоящем обзоре информация и выводы были получены и основаны на источниках, которые ПАО «Промсвязьбанк», в целом, считает надежными. Однако, ПАО «Промсвязьбанк» не дает никаких гарантий и не предоставляет никаких заверений, что такая информация является полной и достоверной, и, соответственно, она не должна рассматриваться как полная и достоверная. Выводы и заявления, сделанные в настоящем обзоре, являются лишь предположениями, которые могут существенно отличаться от фактических событий и результатов. ПАО «Промсвязьбанк» не берет на себя обязательство регулярно обновлять информацию, содержащуюся в настоящем обзоре, или исправлять неточности, и оставляет за собой право пересмотреть ее содержание в любой момент без предварительного уведомления. Содержащаяся в обзоре информация и выводы не являются рекомендацией, офертой или приглашением делать оферты на покупку или продажу каких-либо ценных бумаг и других финансовых инструментов. Обзор не является рекомендацией в отношении инвестиций и не принимает во внимание какие-либо специальные, особые или индивидуальные инвестиционные цели, финансовые обстоятельства и требования какого-либо конкретного лица, которое может быть получателем настоящего обзора. Сделки, совершенные в прошлом и упомянутые в настоящем обзоре, не всегда являются индикативными для определения результатов будущих сделок. Инвесторам необходимо принять во внимание, что доход от ценных бумаг или других инвестиций может меняться, и цена или стоимость ценных бумаг и инвестиций может как расти, так и падать, и, как следствие, результаты инвестирования могут оказаться меньше первоначально инвестированных средств. Результаты инвестирования в прошлом не гарантируют доходов в будущем. Множество факторов может привести к тому, что фактические результаты будут существенно отличаться от прогнозов и выводов, содержащихся в настоящем обзоре, включая, в частности, общие экономические условия, конкурентную среду, риски, связанные с осуществлением деятельности в Российской Федерации, стремительные технологические и рыночные изменения в отраслях, в которых действуют соответствующие эмитенты ценных бумаг, а также многие другие риски. ПАО «Промсвязьбанк», его руководство и сотрудники не несут ответственности за инвестиционные решения получателей настоящего обзора, основанные на информации, содержащейся в нем, за прямые или косвенные потери и/или ущерб, возникшие в результате использования получателем настоящего обзора информации или какой-либо ее части при совершении операций с ценными бумагами и иными финансовыми инструментами. Прежде чем принять решение о приобретении ценных бумаг, потенциальный инвестор должен самостоятельно изучить и проанализировать все риски, связанные с такими инвестициями. Использование информации, представленной в настоящем обзоре, осуществляется потенциальным инвестором на свой собственный страх и риск. Если прямо не указано обратное, настоящий обзор предназначен только для лиц, являющихся допустимыми получателями данного обзора в той юрисдикции, в которой находится или к которой принадлежит получатель обзора, и которые могут получать данный отчет без того, чтобы распространение данного отчета таким лицам нарушало или не соответствовало законодательным и регуляторным требованиям указанной юрисдикции. Соответственно, каждый получатель данного обзора вправе использовать обзор только в случае, если он является допустимым получателем. Управление исследований и аналитики 10