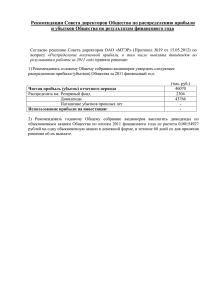

Нас вызвали на убыточную комиссию с бизнес

реклама

12 № 24 22–28 июня 2010 года Учет. Налоги. Право ВАШИ ПИСЬМА Мы ждем ваших вопросов, отзывов на статьи, критики и пожеланий на сайте: www.gazeta-unp.ru и по электронной почте: [email protected]. Либо по почтовому адресу: 127015, Москва, ул. Новодмитровская, д. 5а, стр. 8. Пишите! Сколько дней ждать от ПФР подтверждения о том, что расчет принят «…При отправке расчета РСВ-1 подтверждение от фонда о его получении приходит не сразу. С чем это связано? И могут ли нас оштрафовать за не вовремя сданный расчет, если мы отчитаемся в последний день, а специалисты фонда расчет в итоге не примут?..» Из письма главного бухгалтера Галины Корнеевой, г. Иваново Галина, сообщить о том, принят ваш расчет или нет, фонд обязан в течение двух рабочих дней. Именно столько дано специалистам на обработку отчета (распоряжение Правления ПФР от 11.10.07 № 190р). Но на практике отчетность зачастую обрабатывают вручную, поэтому сроки соблюдаются не всегда. Это относится и к протоколу контроля, который содержит результаты проверки отчета. Сданным расчет по форме РСВ-1 считают, только если по нему до окончания отчетного периода получен положительный протокол. А значит, если компания отправит расчет в последний день и через некоторое время после этого получит отрицательный протокол, ее могут оштрафовать за несвоевременное представление отчета. Поэтому расчет безопаснее отправить в фонд заблаговременно, например за неделю до установленного срока его сдачи. Возможность получения подтверждения спецоператора связи о том, что отчет прошел, технологией документооборота с фондом не предусмотрена. Но мы по запросу компании можем дать документ, в котором будут отражены время и дата прохождения отчета через сервер «СКБ Контур» и время принятия ответных документов со стороны фонда. Отвечал Илья Корионов, руководитель службы поддержки контролирующих органов Управления технической поддержки ЗАО «ПФ “СКБ Контур”» «…Нас вызвали на убыточную комиссию с бизнес-планом…» «…Нас вызывают на убыточную комиссию. Причем не просто с пояснениями причин убытков, а с целым набором документов. Там бизнес-план, постатейная расшифровка расходов, план мероприятий по выходу компании на прибыль. Это же не налоговые документы. Разве у нас могут их требовать? Что нам грозит, если мы на комиссию не пойдем и ничего не принесем?..» Из письма главного бухгалтера Ольги Береговой, г. Липецк Ольга, чиновники и эксперты уверены, что на комиссию необходимо прийти. А вот никакие документы налоговики требовать не вправе. ФНС России: прийти на комиссию можно без документов Сергей Тараканов, советник государственной гражданской службы РФ 3-го класса, считает, что требуется только дача пояснений: – Инспекция может вызывать представителей компании только для дачи пояснений. Иначе возможен штраф на должностных лиц в размере от 1000 до 2000 рублей по статье 19.4 КоАП РФ. Но компания Стоимость проезда членов совета директоров к месту заседаний НДФЛ не облагается «…За членами совета директоров закреплены служебные машины. не обязана представлять какието документы. Достаточно дать пояснения. За неподачу документов никакого штрафа нет. Независимые эксперты: представление документов снизит риск выездной проверки Кира Гин-Барисявичене, управляющий партнер Группы Юридических и Аудиторских компаний «СОДЕЙСТВИЕ БИЗНЕС ПРОЕКТАМ», считает, что можно не представлять документы, но безопаснее это сделать: – Наверняка цель данной комиссии – определить целесообразность включения компании в план выездных проверок. Чтобы этот риск исключить, стоит явиться и пояснить причину убытков. Документы составить можете так, как считаете нужным, специальной формы для них нет. Но к ответственности за их непредставление привлечь вас не могут. Инна Бацылева, ведущий юрисконсульт департамента правового сопровождения бизнеса «КСК ГРУПП», согласна с коллегой: – Представлять документы законодательство вас не обязывает. Но лучше объяснить, как Компания оплачивает их обслуживание, ремонт, бензин. Члены совета директоров не являются сотрудниками организации. Надо ли с суммы расходов на эти автомобили удерживать НДФЛ?..» Из письма главного бухгалтера Нины Алексанкиной, г. Приморск Ленинградской обл. Нина, все зависит от того, на какой период членам совета директоров предоставлен автомобиль и для чего. Если они пользуются автомобилями в периоды, когда проходят заседания, НДФЛ удерживать компания планирует выходить из убытков. Вместо перечисленных в требовании документов в инспекцию можно представить, например, договоры, по которым компания планирует получить доход. В пояснениях можно описать причины убытков, например сезонность спроса или другие факторы. В общем, что вы сочтете нужным. Наше мнение: объяснять убытки компания вправе любыми документами Являться на комиссию или нет, решать вам. Вопрос о том, законны такие вызовы или нет, до сих пор окончательно не решен. Но чиновники считают, что налоговики вправе вызывать на комиссии согласно статье 31 НК РФ (письмо Минфина России от 09.04.10 № 03-02-08/21). Иначе возможен штраф до 2000 рублей, но только через суд (ст. 19.4, 23.1 КоАП РФ). Посещение комиссии не только избавит от штрафа, но и снизит риск выездной проверки и «встречек» по контрагентам. Что касается списка запрошенных документов, то придерживаться его ваша компания не обязана. Можно ограничить- не надо. Главное, чтобы решение о предоставлении машины и сумму расходов утвердило общее собрание акционеров (ст. 64 Федерального закона от 26.12.95 № 208-ФЗ). Как нам сообщили в ФНС России, предоставление автомобилей во время заседаний совета директоров можно рассматривать как компенсацию их расходов. А вот за периоды, когда нет заседаний, предоставление машины будет доходом членов совета директоров в натуральной форме и необходимо удержать НДФЛ. Если других Какие еще документы запросили инспекторы 1. Записку с подробным объяснением причин полученных убытков. 2. Постатейную расшифровку статей затрат. 3. Документы, подтверждающие наличие источников средств покрытия этих убытков и обеспечивающие функционирование предприятия. 4. План мероприятий по выводу организации на работу с прибылью (бизнесплан по оздоровлению финансово-хозяйственной деятельности). ся письменными пояснениями, поскольку кодекс не говорит, как именно надо обосновывать убытки. Но чем подробнее будут пояснения, тем меньше шансов попасть в план выездных проверок. Олег Цой, эксперт «УНП» доходов нет, то потребуется сообщить в инспекцию о том, что налог не удержан. Сделать это следует в течение месяца после окончания года. Компания может разделять периоды, когда совет директоров использовал автомобили для заседаний и когда заседаний не было. Часть затрат, которая относится к дням заседаний, будет являться компенсацией. С оставшейся суммы потребуется удержать НДФЛ. В ФНС не против такого подхода. Отвечал Алексей Михайлов, эксперт «УНП» Реклама