22 Управление активами и создание стоимости компании

реклама

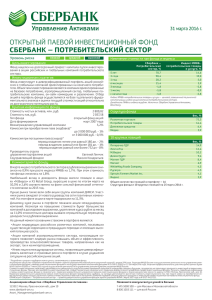

корпоративные финансы 22 Управление активами и создание стоимости компании Анатолий Петров директор Департамента управления активами АКБ «РОСБАНК», заместитель Генерального директора УК Росбанка Александр Скоморохин генеральный директор КУИ «ЯМАЛ» В соответствии с логикой корпоративных финансов, формирующих модели современного анализа компании, любое управленческое решение должно приводить к созданию стоимости для акционеров. Стоимость создается ожидаемым свободным денежным потоком от операционной деятельности (FCFE — free cash flow to equity), в котором уже учтены необходимые для развития компании инвестиции и выплаты кредиторам. Положительный свободный денежный поток измеряет выгоды собственников и отражает потенциальные средства, которые могут быть выплачены акционерам компании. Но в инструментарии менеджеров еще остаются неоперационные факторы стоимости, правильное управление которыми в сотрудничестве с профессиональной управляющей компанией (УК) может создать добавленную стоимость для акционеров и оказать позитивное влияние на рыночную цену акций компании. Объектами управления могут быть временно свободные денежные средства компаний, их имущественные комплексы, непрофильные и пенсионные активы. Также УК могут быть полезны на этапах создания новых производственных мощностей, корпоративной реструктуризации и защиты бизнеса. ЖУК | 11(42)2004 корпоративные финансы | 23 УК Росбанка и КУИ «ЯМАЛ» входят в состав Группы «РОСБАНК». Под управлением Группы «РОСБАНК» более 8 млрд руб., в том числе: ОПИФ облигаций «САПФИР» — около 70 млн руб.; ОПИФ смешанных инвестиций «ГРАНАТ» — около 225 млн руб.; ИПИФ «Меркурий» — более 1,5 млрд руб. По данным НЛУ (на 30 сентября 2004 г.), изменение стоимости пая за три месяца: фонд облигаций «САПФИР» +5,9% (2-е место), фонд смешанных инвестиций «ГРАНАТ» +10,5% (7-е место); изменение стоимости пая за шесть месяцев: фонд облигаций «САПФИР» +3,9% (4-е место), фонд смешанных инвестиций «ГРАНАТ» +3,1% (11-е место). Управление свободными денежными средствами В условиях роста корпоративных прибылей добавленная стоимость от эффективного управления свободными (или избыточными) денежными средствами, не занятыми в производстве операционного денежного потока, может быть значительной. В таком случае справедливую стоимость акций компании можно представить в упрощенном виде как сумму стоимости операционных активов и стоимости свободных денежных средств за вычетом долга компании: , где VE — стоимость акций компании; FCFE — свободный операционный денежный поток; kE — затраты на акционерный капитал; Cash — денежные средства компании; Debt — стоимость долга компании. Свободные денежные средства составляют отдельное, дополнительное слагаемое в формуле инвестиционной стоимости компании, поскольку имеют неоперационную природу. Таким образом, второе слагаемое в формуле — это не что иное, как избыточные денежные средства сверх операционных нужд компании. Возникает вопрос: как эффективней распорядиться такими избыточными с точки зрения операционной потребности денежными средствами? Ведь их наличие не означает, что стоимость компании автоматически увеличивается: на самом деле оно может вызвать и негативный эффект. Рассмотрим ситуацию, когда на балансе компании аккумулируются значительные свободные денежные средства. Для инвесторов это может послужить сигналом к тому, что менеджмент собирается израсходовать их для приобретения других компаний. Сигнал будет негативным, если, изучив историю слияний и приобретений компании, участники рынка придут к выводу, что менеджмент в среднем переплачивал за контроль. Российский фондовый рынок достаточно эффективен, и подобная информация будет учтена в ценах акций компании. Допустим, наличие у компании свободных 300 млн долл. США увеличивает вероятность того, что будет куплен конкурент, с 0% до 50%, и рынок ожидает, что несправедливая премия за контроль составит 50 млн. долл. Тогда стоимость денежных средств компании снизится на 25 млн. долл. до 275 млн долл. (= 300 млн долл. — 0,5 . 50 млн долл.), и эти потери будут отражены в рыночных ценах, что приведет к разрушению стоимости для акционеров. Во избежание такого рода неопределенности временно свободные денежные средства должны приносить процентный доход, даже если предполагается их использование в ближайшем будущем. Как правило, управляя ликвидностью, компании самостоятельно инвестируют денежные средства в краткосрочные высоколиквидные инструменты финансового рынка или размещают в срочные банковские депозиты. Из принципов корпоративных финансов следует, что добавленная стоимость создается в том случае, если чистая приведенная стоимость инвестиций положительна. Это значит, что денежные средства должны приносить справедливую рыночную доходность, иначе их можно считать частью оборотного капитала компании (вычитаемой из потока FCFE величиной), а не источником добавленной стоимости. Структура процентных ставок в финансовой системе России такова, что реальная доходность (с учетом инфляции) безрисковых инструментов, таких как депозиты в госбанках и государственные ценные бумаги, отрицательна. Чтобы создать положительный денежный поток, капитал должен быть инвестирован в рисковые активы фондового рынка, поскольку на рынках акций и корпоративных облигаций существует справедливая премия за риск и ожидаемая доходность по этому спектру бумаг существенно выше. Однако самостоятельный выход на рынки капитала требует больших расходов на получение и обработку информации. Более того, для оптимальной диверсификации рыночных рисков необходимо составить инвестиционный портфель из имеющих максимальный потенциал к росту активов и ежедневно управлять им с целью избежания потерь от неблагоприятной рыночной конъюнктуры. Поэтому компаниям, у которых нет собственных инвестиционных подразделений, лучше передать эти функции в доверительное управление профессионалам и сосредоточиться на операционной деятельности. Продукты доверительного управления активами для создания стоимости компаний Основная услуга доверительного управления активами, широко предлага- емая сейчас десятками управляющих компаний, — схема индивидуального доверительного управления. Проанализировав структуру денежных потоков компании, можно создать инвестиционный портфель с требуемыми параметрами дюрации, доходности и ликвидности денежных потоков. Также можно застраховать потенциальные потери и установить в договоре доверительного управления минимальный уровень доходности, при котором в худшем случае влияние на стоимость для акционеров будет нейтральным. Компаниям также доступны паи инвестиционных фондов. Паевые инвестиционные фонды (ПИФы) — это продукт доверительного управления, и инвестиционный пай можно рассматривать как синтетическую ценную бумагу, долю инвестора в пуле активов. Максимальная доходность и диверсификация рисков достигаются за счет объединения некоррелируемых между собой ценных бумаг в инвестиционный портфель в зависимости от стратегии фонда. Паевые фонды проходят многоуровневую систему контроля, и инвестиционный процесс регулируется государством, а оно, в свою очередь, стимулируя долгосрочные инвестиции, предоставляет фондам налоговый щит (с определенными допущениями): по законодательству ПИФы не являются налогоплательщиками, и все промежуточные доходы снова реинвестируются. К дополнительным преимуществам паевых фондов можно отнести, во-первых, ликвидность паев, во-вторых, особенность их учета на балансе компании и, в-третьих, возможность кредитования под залог паев. Абсолютной ликвидностью обладают паи открытых ПИФов — их можно погасить в любое время по текущим котировкам или продать на вторичном рынке. Паи интервальных ПИФов можно погашать в определенное время, а паи закрытых ПИФов — по окончании действия договора. С точки зрения бухгалтерского учета паи представляют собой удобный и прозрачный инструмент вложений: вместо портфеля ценных бумаг разного класса и с разным уровнем риска на балансе компании числится определенное количество паев, что существенно упрощает для инвесторов оценку стоимости свободных денежных средств. Наконец, под залог паев компания может открыть кредитную линию в банке для финансирования оборотного капитала, тем самым снижая стоимость заимствования, что 11(42)2004 | ЖУК 24 | корпоративные финансы приводит к созданию дополнительной стоимости для акционеров. Для инвесторов с разным профилем риска существует несколько базовых инвестиционных стратегий, различающихся уровнем риска и доходности. Взглянем на результаты, показанные паевыми фондами в 2003 г.: по данным Национальной лиги управляющих, они признаны лучшей альтернативой банкам (ставки по рублевым депозитам в Сбербанке были на уровне 10%, а инфляция по итогам года составила 12%). Стоимость пая у 50 с лишним фондов выросла больше, чем на 12%, а доходность 25 ПИФов превысила 20% (максимальная доходность составила почти 90%). Самой надежной инвестицией будет приобретение паев фонда облигаций, типовой портфель которого может состоять из государственных долговых инструментов, облигаций муниципальных и корпоративных эмитентов. Ожидаемая доходность таких фондов — от 10% до 20% годовых, а горизонт инвестирования может быть и краткосрочным. На «короткие» деньги ориентированы и фонды денежного рынка, цель которых — обеспечение сохранности средств инвесторов. Доходность сравнима с банковскими депозитами, но привлекательность фондов денежного рынка состоит в том, что принятие инвестиционных решений переходит к профессиональному управляющему. Базовыми активами фондов акций являются обыкновенные и привилегированные акции крупнейших предприятий России или акции малоликвидных компаний с большим потенциалом роста; волатильность у них выше, чем у облигаций, поэтому паи фондов акций обладают повышенным риском. В краткосрочной перспективе вероятна отрицательная доходность, но за несколько лет стоимость пая может вырасти втрое (средняя доходность от 30—50% годовых), и, чтобы зафиксировать прибыль, паи фондов акций следует держать несколько лет. Во времена нестабильности на фондовом рынке лучшим решением будет приобретение паев фондов смешанных инвестиций. Преимущество такого фонда — гибкость в управлении портфелем: на падающем рынке управляющий будет наращивать долю облигаций в портфеле фонда, а на растущем — акций. В результате доходность гибридного фонда будет сбалансированной, а в среднем инвестор может ожидать 20—30% годовых. Доходность от вложений в закрытые фонды неЖУК | 11(42)2004 движимости, портфель которых может состоять из объектов жилой, коммерческой и промышленной недвижимости, может превышать 50%, но такие фонды привлекают только «длинные» деньги. Выбор категории паевого фонда зависит от конечных целей инвестора. Для наиболее эффективного краткосрочного размещения свободных денежных средств компаниям подходят открытые и интервальные инвестиционные фонды. Для размещения накапливаемых средств или текущего остатка целесообразно заключить индивидуальный договор доверительного управления, а для долгосрочных инвестиций оптимальными будут закрытые фонды. Создание закрытых фондов в интересах компаний Практика показывает, что российские инвесторы уже больше интересуются долгосрочными проектами, а значит, закрытые фонды — наиболее востребованный на сегодняшний день финансовый институт, позволяющий осуществлять долгосрочное проектное финансирование и выстраивать инфраструктуру управления собственностью. Главным недостатком закрытых фондов является ликвидность паев, однако при проведении взвешенной инвестиционной политики риски закрытого фонда не больше, чем у интервальных или открытых фондов. Коренное различие заключается в механизме погашения паев: управляющая компания не несет юридических обязательств по обратному выкупу паев закрытых фондов до окончания срока действия договора. Наиболее перспективный способ минимизации риска ликвидности — выход закрытого фонда на биржевые площадки. Но говорить об активной торговле паями закрытых фондов пока рано. Учитывая эти обстоятельства, управляющие компании встраивают разнообразные опционы при формировании фонда, и инвесторы могут «выйти в деньги» до окончания его работы, используя оферту на выкуп паев, предоставляемую партнерским банком или дружественной брокерской компанией. Одним из преимуществ закрытых фондов является их надежность. Вся инфраструктура фонда направлена на то, чтобы контролировать действия управляющей компании и защищать права пайщиков. Во-первых, существуют проекты по страхованию приобретаемого на баланс фонда имущества, и страховые компании готовы в этом участвовать. Во-вторых, закрытые фонды в соответствии с законодательством проходят проверку аудиторскими компаниями, а структура активов фондов регулируется государством. В-третьих, инвесторы могут участвовать в корпоративном управлении фонда: голосовать и влиять на основные параметры фонда и действия управляющей компании, а также получать промежуточные дивиденды. Но основное преимущество закрытых фондов состоит в том, что закрытый фонд — это одна из наиболее удобных и эффективных схем долгосрочных инвестиций и построения финансовых потоков, создающих стоимость акционерам. Закрытые фонды, используя налоговые льготы, предоставляют пайщикам легитимную оптимизацию процесса налогообложения, а поскольку стоимость компании — это, по сути, приведенная стоимость всех ее посленалоговых денежных потоков, то, переписав промышленные активы на фонд «одного клиента» или фонд «взаимосвязанных пайщиков», можно добиться повышения стоимости акций компании. Поэтому для минимизации корпоративных расходов перспективно вкладываться в закрытые фонды акций при создании нового предприятия, реструктуризации старого, расширении бизнеса, консолидации непрофильных активов, а также при построении вертикальных холдингов и альянсов с партнерами. Инвестиции в венчурные закрытые фонды дают возможность холдингам привлекать капитал на более выгодных условиях: данным типам фондов разрешено приобретать векселя предприятий, подконтрольных материнской компании, финансировать их текущую деятельность, а также инвестировать в малый бизнес и инновационные проекты, направленные исключительно на прирост капитала. Закрытые фонды можно использовать для защиты компании от враждебного поглощения (отобрать имущество, находящееся в доверительном управлении, можно только при банкротстве владельца) и решения проблемы аффилированности при владении активами (ценными бумагами), консолидируя крупные пакеты акций и не выявляя конечного владельца (в отличие от номинальных держателей закрытый фонд не обязан раскрывать состав пайщиков перед реестродержателем эмитента). Кроме того, через закрытые фонды могут сниматься некоторые ограничения корпоративные финансы | 25 на владение пайщиком определенными видами ценных бумаг (например, собственными акциями), так как на балансе у пайщика учитываются непосредственно только паи фонда. А поскольку все операции с ценными бумагами, осуществляемыми через закрытый фонд, не приводят к возникновению прибыли или убытков, сделки в интересах корпоративного управления можно осуществлять независимо от изменения конъюнктуры рынка. Корпоративные пенсионные системы Особый интерес у компаний вызывает создание корпоративного пенсионного фонда или его управление. Участие в корпоративной пенсионной системе выгодно как работникам, включая руководство компании, так и работодателям — акционерам компании. Однако если сотрудники получают выгоду от введения корпоративной пенсионной системы после выхода на пенсию, то акционеры — уже в кратко- срочной перспективе, поскольку создаются условия, при которых объединяются интересы собственников, менеджмента и наемных сотрудников. Более того, создается имидж социально ориентированной компании. Перечисляя взносы в пользу своих работников в корпоративный пенсионный фонд, компания оптимизирует затраты на оплату труда и налогов, что, соответственно, увеличивает операционный денежный поток и стоимость акций. Закон предоставляет возможность корпоративным пенсионным фондам инвестировать в ценные бумаги учредителей фонда. Как свидетельствует международный опыт, в долгосрочной перспективе основная часть пенсионных активов формируется не столько за счет пенсионных взносов, сколько за счет инвестиционного дохода. При положительном процентном доходе источник финансирования постоянно расширяется, создавая долгосрочные конкурентные преимущества акционерам компании. Аутсорсинг инвестиционных функций Для создания долгосрочных конкурентных преимуществ компании могут сосредоточить усилия на увеличении операционного денежного потока и передаче инвестиционных функций профессиональной УК. Основное преимущество аутсорсинга (внешнего управления бизнес-процессами организации) заключается в возможности использовать внешний опыт, накопленный при решении аналогичных задач. Приобретая услуги по управлению активами, менеджмент обретает необходимую гибкость и получает соответствующие экономические выгоды в размещении ресурсов: компании не нужно нести расходы на инвестиции в инфраструктуру, технологии и квалифицированный персонал, а также брать на себя ответственность за принятие инвестиционных решений. Поскольку прибыль УК напрямую зависит от инвестиционного дохода клиентов, управляющий ЖУК всегда заинтересован в успехе. 11(42)2004 | ЖУК