ПЕРСПЕКТИВЫ ИНВЕСТИЦИОННОГО РАЗВИТИЯ

реклама

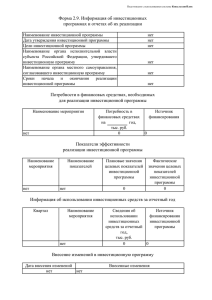

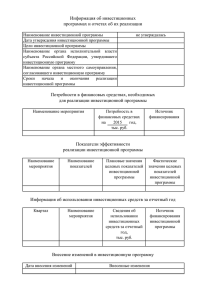

ФИНАНСОВО-КРЕДИТНАЯ СИСТЕМА ворит, что при прочих равных условиях повышение стоимости барреля нефти на 1%, вызовет увеличение арендной ставки на 5,49$/м2, b 2 — увеличение на 1% стоимости доллара в рублевом эквиваленте — уменьшение арендной ставки на 143,27$/м2, b 3 — увеличение уровня инфляции на 1% — увеличение арендной ставки на 63,31$/м2, коэффициенты b 4, b 5, � b 6 — не имеют особого влияния на изменение арендной ставки, т.к. они приблизительно равны «0». На рис. 7����������������������������������������������� –���������������������������������������������� 10 представлены графические изображения полей рассеивания (корреляции) влияния на арендную ставку таких экономических факторов, как динамика курса доллара, уровень инфляции, объем внутреннего валового продукта, оборот розничной торговли. Рис. 7. Корреляционное поле взаимодействия арендной ставки и курса доллара Рис. 8. Корреляционное поле взаимодействия арендной ставки и уровня инфляции Рис. 9. Корреляционное поле взаимодействия арендной ставки и оборота розничной торговли Рис. 10. Корреляционное поле взаимодействия арендной ставки и объема ВВП Таким образом, значимое влияние на размер арендной ставки на торговые площади в г. Москве оказывают следующие финансово-экономические факторы: стоимость барреля нефти (увеличение арендной ставки на 12,36 $/м2), увеличение уровня инфляции (увеличение арендной ставки на 63,31 $/м2), увеличение стоимости доллара США (снижение арендной ставки на 143,37$/м2). Последний фактор можно рассматривать в прямо пропорциональной зависимости, т.к. при его увеличении размер арендной ставки уменьшается и, наоборот. А все остальные рассмотренные нами факторы имеют нейтральное влияние, т.е. особым способом не воздействуют на рынок торговой недвижимости. Литература 1. Бараз В.Р. Корреляционно-регрессионный анализ связи показателей коммерческой деятельности с использованием программы Excel: учебное пособие. — Екатеринбург: ГОУ ВПО «УГТУ–УПИ», 2008. 2.Торговая недвижимость. [Электронный ресурс]: www.torgrielt.ru ПЕРСПЕКТИВЫ ИНВЕСТИЦИОННОГО РАЗВИТИЯ ОПЕРАТОРОВ МОБИЛЬНОЙ СВЯЗИ Е.В. Дударенко, аспирант факультета менеджмента Санкт-Петербургского университета управления и экономики [email protected] В статье раскрывается роль инвестиционной деятельности как одного из действенных рычагов интенсивного роста операторов сотовой связи. Показаны новые направления инвестирования и принципы отбора инвестиционных проектов, позволяющих компаниям выдерживать конкурентную борьбу на рынке мобильной связи. Кроме того, раскрываются особенности влияния инвестиций на финансовые показатели компаний и их устойчивый прирост путем выбора сбалансированной инвестиционной стратегии развития предприятия (инвестиции в инновации, оборудование, транспортную сеть и др.). Ключевые слова: инвестиционная деятельность, инвестиционная стратегия, сотовая связь, широкополосный доступ в Интернет (ШПД), сети третьего поколения (3G), транспортная сеть. УДК 330.322 ББК 65 На сегодняшний день телекоммуникации являются одной из наиболее конкурентных отраслей экономики России. Конкуренция способствовала операторам сотовой связи добиться успехов, а отрасль стала по-настоящему инновационной. Сегодня только на федеральном уровне работают пять крупнейших компаний. В каждом регионе присутствует еще один-два 147 ФИНАНСОВО-КРЕДИТНАЯ СИСТЕМА региональных игрока. Порядка 20-25% — уровень проникновения мобильного широкополосного доступа в Интернет (ШПД) и он уже превысил уровень проникновения проводного ШПД. Сегодня россияне, которые подключаются к Интернету, в девяти случаях из десяти выбирают мобильный ШПД. Спрос на услуги мобильной связи — как у населения, так и у бизнеса — продолжает расти. А размер инвестиций в развитие отрасли только тремя ее крупнейшими игроками — ОАО МТС, ОАО Вымпелком, и ОАО «МегаФоном» — составил в 2009 г. порядка 5 млрд долл. Именно, конкуренция заставляет операторов инвестировать деньги в новые сети и технологии, чтобы быть на шаг впереди конкурента. Операторы вырабатывают наиболее востребованные рынком услуги по приемлемым ценам, заметно снижающимся в течение последних 10 лет в отличие от большинства товаров и услуг (ЖКХ, электроэнергия, продукты питания, транспорт и т. д). В настоящее время услуги российских мобильных сетей имеют самые низкие цены на мобильную связь в мире: средняя стоимость минуты разговора по мобильному телефону для российского абонента обходится в 5 центов, тогда как средняя цена, например, для европейского абонента — около 16–17 центов, то есть более чем в 3 раза дороже, чем в России [1]. С насыщением рынка сотовой связи в России (когда ее проникновение составляет более 150% от численности населения) рост абонентской базы не только замедлился, но у некоторых операторов в отдельные периоды даже сокращается. В этих условиях операторам необходимо обеспечивать стабильность и рост числа абонентов. Для удержания рыночной доли компании, выручки необходимы серьезные инновационные решения. Ведь привлекательность компании для абонентов зависит от следующих основных факторов: — качество предоставляемых услуг и удобство обслуживания, — возможность расширения ассортимента услуг и их актуализация, — экономичность предлагаемых тарифных планов. Для достижения поставленных задач и обеспечения интенсивного роста операторам необходимо осуществлять грамотную инвестиционную политику. Еще в 2008 г., когда стало ощущаться влияние экономического кризиса в виде снижения потребления услуг сотовой связи, ряд операторов, как и многие другие российские компании, начали уменьшать свои затраты на производство услуг путем урезания инвестиций. Но некоторые из них, например, руководство ОАО «МегаФон» решили, что кризис как раз такое время, когда нужно реализовывать возможности. Поэтому они активизировали свою инвестиционную деятельность. Начиная с 2008 г. они активно инвестировали в сети третьего поколения (3G) как в основу для роста компании. Тогда стало уже понятно, что голосовые услуги в сотовой связи достигли степени насыщения и будущее за услугами передачи данных — в частности, за услугами мобильного широкополосного доступа (ШПД) в интернет. Таким образом, необходимо было инвестировать в создание платформы для этих услуг и в транспортные сети передачи данных. Поэтому в 2008–2010 гг. инвестиции в свою сеть составили более 160 млрд руб. И это оправданно, согласно исследованиям, провед¸нным Компанией J’son & Partners Consulting, степень готовности внедрения беспроводных технологий в регионах России высока. Если рассматривать регионы России с точки зрения перспективности развития беспроводных технологий, то согласно данным наибольшая концентрация регионов с высоким потенциалом по развитию технологий сосредоточена в Центральном, Северо-Западном и Уральском Федеральных округах. По степени готовности внедрения беспроводных технологий федеральные округа ранжируются следующим образом: Рынок беспроводного широкополосного доступа в Интернет в Российских регионах также растет. Предполагается, что на протяжении ближайшего десятилетия основными технологиями беспроводной связи останутся 3G, HSPA+, мобильный WiMAX и идущая им на смену технология LTE. А темпы изменения рынка беспроводного доступа в регионах, находящихся в одной группе, будут примерно одинаковы. При инвестировании в сети 3G необходимо обращать внимание на два ключевых фактора: покрытие территории и доступность услуг для клиентов. Кроме того, абоненту очень 148 ФедеПерспектиральный вы в целом округ по округу Высокая ЦФО готовность Высокая СЗФО готовность Высокая УФО готовность Средняя ПФО готовность Средняя СФО готовность Средняя ДФО готовность ЮФО и Низкая СКФО готовность Лидеры Московская обл., Белгородская обл. Ленинградская и Калининградская Свердловская и Челябинская обл. Татарстан, Самарская и Нижегородская обл. Новосибирская обл. и Красноярский Край Приморский и Хабаровский края, Амурская и Сахалинская обл. Астраханская обл. и Краснодарский Край Рис 1. Федеральные округа по степени готовности к внедрению беспроводных технологий [2] важно, чтобы ему была обеспечена высокая скорость доступа, а для этого нужно развивать транспортную сеть. Чтобы понять важность обеспечения достаточного объема транспортной сети, достаточно сказать, что за последний год трафик передачи данных вырос в 10 раз, тогда как голосовой — только на 12–15%. И такая тенденция сохранится в ближайшие годы. Именно поэтому Компании должны определять для себя инвестиционные приоритеты в виде вложений в транспортные сети мобильной передачи данных. Более того, внедрение инвестиционных проектов оказывает существенное влияние и на ключевые показатели отрасли. Действительно, можно обеспечивать рост рентабельности, увеличивая расходы. Мощная собственная транспортная сеть позволяет снижать себестоимость и, следовательно, предлагать клиентам услуги высокого качества по доступным ценам. Благодаря этому увеличивается объем потребления услуг, а значит, и выручка. Получается, что, необходимо наращивать инвестиции, которые способствуют снижению себестоимости и увеличению, как выручки, так и чистой прибыли. Это кажется парадоксальным только на первый взгляд. На самом деле здесь сказываются, как ни странно, технологические особенности бизнеса. Технологии прямым образом влияют на финансы. Также, как раньше, когда голосовые услуги были ведущими в сотовой связи, трафик соотносился с выручкой. То есть, рос трафик, и примерно такими же темпами росли выручка и вслед за ней чистая прибыль оператора. Теперь, когда в сетях 3G начинает преобладать передача данных, все по-другому: объем трафика растет очень быстро, а выручка — в разы медленнее. Обычно всех это очень беспокоит, но на самом деле в этом нет ничего страшного, потому что одновременно резко падает себестоимость передачи одного мегабайта трафика из-за увеличивающейся пропускной способности сети. Таким образом, появляется возможность даже при неизменной выручке увеличить прибыль за счет уменьшения себестоимости. А так как выручка тоже растет вследствие роста потребления услуг, прибыль тем более увеличивается. То есть новые технологии по-новому влияют на финансы, и правильно сделанные финансовые затраты не только не уменьшают прибыль, но и способствуют ее росту. Из-за увеличения передачи данных кардинально изменяется и характер трафика. Если в 2002 г. 100% всего трафика в сотовых сетях составлял голосовой, то в 2010 г. к примеру, в сети МегаФон, в пересчете на мегабайты информации, голос составлял только 1%, а трафик передачи данных — 99%. Поэтому оператор в настоящее время является не столько оператором передачи голоса, сколько передачи данных. Недаром сейчас Международный союз электросвязи разрабатывает новый обобщенный показатель нагрузки на сотовую сеть — и для голоса, и для передачи данных — в мегабайтах. Это закономерно, ведь передача голоса по мере ее перевода на IP-технологию чем дальше, тем больше уходит в сферу передачи данных. Поэтому, если сотовый оператор хочет обеспечить свое будущее в новых технологических условиях, он должен строить мощные сети передачи данных — тогда будут и деньги. ФИНАНСОВО-КРЕДИТНАЯ СИСТЕМА Кроме того, сети 3G являются реальным заменителем проводного ШПД, и речь здесь даже не о замене проводного ШПД беспроводным, а о 3G как наилучшем среди всех возможных вариантов доступа в Интернет. Это неудивительно, ведь до сих пор в России за пределами столиц 60% интернет-пользователей вынуждены прибегать к dial-up доступу со скоростями не более 512 Кбит/с. Минимальная скорость, которую поддерживают модемы МегаФон 7,2 Мбит/с. То же касается базовых станций: все они поддерживают скорость 21 Мбит/с., началась продажа модемов с такой же скоростью передачи. Реальная скорость, которая в среднем обеспечена для клиентов — 3,6 Мбит/с. Еще один фактор предпочтения мобильного ШПД — снижение цен: в целом по рынку в России за прошедший 2010 г. цена 1 мегабайта упала в пять раз. [3] Эти факторы целиком зависят от действующей технологии в рамках ранее выбранной стратегии развития. Если основной целью компании является наращивание абонентской базы, увеличение выручки и повышения эффективности операционной и инвестиционной деятельности, то необходимо совершенствовать существующую стратегию развития. При анализе возможных альтернативных стратегических решений можно следовать логике, представленной на рис. 2. Важным этапом выбора стратегии является финансовый прогноз эффективности выбранного проекта. По сути дела, на этом этапе проводится проверка на финансовую реализуемость выбранного сценария развития. Если полученные финансовые показатели не приемлемы, то следует вернуться к технологической, инновационной стратегии и попытаться внести в нее необходимые коррективы. Если возможности корректирования технологии исчерпаны, следует перейти к изменению маркетинговой стратегии. Для ускорения этого итерационного процесса и повышения оперативности перебора множества вариантов следует разработать подходящий инструментарий финансового прогнозирования. Ʉɨɪɩɨɪɚɬɢɜɧɚɹ ɫɬɪɚɬɟɝɢɹ ɐɟɥɢ ɤɨɦɩɚɧɢɢ ɉɨɬɪɟɛɧɨɫɬɢ ɚɛɨɧɟɧɬɨɜ (ɫɩɪɨɫ) ɄɈɇɄɍɊȿɇɌɇȺə ɋɊȿȾȺ Ɍɟɯɧɨɥɨɝɢɱɟɫɤɚɹ Ɇɚɪɤɟɬɢɧɝɨɜɚɹ ɂɧɧɨɜɚɰɢɨɧɧɚɹ ɫɬɪɚɬɟɝɢɹ: ɫɬɪɚɬɟɝɢɹ: ɫɬɪɚɬɟɝɢɹ: ɜɵɛɨɪ ɫɬɚɧɞɚɪɬɚ ɬɚɪɢɮɧɚɹ ɩɨɥɢɬɢɤɚ ɜɵɛɨɪ ɫɟɬɟɜɵɯ ɚɫɫɨɪɬɢɦɟɧɬɧɚɹ ɪɟɲɟɧɢɣ ɩɨɥɢɬɢɤɚ Ɏɢɧɚɧɫɨɜɚɹ ɫɬɪɚɬɟɝɢɹ ɢ ɮɢɧɚɧɫɨɜɚɹ ɪɚɡɪɚɛɨɬɤɚ ɢ ɩɪɢɧɹɬɢɟ ɜɵɫɨɤɨɪɢɫɤɨɜɚɧɧɵɯ ɦɨɞɟɥɶ ɭɩɪɚɜɥɟɧɢɹ ɩɪɨɟɤɬɨɜ ɉɊɈȽɊȺɆɆȺ ɄȺɉɂɌȺɅɖɇɕɏ ȼɅɈɀȿɇɂɃ (ɂɇȼȿɋɌɂɐɂɃ) ɧɚ ɭɪɨɜɧɟ ɨɪɝɚɧɢɡɚɰɢɣ, ɢɧɧɨɜɚɰɢɨɧɧɨɣ ɚɤɬɢɜɧɨɫɬɢ, ɛɢɡɧɟɫ-ɟɞɢɧɢɰ. Ɏɨɪɦɢɪɨɜɚɧɢɟ ɢɧɜɟɫɬɢɰɢɨɧɧɵɯ ɩɪɨɟɤɬɨɜ ɫ ɮɢɤɫɚɰɢɟɣ: - ɨɛɴɟɤɬɚ ɮɢɧɚɧɫɢɪɨɜɚɧɢɹ - ɜɪɟɦɟɧɧɨɝɨ ɨɬɪɟɡɤɚ ɞɨɫɬɢɠɟɧɢɹ ɰɟɥɢ - ɬɟɤɭɳɢɯ ɤɪɢɬɟɪɢɟɜ ɷɤɨɧɨɦɢɱɟɫɤɨɣ ɷɮɮɟɤɬɢɜɧɨɫɬɢ Рис 2. Блок-схема алгоритма выбора инвестиционной стратегии развития оператора сотовой связи. Рис. 3. Ступени совершенствования управления инвестиционной деятельностью 149 ФИНАНСОВО-КРЕДИТНАЯ СИСТЕМА Инвестиционная политика предприятия является ведущей составляющей общей стратегии развития предприятия. Нельзя создать идеальную стратегию предприятия, т.к. все время происходит изменение условий внешней среды, поэтому компания должна адекватно реагировать на эти изменения, в том числе учитывать их в процессе разработки стратегии. Управленческие процедуры инвестиционной политики часто ограничиваются составлением бюджетов инвестиционных вложений (капитальных затрат), главная цель которых — сбалансировать доступные денежные средства и предполагаемые инвестиции. Мониторинг инвестиционной деятельности в этом случае сводится к контролю над инвестиционными затратами и поиску путей недопущения перерасхода. Это низший уровень управленческой и аналитической работы в области инвестиционной деятельности. Ступени «повышения качества» в управлении инвестиционной деятельностью показаны на рис 3. Более сложный уровень в разработке инвестиционной программы и осуществлении инвестиционной деятельности — среднесрочное инвестиционное планирование. На этапе аналитической работы эта ступень предполагает рассмотрение различных альтернативных вариантов развития существующих бизнес-направлений, формирование инвестиционной стратегии для каждой бизнес-единицы, разработку инвестиционной программы на будущий год и многолетнюю программу инвестирования, создание и утверждение планов и бюджетов капитальных вложений в разрезе различных временных горизонтов. Среднесрочное инвестиционное планирование — составная часть реализации инвестиционной деятельности, создающей стоимость (VBI). Высшая ступень — «стратегическое инвестирование» подчинено: ● задачам реализации корпоративной стратегии, то есть предполагает динамичное размещение ресурсов как по существующим бизнес-направлениям, так и по новым; ● созданию управленческой гибкости и стратегических возможностей. Формирование инвестиционной стратегии позволяет заблаговременно адаптировать инвестиционную деятельность организации к предстоящим изменениям. Этот момент очень важен из-за определенной инертности инвестиционных решений, невозможности, в ряде случаев, выйти из проекта.[4] Для современной России и ее развивающихся рынков наличие разработанной стратегии для компании также является обязательным условием успеха в конкурентной борьбе, которая идет на пользу конечным потребителям и позитивно действует на самих операторов: они стараются привлечь новые технологии, установить современное оборудование, расширить спектр услуг, учесть наработки конкурентов, перенять положительный опыт [5]. Но даже несмотря на то, что проникновение сотовой связи в нашей стране уже более 150% от численности населения, то всех видов широкополосного доступа в Интернет — только около 30%. Таким образом, это огромный рынок и потенциал для инвестиционного развития операторов мобильной связи. Литература 1. Зверев В. О роли телекоммуникаций в современном обществе // Российская газета — 2010. — ¹5179 (12. мая). 2. Российский рынок беспроводных технологий: перспективы развития // http://www.sotaland.ru/mobile/articles/1372/ 3. Агапов И., Ермаков В. МегаФон: в 2011 г. мы станем первыми по выручке в России //Маркер, деловая газета. — 20.03.2011 г. (http://marker.ru/news/3482) 4. Теплова Т.В. Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий. 2007 г. (http:// lib.ololo.cc/b/164966/read) 5. Евгений Капустин «Российская газета» — Экономика «Связь и телекоммуникации» ¹5179 (100) 12.05. ВЗАИМОДЕЙСТВИЕ БАНКОВСКОГО И РЕАЛЬНОГО СЕКТОРОВ ЭКОНОМИКИ В РЕГИОНЕ Д.С. Маммаева, преподаватель кафедры денежного обращения и кредита Дагестанского государственного университета (г. Махачкала), кандидат экономических наук [email protected] В статье рассматриваются проблемы влияния сбережений населения на формирование срочных банковских депозитов; выполнен анализ потенциала финансового положения предприятий, обеспечивающий возможности расширения среднесрочного и долгосрочного кредитования. Ключевые слова: банковский сектор, регион, реальный сектор экономики, депозиты населения, кредитование, финансово-экономический потенциал предприятий, эффективность банковской деятельности. УДК 338.462 Эффективно функционирующий банковский сектор региона является одним из ключевых факторов развития региональной экономики. Это признается сегодня большинством ученых, практикующих экономистов и финансистов. Посредством реализации основных функций банков на региональном уровне банковская система обеспечивает устойчивый рост региональной экономики, включая стимулирование развития производственной базы, строительного и агропромышленного комплекса, 150 региональной инфраструктуры, поддержку социальной сферы в интересах населения. Вместе с тем, нерешенной и актуальной в настоящее время проблемой является определение того, какой должна быть региональная экономика, чтобы участвовать в построении эффективно функционирующей банковской системы. Развитие региональных кредитных организаций зависит от той экономической среды, в которой они функционируют. Учитывая комплексный