Отраслевые фонды

реклама

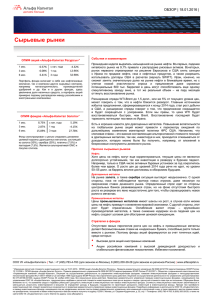

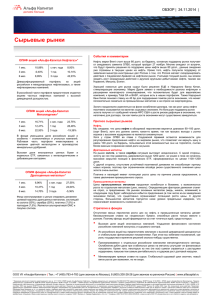

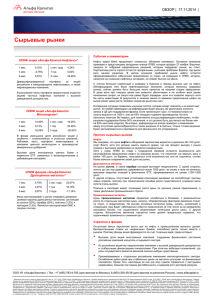

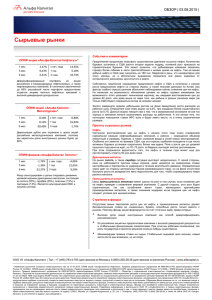

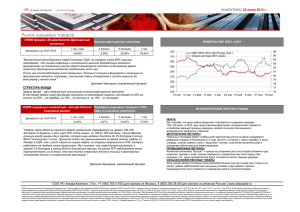

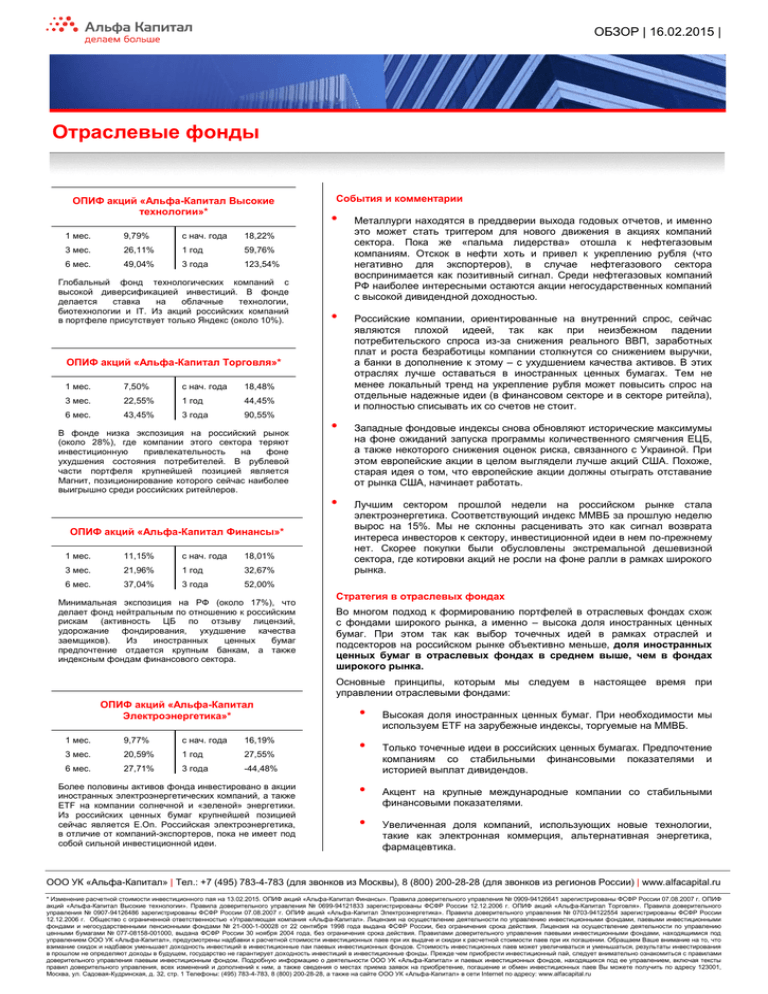

ОБЗОР | 16.02.2015 | Отраслевые фонды ОПИФ акций «Альфа-Капитал Высокие технологии»* 1 мес. 9,79% с нач. года 18,22% 3 мес. 26,11% 1 год 59,76% 6 мес. 49,04% 3 года 123,54% Глобальный фонд технологических компаний с высокой диверсификацией инвестиций. В фонде делается ставка на облачные технологии, биотехнологии и IT. Из акций российских компаний в портфеле присутствует только Яндекс (около 10%). События и комментарии • • ОПИФ акций «Альфа-Капитал Торговля»* 1 мес. 7,50% с нач. года 18,48% 3 мес. 22,55% 1 год 44,45% 6 мес. 43,45% 3 года 90,55% В фонде низка экспозиция на российский рынок (около 28%), где компании этого сектора теряют инвестиционную привлекательность на фоне ухудшения состояния потребителей. В рублевой части портфеля крупнейшей позицией является Магнит, позиционирование которого сейчас наиболее выигрышно среди российских ритейлеров. ОПИФ акций «Альфа-Капитал Финансы»* 1 мес. 11,15% с нач. года 18,01% 3 мес. 21,96% 1 год 32,67% 6 мес. 37,04% 3 года 52,00% Минимальная экспозиция на РФ (около 17%), что делает фонд нейтральным по отношению к российским рискам (активность ЦБ по отзыву лицензий, удорожание фондирования, ухудшение качества заемщиков). Из иностранных ценных бумаг предпочтение отдается крупным банкам, а также индексным фондам финансового сектора. • • Металлурги находятся в преддверии выхода годовых отчетов, и именно это может стать триггером для нового движения в акциях компаний сектора. Пока же «пальма лидерства» отошла к нефтегазовым компаниям. Отскок в нефти хоть и привел к укреплению рубля (что негативно для экспортеров), в случае нефтегазового сектора воспринимается как позитивный сигнал. Среди нефтегазовых компаний РФ наиболее интересными остаются акции негосударственных компаний с высокой дивидендной доходностью. Российские компании, ориентированные на внутренний спрос, сейчас являются плохой идеей, так как при неизбежном падении потребительского спроса из-за снижения реального ВВП, заработных плат и роста безработицы компании столкнутся со снижением выручки, а банки в дополнение к этому – с ухудшением качества активов. В этих отраслях лучше оставаться в иностранных ценных бумагах. Тем не менее локальный тренд на укрепление рубля может повысить спрос на отдельные надежные идеи (в финансовом секторе и в секторе ритейла), и полностью списывать их со счетов не стоит. Западные фондовые индексы снова обновляют исторические максимумы на фоне ожиданий запуска программы количественного смягчения ЕЦБ, а также некоторого снижения оценок риска, связанного с Украиной. При этом европейские акции в целом выглядели лучше акций США. Похоже, старая идея о том, что европейские акции должны отыграть отставание от рынка США, начинает работать. Лучшим сектором прошлой недели на российском рынке стала электроэнергетика. Соответствующий индекс ММВБ за прошлую неделю вырос на 15%. Мы не склонны расценивать это как сигнал возврата интереса инвесторов к сектору, инвестиционной идеи в нем по-прежнему нет. Скорее покупки были обусловлены экстремальной дешевизной сектора, где котировки акций не росли на фоне ралли в рамках широкого рынка. Стратегия в отраслевых фондах Во многом подход к формированию портфелей в отраслевых фондах схож с фондами широкого рынка, а именно – высока доля иностранных ценных бумаг. При этом так как выбор точечных идей в рамках отраслей и подсекторов на российском рынке объективно меньше, доля иностранных ценных бумаг в отраслевых фондах в среднем выше, чем в фондах широкого рынка. Основные принципы, которым мы следуем в настоящее время при управлении отраслевыми фондами: ОПИФ акций «Альфа-Капитал Электроэнергетика»* 1 мес. 9,77% с нач. года 16,19% 3 мес. 20,59% 1 год 27,55% 6 мес. 27,71% 3 года -44,48% Более половины активов фонда инвестировано в акции иностранных электроэнергетических компаний, а также ETF на компании солнечной и «зеленой» энергетики. Из российских ценных бумаг крупнейшей позицией сейчас является E.On. Российская электроэнергетика, в отличие от компаний-экспортеров, пока не имеет под собой сильной инвестиционной идеи. • • • • Высокая доля иностранных ценных бумаг. При необходимости мы используем ETF на зарубежные индексы, торгуемые на ММВБ. Только точечные идеи в российских ценных бумагах. Предпочтение компаниям со стабильными финансовыми показателями и историей выплат дивидендов. Акцент на крупные международные компании со стабильными финансовыми показателями. Увеличенная доля компаний, использующих новые технологии, такие как электронная коммерция, альтернативная энергетика, фармацевтика. ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru * Изменение расчетной стоимости инвестиционного пая на 13.02.2015. ОПИФ акций «Альфа-Капитал Финансы». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ акций «Альфа-Капитал Высокие технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ акций «Альфа-Капитал Торговля». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ акций «Альфа-Капитал Электроэнергетика». Правила доверительного управления № 0703-94122554 зарегистрированы ФСФР России 12.12.2006 г. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев Вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1 Телефоны: (495) 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru