Инвестиционные решения

реклама

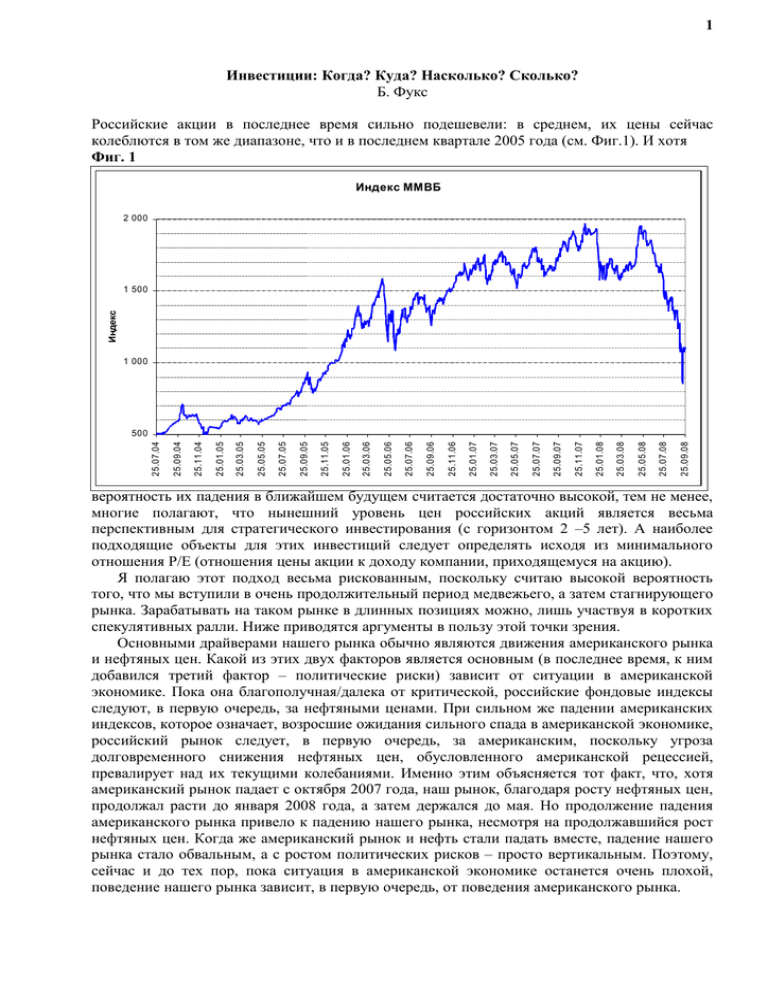

1 Инвестиции: Когда? Куда? Насколько? Сколько? Б. Фукс Российские акции в последнее время сильно подешевели: в среднем, их цены сейчас колеблются в том же диапазоне, что и в последнем квартале 2005 года (см. Фиг.1). И хотя Фиг. 1 Индекс ММВБ 2 000 Индекс 1 500 1 000 25.09.08 25.07.08 25.05.08 25.03.08 25.01.08 25.11.07 25.09.07 25.07.07 25.05.07 25.03.07 25.01.07 25.11.06 25.09.06 25.07.06 25.05.06 25.03.06 25.01.06 25.11.05 25.09.05 25.07.05 25.05.05 25.03.05 25.01.05 25.11.04 25.09.04 25.07.04 500 вероятность их падения в ближайшем будущем считается достаточно высокой, тем не менее, многие полагают, что нынешний уровень цен российских акций является весьма перспективным для стратегического инвестирования (с горизонтом 2 –5 лет). А наиболее подходящие объекты для этих инвестиций следует определять исходя из минимального отношения P/E (отношения цены акции к доходу компании, приходящемуся на акцию). Я полагаю этот подход весьма рискованным, поскольку считаю высокой вероятность того, что мы вступили в очень продолжительный период медвежьего, а затем стагнирующего рынка. Зарабатывать на таком рынке в длинных позициях можно, лишь участвуя в коротких спекулятивных ралли. Ниже приводятся аргументы в пользу этой точки зрения. Основными драйверами нашего рынка обычно являются движения американского рынка и нефтяных цен. Какой из этих двух факторов является основным (в последнее время, к ним добавился третий фактор – политические риски) зависит от ситуации в американской экономике. Пока она благополучная/далека от критической, российские фондовые индексы следуют, в первую очередь, за нефтяными ценами. При сильном же падении американских индексов, которое означает, возросшие ожидания сильного спада в американской экономике, российский рынок следует, в первую очередь, за американским, поскольку угроза долговременного снижения нефтяных цен, обусловленного американской рецессией, превалирует над их текущими колебаниями. Именно этим объясняется тот факт, что, хотя американский рынок падает с октября 2007 года, наш рынок, благодаря росту нефтяных цен, продолжал расти до января 2008 года, а затем держался до мая. Но продолжение падения американского рынка привело к падению нашего рынка, несмотря на продолжавшийся рост нефтяных цен. Когда же американский рынок и нефть стали падать вместе, падение нашего рынка стало обвальным, а с ростом политических рисков – просто вертикальным. Поэтому, сейчас и до тех пор, пока ситуация в американской экономике останется очень плохой, поведение нашего рынка зависит, в первую очередь, от поведения американского рынка. 2 Ситуация в американской экономике продолжает ухудшаться. Выкуп плохих бумаг на $700 млрд. не остановит этого ухудшения. Он лишь снимет угрозу дефолта с ряда крупных финансовых компаний и банков. Однако остаются и продолжают накапливаться проблемы обусловленные падением цен на жилье, ростом числа дефолтов по ипотеке, снижением строительства, ростом безработицы, снижением уровня потребления, ухудшением ситуации в автомобильной промышленности и авиации. Отметим, что существенный вклад в рост этих проблем вносит высокая цена нефти. Сегодняшняя американская экономика не может успешно развиваться при цене нефти выше $100/баррель. Все это дает основания полагать, что американский рынок, в целом, еще продолжит свое падение (при этом отдельные ралли на нем конечно же возможны), а затем не сможет восстановиться в течение нескольких лет. Примеры длительного падения и/или стагнации мировых рынков показаны на Фиг. 2, 3. Фиг. 2 Поведение индекса Доу Джонса 1100 1050 INDU 1000 950 900 850 800 750 700 650 31.03.82 31.03.81 31.03.79 09.01.02 31.03.80 31.03.78 09.01.00 31.03.77 31.03.76 31.03.75 31.03.74 31.03.73 31.03.72 31.03.71 31.03.70 31.03.69 31.03.68 31.03.67 31.03.66 31.03.65 31.03.64 600 550 Фиг. 3 Поведение индекса Nikkey 225 40000 35000 Nikkey 225 30000 25000 20000 15000 10000 5000 09.01.08 09.01.06 09.01.04 09.01.98 09.01.96 09.01.94 09.01.92 09.01.90 09.01.88 09.01.86 09.01.84 09.01.82 09.01.80 09.01.78 09.01.76 09.01.74 09.01.72 09.01.70 0 Так индекс Доу Джонса спустя 18 лет снова оказался вблизи того же уровня, что и в 1964 году. А если учесть, что в 70-80-ых годах инфляция временами превышала 10%/год, то это означает его существенное падение за этот период. Основной индекс японского рынка, 3 Nikkey 225, после достижения своего максимума в конце 1989 года к настоящему времени упал более чем в 3 раза, и его глобальный тренд и сегодня выглядит как медвежий. На Фиг. 4 представлено поведение индекса S&P 500 за последние 9 лет, включающее Фиг. 4 Поведение индекса S&P 500 1600 1500 1400 SPX 1300 1200 1100 1000 900 800 25.09.08 25.03.08 25.09.07 25.03.07 25.09.06 25.03.06 25.09.05 25.03.05 25.09.04 25.03.04 25.09.03 25.03.03 25.09.02 25.03.02 25.09.01 25.03.01 25.09.00 25.03.00 25.09.99 25.03.99 700 кризис 2000-02 годов. Падение американского рынка тогда продолжалось 2,5 года (с марта 2000 г. по октябрь 2002 г.). Выход из кризиса был в значительной степени обусловлен строительным бумом в условиях низкой инфляции и очень низких цен на сырьевые товары, включая нефть. Строительный бум поддерживало серьезное снижение ставки ипотечного кредитования, следовавшей за снижениями ставки ФРС до 1%, чему благоприятствовали низкая инфляция и рост цен на жилье, обеспечивавший большую надежность ипотечных кредитов. И даже в этих условиях индекс широкого рынка S&P 500 упал почти в два раза. Я полагаю, что велика вероятность того, что в условиях нынешнего, более тяжелого кризиса американский рынок упадет сильнее, а сам кризис окажется продолжительнее. Сейчас не видно факторов ускоряющих восстановление экономики после начавшегося кризиса, таких как строительный бум в начале 2000-ых годов или быстрый рост производительности труда благодаря появлению персональных компьютеров и прорыва в ITтехнологиях в начале 90-ых годов. Кроме того, преодоление кризисов 90-91 годов и 00-02 годов облегчалось низкими ценами на сырье. Выкуп $700 млрд. плохих бумаг государством не остановит развития кризиса реальной экономики. Госкомпании для выкупа плохих бумаг организовывались в США и скандинавских странах в 90-ом году, а кризис в этих странах заканчивался в 93-94 годах. Сейчас же ситуация выглядит заметно хуже, чем в 90-ых. Даже, если не учитывать негатив от плохих бумаг, то остаются следующие факторы, работающие на продолжение/усиление кризиса. Большое количество дефолтов по ипотечным кредитам с переменной ставкой (ARM – adjustment rate mortgages). Пик переключений ставки (а, соответственно, и дефолтов) по ARM приходился на 2007-2008 годы. Затем ожидаются некоторый спад в 2009-2010 годах и новый пик в 2011 году. Дефолты приводят к росту запасов непроданного жилья и дальнейшему снижению цен на него. Снижение цен на жилье увеличивает риск дефолтов по ипотечным кредитам, что ведет к росту ставки по ипотечным кредитам и возрастанию требований к заемщикам. Эти факторы приводят к снижению количества вновь выдаваемых ипотечных кредитов, т.е. к снижению продаж жилья. По этим причинам продолжает ухудшаться ситуация в строительном бизнесе и связанных с ним отраслях. Второй главной причиной развития данного кризиса служат высокие нефтяные цены. Под их напором начались сокращения в автомобилестроительных и связанным с ними компаниях, а также у авиа перевозчиков. Из-за высоких цен на бензин 4 американцы снижают потребление. Все эти факторы ведут к росту безработицы, что, в свою очередь, вызывает снижение потребления, а это приводит к дальнейшему росту безработицы. И этот процесс сейчас только начал набирать силу (см. Фиг.5). В рост безработицы большой Фиг. 5 Количество выдаваемых пособий по безработице в США (тыс.) 5000 4500 4000 3500 3000 2500 2000 1500 06.01.09 06.01.07 06.01.05 06.01.03 06.01.01 06.01.99 06.01.97 06.01.95 06.01.93 06.01.91 06.01.89 06.01.87 06.01.85 06.01.83 06.01.81 06.01.79 06.01.77 06.01.75 06.01.73 06.01.71 06.01.69 06.01.67 1000 вклад внес финансовый сектор, где прошел ряд банкротств и поглощений. Ухудшению ситуации способствуют высокие ставки по кредитам, в том числе, компаниям реального сектора экономики. Поскольку финансовое положение многих компаний продолжает ухудшаться, ожидается сильный рост числа банкротств, что приведет к дальнейшему росту кредитных ставок. А значит и с этой стороны ситуация продолжит ухудшаться. Американскую экономику до сих пор поддерживал рост экспорта, благодаря хорошей экономической ситуации в Европе и Азии и снижению курса американского доллара. Но американский кризис и высокие нефтяные цены влияют на всю мировую экономику. Европа уже, похоже, начала входить в кризис. Через какое-то время должна замедлиться и Азия. Поэтому можно ожидать скорого замедления роста американского экспорта, и, более того, с дальнейшим развитием мирового кризиса он, вообще, перестанет расти. Снижению американского экспорта может способствовать и начавшийся рост курса доллара. Таким образом, перспективы дальнейшего развития кризиса выглядят сейчас, спустя год после его начала заметно хуже, чем в конце 2001 года (см. Фиг. 4). (Интересно отметить, что, если отбросить дополнительное падение американского рынка из-за тер акта 11.09.01, падение индекса S&P 500 за год после достижения максимумов 28.09.00 и 09.10.07 было бы примерно одинаковым. Поэтому можно полагать, что американскому рынку предстоит еще, как минимум, падение на ~20%. Реально же, ситуация может оказаться гораздо хуже, поскольку не видно фактора, способного в ближайшие 1-2 года энергично поднять американский рынок и экономику. Разве что, при очень плохом сценарии для мировой экономики через несколько лет начнет сокращаться производство в Азии, и тогда нефтяные цены упадут ниже 50-60 $/баррель, и американская экономика быстро восстановится. Таким образом, основной сценарий для американского рынка на ближайший год – продолжение медвежьего тренда. И каждый раз, когда американский рынок будет пробивать очередной уровень поддержки, российский рынок будет сильно падать. Если же при этом будет одновременно сильно падать и нефть (а такое падение нефтяных цен является частым спутником пробития уровня поддержки американским рынком, поскольку рынок при этом пугается развития рецессии мировой экономики), то падение российского рынка становится 5 паническим. Я полагаю, что в условиях, когда высока вероятность многолетней рецессии/стагнации американской экономики, которая может вызвать падение нефтяных цен, стратегические инвестиции в российские акции являются слишком рискованными. Также рискованно ориентироваться при этом на сегодняшние значения P/E. При изменении состояния экономики, как эта величина, так и соотношение этих величин у разных компаний могут сильно измениться. Например, в сентябре 2007 года величина P/E для компаний, входивших в индекс S&P 500, составляла ~16, и ожидалось ее дальнейшее снижение до ~14. Сейчас же, т.е. через год, эта величина составляет ~24, и это при том, что сам индекс упал более, чем на 20%. Т.е. за этот год заработки компаний из индекса S&P 500 сократились почти в 2 раза. И, как говорится, еще не вечер. Естественно, что и на медвежьем рынке могут проходить ралли длиной до 1-2 месяцев (сейчас из-за высокой волатильности рынка продолжительность ралли может оказаться короче). Однако для участия в них очень важно правильно определять момент входа на рынок и выхода, что является весьма сложной задачей. Я полагаю, что такое ралли может состояться в октябре, как результат, например, неожиданного решения ФРС снизить ставку на 0,5% либо после отражения от уровня поддержки (скажем, 1080) в процессе capitulation trade при большом объеме торгов.