Еженедельный обзор финансовых рынков и экономической

реклама

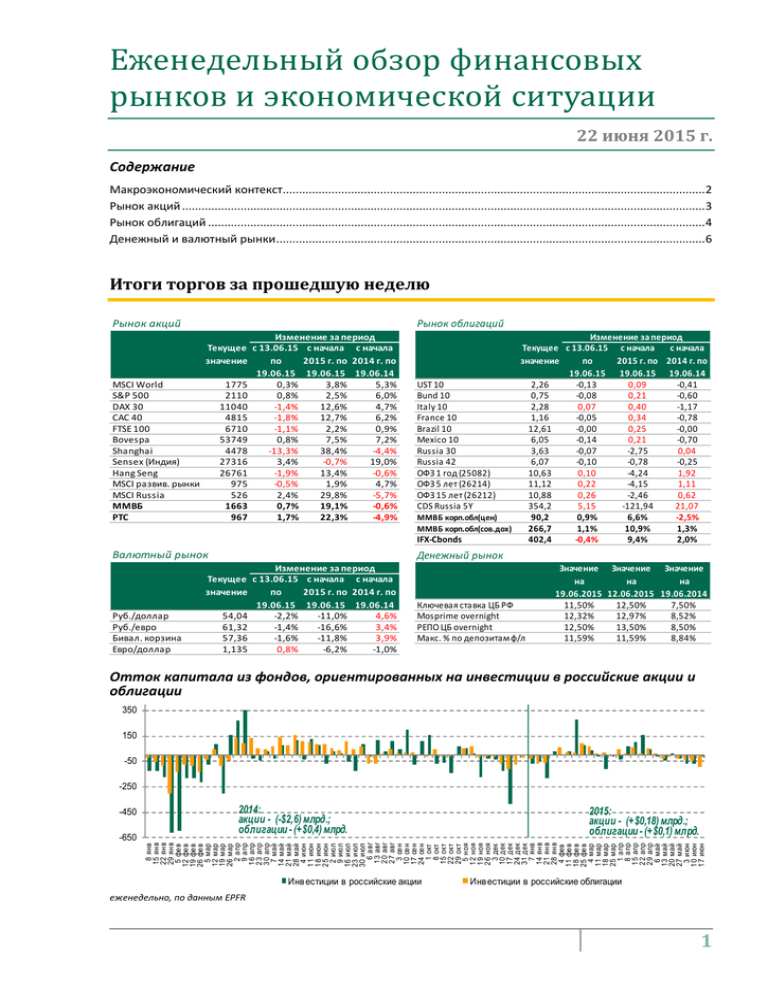

Еженедельный обзор фйнансовых рынков й экономйческой сйтуацйй 22 июня 2015 г. Содержание Макроэкономический контекст.................................................................................................................................. 2 Рынок акций ................................................................................................................................................................. 3 Рынок облигаций ......................................................................................................................................................... 4 Денежный и валютный рынки .................................................................................................................................... 6 Итоги торгов за прошедшую неделю Рынок акций Рынок облигаций Текущее значение MSCI World S&P 500 DAX 30 CAC 40 FTSE 100 Bovespa Shanghai Sensex (Индия) Hang Seng MSCI развив. рынки MSCI Russia ММВБ РТС 1775 2110 11040 4815 6710 53749 4478 27316 26761 975 526 1663 967 Изменение за период с 13.06.15 с начала с начала по 2015 г. по 2014 г. по 19.06.15 19.06.15 19.06.14 0,3% 3,8% 5,3% 0,8% 2,5% 6,0% -1,4% 12,6% 4,7% -1,8% 12,7% 6,2% -1,1% 2,2% 0,9% 0,8% 7,5% 7,2% -13,3% 38,4% -4,4% 3,4% -0,7% 19,0% -1,9% 13,4% -0,6% -0,5% 1,9% 4,7% 2,4% 29,8% -5,7% 0,7% 19,1% -0,6% 1,7% 22,3% -4,9% Валютный рынок Денежный рынок Текущее значение Руб./доллар Руб./евро Бивал. корзина Евро/доллар Изменение за период Текущее с 13.06.15 с начала с начала значение по 2015 г. по 2014 г. по 19.06.15 19.06.15 19.06.14 UST 10 2,26 -0,13 0,09 -0,41 Bund 10 0,75 -0,08 0,21 -0,60 Italy 10 2,28 0,07 0,40 -1,17 France 10 1,16 -0,05 0,34 -0,78 Brazil 10 12,61 -0,00 0,25 -0,00 Mexico 10 6,05 -0,14 0,21 -0,70 Russia 30 3,63 -0,07 -2,75 0,04 Russia 42 6,07 -0,10 -0,78 -0,25 ОФЗ 1 год (25082) 10,63 0,10 -4,24 1,92 ОФЗ 5 лет (26214) 11,12 0,22 -4,15 1,11 ОФЗ 15 лет (26212) 10,88 0,26 -2,46 0,62 CDS Russia 5Y 354,2 5,15 -121,94 21,07 ММВБ корп.обл(цен) 90,2 0,9% 6,6% -2,5% ММВБ корп.обл(сов.дох) 266,7 1,1% 10,9% 1,3% IFX-Cbonds 402,4 -0,4% 9,4% 2,0% 54,04 61,32 57,36 1,135 Изменение за период с 13.06.15 с начала с начала по 2015 г. по 2014 г. по 19.06.15 19.06.15 19.06.14 -2,2% -11,0% 4,6% -1,4% -16,6% 3,4% -1,6% -11,8% 3,9% 0,8% -6,2% -1,0% Ключевая ставка ЦБ РФ Mosprime overnight РЕПО ЦБ overnight Макс. % по депозитам ф/л Значение Значение Значение на на на 19.06.2015 12.06.2015 19.06.2014 11,50% 12,50% 7,50% 12,32% 12,97% 8,52% 12,50% 13,50% 8,50% 11,59% 11,59% 8,84% Отток капитала из фондов, ориентированных на инвестиции в российские акции и облигации 350 150 -50 -250 -650 2014: акции - (-$2,6) млрд.; облигации - (+$0,4) млрд. 2015: акции - (+$0,18) млрд.; облигации - (+$0,1) млрд. 8 янв 15 янв 22 янв 29 янв 5 фев 12 фев 19 фев 26 фев 5 мар 12 мар 19 мар 26 мар 2 апр 9 апр 16 апр 23 апр 30 апр 7 май 14 май 21 май 28 май 4 июн 11 июн 18 июн 25 июн 2 июл 9 июл 16 июл 23 июл 30 июл 6 авг 13 авг 20 авг 27 авг 3 сен 10 сен 17 сен 24 сен 1 окт 8 окт 15 окт 22 окт 29 окт 5 ноя 12 ноя 19 ноя 26 ноя 3 дек 10 дек 17 дек 24 дек 31 дек 7 янв 14 янв 21 янв 28 янв 4 фев 11 фев 18 фев 25 фев 4 мар 11 мар 18 мар 25 мар 1 апр 8 апр 15 апр 22 апр 29 апр 6 май 13 май 20 май 27 май 3 июн 10 июн 17 июн -450 Инв естиции в российские акции Инв естиции в российские облигации еженедельно, по данным EPFR 1 Еженедельный обзор фйнансовых рынков й экономйческой сйтуацйй 22.06.2015 Макроэкономический контекст Зарубежные рынки Событие ФРС США оставила базовую ставку без изменений, экономический фон остается смешанным ФРС США вновь оставила ключевую ставку без изменений. Прогнозы руководителей ФРС показывают, что до конца текущего года ставка еще может быть повышена дважды, каждый раз на 25 базисных пунктов, как и ожидалось ранее. Однако количество руководителей, готовых согласиться и на одно повышение до конца года, выросло по сравнению с предыдущим заседанием; Июньский индекс деловой активности Empire Manufacturing неожиданно упал до отметки -1,98 против прогноза на уровне +6,0. Майская статистика по промпроизводству также разочаровала: падение составило 0,2% м/м, в то время как аналитики прогнозировали рост на 0,2%, результат предыдущего месяца был пересмотрен с -0,3% до -0,5%; Еженедельная статистика по рынку труда была позитивной, индекс деловой активности ФРБ Филадельфии по итогам июня оказался лучше прогнозов, однако рост потребительских цен остается все еще недостаточным для того, чтобы ФРС смогла начать ужесточение политики. Греческий вопрос по-прежнему остается без ответа, возобновилось бегство вкладчиков из греческих банков СМИ сообщают, что на позиции МВФ и ЕК на переговорах по Греции расходятся, кроме того, ряд европейских политиков высказываются против спасения Греции любой ценой. ЦБ Греции предупреждает, что в случае недостижения соглашения с кредиторами страну ждет дефолт, отказ от евро и, скорее всего, выход из Евросоюза. В условиях неопределенности греческие вкладчики спешно изымают средства из банков: за неделю вкладчики сняли более 4,5 млрд. евро, отток усилился после того, как ЦБ сообщил о возможном скором выходе страны из Еврозоны. За последние 4 месяца вкладчики вывели из банковской системы Греции порядка 26 млрд. евро; Сообщается, что Тройка кредиторов получили 22.06.2015 обновленные предложения Афин по предотвращению дефолта Греции и считают их хорошей основой для переговоров. Нефть закончила неделю снижением: запасы в США по-прежнему чрезмерно велики, а члены ОПЕК продолжают бороться за долю на рынке Запасы нефти в США по состоянию на 12.06.2015 сократились на 2,7 млн. бар. до 467,9 млн. бар.; добыча нефти в США сократилась на 21 тыс. бар./сут. – до 9589 тыс.бар.; запасы по-прежнему существенно превышают средние для сезона показатели; Ливия нарастила уровень добычи нефти до 500 тыс.бар./сут.; министр нефти Саудовской Аравии заявил, что его страна готова увеличить добычу в случае повышения спроса; Число активных буровых установок сократилось в США на 4 до уровня 635. Влияние ▼▲Нейтральное ▼Негативное ▲Умеренно позитивное ▼Негативное ▲Умеренно позитивное ▼▲ Смешанное ▼Умеренно негативное ▲Умеренно позитивное Календарь событий Date 15.06.2015 15.06.2015 17.06.2015 18.06.2015 18.06.2015 18.06.2015 18.06.2015 23.06.2015 24.06.2015 26.06.2015 17.06.2015 22.06.2015 23.06.2015 16.06.2015 16.06.2015 23.06.2015 23.06.2015 24.06.2015 18.06.2015 23.06.2015 28.06.2015 Time Country Indicator Period 15:30 US Empire Manufacturing Jun 16:15 US Industrial Production MoM May 21:00 US FOMC Rate Decision (Upper Bound) Jun 17 15:30 US Initial Jobless Claims Jun 13 15:30 US CPI MoM May 17:00 US Leading Index May 17:00 US Philadelphia Fed Business Outlook Jun 16:45 US Markit US Manufacturing PMI Jun P 15:30 US GDP Annualized QoQ 1Q T 17:00 US U. of Mich. Sentiment Jun F 12:00 EC CPI YoY May F 17:00 EC Consumer Confidence Jun A 11:00 EC Markit Eurozone Manufacturing PMI Jun P 12:00 GE ZEW Survey Expectations Jun 12:00 GE ZEW Survey Current Situation Jun 10:30 GE Markit Germany Manufacturing PMI Jun P 10:00 FR Markit France Manufacturing PMI Jun P 09:45 FR GDP QoQ 1Q F 05:00 CH Foreign Direct Investment YoY CNY May 04:45 CH Markit China PMI Mfg Jun P 06/30 CH Leading Index May Actual -1.98 -0.2% 0.25% 267K 0.4% 0.7% 15,2 ---0.3% --31,5 62.9 ---7.8% --- Forecast 6.00 0.2% 0.25% 277K 0.5% 0.4% 8.0 54.1 -0.2% 94.6 0.3% -5.8 52.2 37.3 63.0 51.2 49.6 0.6% 8.0% 49.4 -- Previous 3,09 -0.3% 0.25% 279K 0.1% 0.7% 6,7 54.0 -0.7% 94.6 0.3% -5.5 52.2 41.9 65.7 51.1 49.4 0.6% 10.5% 49.2 98.31 Revised --0.5% -------------------- Effect ▼ ▼ ▲▼ ▲ ▼ ▲ ▲ ▲▼ ▼ ▲▼ ▼ Товарные рынки и международная торговля 115 10% 100 85 Нефть Brent, $/баррель 70 40 апр14 июл 14 сен14 дек14 Медь Никель -50% апр15 дек13 10% апр14 июл 14 сен14 дек14 апр15 10% 0% Горячекатанная сталь, $/т 0% -10% Кукуруза -20% Соя -30% Пшеница -40% -10% Холоднокатанная сталь, $/т -20% Коксующийся уголь, $/т -30% Энергетический уголь, $/т -40% -50% дек13 Серебро -30% 55 дек13 Золото -10% апр14 июл 14 сен14 дек14 апр15 дек13 апр14 июл 14 сен14 дек14 апр15 2 Еженедельный обзор фйнансовых рынков й экономйческой сйтуацйй 22.06.2015 Россия 10% 25 20 5% Объем ВВП РФ за квартал, трлн. руб. 15 0% 10 -5% Реальный рост ВВП РФ, % г/г 5 -10% 0 1к05 3к05 1к06 3к06 1к07 3к07 1к08 3к08 1к09 3к09 1к10 3к10 1к11 3к11 1к12 3к12 1к13 3к13 1к14 3к14 1к15 20% 15% 15% 10% Реальный рост промпроизводства РФ, % г/г 10% Розничные продажи, % г/г 5% 5% 0% Реальный рост инвестиций в осн.капитал, % г/г -5% -10% дек11 июн12 дек12 июн13 дек13 июн14 дек14 июн15 60 -5% Грузооборот транспорта (ткм), % г/г -10% Строительство, % г/г -15% дек11 июн12 дек12 июн13 дек13 июн14 дек14 июн15 60 55 PMI в промышленности 50 PMI в секторе услуг 45 Композитный PMI 5,5% 5,0% 20 10 -20 6% -30 Сальдо торгового баланса, млрд. $ 12% -15 -25 Экспорт нефти, газа и нефтепродуктов, млрд. $ Импорт в РФ, млрд. $ 30 Уровень 10% безработицы в РФ, % 8% -10 6,0% 40 0 40 апр12 окт 12 апр13 окт 13 апр14 окт 14 апр15 6,5% -5 Прочий экспорт, млрд. $ 50 янв14 фев14 мар14 апр14 май14 июн14 июл14 авг14 сен14 окт14 ноя14 дек14 янв15 фев15 мар15 апр15 0% Индекс потребительской уверенности (пр.шкала) 4,5% -35 дек11 июн12 дек12 июн13 дек13 июн14 дек14 июн15 Инфляция в РФ в 2013г., % с начала года 11,4% 8,4% Инфляция в РФ в 2014г., % с начала года 6,6% Инфляция в РФ в 2015г., % с начала года 4% 2% *на основе недельных данных 0% янв мар апр июн авг окт дек Календарь событий Date 15.06.2015 15.06.2015 16.06.2015 18.06.2015 18.06.2015 18.06.2015 18.06.2015 Time Country Indicator 13:30 RU Key Rate 16:00 RU GDP YoY 16:00 RU Industrial Production YoY 15:00 RU Gold and Forex Reserve 16:00 RU Retail Sales Real YoY 16:00 RU Real Wages YoY Investment In Productive Capacity 16:00 RU YoY Period Jun 15 1Q P May Jun 12 May May Actual 11.50% -2.2% -5.5% 360.6B -9.2% -7.3% Forecast 11.50% -1.9% -3.8% --10.0% -12.3% Previous 12.50% -1.9% -4.5% 361.6B -9.8% -13.2% Revised -----9.6% -9.6% May -7.6% -6.0% -4.8% -- Effect ▲▼ ▼ ▼ ▲▼ ▲▼ ▲ ▼ Новостной фон Событие Влияние на ФР В России: ЦБ РФ на очередном заседании снизил ключевую ставку до 11,5%, что совпало с ожиданиями ▼▲ Смешанное рынка. При этом Э.Набиуллина отметила, что потенциал для дальнейшего понижения ставки сокращается. Прогноз ЦБ по инфляции в 2015 г. понижен до 10,8%, в 2016 г. – до 5,1%. Падение ВВП в 2015 г. составит 3,2%, в 2016 г. экономика покажет нулевой рост при условии умеренного роста цен на нефть и снижение на 1,2% в случае, если долгосрочный уровень нефтяных цен установится на $60 за баррель; Росстат ухудшил оценку падения ВВП РФ в 1к15 с 1,9% г/г до 2,2%. Майская статистика также не ▼ Негативное порадовала: промпроизводство упало на 5,5% г/г (худший результат с 2009 г.), инвестиции в основной капитал сократились на 7,6%, падение розничных продаж составило 9,2% г/г; На фоне новой волны нестабильности в зоне украинского конфликта, на заседании 22.06.2015 ▼Умеренно негативное представители ЕС досрочно продлили санкции против РФ до 31.01.2016. 3 Еженедельный обзор фйнансовых рынков й экономйческой сйтуацйй 22.06.2015 Рынок акций Лидеры роста/падения на рынке акций За неделю ОГК-2 12,0% М.видео 10,3% Сургутнефтегаз об. 6,9% Сургутнефтегаз прив. 5,8% ТМК 4,5% Мосэнерго 4,3% Акрон 3,3% Мегафон 3,2% МТС 2,8% Магнит 2,3% С начала года Аэрофлот -4,7% Россети -2,7% Ростелеком об. -2,6% Татнефть об. -2,2% Э.Он Россия -1,9% ММК -1,7% НМТП -1,6% Северсталь -1,5% Сбербанк об. -1,4% Лукойл -1,3% Мечел прив. Мечел об. ОГК-2 М.видео ИнтерРАО ЕЭС Распадская ТМК АФК Система Башнефть прив. НМТП 204,1% 191,4% 86,7% 73,8% 65,7% 59,5% 58,0% 57,0% 56,7% 55,2% Сектор (ММВБ) ТГК-14 Группа ПИК ДИКСИ Мегафон Трансконтейнер Алроса Транснефть прив. Ростелеком об. Русгидро НЛМК -14,3% -3,9% -3,5% -2,9% -2,5% -0,8% 3,7% 4,6% 7,1% 10,0% За неделю С начала года Машиностроение Электроэнергетика Потребительский Телекоммуникации Нефть и газ Химия Металлургия Индекс ММВБ Финансы Транспорт 2,7% 2,3% 2,0% 1,8% 1,2% 0,8% 0,7% 0,7% -0,6% -2,5% 50,9% 21,6% 12,8% 24,5% 22,5% 23,3% 9,0% 19,1% 28,0% 0,2% Динамика фондовых индексов 180 0 120 0 15,5 110 0 14,5 10 165 0 8 Индекс ММВБ 100 0 150 0 6 135 0 120 0 P/E индекса ММВБ 4 дек13 апр14 июл 14 сен14 дек14 Индекс MSCI развив. рынки 13,5 апр15 12,5 900 11,5 800 10,5 дек13 апр14 июл 14 сен14 дек14 P/E индекса MSCI развив. рынки апр15 20 720 0 210 0 700 0 25 680 0 Индекс FTSE-100 660 0 620 0 600 0 15 дек13 апр14 июл 14 сен14 дек14 P/E индекса FTSE-100 180 0 17 170 0 16 дек13 апр15 Индекс S&P500 18 190 0 20 640 0 19 200 0 апр14 июл 14 сен14 дек14 P/E индекса S&P500 апр15 Соотношение денежной массы и капитализации российского рынка акций 40 000 30 000 20 000 10 000 0 янв05 май06 окт07 фев09 Денежная масса, M2, млрд. руб. июл10 ноя11 мар13 авг14 Капитализация фондового рынка, млрд. руб. Капитализация по данным Investfunds.ru Дивидендный календарь Название компании Дата закрытия реестра под дивиденды Магнит ФосАгро Газпром нефть М.видео Роснефть Банк Санкт-Петербург (об.) МТС РусГидро Селигдар (прив.) Э.ОН Россия Трансконтейнер МегаФон НМТП АЛРОСА Татнефть АФК Система ЛУКОЙЛ 19.06.15 19.06.15 22.06.15 29.06.15 29.06.15 03.07.15 07.07.15 07.07.15 07.07.15 07.07.15 10.07.15 13.07.15 13.07.15 15.07.15 15.07.15 16.07.15 17.08.15 Дивиденды на акцию, рекомендованные, руб. 132,57 15,00 6,47 27,00 8,21 2,02 19,56 0,02 2,25 0,28 70,96 16,13 0,23 1,47 10,58 0,47 94,00 Цена акции на 19.06.2015, руб. Дивид. доходность, % 11 385,00 2 038,00 137,70 214,50 250,00 38,50 245,00 0,58 29,00 2,81 2 350,00 796,00 1,80 62,49 290,40 17,90 2 474,40 1,16% 0,74% 4,70% 12,59% 3,28% 5,25% 7,98% 2,69% 7,76% 9,88% 3,02% 2,03% 12,98% 2,35% 3,64% 2,63% 3,80% 4 Еженедельный обзор фйнансовых рынков й экономйческой сйтуацйй 22.06.2015 Рейтинги эмитентов Рейтинговое агентство Текущий рейтинг Прогноз Дата изменения Банк Петрокоммерц S&P - - 19.06.2015 ЛенСпецСМУ Иркутская область S&P S&P B+ BB Негативный Негативный 18.06.2015 19.06.2015 X5 Retail Group Moody's B1 Позитивный 17.06.2015 Банк Уралсиб Moody's Caa1 Негативный 17.06.2015 Повышен и отозван Подтвержден Подтвержден Помещен на пересмотр в сторону повышения Понижен Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Moody's Ba3 B1 B1 B2 Ba1 B2 Ba3 B3 Baa3 B2 Ba3 B2 B1 B2 B2 Baa3 B2 B2 B1 Ba3 Ba3 B3 Ba3 B2 B1 B1 B1 B1 B2 B1 Ba3 Ba1 B1 Ba3 B1 - 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 17.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 19.06.2015 Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Присвоен Эмитент Изменение Предыдущее значение BBB+ BB B1 B2 Оценка риска контрагента: Абсолют Банк Авангард Банк Азиатско-Тихоокеанский Банк АКБ Финпромбанк ОАО Банк Интеза Банк Национальный стандарт Банк Санкт-Петербург Банк Уралсиб ДельтаКредит КБ Альба Альянс Кредит Европа Банк МБА-МОСКВА Металлинвестбанк НК Банк Первый Чешско-Российский Банк Росбанк Росэнергобанк Русславбанк АКБ Тинькофф Кредитные Системы Банк Транскапиталбанк ФК Открытие АйМаниБанк Банк Возрождение Банк Национальный факторинг Быстробанк Внешпромбанк ЛокоБанк Междунароный финансовый клуб Меткомбанк Нота-Банк Промсвязьбанк райффайзен Росгосстрах-Банк РосЕвроБак СКБ Банк - 5 Еженедельный обзор фйнансовых рынков й экономйческой сйтуацйй 22.06.2015 Рынок облигаций Динамика рынков облигаций ОФЗ Еврооблигации РФ 17% 15% 31.12.2013 13% 31.12.2014 11% 11.06.2015 9% 19.06.2015 7% 5% 0 730 1460 2190 2920 3650 Дюрация, дней 9% 8% 7% 6% 5% 4% 3% 2% 1% 0% 31.12.2013 31.12.2014 12% 11.06.2015 10% 19.06.2015 8% 0 365 730 1095 1460 Дюрация, дней 1825 Доходности 10-летних гособлигаций США Германия Италия 4% Португалия 2% Россия (евробонд) 0% дек13 апр14 июл 14 сен14 дек14 19.06.2015 Дюрация, лет 20% 18% 16% 14% 12% 10% 8% 6% 31.12.2013 31.12.2014 11.06.2015 19.06.2015 Дюрация, дней 0 182 364 546 728 910 1092 Динамика спредов по госбумагам 8% 6% 11.06.2015 Корпоративные облигации 2 эшелона 14% 6% 31.12.2014 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 Корпоративные облигации 1 эшелона 18% 16% 31.12.2013 апр15 6% 5% 4% 3% 2% 1% 0% -1% -2% дек13 Спред Russia 30 к UST 10 Спред ОФЗ 26204 к Russia 18R апр14 июл 14 сен14 дек14 апр15 Значения 5-летних CDS 700 600 500 400 300 200 100 0 дек13 900 CDS России CDS Италии CDS России 700 CDS Газпрома 500 CDS Португалии CDS Испании CDS Сбербанка 300 100 апр14 июл 14 сен14 дек14 апр15 дек13 апр14 июл 14 сен14 дек14 апр15 В начале прошлой недели котировки суверенных евробондов демонстрировали снижение на фоне ожидания заседания ФРС. Дополнительное давление оказывало и снижение нефтяных котировок. Среди корпоративных евробондов хуже рынка торговались выпуски ВЭБа и Сбербанка. На внутреннем рынке ОФЗ торговались нейтрально после решения ЦБ РФ понизить ключевую ставку на 1 п.п. до 11,5% годовых, поскольку это было заложено в текущих ценах. К середине недели понижение котировок на рынке евробондов сменилось консолидацией на фоне невысокой торговой активности и устойчивой нефти. На рынке ОФЗ наблюдалось небольшое снижение котировок, причиной этому могли служить итоги аукциона по размещению флоутера 29006. В ходе аукциона спрос превысил предложенный объем, но выпуск были размещены не полностью. При объеме предложения 10 млрд рублей, были размещены бумаги на 4,7 млрд рублей, а спрос составил 16,6 млрд рублей. Доходность размещения составила 13,31% годовых. При этом в ходе размещения бумаг серии 26212 были размещены ОФЗ на 5 млрд рублей при спросе 16,7 млрд рублей, доходность – 10,81% годовых. В конце недели в сегменте евробондов наблюдалось повышение цен на фоне роста котировок US Treasuries. При этом на внутреннем рынке в сегменте ОФЗ преобладали продавцы. Давление на котировки оказывало ослабление курса рубля и дешевеющая нефть. 6 Еженедельный обзор фйнансовых рынков й экономйческой сйтуацйй 22.06.2015 График размещений облигаций Государственные облигации Дата Дата Предложение, Спрос, Размещение, Доходность по Купон, % аукциона погашения млрд. руб. млрд. руб. млрд. руб. средневзвешенной цене, % 03.06.15 29.01.20 10,0 31,7 10,0 Плавающий** 11,77% 03.06.15 29.01.25 5,0 22,9 5,0 Плавающий*** 13,28% 10.06.15 15.05.19 10,0 25,0 9,9 6,70% 10,75% 10.06.15 16.08.23 5,0 29,4 5,0 7,00% 10,69% 18.06.15 19.01.28 5,0 16,7 5,0 7,05% 10,81% 18.06.15 29.01.25 10,0 16,6 4,7 Плавающий*** 13,31% **определяются за 2 раб.дня до даты выплаты 1-9 купона соответственно как среднее арифм. знач. ставок RUONIA за 6 мес до даты определения процентной ставки 2-10 купонам соответственно, увеличенное на 0,97 процентных пункта ***cтавки 2-21 купонов определяются как среднее арифметическое значений ставок RUONIA за 6 мес до даты определения процентной ставки по 2-21 купонам соответственно (не включая указанную дату), увеличенное на 1,20 пп Корпоративные облигации Прошедшие размещения Дата Наименование Кредитный рейтинг M/S&P/F 15.06.15 Финансовый советник-1 16.06.15 Башнефть БО-7 17.06.15 ИА Пульсар-2, А 18.06.15 Банк Союз БО-4 19.06.15 Камаз БО-5 19.06.15 Новикомбанк БО-2 19.06.15 Новикомбанк БО-5 -/-/Ва1/-/ВВ -/-/-/В/Ва3/-/В2/-/В В2/-/В Объем эмиссии, млрд руб. 1 5 1,345408 1,5 2 2 3 Ставка 1-го купона при размещении, % годовых 11 12,1 9,25 14,5 13,5 14,25 14,25 Доходность при размещении, % годовых 11,3 12,47 9,59 15,03 14 14,76 14,76 Купоны, раз в год Оферта, лет Дата погашения 2 2 12 2 2 2 2 нет 6 лет нет, аморт 1 год 1 год 1 год 1 год 11.06.18 03.06.25 25.04.45 11.06.20 12.06.20 19.06.18 12.06.20 Планируемые размещения Дата Дата Кредитный Объем открытия закрытия Наименование рейтинг эмиссии, книги книги M/S&P/F млрд руб. 10.06.15 10.06.15 Россети БО-1 11.06.15 11.06.15 МРСК Юга БО-1 Ва2/ВВ+/-/-/- 16.06.16 16.06.15 СФО Европа, А Ваа3/-/- 5 6 10, размещается 13,25-13,75 7,8 19.06.15 19.06.15 РЖД БО-14 WR/ВВ+/ВВВ25 22.06.15 22.06.15 ИА Пульсар-1, А -/-/1,759974 19.06.15 19.06.15 Самарская область 34011 Ва3/ВВ/- Ориентир по Ориентир по ставке 1-го доходности, % Купоны купона, % годовых годовых 11,9 2 13,5 4 7 14,09-14,65 не выше 9% 12,4(12,4-12,6 12,99(12,99-13,21 (12,5-12,75 (13,1-13,37 (12,6-13))) (13,21-13,65))) 12 2 12 4 Оферта, лет 1 год 2 года call call в любую дату выплаты купона после начала амортизации, put 2 или 3 года, дюрация 1,8 или 2,5 года нет, аморт нет, аморт, дюрация 2,6 года Дата погашения, срок обращения 09.06.25 08.06.20 15.02.24 29.05.35 25.04.45 18.06.20 График выплат по внешнему долгу корпоративных эмитентов Кредиты и займы Облигации Кредиты и займы Эмитент / облигационный выпуск Татнефть Банк ВТБ-08-2035-евро Полиметал Итого июнь Начало размещения Дата погашения 27.06.2005 23.06.2015 30.06.2015 30.06.2015 Объем эмиссии в валюте номинала, млн. 1 000 1 000 13 Валюта Доллар Доллар Доллар Объем эмиссии, млн. $ 1 000 1 000 13 2 013 7 Еженедельный обзор фйнансовых рынков й экономйческой сйтуацйй 22.06.2015 Денежный и валютный рынки Динамика ключевых показателей денежного и валютного рынка 90 80 Курс руб./долл. 70 60 Курс руб./евро 50 40 30 Стоимость бивалютной корзины, руб. дек13 апр14 июл 14 сен14 дек13 апр14 июл 14 сен14 дек14 апр15 25% 20% 15% Ключевая ставка ЦБ РФ Mosprime overnight дек13 апр14 июл 14 сен14 дек14 апр15 Макс. ставка по депозитам (руб.) TOP10 банков дек13 апр14 июл 14 сен14 дек14 апр15 25% 15% 5% дек13 апр14 июл 14 сен14 дек14 апр15 Денежная масса (М2), % г/г Денежная база (М0), % г/г -20% 2005 2 000 Задолж-ть КО по обесп. кредитам ЦБ РФ, млрд. руб. 1 000 Объем сделок "валютный своп" ЦБ РФ, млрд. руб. 45% 35% 40% Задолж-ть КО перед ЦБ РФ по прямому РЕПО, млрд. руб. 900 -100 дек14 апр15 0% 2 900 1 900 Продажа валюты ЦБ РФ, млрд.$ (с начала года) 60% РЕПО overnight 4 900 3 900 Золотовалютные резервы РФ, млрд.$ 20% 10% 5% 90 80 70 60 50 40 30 20 10 0 540 520 500 480 460 440 420 400 380 360 340 NDF 1 мес. NDF 3 мес. NDF 1 год 2007 2009 2011 2013 2015 Остатки ср-в на корр. счетах КО в ЦБ, млрд. руб. 1 500 Остатки ден. ср-в КО на депозитных счетах в ЦБ, млрд. руб. 500 0 дек13 апр14 июл 14 сен14 дек14 апр15 19% 17% 15% 13% 11% 9% 7% 5% Своп руб./долл. 31.12.2013 31.12.2014 11.06.2015 19.06.2015 0 2 4 6 8 10 Срок, лет Действия ЦБ Отозваны лицензии на осуществление банковских операций у кредитных организаций АКБ «АЗИМУТ» (ПАО), КБ «ИНВЕСТИЦИОННЫЙ СОЮЗ» (ООО), КБ «ИНВЕСТИЦИОННЫЙ СОЮЗ» (ООО); Отозвана лицензия на осуществление: перестрахования ООО «Перестраховочная и страховая компания «Экспресс»; страхования ООО Страхового Дома «Покровитель», ООО СК «Артекс», ОАО «Страховая компания «ГУТАДоверие»; обязательного страхования гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте ПАО — железнодорожной страховой компании «ЖАСКО»; Аннулированы лицензии на осуществление: деятельности по управлению ценными бумагами АО «Креди Агриколь Корпоративный и Инвестиционный Банк», ООО «ИНТАРГО Доверительное Управление», «РИАБАНК» (АО); депозитарной деятельности ОАО КИБ «ЕВРОАЛЬЯНС»; дилерской деятельности ОАО «Инвестиционно-финансовой компания «Евразия»; брокерской, дилерской, депозитарной деятельности и деятельности по управлению ценными бумагами КБ «ОПМ-Банк» (ООО), АО «МЕТРОБАНК»; брокерской, депозитарной деятельности и деятельности по управлению ценными бумагами КБ «МАК-банк» (ООО), ООО КБ «Транспортный»; брокерской деятельности и дилерской деятельности ООО «РУСС-ИНВЕСТ БРОКЕР», ООО «ИК ЭЛФИНФИНАНС»; брокерской деятельности ЗАО «Первоуральский акционерный коммерческий банк»; брокерской, дилерской и деятельности по управлению ценными бумагами ООО «Столица Инвест», АО «Кватро Финанс»; деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами ООО «Управляющая компания МЦКМ»; Возобновлено действие лицензии на осуществление страхования ООО «Страховая компания «АСКО-Жизнь»; Приостановлено действие лицензий на осуществление: страхования ООО «Страховая компания «ЕВРОСТРАХОВАНИЕ», ООО «Страховая компания «Факел», ООО «Национальный Страховой Дом»; страховой брокерской деятельности ООО «Страховой брокер «Страховое Обеспечение Юридической Защиты»; 8 Еженедельный обзор фйнансовых рынков й экономйческой сйтуацйй 22.06.2015 Принято решение о соответствии АО «НПФ «НЕФТЕГАРАНТ» требованиям к участию в системе гарантирования прав застрахованных лиц. С учетом ранее принятых решений Банк России вынес положительное заключение о соответствии уже 27 НПФ требованиям к участию в системе гарантирования прав застрахованных лиц, под управлением которых находится 963,9 млрд. рублей пенсионных накоплений, что составляет 85,12% рынка пенсионных накоплений негосударственных пенсионных фондов; В систему гарантирования не допущен Ханты-Мансийский пенсионный фонд по причине высокой доли инвестиций в ЗПИФ недвижимости в портфеле пенсионных резервов. 9