методический инструментарий управления собственным

реклама

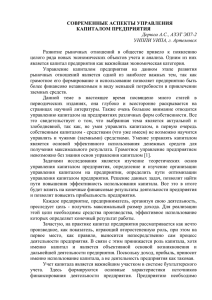

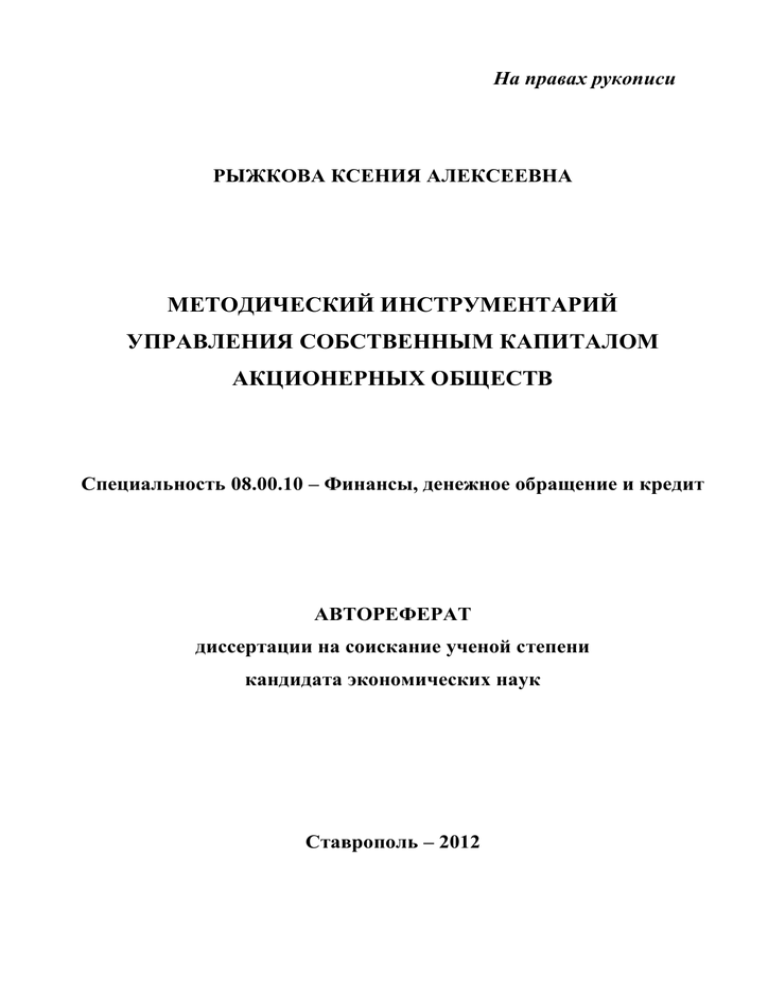

На правах рукописи РЫЖКОВА КСЕНИЯ АЛЕКСЕЕВНА МЕТОДИЧЕСКИЙ ИНСТРУМЕНТАРИЙ УПРАВЛЕНИЯ СОБСТВЕННЫМ КАПИТАЛОМ АКЦИОНЕРНЫХ ОБЩЕСТВ Специальность 08.00.10 – Финансы, денежное обращение и кредит АВТОРЕФЕРАТ диссертации на соискание ученой степени кандидата экономических наук Ставрополь – 2012 2 Работа выполнена университет» в ФГАОУ ВПО «Северо-Кавказский федеральный Научный руководитель: доктор экономических наук, профессор Куницына Наталья Николаевна Официальные оппоненты: доктор экономических наук, профессор Липчиу Нина Владимировна (Россия), профессор кафедры финансов ФГБОУ ВПО «Кубанский государственный аграрный университет», г. Краснодар доктор экономических наук, доцент Мануйленко Виктория Валерьевна (Россия), профессор кафедры экономики и финансов НОУ ВПО «Северо-Кавказский гуманитарнотехнический институт», г. Ставрополь Ведущая организация: ФГБОУ ВПО «Санкт-Петербургский государственный университет сервиса и экономики», г. Санкт-Петербург Защита состоится 24 января 2013 года в 1000 часов на заседании диссертационного совета по экономическим наукам Д 212.245.07 при ФГАОУ ВПО «Северо-Кавказский федеральный университет» по адресу: 355009, г. Ставрополь, ул. Пушкина, 1. С диссертацией можно ознакомиться в библиотеке ФГАОУ ВПО «СевероКавказский федеральный университет», с авторефератом – на сайте ВАК Министерства образования и науки Российской Федерации: http://vak2.ed.gov.ru и на сайте университета: www.ncfu.ru. Автореферат разослан «20» декабря 2012 г. Ученый секретарь диссертационного совета, кандидат экономических наук, доцент О.В. Падалка 3 ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ Актуальность темы исследования. В рыночной экономике акционерная форма хозяйствования является конкурентоспособной с точки зрения финансовой эффективности и социальной значимости. Благодаря выпуску долевых финансовых инструментов, акционерные организации, в сравнении с некорпорированным бизнесом, имеют больше возможностей в получении дополнительных средств. Задачей успешного развития акционерных обществ выступает качественное управление их собственным капиталом. При этом обоснование его оптимальной величины в соответствии с объемом, структурой и содержанием производственной деятельности, выбор рационального способа его наращивания, учет стоимости и рисков обеспечивает устойчивое развитие организации. Однако неразвитость регионального фондового рынка, несовершенство законодательной базы, отсутствие действенных механизмов корпоративного управления препятствуют достижению высокой эффективности финансового менеджмента. В современных условиях значительная часть акционерных организаций не применяет перспективных методов управления финансовыми ресурсами и собственным капиталом, в частности, не уделяет должного внимания развитию рискменеджмента, внутреннего контроля и аудита, не учитывает базовых положений международных стандартов финансовой отчетности. В этой связи разработка методических подходов к управлению собственным капиталом акционерной организации с учетом требований системности является востребованной для российской науки и практики проблемой, а обоснование теоретико-методологических положений и практических рекомендаций по ее решению в современных условиях становится важной задачей научных исследований, что и предопределило актуальность темы диссертационной работы. Степень разработанности проблемы. Базовые характеристики сущности капитала как экономической категории изложены в трудах известных ученых: К. Каутского, Ф. Кенэ, К. Маркса, Н. Сениора, А. Тюрго, И. Фишера и др. Исследование содержания и отдельных функций собственного капитала коммерческих 4 организаций нашло отражение в работах А. М. Косого, Н. В. Колчиной, Р. М. Нуреева. Значительный вклад в изучение прикладных проблем формирования и использования капитала, определения его структуры внесли Г. Г. Господарчук, А. Ю. Егорова, О. А. Лытнев, Г. А. Маховикова, Т.Г. Плешкова, Р. Гильфердинг и др. Содержание рискового капитала в своих трудах рассматривают И. И. Боброва, В. А. Зимин, С. Ю. Казанцева. Л. Е. Басовский, В. В. Баранов, И. А. Бланк, В. В. Бочаров, Л. В. Донцова, И. В. Иванов, В. В. Ковалев, Н. И. Лахметкина, А. А. Лобанов, Н.А. Никифоров, Н. Б. Рудык, А. В. Чугунов, Е. И. Шохин и другие авторы исследовали проблемы управления собственным капиталом организаций. Методические аспекты его оценки с разной степенью полноты нашли отражение в трудах А. В. Гуковой, А. Е. Деевой, А. С. Панькина, Т. А. Садчиковой и др. Среди исследований зарубежных авторов по данной тематике следует выделить работы И. Ансоффа, А. Бегера, С. Бикхчандани, Р. Гормана, Дж. Грэхэма, М. Дженсена, Р. Израэля, Кр. Крушвица, С. Майерса, В. Меклинга, Г. Подобника, Д. Приса, М. Раста, Дж. Синки, Дж. Синкса, Дж. Филбека, Ф. Хайека, Д. Хиршляйфера, Дж. Хитчнера, Дж. Эллена и др. Положительно оценивая результаты, полученные исследователями, необходимо отметить, что до сих пор не выработан единый подход к определению функций собственного капитала и методов расчета его величины; отсутствуют научно обоснованные рекомендации по построению системы управления собственным капиталом акционерных обществ; отдельные концептуально- методологические положения являются достаточно дискуссионными и требуют более углубленного изучения. Проблемы управления капиталом исследуются многими отечественными и иностранными специалистами в рамках общего финансового менеджмента, однако накопленный в этих областях знаний научный опыт нуждается в переосмыслении и новой интерпретации с учетом перспектив их изменения и развития. Недостаточная разработанность перечисленных и других методологически значимых и практически важных вопросов послужила непосредственным основанием для выбора темы диссертационного исследования, постановки его цели и формулировки задач. 5 Цель и задачи исследования. Целью диссертационного исследования является совершенствование методов и инструментов управления собственным капиталом акционерных организаций и обоснование направлений их практической реализации. Достижение поставленной цели потребовало решения следующих задач: – в теоретическом аспекте исходя из сущности и содержания категории «капитал» раскрыть и дать характеристику его основным функциям; – исследовать концепции формирования капитала в национальной и международной финансовой практике; – осуществить анализ функционирования собственного капитала акционерных обществ региона; – выявить проблемы, связанные с формированием и использованием собственного капитала акционерных организаций, сформулировать приоритетные пути их решения; – охарактеризовать методические подходы к оценке величины собственного капитала и степени его рискованности в российской и зарубежной практике; – разработать методы и инструменты управления собственным капиталом акционерных обществ; – предложить механизм мониторинга собственного капитала акционерных организаций. Предметом исследования выступает совокупность финансовых отношений, возникающих в процессе управления собственным капиталом акционерных обществ. Объектом исследования является система управления собственным капиталом акционерных организаций Ставропольского края. Теоретической и методологической основой диссертационного исследования послужили труды отечественных и зарубежных ученых и специалистов, законодательные и инструктивные материалы Правительства РФ по вопросам формирования и распределения собственных ресурсов хозяйствующих субъектов. В ходе обработки и анализа накопленных данных был использован комплекс методов экономических исследований, объединенных системным подходом к изучению проблемы. На разных этапах работы применялись аналитический, мо- 6 нографический, экономико-статистический, графический, абстрактно-логический, историко-логический, сравнительный, индуктивный, дедуктивный, методы экономического моделирования, линейного программирования, аппарат финансовой математики, программные средства общего MS EXCEL и специального EXCEL– VBA назначения. Информационно-эмпирической базой диссертации явились материалы Федеральной службы государственной статистики РФ и ее территориального органа по Ставропольскому краю, Министерства финансов Ставропольского края, Министерства экономического развития Ставропольского края, научно- практических конференций, периодической экономической печати и информационных ресурсов сети Интернет, официальные отчетные данные акционерных организаций региона, монографические исследования отечественных и зарубежных ученых, творческие разработки научных коллективов, а также личные наблюдения соискателя. Рабочая гипотеза исследования базируется на научной позиции автора, согласно которой совершенствование методов управления собственным капиталом акционерных обществ целесообразно осуществлять на основе синергии инструментов риск-менеджмента, внутреннего контроля и аудита, модернизации механизма мониторинга финансовых ресурсов, интегрирующего диагностику их состояния, контроль формирования и использования, прогнозирование рисковой стоимости, управление. Научная новизна результатов исследования состоит в разработке теоретико-методических направлений, организационных и практических рекомендаций по развитию системы управления собственным капиталом акционерных обществ, успешная реализация которых позволяет повысить качество финансового менеджмента. Наиболее важные результаты исследования заключаются в следующем: – в теоретическом аспекте интерпретирована экономическая сущность собственного капитала акционерной организации как совокупности различных по назначению полностью оплаченных элементов, обеспечивающих ее экономическую самостоятельность, создающих финансовую базу для развития, находящихся в 7 постоянном использовании, при необходимости абсорбирующих убытки и определяющих стоимость организации; – адаптирована к современным экономическим условиям и специфике функционирования акционерных обществ методика оценки их собственного капитала, предусматривающая определение справедливой стоимости, коэффициентов капитализации, экономической добавленной стоимости, чистых активов, мультипликатора, показателей рентабельности, а также выявление факторов, влияющих на прибыльность организаций ; – доказана целесообразность модернизации системы управления собственным капиталом в части повышения ее информационной открытости, эффективности внутреннего контроля, усиления роли риск-менеджмента с учетом принципов адаптивности, научной обоснованности, комплексности, безопасности, поддержания надежности, обеспечения устойчивой капитальной базы, оптимального уровня издержек, корреляции с политикой привлечения заемного капитала, корпорированности, что создает единое пространство для взаимодействия управляемой и управляющей подсистем; – разработана методика определения «стоимости капитала под риском», базирующаяся на имитационном моделировании и алгоритме статистических испытаний, позволяющая выявлять потенциальный дефицит капитала путем сопоставления текущей и прогнозной его величины и стимулировать акционерные организации к более полному покрытию потребности в капитале в условиях неопределенности; – усовершенствован механизм мониторинга собственного капитала акционерных обществ, предусматривающий его стоимостную оценку, диагностику факторов, влияющих на его состояние, контроль эффективности использования, расчет прогнозной величины, управление, реализация которого ориентирована на усиление степени защиты акционерных организаций от рисков принятия неверных решений. Научная новизна подтверждается следующими полученными автором результатами, выносимыми на защиту: – сформулировано положение о том, что экономическая сущность собственного капитала, в соответствии с целями его эффективного управления, предпола- 8 гает выполнение им следующих функций: стартовой, страховой, финансового обеспечения, эмиссионной, ценообразующей, оценочной, инновационно- инвестиционной, репутационной (п. 3.20 Паспорта специальности 08.00.10); – посредством анализа функционирования собственного капитала акционерных обществ в динамике выявлены проблемы его формирования и использования, обусловленные неразвитостью регионального рынка ценных бумаг, несовершенством правовой базы осуществления фондовых операций, недостаточной прозрачностью деятельности акционерных организаций, отсутствием качественного уровня организации корпоративной культуры, решение которых предложено осуществлять системно, предусматривая определение общей потребности в капитале, создание информационной базы оценки, контроль за исполнением управленческих решений и анализ их результативности (п. 3.20 Паспорта специальности 08.00.10); – предложен комплексный подход к оценке собственного капитала, предполагающий расчет показателей ROA, ROE, EBIT-EPS, а также коэффициентов капитализации, характеризующих качество его структуры, достаточность, эффективность управления (п. 3.10 Паспорта специальности 08.00.10); – аргументировано положение о целесообразности установления предельного уровня рискованности капитала посредством определения комплексного показателя риска, волатильности ROA, ROE, индекса Хэннэна-Хэнвека, практическое применение которых способствует совершенствованию системы финансового менеджмента (п. 3.10 Паспорта специальности 08.00.10); – разработаны методические подходы к оценке собственного капитала, проявляющиеся в переходе от определения текущей к моделированию расчетной стоимости, ориентированной на учет рисковой компоненты и позволяющей устанавливать перспективную потребность в капитале (п. 3.20 Паспорта специальности 08.00.10); – обоснована целесообразность модернизации механизма мониторинга собственного капитала, предполагающего наличие обратной связи между подсистемами информационного обеспечения, управления рисками, внутреннего контроля и аудита и нивелирующего проблемы несоответствия собственного капитала 9 принципам устойчивости, достоверности, безрисковости формирования фиктивного капитала (п. 3.10 Паспорта специальности 08.00.10). Теоретическая и практическая значимость исследования определяется его актуальностью, научной новизной и достигнутой в рамках сформулированной концепции степенью отражения выявленных проблем при управлении собственным капиталом акционерных организаций. Теоретическая значимость диссертации состоит в развитии теоретико-методических подходов к управлению собственным капиталом предприятий, направленных на обеспечение устойчивости и конкурентоспособности последних. Результаты работы позволяют выстроить информационную и методическую базу для последующих научных исследований в сфере управления финансовыми ресурсами. Отдельные теоретические положения диссертации могут быть использованы в ходе преподавания дисциплин «Финансы предприятий (организаций)», «Финансовый менеджмент», «Экономический анализ», а также в процессе переподготовки и повышения квалификации работников финансовой сферы. Практическая значимость проведенного исследования заключается в том, что его фундаментальные положения и результаты могут применяться акционерными обществами при построении собственных систем управления капиталом. Непосредственное практическое значение имеют представленные в диссертации: комплексный подход к оценке собственного капитала, механизм его мониторинга, методика определения модифицированного коэффициента фондовой капитализации. Результаты диссертационного исследования используются в деятельности ОАО Научно-производственный концерн «Эском», ЗАО «Микрон». Апробация и реализация результатов исследования. Основные положения и выводы диссертационного исследования изложены и получили одобрение на Международной научно-практической конференции «Цивилизационные, экономические, гуманитарные и лингвистические проблемы современного общества» (Барнаул, 2010 г.), III Международной научно-практической конференции «Экономика и управление в XXI веке: тенденции развития» (Новосибирск, 2011 г.), Международной научно-практической конференции «Экономика и менеджмент: проблемы и тенденции развития» (Новосибирск, 2011 г.), I Международной научно-практической конференции «Научные итоги 2011 года: достижения, проек- 10 ты, гипотезы» (Новосибирск, 2011 г.), ХII Международной научно-практической конференции «Современные тенденции в экономике и управлении: новый взгляд» (Новосибирск, 2011 г.), ХХIII Международной научно-практической конференции «Актуальные вопросы экономических наук» (Новосибирск, 2011 г.), Международной научно-практической конференции «Формирование инновационной экономики: проблемы и перспективы» (Санкт-Петербург, 2011 г.), Международной научно-практической конференции «Диалог государства и гражданского общества в современной России: политико-правовые, социально-экономические, социокультурные и информационные аспекты» (Нижний Тагил, 2012 г.), а также обсуждались на научных семинарах факультета экономики и финансов СевероКавказского государственного технического университета в 2008-2012 гг. Публикации. По материалам исследования опубликовано 15 научных работ (авторский вклад – 12,8 п. л.), в том числе 6 статей – в изданиях, рекомендованных ВАК Министерства образования и науки Российской Федерации. Объем, структура и содержание работы. Диссертационная работа состоит из введения, трех глав, заключения, списка использованных источников (178 наименований) и 3 приложений, включает 39 таблиц и 13 рисунков. Во введении обоснована актуальность темы исследования, определены его цель и задачи, охарактеризованы теоретико-методологический инструментарий и эмпирическая база исследования, раскрыты концепция и научная новизна, изложены положения, выносимые на защиту, отражена теоретическая и практическая значимость работы. В первой главе «Теоретико-методические подходы к формированию собственного капитала акционерной организации» определена экономическая сущность категории «капитал», дополнены и развиты представления о содержании и перечне его функций, охарактеризованы концепции формирования капитала, обобщены теоретические разработки отечественных и зарубежных ученых по проблеме оценки собственного капитала. Во второй главе «Анализ функционирования собственного капитала в акционерных обществах региона» изучен опыт формирования собственного капитала в акционерных организациях Ставропольского края, проведен анализ реализа- 11 ции функций собственного капитала, адаптирован комплексный подход к его оценке. В третьей главе «Построение эффективной системы управления собственным капиталом в акционерных обществах региона» разработаны организационноэкономические инструменты и методы управления собственным капиталом, предложены способы модернизации механизма мониторинга собственного капитала, реализованы методы стохастического моделирования его текущей и расчетной стоимости. В заключении резюмированы основные выводы и предложения по результатам исследования, обоснована целесообразность их использования в практической деятельности акционерных организаций. ОСНОВНЫЕ ПОЛОЖЕНИЯ И РЕЗУЛЬТАТЫ РАБОТЫ, ВЫНОСИМЫЕ НА ЗАЩИТУ 1. Сформулировано положение о том, что экономическая сущность собственного капитала, в соответствии с целями его эффективного управления, предполагает выполнение им следующих функций: стартовой, страховой, финансового обеспечения, эмиссионной, ценообразующей, оценочной, инновационноинвестиционной, репутационной. В современной теории и практике финансового менеджмента существует ряд подходов к трактовке понятия «собственный капитал»: структурный, стоимостной, ресурсный, с позиции собственности, управленческий, бухгалтерский. Каждый из них дополняет друг друга и ориентирован (за исключением управленческого) на описание только внутренней сущности капитала и его основных свойств. В этой связи считаем целесообразным предложить инновационный подход, имеющий комплексный характер и определяющий собственный капитал акционерного общества как совокупность различных по назначению полностью оплаченных элементов, обеспечивающих его экономическую самостоятельность, создающих финансовую базу для развития, находящихся в постоянном использовании, при необходимости абсорбирующих убытки и определяющих стоимость организации. 12 Специфический способ выражения свойств, присущих собственному капиталу как экономической категории, проявляется в его функциях. В период создания акционерного общества уставный капитал выполняет стартовую функцию, поскольку наличие уставного капитала минимальной величины является обязательным условием для регистрации организации в качестве юридического лица и начала ее деятельности. При формировании акционерного капитала проявляется эмиссионная функция. Страховая функция предполагает сохранение платежеспособности путем использования резервного фонда, резервов, включаемых в собственный капитал, продолжение деятельности предприятия независимо от угрозы появления убытков. Функцию финансового обеспечения собственный капитал выполняет на протяжении всего периода функционирования: первоначально он выступает в роли стартовых средств, необходимых для осуществления первоочередных расходов, в последующем – источником формирования и развития материально-технической базы акционерного общества, создавая условия для его организационного роста, расширения бизнеса и обеспечивая интересы собственников, персонала и государства. Следует отметить, что эмиссионная и ценообразующая функции являются специфичными для акционерной организации. Выполняя ценообразующую функцию, капитал влияет на курс акций, определяя тем самым стоимость предприятия и обусловливая возникновение оценочной функции. В ситуации повышения рыночной дисциплины собственный капитал является показателем инновационно-инвестиционной привлекательности, выступающей в качестве функций различных его составляющих, в частности, чистой прибыли. В то же время собственный капитал, выполняя репутационную функцию, обеспечивает организации устойчивость на рынке и постоянный источник дохода акционерам в виде дивидендов и процентов. В связи с этим наличие достаточного капитала служит средством укрепления доверия учредителей, деловых партнеров, кредиторов к акционерному обществу. Величина собственного капитала выступает ключевым показателем в методиках финансового анализа. Однако оценка функционального назначения капитала в региональных акционерных организациях свидетельствует, что в них с разной степенью проявля- 13 ется риск его недостаточности, соответственно, капитал не выполняет все функции. С целью решения данной проблемы необходимо вырабатывать рациональные управленческие решения в области его мобилизации. Изучение концепций формирования капитала показало, что единого подхода к их выбору в науке не существует. В условиях постоянно меняющейся внешней среды важно развивать концепцию рискового капитала, методику определения справедливой стоимости и раскрытия информации. 2. Посредством анализа функционирования собственного капитала акционерных обществ выявлены проблемы его формирования и использования, решение которых предложено осуществлять системно с учетом общей потребности в капитале, возможностей информационной базы оценки, инструментов контроля за исполнением управленческих решений и анализа их результативности. Проведенный в диссертации анализ свидетельствует, что в Ставропольском крае в 2011 году действовало 1569 акционерных организаций, наибольший удельный вес среди которых занимают закрытые акционерные общества (ЗАО) – 63,0%. Среди открытых акционерных организаций (ОАО) на долю крупных и средних в 2011 году приходилось 36,1% против 41,8% в 2008 году, тогда как удельный вес малых увеличился за этот период с 58,2 % до 63,9 %. Сокращение акционерных организаций затрудняет развитие корпоративных структур в регионе. Способствует же их развитию активно функционирующий фондовый рынок. Исследование показало, что в 2011 году было эмитировано и размещено на первичном, а также реализовано на вторичном рынке региона 37019 млн акций. По итогам 2011 года лишь 66 отчитавшихся акционерных обществ или 19,2 % их общего количества выплатили дивиденды. Все вышеизложенное свидетельствует об ограниченной возможности финансирования акционерных организаций за счет долевых инструментов. Расширению доступа к рынку капитала, усилению заинтересованности акционерных обществ в формировании оптимальной структуры капитала для защиты от рисков способствует надлежащее раскрытие информации. Однако в настоящее время идентификация собственников акций (долей) акционерной организации не означает установление ее реальных владельцев, в законодательстве от- 14 сутствуют критерии «реального владельца (собственника)», порядок раскрытия информации о нем. Проблемы, связанные с формированием и использованием собственного капитала организаций, имеют финансовый, организационный и правовой характер, решение которых должно осуществляться в комплексе. Методологически важно, чтобы каждое акционерное общество разрабатывало собственную эффективную систему управления финансовыми ресурсами и капиталом, в частности. Подобная система характеризуется совокупностью элементов, находящихся во взаимосвязи и воздействующих на формирование, оценку, использование капитала в рамках определенных принципов, методов управления, что, в конечном итоге, способствует достижению ее основной цели – обеспечение и поддержание достаточности собственного капитала (рисунок 1). Важное место в системе управления собственным капиталом отводится риск-менеджменту, внутреннему контролю и аудиту – основным составляющим международного корпоративного финансового управления. Подсистема риск-менеджмента призвана обеспечить эффективную защиту от принятых рисков, носит активный характер, влияя на определение конкретных направлений деятельности, осуществляемых организациями. С целью повышения результативности внутреннего контроля и аудита работники соответствующих служб должны быть независимыми от структур, занимающихся производственно-сбытовой деятельностью (непосредственное подчинение руководителю или его заместителю, не курирующему производственно-сбытовую деятельность), иметь полный и оперативный допуск к информации согласно внутренним инструкциям, не контактировать с партнерами, кредиторами. При этом система управления собственным капиталом удовлетворяет следующим критериям: существует и постоянно адаптируется единая, используемая всеми субъектами управления, методология оценки и прогнозирования показателей капитализации; лица, принимающие решения, действуют в рамках единого информационного пространства; стратегический и оперативный уровень управления взаимосвязаны – оценивается возможность воздействия текущих решений на достижение стратегических целей. С Т Р А Т Е Г И Я У П Р А В Л Е Н И Я О Б Щ Е С Т В А С О Б С Т В Е Н Н Ы М К А П И Т А Л О М СИСТЕМА УПРАВЛЕНИЯ СОБСТВЕННЫМ КАПИТАЛОМ Н С П Р ОБЩИЕ И И Н С Т Е М Ц И П Ы Н О С Т И Система управления рисками Информационная система Система мониторинга СПЕЦИФИЧЕСКИЕ Адаптивность Обеспечение устойчивой капитальной базы Научная обоснованность Обеспечение оптимального уровня издержек Комплексность Корпорированность Единство элементов Соблюдение рыночной дисциплины Безопасность и поддержание надежности Автоматизация управленческой деятельности Эффективность Конкуренты, контрагенты О Консалтинговые, рейтинговые агентства К Фондовые биржи, саморегулируемые организации А Регуляторы рынка ценных бумаг З подсистемы Система внутреннего контроля и аудита ВНЕШНИЕ Федеральная налоговая служба Определение соответстОценка выОпределение Выбор наиОптимизация более эфвия формирования полнения общей поструктуры капифективных собственного капитала собственным требности тала организации источников в капитале для привлечения адекватно целям требованиям российского капиталом законодательства, своих функфинансирокапитала и задачам принципам устойчивоций вания деяее развития сти, достоверности Создание Анализ эфтельности информафективорганизации Осуществление ционной ности и обеспечения Формирование итого- управленкомплексной базы необходимых оценки собственвых суждений и мнеанализа и ческих ретемпов ного капитала ний о капитале оценки шений ее развития Внутренние контролерыаудиторы Система собственного капитала Риск-менеджер ВНУТРЕННИЕ Совет директоров (наблюдательный Совет) З А Д АЧ И Финансовый менеджер ОБЪЕКТЫ Исполнительные органы СУБЪЕКТЫ ЦЕЛЬ: обеспечение и поддержание достаточности собственного капитала Региональность Корреляция с политикой привлечения заемного капитала МЕТОДЫ УПРАВЛЕНИЯ Планирование собственного капитала Эмиссионная политика Управление прибылью Комплексное управление пассивами и активами Дивидендная политика Управление эффективностью использования капитала Портфельный метод Метод потокового моделирования Управление структурой собственного капитала Политика управления рисками Метод научного управления Информационная политика Рисунок 1 – Система управления собственным капиталом акционерного общества МОНИТОРИНГ СИСТЕМЫ УПРАВЛЕНИЯ СОБСТВЕННЫМ КАПИТАЛОМ 15 А К Ц И О Н Е Р Н О Г О С Т Р А Т Е Г И Я 16 3. Предложен комплексный подход к оценке собственного капитала, предполагающий расчет показателей ROA, ROE, EBIT-EPS, а также коэффициентов капитализации, характеризующих качество его структуры, достаточность, эффективность управления. Неразвитость регионального рынка ценных бумаг создает трудности в использовании отдельных методов оценки собственного капитала, в связи с чем возникает необходимость их адаптации к современным условиям. Важное значение в комплексной оценке собственного капитала занимает коэффициентный метод, предусматривающий определение фондовой капитализации, иммобилизации капитала, его оборачиваемости, достаточности по показателю избыточности, коэффициентов сохранения капитала, «свободного» капитала, доли капитала с учетом иммобилизации, соотношения чистых собственных средств и реальных активов, привлеченных средств и капитала, собственного капитала и обязательств (долгосрочных внешних источников), финансового левериджа и других показателей. Проведенный анализ собственного капитала акционерных обществ региона свидетельствует, что в ОАО «Межрегиональная распределительная сетевая компания (МРСК) Северного Кавказа», ОАО Научно-производственный концерн (НПК) «Эском» иммобилизация капитала превышает максимально допустимую величину, соотношение чистых собственных средств и реальных активов отрицательное, в ЗАО «Микрон» - положительное, но с понижающей тенденцией с 98,8% в 2007 году до 16 % в 2011 году. Финансовый леверидж в исследуемых предприятиях поступательно увеличивается в течение ретроспективного периода и его значение существенно превышает критическое. Следовательно, проявляются признаки недостаточности собственных ресурсов и высокий риск их формирования. В рассматриваемых акционерных организациях, за исключением ЗАО «Микрон», отмечается поступательный рост чистых активов (таблица 1). Капитал создает добавленную стоимость. Его справедливая стоимость в ОАО «МРСК Северного Кавказа» в 2011 году составила 5193802 тыс. руб., ОАО НПК «Эском» – 71 тыс. руб., ЗАО «Микрон» – 20118 тыс. руб. 17 Таблица 1 – Стоимостная оценка собственного капитала исследуемых акционерных обществ региона, тыс. руб. Годы 2007 2008 2009 2010 2011 Темп прироста за период, % ОАО «МРСК Северного Кавказа» Стоимость Добавчистых ленная активов стоимость 14800 20232 48533 50911 12994414 12960 14684023 – 249079 15775257 1117923 1064,9 раз 54,3 раз ОАО НПК «Эском» ЗАО «Микрон» Стоимость чистых активов 225204 381059 388054 486111 557304 Добавленная стоимость 49320 182908 85018 96250 129852 Стоимость чистых активов 8880 10354 10488 10073 7857 Добавленная стоимость 1190 4224 3188 2448 841 147,5 163,3 – 11,5 - 29,3 Использование стоимостного подхода, в рамках которого рассчитывалась величина чистых активов, добавленной экономической стоимости, справедливой стоимости капитала посредством определения рыночной цены акций и на основе метода дисконтирования денежных потоков (для организаций, акции которых не обращаются на организованном рынке ценных бумаг) не позволило сделать однозначного вывода о достаточности собственного капитала. Это обусловило необходимость применения сравнительного подхода (метода отраслевых коэффициентов), предполагающего сопоставление номинальной и рыночной стоимости капитала в разрезе видов экономической деятельности (таблица 2). Произведенные расчеты показывают, что среди исследуемых акционерных организаций только в ОАО «МРСК Северного Кавказа», также как и в целом по отрасли производства и распределения электроэнергии, имеется скрытый капитал. Его наличие свидетельствует о недостоверной оценке рисков в статьях баланса, может вызвать недоверие инвесторов и, в конечном итоге, затруднит выполнение капиталом своих функций. Факторный анализ прибыльности капитала как основного критерия его качественного роста с помощью методик Дюпон и EBIT-EPS позволил определить, что основное отрицательное влияние на нее оказало снижение рентабельности производства, а положительное – рост мультипликатора капитала. В 2011 году чистая прибыль на одну обыкновенную акцию (EPS) в ОАО «МРСК Северного Кавказа» составила 46,4 тыс. руб., ОАО НПК «Эском» – 6,4 тыс. руб., ЗАО «Микрон» – 124,8 тыс. руб. 18 Таблица 2 – Оценка собственного капитала акционерных обществ региона методом отраслевых коэффициентов в 2011 году Виды экономической деятельности и организации Производство и распределение электроэнергии ОАО «МРСК Северного Кавказа» Фармацевтическое производство ОАО НПК «Эском» Производство машин и оборудования ЗАО «Микрон» Значения показателей, млн руб. Балансовая Рыночная Скрытый стоимость стоимость капитал 12071,3 65067,8 – 52996,5 29,5 5193,8 – 5164,3 200,5 14222,9 – 14022,4 557,3 – 557,3 219,7 215,5 + 4,2 7,9 – 7,9 Реализация каждого из рассмотренных методов формирует комплексный подход и ориентирована на стимулирование организаций к полному покрытию потребности в капитале и учету реальной защищенности от рисков. 4. Аргументировано положение о целесообразности установления предельного уровня рискованности капитала посредством определения комплексного показателя риска, волатильности ROA, ROE, индекса Хэннэна-Хэнвека, практическое применение которых способствует совершенствованию системы финансового менеджмента. Оценка рисков отражает рисковый профиль организаций, служит основой оптимального распределения капитала и содействует улучшению функционирования системы внутреннего контроля и аудита (таблица 3). С позиции анализа достаточности собственного капитала для покрытия рисков предложено рассчитывать располагаемый капитал, который акционерные общества могут распределять после «использования» балансового капитала с целью покрытия уже реализовавшихся рисков: РК = БК – ДПЗ – ИА, (1) где БК – балансовый капитал (с учетом убытков и использованной прибыли), руб.; ДПЗ – долгосрочная дебиторская задолженность (реализованный кредитный риск), руб.; ИА – иммобилизованные активы (реализованный риск потери ликвидности), руб. 19 При этом индекс Хэннэна-Хэнвека позволяет определить, на сколько стандартных отклонений должна упасть рентабельность активов, прежде чем капитал акционерной организации будет полностью исчерпан: Z ROA ROA K A , (2) где Z – индекс Хэннэна-Хэнвека; ROA – рентабельность активов; К / А – доля капитала в активах; ROA – стандартное отклонение рентабельности активов. Таблица 3 – Показатели, характеризующие степень риска собственного капитала исследуемых акционерных обществ региона в 2011 году Показатели Располагаемый капитал, тыс. руб. Коэффициент вариации, %: CV ROA, CV ROE, Индекс Хэннэна-Хэнвека, ед. ОАО МРСК «Северного Кавказа» – 2515181 ОАО НПК «Эском» – 1074518 ЗАО «Микрон» 1081 148,7 138,9 2,352 12,5 11,1 14,792 26,0 0 7,109 Так, с высоким уровнем рисков на протяжении исследуемого периода работает ОАО НПК «Эском», в 2009-2011 гг. – ОАО МРСК «Северного Кавказа». В то же время ЗАО «Микрон» недоиспользует свой потенциал. Акционерным организациям присущ риск потери ликвидности. Причем в ОАО «МРСК Северного Кавказа» прибыль подвержена наибольшей изменчивости, о чем свидетельствует вариация ROA и ROE. Риск банкротства наиболее высок в ОАО «МРСК Северного Кавказа», тогда как ОАО НПК «Эском» отличается самой большой вероятностью потери капитала. Следует подчеркнуть, что использование системы показателей рискованности собственного капитала способствует повышению качества финансового и риск-менеджмента. 5. Разработаны методические подходы к оценке собственного капитала, проявляющиеся в переходе от определения текущей к моделированию расчетной стоимости, ориентированной на учет рисковой компоненты и позволяющей устанавливать перспективную потребность в капитале. 20 Принимая во внимание, что функционирование системы управления собственным капиталом подвержено влиянию неопределенности внешней и внутренней среды, в ней необходимо реализовывать методы имитационного моделирования, комбинируемые с современными технологиями контроля рисков. Основой расчета коэффициента рискованности является обобщающий показатель, характеризующий уровень внутреннего и внешнего капиталообразования, – фондовая капитализация. Изменение значений фондовой капитализации от периода к периоду позволяет определять ее как случайную величину, поэтому существует ненулевая вероятность превышения ею допустимого значения. Риск при этом характеризуется как возможность отклонения коэффициента фондовой капитализации за пределы установленного диапазона. Соответственно, мерой риска наибольшего ожидаемого убытка выступает волатильность коэффициента фондовой капитализации. Вычисление модифицированного показателя фондовой капитализации производилось с помощью программного комплекса Excel-VBA (надстройки MS Excel «стохастическое моделирование» и «датчики случайных чисел») на языке программирования VBA (рисунок 2). Рисунок 2 – Результаты определения показателя рискованности собственного капитала организаций методом статистических испытаний 21 Метод статистических испытаний позволяет отразить деятельность акционерных обществ с учетом фактически принимаемых ими рисков. Результаты оценки служат основой разработки управленческих решений относительно выбора альтернативных методов и инструментов управления собственным капиталом. Сравнение текущей и расчетной стоимости собственного капитала акционерных обществ свидетельствует (таблица 4), что рисковая стоимость превышает его реальную величину. Соответственно, в сложившейся ситуации целесообразно увеличить собственный капитал, резервируемый под риски. Таблица 4 – Сравнение текущей и расчетной (рисковой) стоимости собственного капитала в открытых акционерных обществах региона Годы 2007 2008 2009 2010 2011 Величина собственного капитала, тыс. руб. Текущая Расчетная (рисковая) 45852 110603 77889 187634 85303 205766 84608 204181 86596 208979 Абсолютное отклонение, тыс. руб. + 64751 + 109745 + 120463 + 119573 + 122383 Моделирование стоимости капитала под риском выступает универсальным инструментом мониторинга собственных ресурсов и способствует развитию системы риск-менеджмента. 6. Обоснована целесообразность модернизации механизма мониторинга собственного капитала, предполагающего наличие обратной связи между подсистемами информационного обеспечения, управления рисками, внутреннего контроля и аудита и нивелирующего проблемы несоответствия собственного капитала принципам устойчивости, достоверности, безрисковости формирования фиктивного капитала. Исследование структуры собственных ресурсов ОАО региона свидетельствует (таблица 5), что она не отвечает принципу устойчивости, поскольку их преобладающим элементом является добавочный капитал (его доля колеблется от 31,5% в 2007 г. до 56,8 % в 2011 г.), сформированный за счет прироста стоимости имущества при переоценке и эмиссионного дохода. Анализ состояния собственного капитала с учетом источников скрытого финансирования показал, что в исследуемых акционерных обществах преобладает чистый оборотный капитал: в 22 ОАО НПК «Эском», ЗАО «Микрон» отмечается его превышение над оптимальной потребностью, что свидетельствует о неэффективном использовании финансовых ресурсов. Соответственно, существует риск формирования фиктивного капитала. Таблица 5 – Структура собственного капитала открытых акционерных обществ Ставропольского края, % 2007 2008 2009 2010 2011 74,9 26,2 18,2 22,2 17,8 Изменение 2011 г. к 2007 г., проц. пунктов – 57,1 0,01 31,5 0,7 – 7,1 100 0,01 47,8 0,5 25,5 100 0,001 54,5 0,7 26,7 100 0,001 58,8 0,8 18,3 100 0,02 56,8 0,8 24,6 100 + 0,01 + 25,3 + 0,1 + 31,7 0 Годы Показатели 1. Уставный капитал 2. Собственные акции, выкупленные у акционеров 3. Добавочный капитал 4. Резервный капитал 5. Нераспределенная прибыль Итого Решению данной проблемы способствует усиление контроля за формированием капитала, развитие инструментов его мониторинга (рисунок 3). Мониторинг обеспечивает гибкость, адаптивность, а также динамичность управления собственным капиталом, снижает риск возникновения ошибок. Периодичность осуществления мониторинговых процедур определяется его существенностью для соответствующего направления деятельности, внутреннего процесса или информационной системы. В итоге результаты мониторинга позволяют принимать управленческие решения, в основе которых лежит анализ и прогноз основных показателей, характеризующих состояние собственных финансовых ресурсов акционерной организации, в том числе их рискованность. Таким образом, реализация предложенных в диссертации теоретических положений и практических рекомендаций направлена на совершенствование методов и инструментов управления собственным капиталом акционерных обществ региона в современных условиях, объективный учет факторов неопределенности и риска, повышение эффективности системы финансового менеджмента. 23 Цель – отслеживание изменений состояния капитала акционерного общества, структуры, при которой выбранная стратегия управления капиталом будет способствовать максимальной его эффективности Задачи Наблюдение, анализ, оценка, диагностика, корректировка методов, способов и инструментов взаимодействия субъекта и объекта управления Накопление фактов, свидетельствующих о развитии капитала как экономической системы, их анализ, оценка, диагностика Изучение системы индикаторов, характеризующих уровень финансовых рисков Принципы организации Системность Точность Достоверность Координация Полная информированность Понятность Беспристрастность Регулярность Оптимальный срок проведения Минимизация материальных затрат В процессе мониторинга устанавливают ЭффективУзкие места ность системы и источники управления их возникнособственным вения капиталом Факторы, рис- Целесообразность ка, влияющие внесения изменений на управление в систему управления собственным собственным капиталом капиталом Гибкость системы Степень защиты АО Все ли подсистемы, элементы, Целесообразпринятия решений от рисков принятия вошедшие в систему управленость замены относительно ния собственным капиталом, отдельных подрешений собственного сыграли свою роль систем, элеменотносительно капитала в защите от неблагоприятных тов более эффексобственного событий тивными капитала РЕЗУЛЬТАТ Адаптация системы управления собственным капиталом к изменениям условий функционирования внешней и внутренней среды и совокупности влияющих на капитал рисков. Установление целевых ориентиров акционерного общества Завершение процесса мониторинга предусматривает 1. Текущий контроль за исполнением предписаний по результатам мониторинга. 2. Оценку эффективности мероприятий, проведенных в рамках устранения нарушений, при необходимости – принятие дополнительных мер Рисунок 3 – Структурно-логическая схема проведения мониторинга собственного капитала акционерной организации 24 ОБЩИЕ ВЫВОДЫ 1. Специфический способ выражения внутренних и внешних свойств, присущих капиталу как экономической категории, проявляется в его функциях: стартовой, страховой, финансового обеспечения, эмиссионной, ценообразующей, оценочной (на международном и национальном уровнях), инновационно- инвестиционной привлекательности, репутационной. 2. Необходимость решения проблем, связанных с объективной оценкой собственного капитала, потребовала формирования комплексного подхода, предполагающего адаптацию к современным экономическим условиям и специфике деятельности акционерных обществ методов добавленной экономической стоимости, чистых активов, справедливой стоимости капитала, отраслевых коэффициентов и других. 3. Анализ функционирования собственного капитала акционерных обществ региона в динамике позволил выявить перспективную потребность в нем, определить проблемы управления, обусловив целесообразность их системного решения на уровне подсистем внутреннего контроля и аудита, информационного обеспечения, мониторинга, управления рисками. 4. С целью развития концепции рискового капитала, учитывающей неопределенность среды функционирования и динамизм макросреды, разработана методика оценки его величины. При этом обобщающим показателем рискованности, характеризующим уровень внутреннего и внешнего капиталообразования и имеющим первостепенное значение для акционерного общества, является фондовая капитализация. 5. Обоснована необходимость совершенствования механизма мониторинга собственного капитала акционерного общества, предусматривающего нивелирование проблем несоответствия собственного капитала принципам достаточности, устойчивости, достоверности, безрисковости, особое место в котором отведено мониторингу финансовых рисков. Его практическая реализация обеспечивает эффективность, гибкость, адаптивность и динамичность процесса управления. 25 ОСНОВНЫЕ ПОЛОЖЕНИЯ ДИССЕРТАЦИИ ОПУБЛИКОВАНЫ В СЛЕДУЮЩИХ НАУЧНЫХ РАБОТАХ: Статьи в ведущих научных изданиях, рекомендованных ВАК Министерства образования и науки РФ для публикации основных результатов диссертации на соискание ученой степени кандидата наук: 1. Рыжкова, К. А. Формирование инновационного подхода к определению экономической сущности собственного капитала акционерной организации / К. А. Рыжкова // Финансовая аналитика: проблемы и решения. – 2012. – № 5 (95) (0,94 п. л.). 2. Рыжкова, К. А. Концепции формирования капитала акционерной организации / К. А. Рыжкова // Финансовый бизнес. – 2012. – №2 (157) (1,0 п. л.). 3. Рыжкова, К. А. Реализация основных методик оценки собственного капитала в практической деятельности акционерных обществ / К. А. Рыжкова // Финансовый бизнес. – 2012. – №4 (159) (1,8 п. л.). 4. Рыжкова, К. А. Оценка реализации функций собственного капитала в акционерных обществах региона / К.А. Рыжкова // Финансовая аналитика: проблемы и решения. – 2012. – №14 (104) (1,5 п. л.). 5. Рыжкова, К. А. Региональный опыт формирования собственного капитала в акционерных организациях / К. А. Рыжкова // Финансовая аналитика: проблемы и решения. – 2012. – №20 (110) (1,1 п. л.). 6. Рыжкова, К. А. Управление собственным капиталом в акционерных обществах: методологический аспект / К. А. Рыжкова // Финансы и кредит. – 2012. – № 26 (506) (1,5 п. л.). Другие публикации: 7. Рыжкова, К. А. О необходимости развития корпоративного управления в компаниях и кредитных организациях / К. А. Рыжкова [и др.] // Современное предпринимательство: социально-экономическое измерение: колл. монография; под общ. ред. О. И. Кирикова. Книга 23. – Воронеж : ВГПУ, 2009 (18,65 / 1,4 п. л). 8. Рыжкова, К. А. Исследование методов роста стоимости капитала компаний и кредитных организаций в зарубежной практике / К.А. Рыжкова [и др.] // Мировая и отечественная экономика: колл. монография; под общ. ред. О. И. Кирикова. Книга 5. – Воронеж : ВГПУ, 2009 (14,25 / 1,3 п. л). 26 9. Рыжкова, К. А. Реализация отдельных положений международных стандартов финансовой отчетности (МСФО) при управлении капиталом коммерческих структур / К. А. Рыжкова // Материалы международной научно-практической конференции «Цивилизационные, экономические, гуманитарные и лингвистические проблемы современного общества». – Барнаул : АГТУ им. И.И. Ползунова, 2010 (0,25 п. л.). 10. Рыжкова, К. А. Инновационный подход к определению функций собственного капитала акционерной организации / К. А. Рыжкова // Труды международной научно-практической конференции «Формирование инновационной экономики: проблемы и перспективы». – СПб. : СПбУЭФ, 2011 (0,26 п. л). 11. Рыжкова, К. А. Эволюция концепций формирования собственного капитала акционерного общества с позиции способов оценки его элементов / К.А. Рыжкова // Сборник материалов III международной научно-практической конференции «Экономика и управление в XXI веке : тенденции развития». – Новосибирск : Издательство «СИБПРИНТ», 2011 (0,3 п. л). 12. Рыжкова, К. А. Интерпретация инновационных концепций формирования собственного капитала акционерной организации / К. А. Рыжкова // Материалы международной заочной научно-практической конференции «Экономика и менеджмент: проблемы и тенденции развития». – Новосибирск : Сибирская ассоциация консультантов, 2011 (0,33 п. л.). 13. Рыжкова, К. А. Теоретико-методологические аспекты формирования собственного капитала акционерной компании / К.А. Рыжкова // Сборник материалов I международной научно-практической конференции «Научные итоги 2011 : достижения, проекты, гипотезы». – Новосибирск : НГТУ, 2011 (0,3 п. л.). 14. Рыжкова, К. А. Приоритетные методики оценки собственного капитала акционерной организации / К. А. Рыжкова // Сборник материалов ХII международной научно-практической конференции «Современные тенденции в эко- номике и управлении: новый взгляд». – Новосибирск : НГТУ, 2011 (0,3 п. л.). 15. Рыжкова, К.А. Основные проблемы формирования собственного капитала акционерной организации / К. А. Рыжкова // Сборник материалов ХХIII международной научно-практической конференции «Актуальные вопросы экономических наук». – Новосибирск : НГТУ, 2011 (0,52 п. л.).