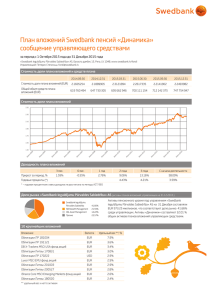

Динамика+USD

реклама

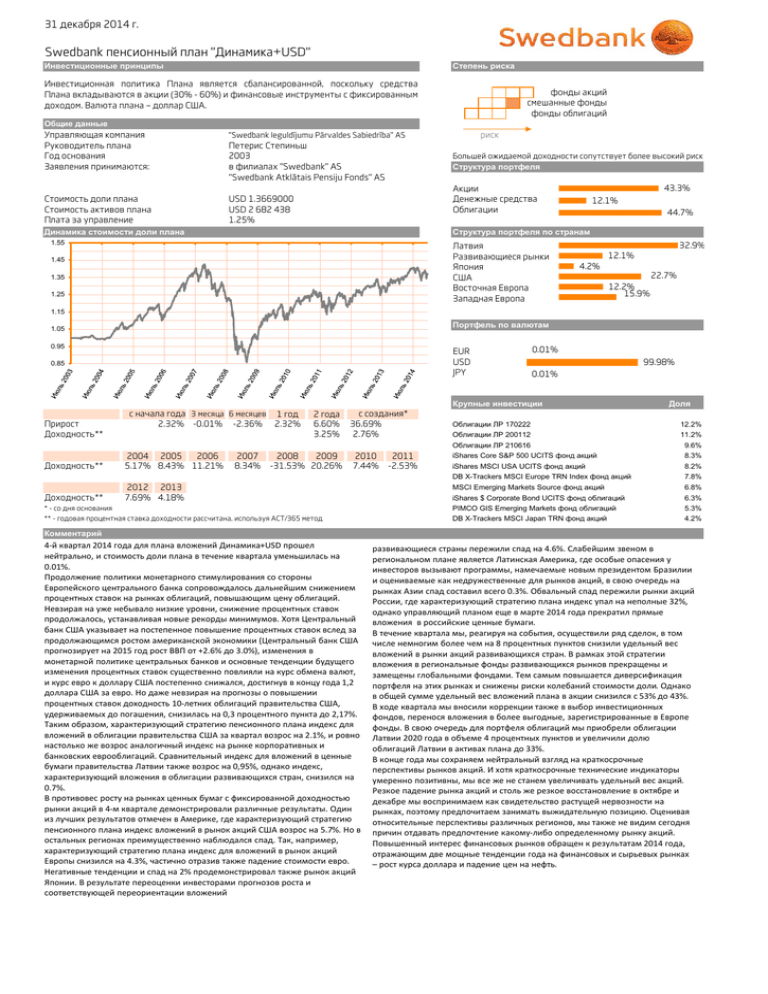

31 декабря 2014 г. Swedbank пенсионный план "Динамика+USD" Инвестиционные принципы Степень риска Инвестиционная политика Плана является сбалансированной, поскольку средства Плана вкладываются в акции (30% - 60%) и финансовые инструменты с фиксированным доходом. Валюта плана – доллар США. фонды акций смешанные фонды фонды облигаций Общие данные Управляющая компания Руководитель плана Год основания Заявления принимаются: "Swedbank Ieguldījumu Pārvaldes Sabiedrība" AS Стоимость доли плана Стоимость активов плана Плата за управление USD 1.3669000 USD 2 682 438 1.25% Петерис Степиньш 2003 в филиалах "Swedbank" AS "Swedbank Atklātais Pensiju Fonds" AS риск Большей ожидаемой доходности сопутствует более высокий риск Структура портфеля 43.3% Акции Денежные средства Oблигации Динамика стоимости доли плана 12.1% 44.7% Структура портфеля по странам 1.55 Латвия Развивающиеся рынки Япония США Восточная Европа Западная Европа 1.45 1.35 1.25 32.9% 12.1% 4.2% 22.7% 12.2% 15.9% 1.15 Портфель по валютам 1.05 0.95 EUR USD JPY 0.85 0.01% 99.98% 0.01% Крупные инвестиции Прирост Доходность** с начала года 3 месяца 6 месяцев 1 год 2.32% -0.01% -2.36% 2.32% 2 года 6.60% 3.25% с создания* 36.69% 2.76% Доля Облигации ЛР 170222 12.2% Облигации ЛР 200112 11.2% Облигации ЛР 210616 9.6% iShares Core S&P 500 UCITS фонд акций 8.3% iShares MSCI USA UCITS фонд акций 8.2% DB X-Trackers MSCI Europe TRN Index фонд акций 7.8% MSCI Emerging Markets Source фонд акций 6.8% * - cо дня основания iShares $ Corporate Bond UCITS фонд облигаций PIMCO GIS Emerging Markets фонд облигаций 6.3% 5.3% ** - годовая процентная ставка доходности рассчитана, используя АСТ/365 метод DB X-Trackers MSCI Japan TRN фонд акций 4.2% Доходность** Доходность** 2004 2005 2006 5.17% 8.43% 11.21% 2007 2008 2009 8.34% -31.53% 20.26% 2010 2011 7.44% -2.53% 2012 2013 7.69% 4.18% Комментарий 4-й квартал 2014 года для плана вложений Динамика+USD прошел нейтрально, и стоимость доли плана в течение квартала уменьшилась на 0.01%. Продолжение политики монетарного стимулирования со стороны Европейского центрального банка сопровождалось дальнейшим снижением процентных ставок на рынках облигаций, повышающим цену облигаций. Невзирая на уже небывало низкие уровни, снижение процентных ставок продолжалось, устанавливая новые рекорды минимумов. Хотя Центральный банк США указывает на постепенное повышение процентных ставок вслед за продолжающимся ростом американской экономики (Центральный банк США прогнозирует на 2015 год рост ВВП от +2.6% до 3.0%), изменения в монетарной политике центральных банков и основные тенденции будущего изменения процентных ставок существенно повлияли на курс обмена валют, и курс евро к доллару США постепенно снижался, достигнув в концу года 1,2 доллара США за евро. Но даже невзирая на прогнозы о повышении процентных ставок доходность 10-летних облигаций правительства США, удерживаемых до погашения, снизилась на 0,3 процентного пункта до 2,17%. Таким образом, характеризующий стратегию пенсионного плана индекс для вложений в облигации правительства США за квартал возрос на 2.1%, и ровно настолько же возрос аналогичный индекс на рынке корпоративных и банковских еврооблигаций. Сравнительный индекс для вложений в ценные бумаги правительства Латвии также возрос на 0,95%, однако индекс, характеризующий вложения в облигации развивающихся стран, снизился на 0.7%. В противовес росту на рынках ценных бумаг с фиксированной доходностью рынки акций в 4-м квартале демонстрировали различные результаты. Один из лучших результатов отмечен в Америке, где характеризующий стратегию пенсионного плана индекс вложений в рынок акций США возрос на 5.7%. Но в остальных регионах преимущественно наблюдался спад. Так, например, характеризующий стратегию плана индекс для вложений в рынок акций Европы снизился на 4.3%, частично отразив также падение стоимости евро. Негативные тенденции и спад на 2% продемонстрировал также рынок акций Японии. В результате переоценки инвесторами прогнозов роста и соответствующей переориентации вложений развивающиеся страны пережили спад на 4.6%. Слабейшим звеном в региональном плане является Латинская Америка, где особые опасения у инвесторов вызывают программы, намечаемые новым президентом Бразилии и оцениваемые как недружественные для рынков акций, в свою очередь на рынках Азии спад составил всего 0.3%. Обвальный спад пережили рынки акций России, где характеризующий стратегию плана индекс упал на неполные 32%, однако управляющий планом еще в марте 2014 года прекратил прямые вложения в российские ценные бумаги. В течение квартала мы, реагируя на события, осуществили ряд сделок, в том числе немногим более чем на 8 процентных пунктов снизили удельный вес вложений в рынки акций развивающихся стран. В рамках этой стратегии вложения в региональные фонды развивающихся рынков прекращены и замещены глобальными фондами. Тем самым повышается диверсификация портфеля на этих рынках и снижены риски колебаний стоимости доли. Однако в общей сумме удельный вес вложений плана в акции снизился с 53% до 43%. В ходе квартала мы вносили коррекции также в выбор инвестиционных фондов, перенося вложения в более выгодные, зарегистрированные в Европе фонды. В свою очередь для портфеля облигаций мы приобрели облигации Латвии 2020 года в объеме 4 процентных пунктов и увеличили долю облигаций Латвии в активах плана до 33%. В конце года мы сохраняем нейтральный взгляд на краткосрочные перспективы рынков акций. И хотя краткосрочные технические индикаторы умеренно позитивны, мы все же не станем увеличивать удельный вес акций. Резкое падение рынка акций и столь же резкое восстановление в октябре и декабре мы воспринимаем как свидетельство растущей нервозности на рынках, поэтому предпочитаем занимать выжидательную позицию. Оценивая относительные перспективы различных регионов, мы также не видим сегодня причин отдавать предпочтение какому-либо определенному рынку акций. Повышенный интерес финансовых рынков обращен к результатам 2014 года, отражающим две мощные тенденции года на финансовых и сырьевых рынках – рост курса доллара и падение цен на нефть.