ОЦЕНКА БЕЗРИСКОВЫХ ЦЕННЫХ БУМАГ

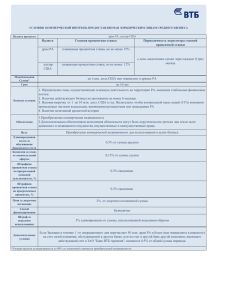

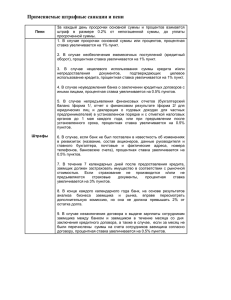

реклама

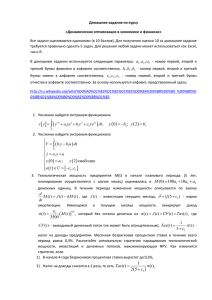

к.э.н., доцент Золотов Михаил Михайлович ОЦЕНКА БЕЗРИСКОВЫХ ЦЕННЫХ БУМАГ кафедра Менеджмента и экономики спорта им. В.В. Кузина 2 НОМИНАЛЬНАЯ И РЕАЛЬНЫЕ ПРОЦЕНТНЫЕ СТАВКИ NOMINAL AND REAL INTEREST RATES НОМИНАЛЬНЫЕ ПРОЦЕНТНЫЕ СТАВКИ ПРОТИВ РЕАЛЬНЫХ 3 Ставка, по которой можно обменять сегодняшние деньги на будущие, и есть номинальная процентная ставка, обычно называемой процентной ставкой. В периоды значительных колебаний на рынке, номинальная ставка может стать плохим индикатором фактического дохода. Правительства пытаются измерять текущую цену некоторого набора основных товаров, который называют индексом прожиточного минимума или индексом потребительских цен (consumer price index). Данные индексы могут использовать для оценки совокупной реальной процентной ставки. РАСЧЕТ РЕАЛЬНОЙ ПРОЦЕНТНОЙ СТАВКИ ПОСРЕДСТВОМ ПОТРЕБИТЕЛЬСКОЙ КОРЗИНЫ 4 1. Предположим, что в течение года CPI вырос с 121 до 124 при номинальной процентной ставке 7%. 2. Это означает, что потребительская корзина товаров, которая стоила в базовом году $100, в начале года $121, стала стоить $124 в конце года. 3. Владелец корзины мог продать ее в начале года за $121, потом сразу же инвестировав полученную сумму под 7% смог получить к концу года $129,47. 4. Купить в конце года инвестор смог бы $129,47/124 = 1,0441 корзины. 5. Таким образом реальная процентная ставка составит 4,51% [(0,0441*100%]. 6. Обобщив вычисления можно получить следующую формулу: RIR = NIC – CCPI, где: RIR – real interest rate (реальная процентная ставка); NIR – nominal interest rate (номинальная процентная ставка); CCPI – коэффициент изменения индекса потребительских цен, равный значению (С1 − С 0 )/С 0 ВЫВОД Из вышеизложенных вычислений можно сделать следующий вывод: Номинальная процентная ставка приблизительно равна сумме реальной процентной ставки и ожидаемого коэффициента изменения индекса потребительских цен. 5 6 ДОХОДНОСТЬ К ПОГАШЕНИЮ YIELD TO MATURITY ИЗНАЧАЛЬНЫЕ УСЛОВИЯ 7 В данной части мы будем рассматривать расчет доходности к погашению на примере облигаций, которые считаются безрисковыми, так как государство гарантирует выплаты по ним в указанные сроки. Таким образом, риск невыполнения обязательств по этим бумагам отсутствует и не влияет на расчет процентных ставок. Для примера возьмем 3 облигации: А – бескупонная, MD – 1 год., P = $934,58 B – бескупонная, MD – 2 года., P = $858,34 C – купонная, MD – 2 года., P = $946,93 YMT 8 Доходность к погашению любой ценной бумаги с фиксированным доходом представляет собой единую ставку сложных процентов, начисляемую в банке, которая позволит инвестору получить все выплаты, полагающиеся по рассматриваемой ценной бумаге, если бы деньги инвестировались не в ценные бумаги, а в банковский депозит. Если предположить, что инвестор получит $1000 в момент выплаты по облигации, то: в случае с облигацией А – 1 + 𝑟𝑟𝐴𝐴 ∗ $934,58 = $1000, что дает доходность в 7% в случае с облигацией B – 1 + 𝑟𝑟𝐵𝐵 ∗ 1 + 𝑟𝑟𝐵𝐵 ∗ $857,34 = $1000, что дает доходность в 8% в случае с облигацией C ежегодный купон составляет $50, таким образом, чтобы посчитать YTM, необходимо найти r из следующей формулы: ОСНОВНАЯ ФОРМУЛА $946,93= $50 (1+𝑟𝑟 𝐶𝐶 ) + $1050 , (1+𝑟𝑟 𝐶𝐶 ) 2 9 что равняется 7,975% Другими словами, доходность к погашению – это процентная ставка в коэффициенте дисконтирования, которая приравнивает сумму обещанного денежного потока к текущей рыночной цене облигации. Если упростить, то можно сказать так: YTM – это такой процент, на который нужно уменьшить будущие денежные потоки, чтобы получить текущую стоимость вложения. YTM это тоже самое, что ставка дисконтирования для проектов. YTM может быть рассчитана для любой облигации, что обеспечивает сравнение различных инвестиций. 10 НАЧИСЛЕНИЕ СЛОЖНЫХ ПРОЦЕНТОВ COMPOUNDING ЧТО ЗНАЧИТ НАЧИСЛЕНИЕ СЛОЖНЫХ % 11 Начисление сложных процентов – это выплата процентов на проценты. В конце каждого периода начисления процентов к основной сумме долга добавляются проценты. За следующий период проценты начисляются исходя из увеличенной суммы долга. Если вклад P долларов обернется получение F долларов через 10 лет, то YTM может быть посчитана следующим образом: 𝐹𝐹 = 𝑃𝑃 � (1 + 𝑟𝑟𝑎𝑎 ) 10 В соответствии с законодательством, каждый кредитор должен предоставлять по своему кредиту годовую процентную ставку (APR, annual percent rate). МЕТОД БАНКОВСКОГО УЧЕТА 12 Метод банковского учета (bank discount method). Если кто-нибудь берет у банка $100 взаймы на 1 год, то банк может сразу удержать процентные выплаты, например 8%, и выдать только $92. В соответствии с этим методом учетная ставка равна 8% номинальной суммы долга. Заемщик получает только $92, за которые он должен заплатить $8 в качестве годовых процентов. Истинная процентная ставка должна вычисляться на основе той суммы, которую получает заемщик фактически, что в нашем примере 8,7% ($8/$92*100%). Таким образом банковская учетная ставка показывает заниженную стоимость займа (8% против 8,7%). 13 ТЕОРИЯ ВРЕМЕННОЙ ЗАВИСИМОСТИ СТАВОК КРИВАЯ ДОХОДНОСТИ Часто годовая спот-ставка меньше, чем двухгодовая, которая в свою очередь меньше, чем трехгодовая, и т.д. Кривая доходности (yield curve) – это график, отражающий изменение доходности к погашению казначейских ценных бумаг с различными сроками погашения в зависимости от даты погашения. 14 ТЕОРИЯ НЕПРЕДВЗЯТЫХ ОЖИДАНИЙ 15 Теория непредвзятых ожиданий (unbiased expectations theory), или теория чистых ожиданий (pure expectations theory), предполагает, что форвардная ставка представляет собой усредненное ожидание спот-ставки за рассматриваемый период. Таким образом, набор возрастающих спот-ставок может быть объяснен тем, что рынок считает, что в будущем спот-ставки будут расти и наоборот. Двухгодовая спот-ставка выше, чем годовая, потому что она учитывает возможные риски и большую неопределенность в экономике, чем ставка за год. ТОРИЯ НАИЛУЧШЕЙ ЛИКВИДНОСТИ Теория наилучшей ликвидности (liquidity preference theory) основывается на наблюдении того факта, что инвесторы заинтересованы преимущественно в приобретении краткосрочных ценных бумаг. Во-первых инвесторы осознают, что деньги могут понадобиться раньше, чем ожидалось, а во-вторых, то, что в случае инвестирования в краткосрочные ценные бумаги их инвестиции меньше подвержены риску процентной ставки. Существуют премии за ликвидность, но они не увеличиваются для сроков погашения более одного года. Это означает приблизительно одинаковую ожидаемую доходность для стратегий, связанных с годовыми ценными бумагами, и стратегией, связанных с покупкой ценных бумаг со сроком погашения более одного года. 16 ТЕОРИЯ СЕГМЕНТАЦИИ РЫНКА Считается, что различные инвесторы и заемщики привязаны законами, предпочтениями или привычками к определенным срокам погашения ценных бумаг. Существует один рынок для краткосрочных инвесторов, другой для среднесрочных и третий для долгосрочных. По теории сегментации рынка, спот-ставки определяются спросом и предложением на каждом рынке в отдельности. Однако теория сегментации рынка имеет довольно слабые эмпирические подтверждения. 17