Сергей ЗАХОРОШКОНовый метод управления процентной маржой

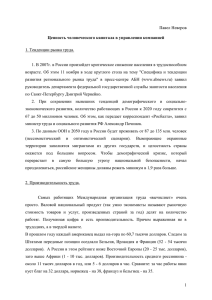

реклама

Банкаўскi веснiк, ЛЮТЫ 2006 çÄìóçõÖ èìÅãàäÄñàà Новый метод управления процентной маржой ë„ÂÈ áÄïéêéòäé á‡‚Â‰Û˛˘ËÈ Í‡Ù‰ÓÈ cӈˇθÌÓ-„ÛχÌËÚ‡Ì˚ı ‰ËÒˆËÔÎËÌ ÉÓ‰ÌÂÌÒÍÓ„Ó ÙËΡ· ÅÂÎÓÛÒÒÍÓ„Ó ËÌÒÚËÚÛÚ‡ Ô‡‚ӂ‰ÂÌËfl, ͇̉ˉ‡Ú ˝ÍÓÌÓÏ˘ÂÒÍËı ̇ÛÍ, ‰ÓˆÂÌÚ Совокупность полученных банком ресурсов используется для осуществления активных операций с целью получения дохода. Банк размещает сконцентрированные у себя средства в разнообразные активы (ссуды, ценные бумаги, денежную наличность и резервы). При этом коммерческий банк должен стремиться максимально эффективно управлять ресурсами. С финансовой точки зрения процесс управления ресурсами — это деятельность, связанная с управлением пассивными операциями банка. Именно пассивные операции предшествуют активным и определяют объем, масштаб и направления доходных операций, поэтому пассивные банковские операции играют первичную и определяющую роль по отношению к активным. В управлении пассивными операциями необходимо регулировать суммы расходов на привлечение средств и размеры доходов, которые можно получить от вложения этих средств в кредитные операции или ценные бумаги. Следовательно, понимание факта наличия взаимосвязи между управлением активными и пассивными операциями имеет решающее значение для поддержания прибыльности коммерческого банка. В связи с этим следует определить оптимальную комбинацию привлеченных источников исходя из специфики конкретного коммерческого банка, а также эффективно управлять процентными ставками по привлекаемым ресурсам. Поскольку формирование банковских ресурсов и предоставление ссуд находятся в тесной взаимосвязи, следовательно, от размера и стабильности ресурсного потенциала зависят объем активных кредитных операций, ликвидность и прибыльность банка. Правильное управление пассивными и активными операциями определяет доходность его операций, эффективность деятельности и стабильность. Учитывая данные факторы и мотивы, можно сформулировать следующие общие положения по управлению процентной маржой. 1. Предоставление ссуд производится за счет собственных источников, привлеченных средств хозяйствующих субъектов и вкладов физических лиц. По соображениям финансовой безопасности не рекомендуется использовать для целей кредитования межбанковский кредит. 2. Привлекая в оборот разнообразные источники денежных средств, банк должен постоянно соизмерять их объемы и стоимость с объемами и стоимостью выдаваемых кредитов, управляя тем самым процентной маржой. 3. Привлеченные банком средства хозяйствующих субъектов и вклады физических лиц размещаются в кредиты, факторинг, лизинг и ценные бумаги полностью, без остатка. Процесс управления процентной маржой представлен на рисунке. Рассчитаем процентные ставки с использованием данных, например, о состоянии ресурсной базы условного коммерческого банка А на 01.10.2005, которые характеризуются следующими показателями. Ресурсы в национальной валюте — всего 24,01 миллиарда рублей, в том числе: ● привлеченные ресурсы (средства юридических и физических лиц) — 12,92 миллиарда рублей, удельный вес — 53,8 процента, из них: средства юридических лиц составляют 6 миллиардов рублей (24,9 процента), из которых текущие депозиты — 5,4 миллиарда рублей (22,4 процента), стоимость — 2,8 процента; срочные депозиты — 0,6 миллиарда рублей, (2,49 процента), стоимость — 19,2 процента, средний срок их привлечения — 72 дня; векселя — 0,07 миллиарда рублей (0,01 процента); средства физических лиц составляют 6,92 миллиарда рублей (28,8 процента), из которых текущие депозиты — 0,38 миллиарда рублей (1,58 процента), стоимость — 2,9 37 Банкаўскi веснiк, ЛЮТЫ 2006 çÄìóçõÖ èìÅãàäÄñàà процента; срочные депозиты — 6,54 миллиарда рублей (27,2 процента), стоимость — 21,3 процента, средний срок их привлечения — 341 день; ● внутрибанковские ресурсы — 11,09 миллиарда рублей, удельный вес — 46,2 процента, стоимость — 10,6 процента. Ресурсы в иностранной валюте — всего 11,06 миллиона долларов США, в том числе: ● привлеченные на месте — 4,6 миллиона долларов США, удельный вес — 41,6 процента, стоимость — 5,89 процента; ● средства юридических лиц — 0,7 миллиона долларов США, удельный вес — 6,3 процента, стоимость — 1,2 процента; ● средства физических лиц — 3,9 миллиона долларов США, удельный вес — 35,3 процента, из них: текущие счета — 0,18 миллиона долларов США, удельный вес — 1,7 процента, стоимость — 0,99 процента; срочные вклады — 3,72 миллиона долларов США, удельный вес — 33,6 процента, стоимость — 7,01 процента, средний срок их привлечения — 273 дня. Внутрибанковские ресурсы — 6,46 миллиона долларов США, удельный вес — 58,4 процента, стоимость — 8,87 процента. Исходя из этих данных, стабильными ресурсами, которые возможно использовать для краткосрочного и долгосрочного кредитования, можно считать рублевые, валютные срочные и сберегательные депозиты. Так, сумма рублевых срочных депозитов равна 7,14 миллиарда рублей (0,6 + 6,54), а сумма валютных срочных депозитов — 3,72 миллиона долларов США. Средства на текущих счетах также можно рассматривать как возможные кредитные ресурсы. Однако к решению вопроса об их использовании на кредитование следует подходить осмотрительно, поскольку ежедневные остатки на текущих счетах клиентов банка меняются в широких пределах. Практический опыт показывает, что сумма данных ресурсов ограничивается наименьшим ежедневным остатком на текущих счетах всех клиентов банка за последний год. Методика управления процентной маржой состоит в следующем. 38 Управление процентной маржой Источники средств Размещение средств Средства до востребования Обязательные резервы Денежные средства Управление процентной маржой Сберегательные вклады Кредиты, факторинг, лизинг Срочные депозиты Вложения в ценные бумаги Акционерный капитал и резервы Основные фонды и нематериальные активы êËÒÛÌÓÍ Вначале определяем среднюю стоимость рублевых ресурсов по формуле средней хронологической: О ср = 0,5О1 + О2 + О3 +...+ Оn-1 + 0,5Оn , n-1 (1) где О ср — средний остаток средств на счетах за период; О1, Оn — фактические ежедневные остатки на начало и конец периода; О2, О3, Оn-1 — фактические ежедневные остатки на другие даты в пределах периода; n — число дней в периоде. Далее рассчитаем, используя приведенные выше данные, сумму ежедневных остатков на текущих счетах всех клиентов банка за девять месяцев 2005 года. По рублевым ресурсам: О ср = 0,5 × 8,3 + 7,0 + 8,1 + 5,3 +...+ 6,4 + 0,5 × 7,1 = 6,95 млрд. рублей. 269 По валютным ресурсам: 0,5 × 1,2 + 1,1 + 0,4 + 0,5 +...+ 0,4 + 0,5 × 0,2 = 269 = 0,55 млн. долларов США. О ср = Таким образом, банк располагает рублевыми ресурсами — 14,09 миллиарда рублей (0,6 + 6,54 + 6,95) и валютными — 4,27 миллиона долларов США (3,72 + 0,55). Банкаўскi веснiк, ЛЮТЫ 2006 çÄìóçõÖ èìÅãàäÄñàà Определим средний срок привлечения по рублевым ресурсам: 0,6 × 72 + 6,54 × 341 + 6,95 × 1 43,2 + 2230 + 6,95 О ср = = = 0,6 + 6,54 + 6,95 14,09 2280,15 = 161,8 дня. 14,09 Рассчитаем среднюю процентную ставку по рублевым ресурсам: = Ст = 0,6 × 19,2 + 6,54 × 21,3 + 6,95 × 1 = 11,2%. 0,6 + 6,54 + 6,95 Размер ресурсов корректируем на сумму создаваемых резервов. По рублевым ресурсам: (0,6 + 6,54 - 0,14) + 6,95 = 13,95 млрд. рублей. Полученная процентная ставка характеризует безубыточный уровень кредитования. Предположим, целевая маржа банка составляет 5 процентов, тогда рекомендуемая кредитная ставка по рублевым кредитам будет равна 16,3 процента (11,3% + 5%), а по валютным (при целевой марже 3 процента) — 11,5 процента (8,5% + 3%). Из формулы 3 следует, что если средний срок кредитования выше, чем средний срок привлечения ресурсов, то процентная ставка по кредитам должна быть ниже, и наоборот. Например, если банк выдает валютный кредит на 300 дней, а не на 273 дня, то получится, что: По валютным ресурсам: 3,72 - 0,2 = 3,52 млн. долларов США. В результате получается, что на кредитование можно использовать 13,95 миллиарда рублей и 3,52 миллиона долларов США. Если срок пользования ресурсами меньше года, то применяется следующая формула: С × Ст × Пр П= , (2) 100 × 360 где П — сумма процентов; С — сумма ресурсов; Ст — годовая процентная ставка; Пр — продолжительность пользования ресурсами (в днях). Обозначим x процентную ставку (Ст) и преобразуем формулу 2: П × 100 × 360 Ст = . (3) С × Пр Далее проведем вычисления. Сумма процентов, которую должен уплатить банк по рублевым срочным депозитам, будет равна: П= 14,09 × 11,2 × 161,8 = 0,7092592 млрд. рублей. 100 × 360 По валютным депозитам сумма процентов составит: П= 4,27 × 7,01 × 273 = 0,2269896 млн. долларов США. 100 × 360 Следует исходить из двух критериев эффективности размещения ресурсов — все ресурсы размещены (нет открытой позиции); сумма процентов по кредитам не меньше процентов, которые должен уплатить банк за пользование ресурсами. Тогда процентная ставка по рублевым кредитам будет равна: Ст = 0,7092592 × 100 × 360 = 11,3%, 13,95 × 161,8 а по валютным: Ст = 0,2269896 × 100 × 360 = 8,5%. 3,52 × 273 Ст = 0,2269896 × 100 × 360 = 7,74%. 3,52 × 300 В данном случае процентная ставка снизилась с 8,5 до 7,74 процента. Несмотря на формулы и вычисления, предложенная методика довольно проста и дает возможность эффективно управлять процентной маржой. Кроме того, она позволяет банкам планировать прибыль, получаемую от кредитования, с высокой точностью. Для быстрого выполнения расчетов по данной методике рекомендуется использовать программный продукт Excell. В заключение следует отметить, что колебания денежно-кредитного рынка, инфляция, спад деловой и инвестиционной активности, общее негативное состояние экономики в стране приводят к обесцениванию ресурсов и падению доходов коммерческих банков. По мере подъема деловой активности растут вклады и кредиты, и наоборот, в фазе экономического спада сокращаются вклады и кредиты. Поэтому банковские специалисты должны уметь сбалансировать предложение вкладов и спрос на кредиты при любом состоянии экономики, регулируя процентные ставки. Кроме того, только анализ счетов отдельных клиентов банка и хорошее знание хозяйственных и финансовых условий на местном рынке позволят банку определить потребности в наличных деньгах в нужный момент. 39