Аюпов А.А. Инновационные финансовые продукты как механизм

реклама

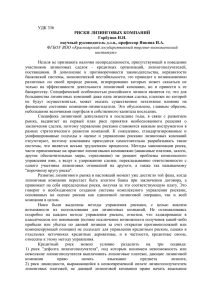

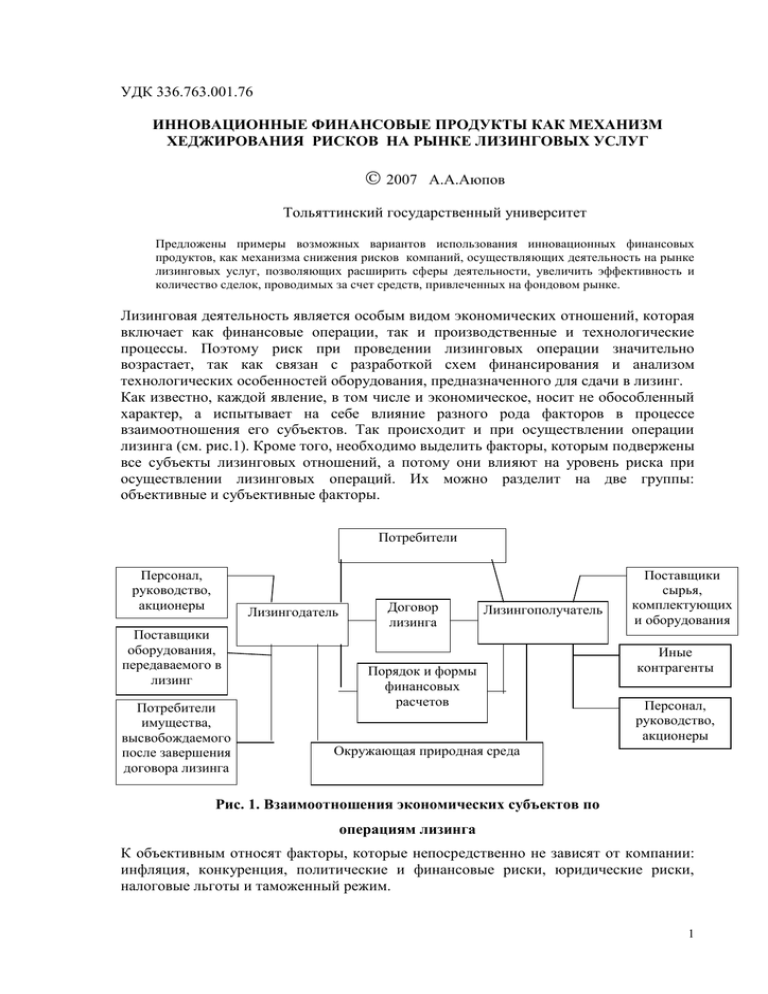

УДК 336.763.001.76 ИННОВАЦИОННЫЕ ФИНАНСОВЫЕ ПРОДУКТЫ КАК МЕХАНИЗМ ХЕДЖИРОВАНИЯ РИСКОВ НА РЫНКЕ ЛИЗИНГОВЫХ УСЛУГ 2007 А.А.Аюпов Тольяттинский государственный университет Предложены примеры возможных вариантов использования инновационных финансовых продуктов, как механизма снижения рисков компаний, осуществляющих деятельность на рынке лизинговых услуг, позволяющих расширить сферы деятельности, увеличить эффективность и количество сделок, проводимых за счет средств, привлеченных на фондовом рынке. Лизинговая деятельность является особым видом экономических отношений, которая включает как финансовые операции, так и производственные и технологические процессы. Поэтому риск при проведении лизинговых операции значительно возрастает, так как связан с разработкой схем финансирования и анализом технологических особенностей оборудования, предназначенного для сдачи в лизинг. Как известно, каждой явление, в том числе и экономическое, носит не обособленный характер, а испытывает на себе влияние разного рода факторов в процессе взаимоотношения его субъектов. Так происходит и при осуществлении операции лизинга (см. рис.1). Кроме того, необходимо выделить факторы, которым подвержены все субъекты лизинговых отношений, а потому они влияют на уровень риска при осуществлении лизинговых операций. Их можно разделит на две группы: объективные и субъективные факторы. Потребители Персонал, руководство, акционеры Лизингодатель Поставщики оборудования, передаваемого в лизинг Потребители имущества, высвобождаемого после завершения договора лизинга Договор лизинга Лизингополучатель Порядок и формы финансовых расчетов Поставщики сырья, комплектующих и оборудования Иные контрагенты Персонал, руководство, акционеры Окружающая природная среда Рис. 1. Взаимоотношения экономических субъектов по операциям лизинга К объективным относят факторы, которые непосредственно не зависят от компании: инфляция, конкуренция, политические и финансовые риски, юридические риски, налоговые льготы и таможенный режим. 1 К субъективным относятся факторы, имеющее непосредственное отношение к данной фирме и зависящие от эффективности ее управления и функционирования — производственный потенциал, техническое оснащение, уровень предметной и технологической специализации, организация труда, уровень производительности труда, уровень техники безопасности, тип контрактов с инвестором или заказчиком, уровень прибыльности предприятия. Все выше перечисленные факторы несут в себе определенную долю риска для субъектов лизинговых отношений. Поэтому уже на стадии обсуждения возможности предоставления оборудования в лизинг для производства каких-либо товаров или услуг, необходимо произвести анализ рисков и просчитать большинство сценариев развития. Для снижения и управления выявленных видов риска лизинговых операций могут быть использованы, по-нашему мнению, как традиционные (классические) методы — залоговый механизм, гарантии и поручительства банков и крупных компаний страхование, гарантии поставщиков, так и нетрадиционные (инновационные) финансовые инструменты и методы — операции своп, опционные, форвардные и фьючерсные контракты, операции с векселями и другие. Применение последних позволяет нам дать определение понятия риск-инжиниринга применительно к операциям лизинга, которое впрочем, является, по-нашему мнению, универсальным по отношению к любым финансовым сделкам. Итак, в самом общем определении риск-инжиниринг лизинговых операций, по нашему мнению, представляет собой комплекс мер включающий проектирование, разработку и реализацию инновационных финансовых продуктов, инструментов и процессов, позволяющих обеспечить творческий поиск новых подходов к решению проблем связанных со снижением риска лизинговых операций. Один из вариантов применения инновационных инструментов по снижению риска в лизинговой деятельности — инновационный лизинговый опцион — может иметь, следующий вид (см. рис.2). 2 2 Продавец опциона 1 1 Лизингодатель 4 Лизингополучатель 3 Рис.2. Принципиальная схема реализации инновационно-лизингового опциона При заключении лизингового контракта с пользователем оборудования по лизингу [1] лизинговой компании необходимо, на наш взгляд, одновременно заключить инновационный-лизинговый опционный контракт пут, т.е. опцион на продажу [2]. Данный опцион, приобретенный лизинговой компанией у контрагента, позволяет компании в течение оговоренного срока опционного контракта реализовать оборудование продавцу опциона по цене-страйк, оговоренной в контракте [4]. Причем опцион наделяет своего покупателя лишь правом продажи, а не обязательством, т.е. исполнение или неисполнение опционного контракта всецело зависит от лизинговой компании. Цена-страйк в течение всего срока договора до даты экспирации, т.е. окончания срока действия договора, остается неизменной. Таким образом, лизинговая компания может застраховать себя на случай неисполнения 2 лизингового договора контрагентом путем продажи возвращенного (или изъятого [4]) потребителем лизинговых услуг оборудования по фиксированной цене. При этом премия, уплаченная продавцу опциона, может быть включена в состав лизинговых платежей как страховая сумма. Продавцом инновационно-лизингового опциона может быть либо фондовый спекулянт, рассчитывающий на невостребованность опционного права лизинговой компанией и получение прибыли по данному опционному контракту в виде полученной премии, либо потенциальный покупатель данного оборудования по цене заведомо ниже рыночной. В качестве примера такого оборудования может рассматриваться любой инновационный продукт, передача которого возможна по лизингу и цена которого в момент приобретения лизинговой компанией выше за счет его «инновационности». Естественно, что цена-страйк не учитывает наличие этого фактора и устанавливается сторонами сделки, исходя из предположительной спотовой цены на рынке в момент экспирации с учетом физического и морального износа оборудования. Также, помимо инновационного оборудования, опционный лизинговый контракт может заключаться и на продукт, обладающий высокой востребованностью рынка как минимум на срок опционного контракта, например, транспортные средства, компьютерная техника и т.д. Опционные контракты относятся к типу производных ценных бумаг и сами по себе являются довольно сложным и пока еще трудно понятным для большинства экономистов-практиков инструментом. В этой связи, предложенный нами вариант инновационного лизингового опциона в большей степени может рассматриваться сегодня как разработка «на будущее». Поэтому в настоящее время в практике реализации риск-инжиниринга лизинговых операций необходим более доступный для широкого круга пользователей обращаемый на рынке инструмент. В реализации поставленных задач, по нашему мнению, заслуживает внимания схема с использованием векселя при осуществлении лизинговой операции. Использование вексельного механизма, и аналогичных ему по своей сути инструментов риск-инжиниринга, позволяет управлять риском лизинговых операций. В результате чего расширяется спектр лизинговых услуг, позволяющих произвести перевооружение основных фондов отечественных предприятий, увеличить рост производства и сбыта готовой продукции, а также обеспечить поддержку отечественного производителя в условиях нехватки финансовых ресурсов и кризиса неплатежей. При этом необходимо отметить, что проблема нехватки финансовых ресурсов актуальна сегодня для всех экономических субъектов, в том числе и для лизингодателей. В этой связи, нами предлагается схема одновременного финансирования и хеджирования лизинговой деятельности для предприятий, работающих в системе франчайзинга, где в качестве инструмента реализации выступает переводной вексель франчази, акцептованный франчайзером (рис. 3.). 3 3. Получение кредитных ресурсов под залог акцептованного векселя Банк Лизинговая компания 2. Акцепт и передача переводного векселя 4. Поставка оборудования Франчайзер 5. Передача оборудованию по договору сублизинга Франчайзи 1. Выпуск переводного векселя Рис. 3. Модель поставки оборудования для предприятий, входящих в систему франчайзинга в рамках лизингового соглашения К положительным моментам использования данной схемы можно отнести следующее: 1) лизинговая компания заключает договор финансовой аренды только с франчайзором, что значительно упрощает процедуру оформления лизинговой сделки, чем в случае работы со всеми франчайзи; 2) рассматриваемая схема финансирования является и схемой хеджирования лизинговой сделки, т.к., в случае неоплаты кредита вовремя банк может предъявить вексель как франчайзору, так и франчайзи. Среди недостатков можно выделить специфичность применения данного способа финансирования, т. к. практически ее можно применить только к предприятиям, работающим в системе франчайзинга. Предложенные примеры использования инновационных финансовых продуктов (инструментов финансовой инженерии), как механизма снижения рисков позволит предприятиям, осуществляющим деятельность на рынке лизинговых услуг, расширить сферы деятельности, увеличить эффективность и количество сделок, проводимых за счет средств, полученных на фондовом рынке. СПИСОК ЛИТЕРАТУРЫ 1. Аюпов А.А. Инновационный лизинг в банке. – Казань: Академия управления «ТИСБИ», 2002 г.- 106 с. 2. Аюпов А.А. Лизинг, - Казань: Академия управления «ТИСБИ» - 2004 г. – 204 с. 3. Галиц Лоуренс. Финансовая инженерия: инструменты и способы управления финансовым риском. - М.: ТВП, 1998. - 576 с. 4 4. Маршалл Джон Ф., Бансал Випул К. Финансовая инженерия: Полное руководство по финансовым нововведениям: Пер. с англ. – М.: ИНФРА-М, 1998 - 784 с. INNOVATIVE FINANCIAL PRODUCTS AS THE MECHANISM OF HEDGING RISKS IN THE MARKET OF LEASING SERVICES 2007 A.A.Ajupov Togliatty state university Article is devoted to proposition of possible variants of using innovation financial products as a mechanism of decrease in risks of the companies which are carrying out activity in the market of leasing services, allowing to expand fields of activity, to increase efficiency and quantity of the transactions. 5