Организационные аспекты слияний и поглощений

реклама

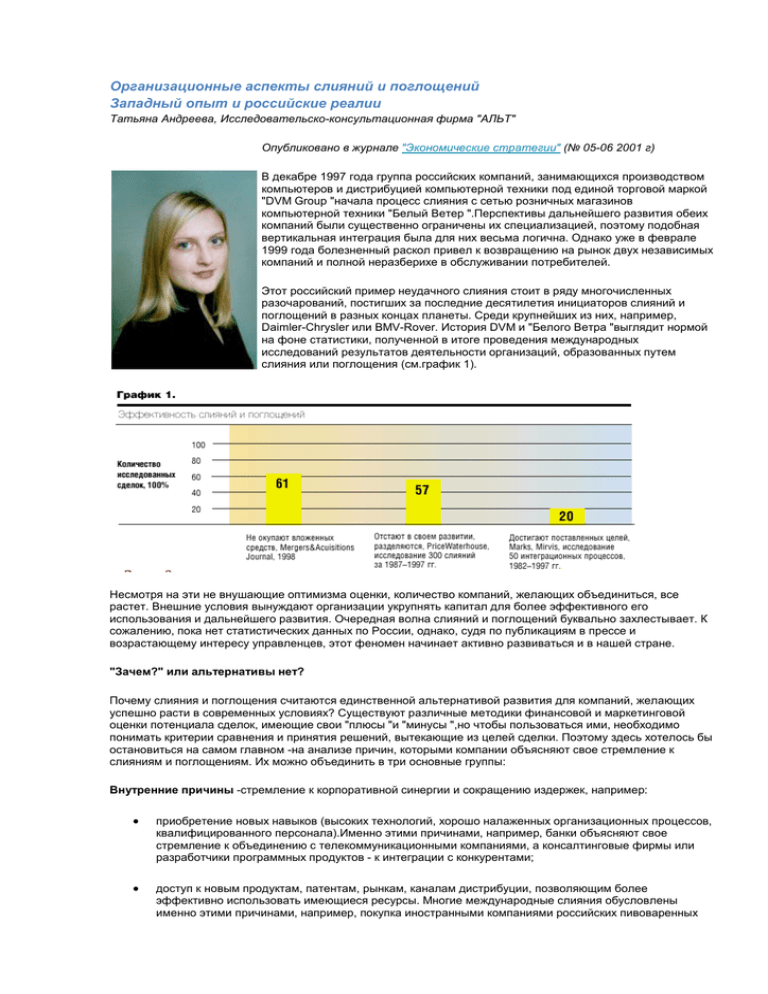

Организационные аспекты слияний и поглощений Западный опыт и российские реалии Татьяна Андреева, Исследовательско-консультационная фирма "АЛЬТ" Опубликовано в журнале "Экономические стратегии" (№ 05-06 2001 г) В декабре 1997 года группа российских компаний, занимающихся производством компьютеров и дистрибуцией компьютерной техники под единой торговой маркой "DVM Group "начала процесс слияния с сетью розничных магазинов компьютерной техники "Белый Ветер ".Перспективы дальнейшего развития обеих компаний были существенно ограничены их специализацией, поэтому подобная вертикальная интеграция была для них весьма логична. Однако уже в феврале 1999 года болезненный раскол привел к возвращению на рынок двух независимых компаний и полной неразберихе в обслуживании потребителей. Этот российский пример неудачного слияния стоит в ряду многочисленных разочарований, постигших за последние десятилетия инициаторов слияний и поглощений в разных концах планеты. Среди крупнейших из них, например, Daimler-Chrysler или BMV-Rover. История DVM и "Белого Ветра "выглядит нормой на фоне статистики, полученной в итоге проведения международных исследований результатов деятельности организаций, образованных путем слияния или поглощения (см.график 1). Несмотря на эти не внушающие оптимизма оценки, количество компаний, желающих объединиться, все растет. Внешние условия вынуждают организации укрупнять капитал для более эффективного его использования и дальнейшего развития. Очередная волна слияний и поглощений буквально захлестывает. К сожалению, пока нет статистических данных по России, однако, судя по публикациям в прессе и возрастающему интересу управленцев, этот феномен начинает активно развиваться и в нашей стране. "Зачем?" или альтернативы нет? Почему слияния и поглощения считаются единственной альтернативой развития для компаний, желающих успешно расти в современных условиях? Существуют различные методики финансовой и маркетинговой оценки потенциала сделок, имеющие свои "плюсы "и "минусы ",но чтобы пользоваться ими, необходимо понимать критерии сравнения и принятия решений, вытекающие из целей сделки. Поэтому здесь хотелось бы остановиться на самом главном -на анализе причин, которыми компании объясняют свое стремление к слияниям и поглощениям. Их можно объединить в три основные группы: Внутренние причины -стремление к корпоративной синергии и сокращению издержек, например: • приобретение новых навыков (высоких технологий, хорошо налаженных организационных процессов, квалифицированного персонала).Именно этими причинами, например, банки объясняют свое стремление к объединению с телекоммуникационными компаниями, а консалтинговые фирмы или разработчики программных продуктов - к интеграции с конкурентами; • доступ к новым продуктам, патентам, рынкам, каналам дистрибуции, позволяющим более эффективно использовать имеющиеся ресурсы. Многие международные слияния обусловлены именно этими причинами, например, покупка иностранными компаниями российских пивоваренных заводов и табачных фабрик. Часто при слияниях планируется расширение обслуживаемого рынка за счет "сложения "потребителей компаний партнеров. Например, "Парус "и "Галактика "пытались объединить развитую региональную сбытовую сеть и клиентов среднего ранга первого партнера с крупными корпоративными клиентами второго. Для "Белого Ветра "и DVM, которые до слияния были партнерами в вертикальной цепочке, главной была возможность охватить рынок "сверху донизу ".Среди других примеров в качестве основного заявленного мотива фигурирует стремление занять лидирующее положение в отрасли, что, соответственно, осуществлялось через горизонтальное объединение; • финансовые причины, например, налоговая экономия, когда приобретение компании с убытками может уменьшить прибыль, подлежащую налогообложению, или нивелирование отраслевых рисков и более эффективное использование капитала через создание несвязанно диверсифицированной структуры. Внешние причины -изменения внешней среды, снижающие эффективность текущей деятельности компании и заставляющие ее искать новые пути развития, например: • значительные текущие изменения в конкретной отрасли. Ярким примером может служить возникновение избыточных мощностей в отрасли в целом, наблюдающееся сейчас в мировом автомобилестроении. Результатом этого стала интенсивная интеграция мировых производителей, таких как Daimler-Crysler. В фармацевтике внешним фактором, толкающим к объединениям, стал рост затрат на НИОКР, а в телекоммуникациях -резкие технологические изменения. • глобализация, перемены в денежной политике, общих темпах экономической активности, политические причины, государственное регулирование и тому подобное. Стимулом к объединению может быть и комбинация перечисленных выше причин. Например, среди основных целей слияния консалтинговых компаний PriceWaterhouse и Coopers&Lybrand назывался выигрыш от расширяющихся возможностей, таких как больший географический охват, большая компетентность в большем количестве отраслей, интенсивный обмен навыками и новыми идеями, большая гибкость и независимость от какого-либо одного клиента или региона. Мотивы руководства -желание руководителей компании совершать подобные сделки, например: • использование имеющихся личных управленческих навыков для развития других видов бизнеса; • обеспечение безопасности собственного рабочего места - диверсификация отраслевых рисков и снижение возможнос ти быть поглощенными другой компанией; • "построение империи "-увеличение размеров компании ради увеличения собственной власти и признания; • финансовые выгоды -если вознаграждение высшего руководителя связано с оборотом компании, курсом акций и т.д. Вместе с тем никто публично не признает, что основным фактором, повлиявшим на решение об объединении, были личные соображения руководителей. Такие действия в деловом мире принято оценивать крайне негативно, как идущие вразрез с экономической эффективностью. Однако эту группу факторов следует рассматривать под несколько другим углом -как подтверждающую распространенную сегодня концепцию "ограниченной рациональности ".Поэтому любое стратегическое решение руководителя всегда в той или иной мере обусловлено его убеждениями, представлениями, интересами. Например, в случае PriceWaterhouse и Coopers&Lybrand, даже официальные источники компаний заявляли, что дружеские отношения между высшими руководителями этих фирм повлияли на решение об объединении и на выбор партнера. В России же этот фактор еще более усугубляется как особенностями культуры в целом, так и недостатком специального образования. В результате часто решения принимаются на основе опыта, интуиции и субъективных знаний. Во многих случаях некорректно однозначно оценивать российские объединения как созданные исходя из личных интересов руководителей. Однако этот фактор следует рассматривать как данность и, учитывая его влияние, по возможности рационально подходить к оценке целей и стоимости слияния. Сегодня существуют и другие возможности развития компаний, например, создание альянсов. Являясь гораздо более свободной формой объединения, альянс позволяет, с одной стороны, взаимно использовать важные ресурсы, а с другой - требует меньше инвестиций и оставляет возможность для относительно безболезненного разрыва. Он может стать прекрасным способом достижения многих целей, которые обычно трактуются как реализуемые только в слиянии. Поэтому прежде чем начинать действовать, следует задать себе самый важный вопрос: зачем нашей компании нужно слияние, и можно ли достичь искомых целей по-другому? Консультанты выделяют перечень "плохих "причин для слияния или поглощения, с которым полезно сверяться: • "Компании нужно диверсифицироваться ". Почему не дать возможность акционерам самим решать, как диверсифицировать их деньги? Для них это будет дешевле и проще. • "Наш рыночный опыт на схожих рынках будет очень ценен ". Насколько эти рынки действительно схожи? Что конкретно мы сможем использовать? • "Есть большой потенциал для синергии ". Гораздо проще заявить об этом, чем реально его использовать. Необходимо детально рассчитать этот потенциал и составить подробный план достижения синергетического эффекта. • "Рынок недооценивает бизнес, который мы хотим купить ". Может быть, но сможем ли мы сказать то же самое после того, как заплатим определенную сумму на торгах, осуществим необходимые инвестиции и затраты на интеграцию? • Если мы не купим, это сделает кто-нибудь другой ".Да, но насколько нам это действительно нужно? Что мы будем делать с приобретенной компанией, какую долгосрочную прибыль принесет нам эта покупка? Какую реальную угрозу она будет представлять для нас в руках другого собственника? • "Сегодня курс обмена валют делает сделку дешевой ". Почему тогда не заняться спекуляцией иностранной валютой, вместо того чтобы покупать новый бизнес? • "Это понравится финансистам ". А понравится ли им это в долгосрочной перспективе? • "Наш заемный капитал станет дешевле, так как будет диверсифицирован риск". Возможно, но, если нет других причи для покупки, это выгодно нашим банкирам, а не нашим акционерам. • "Наш бизнес должен иметь миллионные обороты ". Это действительно необходимо для долгосрочного успешного развития компании или это просто личные амбиции? Итак, только после того, как будут четко осознаны цели интеграции и принято окончательное решение о необходимости именно слияния или поглощения, можно приступать к выбору партнера. "С кем?",или как выбрать партнера? В целом ряде случаев после тщательного анализа руководители приходят к выводу, что оптимальным решением является именно слияние с другой компанией. Но многое зависит от выбора партнера, с которым бы действительно удалось достичь намеченных целей. Критерии этого выбора тесно связаны с поставленными задачами. Если речь идет о несвязанной диверсификации и финансовых мотивах сделки, то, естественно, организационные и культурные аспекты выбора партнера будут менее важны. Однако в том случае, когда партнер необходим для обмена знаниями и создания синергетического эффекта или если слияние предполагает ту или иную степень интеграции, нужна комплексная оценка, под которой подразумеваются следующие основные направления: • финансовая оценка, куда включается как оценка финансового состояния партнера, так и стоимости сделки, где надлежит учесть: административные расходы; расходы, связанные с переобучением персонала и потенциальной потерей его части; расходы на поддержание отношений с бизнеспартнерами, клиентами и тому подобное; • маркетинговая оценка, а также оценка целей и стратегии партнера в потенциальной сделке; • оценка "организационной совместимости "партнеров. ABB (Asea Brown Boveri)-вечный двигатель слияний и поглощений? Идея создания международного гиганта энергетической отрасли ABB (Asea Brown Boveri Ltd) путем слияния ASEA AB (Швеция)и BBC Brown Boveri Ltd (Швейцария)была официально оглашена в августе 1987 года. Уже с января 1988 года новая организация начала действовать как единое целое. Однако на этом активность АВВ в сфере слияний и поглощений не прекратилась. В том же 1988 году компания поглотила 15 различных фирм в разных частях света. Еще около 40 подобных сделок были совершены в 1989 году. ABB постоянно поглощает какие-то компании, объединяет свои бизнес-единицы с чужими путем слияния или продает собственные подразделения. Организационная мобильность позволяет компании адаптироваться к постоянно меняющимся условиям внешней среды, реструктурируя виды бизнеса в соответствии с новыми потребностями. Как удалось так быстро объединить столь огромные и, соответственно, инертные гиганты, как ASEA и Brown Boveri, и потом поставить "на поток "организационные изменения? Основные факторы успеха АВВ: • сильный харизматический лидер Перси Барневик, возглавивший процесс интеграции и задававшийтон в компании; • внедренная им идеология:"быстрое действие "и "успех - это постоянные изменения "; • введенная им система обучения управляющих на всех уровнях; • насажденная им культура, тесно связывающая личный и профессиональный рост каждого работника с его готовностью к изменениям. Среди наиболее важных практических шагов, предпринятых Перси Барневиком для достижения поставленных целей, назовем следующие: 1.Сразу же после объявления о слиянии создание группы из 10 высших руководителей для анализа того, каким образом операции Asea и Brown Boveri могут быть объединены наиболее эффективным образом. 2.Создание команды "управляющих изменениями "(300 человек)из руководителей всех уровней обеих компаний. По результатам собеседования отбирались лидеры,"хорошо образованные, умеющие быстро принимать решения, открытые и способные создавать группы и руководить ими ".Затем они обучались видению и основным ценностям новой организации, сам Барневик прочел им курс лекций и выдал так называемую "Библию новой политики ". 3.Изменение структуры управления персоналом на местах, в конкретных бизнес-единицах. Центральному отделу поручается "развитие управления "(обучение управляющих всех уровней и других групп персонала, в том числе создание университета АВВ). 4.Поощрение открытого, неформального общения между сотрудниками, включая и высшее руководство. В слиянии АВВ были и серьезные потенциальные проблемы, например, Перси Барневик до избрания на должность генерального директора ABB достаточно долго был генеральным директором ASEA AB. Поэтому существовала опасность того, что его обвинят в "перетягивании одеяла " на одного из партнеров слияния. Но энергичному управленцу удалось преодолеть эту преграду. В частности, для внедрения открытой системы общения он проводил много времени в разъездах между бизнес-единицами компании, разбросанными по всему миру, встречаясь с работниками всех уровней и успевая за год лично побеседовать почти с 6000 сотрудников компании. Кроме того, при объединении типы организационной культуры партнеров достаточно различались. Например, управляющие из ASEA были в среднем на 10 лет моложе управляющих такого же уровня из Brown Boveri. Тем не менее, за счет постоянного активного обучения сотрудников всех уровней, АВВ удалось справиться с этой проблемой. Поскольку методики финансовой и маркетинговой оценки достаточно хорошо известны российским руководителям, остановимся на последней составляющей. Сложность оценки "организационной совместимости "состоит в том, что она преимущественно носит не количественный, а качественный характер, а следовательно, до некоторой степени относительна и субъективна. Среди ее основных параметров -стратегия развития, организационная структура, стиль управления, квалификация и мотивация персонала, организационная культура и тому подобное. Однако единой общепринятой типологии этих параметров не существует, отсюда - наличие множества методик их исследования и оценки. В процессе сравнения может быть использован следующий приблизительный обобщенный набор параметров: Стратегия развития. В какой сфере потенциальный партнер хотел бы работать через 3 -5 лет? За счет использования каких своих ресурсов он планирует достичь желаемого результата? Как это согласуется с нашими планами? Размер и оборот. Насколько компании отличаются друг от друга по общим показателям деятельности? Большой разрыв в размерах или показателях эффективности существенно повлияет на позиции партнеров на переговорах и динамику взаимоотношений между ними в процессе реализации сделки. Текущие клиенты. Насколько отличаются клиенты компании по своим характеристикам? Не противоречат ли методы продвижения и обслуживания текущих клиентов фирмы-партнера, принятым у нас? Как объединение с данным партнером может отразиться на лояльности его и наших клиентов? Потенциальные клиенты. Кто является потенциальным клиентом компании партнера? Не противоречит ли нашим целям выход на этот рынок? Насколько мы можем согласовать наши инвестиционные планы в продвижении на новые рынки? Организационная структура. По какому принципу организована работа у потенциального партнера функциональному, дивизиональному, матричному? Сколько у него должностных позиций, полностью совпадающих с имеющимися в нашей компании? Кто их занимает? Насколько эти люди ценны для достижения поставленных перед нами целей? Каково их влияние в организации? Системы управления. Какие принятые процедуры и стандарты используются потенциальным партнером? Насколько формализованы информационные потоки внутри организации? Кадровая политика. Как потенциальный партнер позиционирует себя на рынке труда? Какова система отбора персонала, его обучения, развития, мотивации и вознаграждения? Кто принимает ключевые решения по вопросам, имеющим отношение к персоналу? Стиль управления. Насколько в компании принято делегировать полномочия? Как осуществляется контроль за исполнением решений? Каково отношение к инициативе и новым идеям? Организационная культура. Как сотрудники компании-потенциального партнера понимают миссию и цели организации, признанные ценности и стандарты, используемые в работе с клиентами? Практика показывает, что сравнительное исследование организационной культуры потенциальных партнеров вызывает особые сложности, и потому им часто пренебрегают. Хотелось бы вкратце остановиться на двух основных подходах к этой проблеме, распространенных на Западе. Первый, традиционный подход получил название "функционалистского". Он опирается на понимание организационной культуры как достаточно стабильной и передаваемой во времени системы ценностей, разделяемых всеми сотрудниками, общепринятых путей достижения целей. Это определение является ключевым в разработанной Cartwright и Cooper системе сравнительного анализа потенциальных партнеров объединения. Выделяются 4 основных типа организационной культуры - "культура власти", "культура роли", "культура задачи " и "культура личности" (см.таблицу 1),а также 3 основных типа слияний: "открытый", "традиционный" и "сотрудничающий брак ". В зависимости от сочетания этих факторов вычленяются наиболее вероятные проблемы интеграции. Считается, что данный анализ позволяет сделать наиболее оптимальный выбор партнера и успешнее управлять слиянием. Одним из важнейших параметров, влияющих на динамику и успех интеграции при объединении, согласно Cartwright и Cooper, является принятый в культуре уровень автономности. Четыре указанные типа культуры можно расположить вдоль оси, на полюсах которой размещаются соответственно ограничение и свобода (см.схему 1). Исследователи полагают, что для успешного слияния нужно, чтобы типы культуры компанийпартнеров на этой оси находились близко друг от друга или совпадали, в то время как при поглощении важно, чтобы культура поглощающей компании не оказалась левее по оси, то есть чтобы она не была более "строгой "и "жесткой". Подобная схема достаточно проста и удобна для принятия решения о выборе партнера. С другой стороны, именно упрощение ситуации и является ее основным недостатком. В реальной жизни, как признавали сами создатели этой схемы, трудно выделить "чистые "типы организационной культуры. Можно поставить под сомнение и утверждение о том, что для успешного поглощения достаточно, чтобы культура поглощающей компании имела не меньший уровень свободы, чем культура поглощаемой. Действительно, у работников, привыкших существовать в рамках культуры власти и действовать в соответствии с указаниями старших по должности, может вызвать сильный стресс необходимость работать в условиях культуры личности или культуры задачи, когда многие решения приходится принимать самостоятельно. Более того, как показывает практика, даже при объединении компаний с очень схожими типами организационной культуры возникает множество проблем. Объяснение этому факту можно найти в рамках другого подхода, разработанного сравнительно недавно. Это - так называемый "социальный конструктивизм ", среди основоположников которого следует назвать шведского исследователя Стейна Клиппесто. В его понимании культура создается и воспроизводится в процессе взаимодействия между группами и существует только как динамическое, субъективное, относительное понятие. Таким образом, организационная культура является способом, которым компания определяет самое себя и свои отношения с окружающей средой. Основной вывод, сделанный Клиппесто, использовавшим этот подход для исследования слияний и поглощений, таков: предварительный анализ не может предсказать исход слияния, любая типология не имеет смысла, поскольку культуры компаний-партнеров динамичны в процессе подготовки к слиянию и его проведения. Следовательно, культурные различия сами по себе не влекут за собой никаких проблем. Последние возникают из-за несовпадения восприятия культур/групп друг другом. Поэтому в рамках "социального конструктивизма " особое внимание уделяется управлению динамикой такого восприятия, то есть грамотному руководству интеграцией, или, в нашей схеме, третьему ключевому вопросу: как эффективно осуществлять интеграционный процесс. Нам представляется, что в целях управления слияниями и поглощениями полезнее всего использовать комбинацию вышеуказанных подходов. В то время как один из них дает возможность сравнить компании при принятии решения об интеграции и получить фиксированные "срезы " типов организационной культуры, другой позволяет думать об изменениях и видеть рычаги, по средством которых можно влиять на культуру. В рамках нашей схемы это выглядит так: вначале диагностируем ("с кем?"),потом решаем,как управлять ("как?")и, наконец, контролируем изменения, осуществляя диагностику. В целом же для оценки "организационной совместимости "компаний при слиянии в каждом конкретном случае на базе общего перечня следует сформулировать индивидуальный набор характеристик для сравнения. Речь идет о тех характеристиках, которым сами руководители потенциальных партнеров придают наибольшее значение. Также рекомендуется на начальных этапах анализа составить список ключевых критериев, которым обязательно должна соответствовать рассматриваемая организация. В противном случае она сразу вычеркивается из списка потенциальных партнеров. "Как?", или "подводные камни " интеграционного процесса Неутешительную статистику эффективности слияний и поглощений можно объяснить недочетами самого процесса проведения интеграции и недостаточным вниманием к проблемам, возникающим с человеческими ресурсами объединяющихся организаций. То есть объединение потенциально все же приносит некую выгоду, однако административные проблемы, сопровождающие интеграционный процесс, сводят эту прибыль на нет. Следовательно, эффективность слияния во многом зависит от того, насколько умело оно проведено. Остановимся на главных "подводных камнях" интеграционного процесса. Можно выделить два основных уровня интеграционных проблем, связанных с персоналом компании -индивидуальный и групповой. Первый связан с субъективным восприятием происходящих изменений каждым работником, его опасениями по поводу возможной потери работы, уровня вознаграждения, возможности карьерного роста, сохранения статуса, увеличения нагрузки и так далее. Второй сопряжен с определенной организационной культурой, существующей в любой компании и формирующей у ее сотрудников чувство некой групповой общности и целостности. Интеграция с другой организацией угрожает разрушить эту целостность в сознании работников. Одной из причин столь болезненного протекания интеграционных процессов является "культурное" противостояние. Ведь часто даже слияние "равных" заканчивается односторонним навязыванием более сильной группой своей организационной культуры. В целом, переживания за себя и за свою группу оказывают сильное стрессовое воздействие на сотрудников и усиливают их сопротивление изменениям, что особенно губительно для слияний и поглощений, совершенных ради обмена специфическими навыками и умениями. Часть ценных сотрудников может добровольно покинуть новую компанию, другие будут изо всех сил препятствовать свободной передаче опыта и знаний. Среди прочих проблем, возникающих в процессе интеграции, выделим следующие: • усиление "преданности "начатому делу у высших руководителей, которые уже не могут остановиться в воплощении своих наполеоновских планов и принимают неэффективные решения; • возникновение у руководства иллюзии контроля над ситуацией, связанной с тем, что оно обладает всей информацией и непосредственно участвует в разработке плана действий. При этом не учитывается, что восприятие происходящего "сверху" может сильно отличаться от того, как его понимают "снизу", а реальный успех зависит не только от планов, но и от исполнителей. Итак, зная потенциальные "болевые точки ",следует разработать детальный план осуществления интеграционного процесса, чтобы добиться поставленных целей. Попробуем сформулировать рекомендации. Как же обойти "рифы" интеграционного процесса? Практика недвусмысленно свидетельствует: самое тщательное планирование слияния не позволяет предсказать и предотвратить всех проблем, возникающих в процессе интеграции. Это, прежде всего, относится к человеческим ресурсам организации, наиболее "чувствительным" к изменениям внутренней среды. Отсюда самый первый и важный вывод: руководство должно быть готово к неожиданным проблемам, и ему следует позитивно, конструктивно и быстро реагировать на них. Это значит, что с самого начала должно быть установлено открытое, честное и четкое лидерство. Для предотвращения проблем или снижения их остроты необходимо: • быстро и мирно решить, кто главный и кто за что отвечает; • оперативно включить в процесс интеграции весь персонал, довести до сведения сотрудников видение новой, улучшенной организации, вовлечь их в разработку новой стратегии; • наладить всестороннюю информационную поддержку интеграционного процесса; • данные действия должны проводиться не разово, а на постоянной основе. Как это все касается нас? В нашей стране объем сделок по слияниям и поглощениям еще не приобрел таких масштабов, как за рубежом. Однако очевидно, что российским компаниям не удастся избежать этой тенденции к укрупнению капитала, если они хотят быть конкурентоспособными как на локальном, так и на международном уровне. Более того, отраслевой анализ отечественных сделок показывает, что направление развития слияний и поглощений в России совпадает с мировым: на данный момент везде наиболее активными участниками подобных операций являются телекоммуникационные компании и компании, предоставляющие финансовые услуги. Помимо этого, все чаще покупка местной компании становится предпочтительным методом выхода на наш рынок иностранных фирм. В условиях российских финансовых ограничений вопрос об эффективности слияний,на наш взгляд, стоит особо остро, так как "выкидывание на ветер "значительных ресурсов может стать губительным для погнавшихся за яркими целями. Поэтому мы надеемся, что западный опыт, проанализированный в данной статье, поможет российским руководителям избежать разочарований.