задача — сохранить темпы роста фондового рынка

реклама

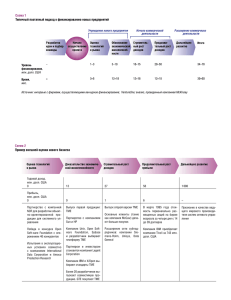

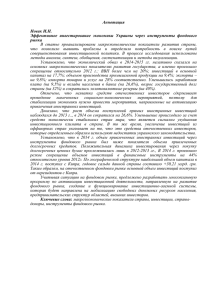

В ФОКУСЕ № 11 (37) 2006 5 Александр Потемкин Президент ЗАО ММВБ ГЛАВНАЯ ЗАДАЧА — СОХРАНИТЬ ТЕМПЫ РОСТА ФОНДОВОГО РЫНКА Уже стало очевидным, что в 2006 году российский фондовый рынок сумеет поддержать тенденцию последних лет и продемонстрировать кратный рост оборотов. Достигнутые количественные показатели позволили нашему рынку занять первые строчки в мировой табели emerging markets. Теперь перед нами стоит другая задача – сохранить достигнутые темпы роста, в условиях растущей волатильности сырьевых цен и вероятного ухудшения внешнеэкономической конъюнктуры. Для этого необходимо делать ставку на «внутренние резервы», повышать конкурентоспособность и привлекательность нашего рынка, делать его доступнее для широкого круга эмитентов и инвесторов. УСПЕХИ И ДОСТИЖЕНИЯ РОССИЙСКОГО РЫНКА ЦЕННЫХ БУМАГ Начну с того, что сегодня мы имеем реальные успехи в развитии фондового рынка России. И разрыв в качестве и размерах между отечественным рынком ценных бумаг и иностранными развитыми фондовыми рынками определенно сокращается. Приведу лишь несколько цифр. Оборот вторичных торгов акциями на Фондовой бирже ММВБ (без учета операций РЕПО) за 9 мес. текущего года составил в рублевом эквиваленте более 297 млрд долл. И обратите внимание на динамику — за 9 мес. прошлого года оборот был лишь 75 млрд долл. Рост почти в 4 раза! На каком еще фондовом рынке наблюдается такая динамика развития? И это при условии, что прошлый год, не в пример текущему, был исключительно благоприятным в смысле роста индексов, что привлекало на него большое количество инвесторов. В середине 2005 г. мы говорили о 100 тыс. институциональных и частных инвесторов, работающих на Фондовой бирже ММВБ (рис. 1). Сегодня общее число инвесторов увеличилось до 230 тыс., а частных — до 200 тыс. Рост более чем двукратный. На рынке, где работает много частных инвесторов, средний объем сделок по определению невелик, и это не является каким-либо дефектом рынка. К примеру, в августе текущего года средний объем сделок на ФБ ММВБ по акциям Газпрома составил чуть более 26 тыс. долл. В то же время на Deutsche Borse аналогичный показатель по ГДР Газпрома составил около 22 тыс. долл., а на крупнооптовом лондонском рынке — 214 тыс. долл. Важнее другое, а именно: масштабы российского фондового рынка сегодня уверенно растут, и это позволяет компаниям уже сейчас использовать рынок своих акций, в том числе вторичный, для финансирования инвестиций. Рост российского фондового рынка способствует росту доходов и развитию финансовой инфраструктуры страны. Выросли доходы банков, связанных с операциями с ценными бумагами. Так, на- ФАКТОРЫ РОСТА: СОХРАНЯТСЯ ЛИ ОНИ ЗАВТРА? Сегодня стоит актуальная задача — не дать снизиться темпам роста рынка. Способны ли перечисленные факторы роста обеспечить нам в дальнейшем столь же стремительное развитие рынка? По всей видимости, нет. Высокие цены на нефть будут способствовать росту рынка, но в меньших масштабах, чем в 2005—2006 гг. Это отчасти 0 50 100 150 200 250 300 число участников, тыс. объем торгов, млн долл. 0 500 1000 1500 2000 2500 3000 Рисунок 1. ОБЪЕМ ТОРГОВ И ЧИСЛО УЧАСТНИКОВ ФБ ММВБ авг сен 2005 окт ноя дек янв фев 2006 мар апр май июн июл авг сен окт месяц, год — средний дневной объем торгов — число участников 30 40 50 Рисунок 2. СОБСТВЕННЫЙ КАПИТАЛ ИНВЕСТИЦИОННЫХ КОМПАНИЙ капитал, млрд руб. 0 10 20 В ФОКУСЕ № 11 (37) 2006 6 пример, собственный капитал профессиональных участников рынка за последние 2 года вырос вдвое (рис. 2). Активно развивается индустрия коллективных инвестиций на фондовом рынке. Число фондов, инвестирующих в акции, облигации и индексы, превысило 300, а стоимость чистых активов за 2006 г. выросла на 55% (рис. 3). В чем же основные причины и условия подобного роста рынка? Не открою секрета, если скажу, что прежде всего это динамичный рост российской экономики, во 2001 2002 2003 2004 2005 апрель 2006 год многом определяемый благоприятной конъюнктурой мировых сырьевых рынков (нефти, металлов). Консенсус-прогноз Центра развития на 2006—2007 гг. свидетельствует о том, что темпы роста ВВП останутся высокими и будут выше 6%. Вторым фактором стало повышение доверия к России, ее экономике и рынку со стороны международных инвесторов, выразившееся в присвоении и повышении международных кредитных рейтингов инвестиционного уровня. Третьим условием роста стало перераспределение потоков капитала в мире в пользу развивающихся рынков, в том числе России. И, наконец, четвертым условием стали совместные усилия регулятора, бирж и профучастников по развитию рынка. связано со снижением вклада доходов экономики от экспорта нефти в рост ВВП. Если в 2000 г. прирост цены нефти на 1 долл. за баррель (по данным Минфина России) приводил к увеличению ВВП на 0,2%, то в 2005 г. — лишь на 0,06%. Но было неразумно надеяться на рост нефтяных цен до 100 долл. за баррель. Мировая экономика этого не допустит, и энергосберегающие технологии будут постоянно развиваться и совершенствоваться. Дальнейшее повышение суверенных кредитных рейтингов России не будет уже иметь столь сильного воздействия на российский рынок, поскольку мы уже имеем рейтинг инвестиционного уровня и самые консервативные западные фонды уже имеют лимиты на российский рынок. Одновременно не стоит рассчитывать на потоки международной ликвидности, направляемые на развивающиеся рынки. Мировые рынки вступают в период повышенной волатильности. Показатель волатильности, определяемый на основе опционов на индекс S&P 500, превысил в начале этого лета двухгодичный максимум. В условиях повышенной волатильности инвесторы стремятся поместить капиталы в «тихую гавань» (safe heaven), другими словами, на развитые рынки. С повышением уровня процентных ставок на них это направление движения капитала становится тем более привлекательным. Не случайно, фиксируется устойчивый отток капитала с развивающихся рынков, который начался в мае текущего года и с небольшими перерывами продолжается и сейчас. По данным Emerging Markets Portfolio Research, весь сентябрь происходит нарастающий отток капитала с развивающихся рынков, который не остановило даже последнее решение ФРС США не увеличивать ставку. За первую неделю сентября отток составил 251 млн долл., за вторую — 346 млн долл., за третью — 401 млн долл. Причем оставшиеся на развивающихся рынках финансовые средства могут быть перераспределены не в пользу России. Проведенное недавно Всемирным экономическим форумом исследование показало, что Россия в индексе мировой конкурентоспособности опустилась в 2006 г. на 62-е место с 53-го, которое занимала в 2005 г. В рамках группы BRIC Российская Федерация оказалась в рейтинге позади Китая (54) и Индии (43), но перед Бразилией (66). Таким образом, ряд факторов, поддерживающих рост российского рынка за последние годы, в настоящее время в основном исчерпан, и сейчас требуется, как говорят, «изыскать резервы», обеспечить действие других способствующих развитию рынка факторов, преимущественно внутреннего свойства. Среди них прежде всего выделим такие факторы, как: развитие IPO на российском рынке; развитие рынка акций компаний, ориентированных на внутренний спрос; становление новых сегментов фондового рынка, в том числе рынка акций небольших или инновационных компаний; снижение рисков и издержек участников российского фондового рынка, как инвесторов, так и эмитентов (в первую очередь за счет совершенствования инфраструктуры рынка). К слову, вышеупомянутый Всемирный экономический форум составляет не только рейтинг общей конкурентоспособности, но и рейтинги ее составляю- стоимость, млрд руб. 0 50 100 150 200 250 300 350 0 50 100 150 200 250 300 350 количество, шт. Рисунок 3. СТОИМОСТЬ ЧИСТЫХ АКТИВОВ ПИФОВ И КОЛИЧЕСТВО ПИФОВ (АКЦИЙ, ОБЛИГАЦИЙ, СМЕШАННЫХ, ИНДЕКСНЫХ) 2000 2001 2002 2003 2004 2005 август 2006 год — стоимость чистых активов — число фондов 120 130 140 Рисунок 4. РОСТ ИНДЕКСА ММВБ И АНАЛИТИЧЕСКИХ ИНДЕКСОВ 29.09 22.09 15.09 08.09 01.09 25.08 18.08 11.08 04.08 28.07 21.07 14.07 07.07 30.06 23.06 16.06 08.06 дата индекс ммвб внутренний спрос К примеру, на Deutsche Borse (DB) в 2003—2004 гг. был разработан специальный пакет требований (Entry Standard) для небольших компаний, позволяющих им осуществлять IPO и выходить на регулируемый неофициальный рынок. В 2005 г. этой возможностью воспользовались 46 компаний, а за первые 7 мес. 2006 г. — уже 75 компаний. Согласно официальной статистике DB за 2005 г., новые эмитенты смогли привлечь с биржевого рынка посредством IPO и SPO около 5 млрд долл. Ожидается, что в 2006 г. эта цифра достигнет 10—15 млрд долл. Отметим, что для снижения риска инвесторов, в том числе и при работе с низ- телекоммуникации электроэнергетика «голубых фишках». Группа ММВБ в настоящее время планирует создание института специалистов. Специалист — это профучастник фондового рынка, номинированный эмитентом для поддержания ликвидности рынка его акций. Специалист «держит» книгу заявок и обладает эксклюзивным правом на объявление котировок, по которым другие участники рынка смогут заключать сделки. Принципиальное отличие специалиста от маркетмейкера состоит в том, что специалист может поддерживать котировки по поручению и за счет эмитента, а также за счет заинтересованных крупных инвесторов. Это существенно повышает его возможности по поддержанию В ФОКУСЕ № 11 (37) 2006 Проведение IPO является источником ликвидности на фондовом рынке, позволяет инвесторам диверсифицировать свои портфели, а участникам рынка — рассчитывать различные индексы и формировать индексные фонды. В последнее время у нас принят целый ряд изменений в законодательство, облегчающих проведение IPO в России. Теперь нужно сделать следующий шаг — развить инфраструктуру первичных размещений. 110 На мировом фондовом рынке сейчас фактически сложился консенсус по поводу того, что в настоящее время нефтяные компании, основной двигатель российского РЦБ в последние годы, справедливо оценены рынком и потенциал роста котировок их акций ограничен. По показателю P/E российские нефтегазовые компании сегодня в среднем практически соответствуют своим зарубежным аналогам — примерно 13 против 10. У Роснефти при первичном размещении был даже более высокий коэффициент — 18. Аналогичная ситуация наблюдается и в российской сталелитейной промышленности. В то же время существенные перспективы роста стоимости имеют российские компании, ориентированные на внутренний спрос. И это в полной мере оценивают международные инвесторы. Проведены успешные IPO компаний АФК «Система», «Пятерочка», «Комстар». После IPO, проведенных на Лондонской фондовой бирже, акции компаний НОВАТЭК, НЛМК и Evraz Group показали наибольший темп роста на вторичном рынке. И это не удивительно, поскольку эти компании имели самые низкие показатели P/E при первичном размещении. На российском рынке акций в последнее время наблюдаются похожие тенденции. Инвесторы перекладывают средства в акции компаний, ориентированных на внутренний спрос, в первую очередь телекоммуникации, электроэнергетику и потребительский сектор. На рис. 4, показан опережающий рост соответствующих отраслевых индексов по отношению к Индексу ММВБ. Наша задача сегодня — поддержать это направление движения капитала организационными мерами. Однако при этом надо понимать, что на этом пути есть ограничения. Пока же рынок акций компаний, ориентированных на внутренний спрос, весьма ограничен, малоликвиден и узок. Капитализация компаний незначительная, число обращающихся бумаг невелико, ликвидность большинства бумаг неудовлетворительная. Часть секторов практически не представлена на рынке. Фактически единственный радикальный путь решения этой проблемы — привлечение на рынок бумаг российских эмитентов через IPO. коликвидными бумагами, на Deutsche Borse действуют институты Назначенных спонсоров (члены биржи, отвечающие за поддержание ликвидности — выставление двусторонних котировок и участие в аукционах) и Листинговых партнеров (инвестиционные банки, сотрудничающие с эмитентами и помогающие им готовить отчетность по биржевым стандартам, и т. д.). Создание на российском рынке подобных институтов будет способствовать повышению ликвидности российского рынка и снижению его концентрации на 100 ПОКУПАЕМ ЭКОНОМИЧЕСКИЙ РОСТ РАЗВИТИЕ РЫНКА IPO индекс, % 80 90 01.06 щих, в том числе рейтинг эффективности рынков. Согласно данному рейтингу, Россия находится на 60-м месте, так что в области эффективности рынков нам есть куда расти. 7 В ФОКУСЕ № 11 (37) 2006 8 ликвидности. Предполагается также введение института Листинговых агентов. Специалисты и Листинговые агенты должны стать одними из ключевых фигур при проведении российских IPO, выступая в роли советников, андеррайтеров, маркетмейкеров. А потенциал рынка российских IPO весьма значителен. В настоящее время более 150 российских компаний заявили о своей готовности в течение ближайших нескольких лет реализовать программу IPO, в том числе и на российском рынке. В это число входят представители нескольких десятков отраслей российской экономики. ИНФРАСТРУКТУРНЫЙ ФАКТОР РОСТА Проведение публичных размещений подразумевает создание и поддержание ликвидного вторичного рынка размещенных акций. И если после таких компаний, как Роснефть, не требуется особых усилий для обеспечения ликвидности вторичного рынка, то для акций небольших компаний требуются целенаправленные усилия бирж по обеспечению ликвидности и контролю волатильности их рынка. Фактически встает задача сегментирования российского фондового рынка как по типам торговых систем (order-driven, quote-driven), так и по степени участия маркетмейкеров и объему их обязательств. На зарубежных биржах сегментация используется как один из основных инструментов снижения волатильности и повышения ликвидности торгов. Кроме того, сегментация позволяет структурировать рынок и сделать его более прозрачным для инвесторов. Как известно, один из важнейших параметров, на который обращают внимание инвесторы, — уровень риска конкретного финансового инструмента. В случае с рынком акций этот риск складывается, из риска ликвидности (возможности быстро и с минимальными потерями реализовать актив) и риска волатильности (изменчивости) ценной бумаги. Вместе с тем частному инвестору оценить риски вложения средств в те или иные инструменты достаточно трудно. С одной стороны, для этого требуются специальные знания, технические возможности обработки огромных массивов информации и, самое главное, свободное время для проведения всех исследований и расчетов. С другой стороны, конечно, можно воспользоваться результатами исследований крупных инвестиционных банков. Однако число организаций, способных осуществить подобные исследования не- велико, а их оценки могут носить субъективный характер, связанный, к примеру, с негласным соглашением между банком и некоторыми эмитентами. На многих развитых рынках эта проблема решается посредством сегментации фондового рынка. При этом процедуру сегментации осуществляет независимая и коммерчески не заинтересованная организация — фондовая биржа. Например, в Германии на Deutsche Borse действуют два сегмента: Официальный рынок и Регулируемый Неофициальный рынок. На первом сегменте действуют жесткие правила соблюдения стандартов раскрытия информации: free float не менее 25% и минимальный срок существования компании 3 года. На втором сегменте правила максимально демократичны: компании достаточно раскрыть лишь минимальный объем информации по упрощенной схеме. Кроме того, бумаги сегментированы путем вхождения их в состав различных индексов. В результате подобного сегментирования Deutsche Borse обеспечивает инвесторам возможность формирования диверсифицированного портфеля ценных бумаг исходя из уровня ликвидности и транспарентности каждого инструмента. Кроме того, за счет стратификации рынка создаются условия для быстрого развития институтов коллективных инвестиций, прежде всего индексных паевых фондов (ETF). В августе 2006 г. на DB торговались паи 151 ETF, аккумулирующих свыше 41 млрд евро (более 50 млрд долл.), при этом месячный биржевой оборот паями фондов составил около 4,7 млрд евро (более 5,5 млрд долл.). Похожим образом действует и Лондонская фондовая биржа (LSE). На ней существуют Главный рынок (main market) и AIM (рынок компаний малой и средней капитализации), причем в рамках этих рынков действует развитое семейство фондовых индексов. На рынках вводится деление на сегменты (в совокупности — 50), к которым приписываются ценные бумаги и участники торгов. В рамках сегментов вводится дополнительное деление на секторы (в совокупности — 245). Таким образом, рынок представляется в виде набора сегментов и секторов, в каждом из которых действует уникальный набор правил, которые устанавливает биржа: минимальный размер заявки, волатильность и т. д. Подобная сегментация позволяет обеспечить приемлемый уровень ликвидности и осуществлять контроль волатильности по бумагам небольших компаний. Группа ММВБ, используя международный опыт, также идет по пути сегмен- тации рынка ценных бумаг. В наших планах — организация специального сегмента инновационных и быстро растущих компаний (ИРК). Предполагается, что в рамках ИРК будут торговаться бумаги молодых технологических компаний. С этой целью правила листинга для них будут облегчены с точки зрения требований на капитал и минимальную историю существования по сравнению основными правилами листинга категории «А». Планируется, что на Фондовой бирже ММВБ в данный сектор войдут малые и средние компании (капитализация в интервале от 100 млн до 5 млрд руб.), имеющие темп роста выручки по итогам финансового года на уровне не ниже 20% и/или осуществляющие хозяйственную деятельность в отраслях, связанных с применением инновационных и высоких технологий. РОСТ ИНВЕСТИЦИОННОЙ БАЗЫ РЫНКА До сих пор мы рассматривали технологические аспекты развития рыночной инфраструктуры. Однако обеспечение устойчивого роста рыночной ликвидности требует расширения инвестиционной базы рынка, при этом, учитывая резко возросшую волатильность и нестабильность в мировой финансовой системе, акцент необходимо сделать на увеличении внутреннего спроса. Какие же внутренние резервы для расширения инвестиционной базы у нас имеются? Прежде всего это деньги институциональных инвесторов, основу которых составляют средства пенсионной системы, а также средства страховых компаний. Специалисты отмечают различные недостатки у пенсионной реформы, я же остановлюсь лишь на тех, которые касаются фондового рынка. Создание двухуровневой пенсионной системы было прогрессивным шагом, однако нормативная база, регулирующая управление накопительной частью пенсионных отчислений (НЧП), не в полной мере отвечает требованиям сегодняшнего дня. Во-первых, накладываются необоснованные ограничения на возраст лиц, на которых распространяется возможность формирования накопительной части пенсий. Принятое ограничение — 1967 год рождения — не позволяет полноценно использовать инвестиционный потенциал 40—50-летних граждан, которые являются наиболее активными высокооплачиваемыми работниками. Во-вторых, низкая информационная прозрачность самой реформы и недостаточное доверие к частным управляющим СНИЖЕНИЕ ИНФРАСТРУКТУРНЫХ РИСКОВ Наконец, одним из важнейших направлений развития биржевой инфраструктуры должно стать развитие системы управления рисками и снижение общих затрат участников рынка. Мировая практика выделяет 4 основных типа рисков связанных с торговлей ценными бумагами: 1. Риск переучета прав собственности и владения бумагой. 2. Кредитный риск — риск неисполнения обязательств при сделке вследствие, например, банкротства участника торгов. 3. Риск ликвидности — несвоевременное исполнение обязательств по сделке одной из сторон. 4. Операционный риск — риск технических сбоев при проведении расчетов по сделке. ближайшей перспективе наиболее передовых принципов управления рисками. Наконец, операционный риск и риск ликвидности снижаются за счет повышения гибкости и надежности системы организации торгов. В частности, для предотвращения чрезмерных ценовых скачков и потери ликвидности на некоторых биржах введена комбинированная организация торгов, сочетающая в себе как режим анонимного непрерывного двустороннего аукциона, так и режим классического аукциона. Например, на Deutsche Borse в отношении низколиквидных ценных бумаг действует режим торгов в форме классического аукциона. В отношении ценных бумаг, обладающих более высокой ликвидностью, действует промежуточный режим: непрерывные торги в сочетании с внутридневными аукционами (interruption auction). В отношении наиболее ликвидных бумаг используется только режим непрерывных анонимных торгов (continues trading). Развитие режимов вторичных торгов на российском рынке требует совместных действий профессиональных участников рынка ценных бумаг, биржи и регулятора. Необходимо грамотно перенести на российскую почву опыт зарубежных бирж по структурированию рынка. В заключение хотелось бы сказать, что на сегодня одной из главных задач профсообщества является сохранение тех динамичных темпов роста масштабов российского фондового рынка, которые он набрал в последнее время. И преодоление упомянутых мною проблем будет, на мой взгляд, во многом способствовать решению этой задачи. СОВЕРШЕНСТВОВАНИЕ РЫНОЧНОЙ ИНФРАСТРУКТУРЫ Элементы инфраструктуры Направления работы Текущее состояние Депозитарное обслуживание Создание Центрального депозитария • Выработаны требования Регулятора Клиринг и расчеты Переход к принципу CCP • ЦД может быть создан в 2007 г. • Учрежден Национальный клиринговый центр Торговая система Повышение производительности расчетного центра • Внедрение CCP на валютном рынке планируется на II кв. 2007 г. • За 2005—2006 гг. освоено более 10 млн долл. инвестиций • Производительность повышена в 5 раз В ФОКУСЕ Международный опыт организации инфраструктуры крупнейших фондовых рынков однозначно гласит, что наилучшим вариантом для минимизации риска переучета прав собственности и владения бумагой является создание и функционирование Центрального депозитария (ЦД). Центральный депозитарий осуществляет учет прав собственности и проводит расчеты по ценным бумагам. В подавляющем большинстве случаев ЦД обеспечивает также и принцип «поставка против платежа» (DVP), снижая кредитный риск. Кредитный риск и частично риск ликвидности обычно минимизируются через реализацию принципа CCP (расчеты с центральной стороной по сделке). За счет этого принципа достигается перераспределение риска в пользу CCP, в роли которого чаще выступает специальная организация, обладающая значительным собственным капиталом, гарантиями крупнейших участников (Клиринговых членов) и развитой системой финансового мониторинга. Группа ММВБ последовательно проводит политику снижения рисков участников торгов и расчетов. Сегодня речь идет прежде всего о проекте создания и развития Национального клирингового центра (НКЦ), задачей которого является осуществление функций клиринга с использованием CCP на рынках Группы ММВБ. Банк России 20 апреля 2006 г. принял решение о государственной регистрации Акционерного Коммерческого Банка «Национальный Клиринговый Центр». В настоящее время НКЦ уже получил лицензию на осуществление банковских операций со средствами в рублях и иностранной валюте, что позволяет рассчитывать на внедрение на нашем рынке в уже № 11 (37) 2006 компаниям, приводит к чрезмерной концентрации активов накопительной части пенсий под управлением государственной УК (ВЭБ). По состоянию на I кв. 2006 г. доля ВЭБ в управлении НЧП достигла 93,3% (165,9 млрд руб. из 177,8 млрд руб.). В-третьих, до сих пор не отменены ограничения на деятельность государственной управляющей компании. Фактически набор инструментов для размещения НЧП составляют лишь валюта, госбумаги и ипотечные облигации. Таким образом, сегодня пенсионные деньги проходят мимо фондового рынка. Если мы хотим изменить ситуацию и нарастить инвестиционный потенциал нашего рынка, эти ограничения следует пересмотреть. 9