Лекция 17 Система оплаты и стимулирования труда в

реклама

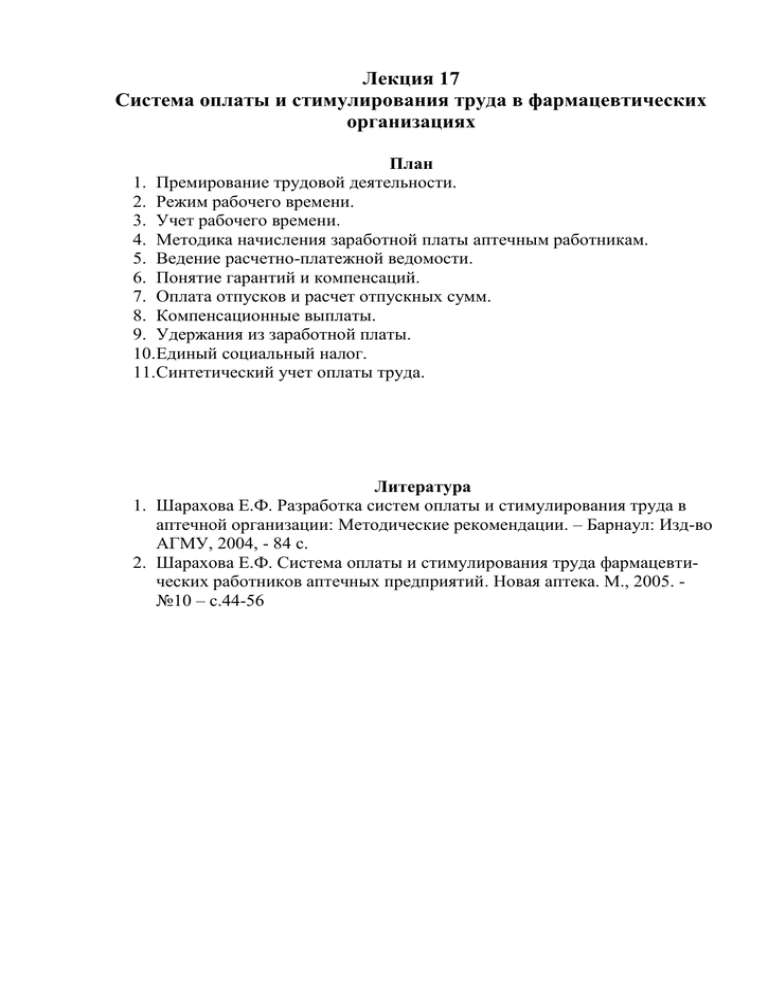

Лекция 17 Система оплаты и стимулирования труда в фармацевтических организациях План 1. Премирование трудовой деятельности. 2. Режим рабочего времени. 3. Учет рабочего времени. 4. Методика начисления заработной платы аптечным работникам. 5. Ведение расчетно-платежной ведомости. 6. Понятие гарантий и компенсаций. 7. Оплата отпусков и расчет отпускных сумм. 8. Компенсационные выплаты. 9. Удержания из заработной платы. 10.Единый социальный налог. 11.Синтетический учет оплаты труда. Литература 1. Шарахова Е.Ф. Разработка систем оплаты и стимулирования труда в аптечной организации: Методические рекомендации. – Барнаул: Изд-во АГМУ, 2004, - 84 с. 2. Шарахова Е.Ф. Система оплаты и стимулирования труда фармацевтических работников аптечных предприятий. Новая аптека. М., 2005. №10 – с.44-56 2 Премирование. Премирование работников производится в соответствии с положением, утверждаемым руководителем учреждения по согласованию с выборным профсоюзным органом. Размер премии предельными размерами не ограничивается. Установление форм материального поощрения, утверждение положений о премировании и выплате вознаграждений по итогам работы производится администрацией по согласованию с выборным профсоюзным органом и коллективным трудовым договором. Для правильного ведения расчетов по заработной плате необходим учет рабочего времени. Режим рабочего времени. (ст.100 ТК РФ) Продолжительность рабочей недели: пятидневная с двумя выходными днями, шестидневная с одним выходным днем, рабочая неделя с предоставлением выходных дней по скользящему графику, работа с ненормированным рабочим днем для отдельных категорий работников - продолжительность ежедневной смены, время начала и окончания работы, время перерывов в работе, число смен в сутки, чередование рабочих и нерабочих дней устанавливаются коллективным договором или правилами внутреннего трудового распорядка. Понятие рабочего времени. Нормальная продолжительность рабочего времени. (ст.91 ТК РФ) Нормальная продолжительность рабочего времени не может превышать 40 часов в неделю. Продолжительность ежедневной работы (смены) ( ст.94 ТК РФ) Для работников, занятых на работах с вредными и (или) опасными условиями труда, где установлена сокращенная продолжительность рабочего времени, максимально допустимая продолжительность ежедневной работы не может превышать: При 36-часовой рабочей неделе – 8 часов; При 30-часовой рабочей неделе и менее – 6 часов. Перерывы для отдыха и питания ( ст.108 ТК РФ) В течение смены работнику должен быть предоставлен перерыв для отдыха и питания продолжительностью не менее 30 минут и не более 2 часов, который в рабочее время не включается. Продолжительность еженедельного непрерывного отдыха (ст.110 ТК РФ) Его продолжительность не может быть менее 42 часов. Выходные дни (ст.111 ТК РФ) При пятидневной рабочей неделе – два выходных дня в неделю, при шестидневной рабочей неделе – один выходной день. Продолжительность работы накануне нерабочих праздничных и выходных дней (ст.95 ТК РФ) Продолжительность рабочего дня или смены, непосредственно предшествующих нерабочему праздничному дню, уменьшается на один час. При необходимости переработка компенсируется предоставлением дополнительного времени отдыха или, с согласия работника, оплатой по нормам, установленным для сверхурочной работы. 3 Нерабочие праздничные дни (ст.112 ТК РФ) При совпадении выходного и нерабочего праздничного дней выходной день переносится на следующий после праздничного рабочий день. Оплата труда за пределами нормальной продолжительности рабочего времени (ст.152 ТК РФ) Сверхурочная работа оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы – не менее чем в двойном размере. По желанию работника вместо повышенной оплаты такая работа может компенсироваться предоставлением дополнительного времени отдыха, но не менее времени, отработанного сверхурочно. Работа за пределами нормальной продолжительности рабочего времени не может превышать 4 часов в день – 16 часов в неделю. В соответствии со ст. 99 ТК РФ Работа за пределами нормальной продолжительности рабочего времени по инициативе работодателя (сверхурочная работа) – Возможна с письменного согласия. Такие работы не должны превышать четырех часов в течение двух дней подряд и 120 часов в год. Оплата труда в выходные и нерабочие праздничные дни (ст.153 ТК РФ) Работа оплачивается сотрудникам, получающим месячный оклад – в размере не менее двойной или часовой ставки сверх оклада, если работа в выходной или нерабочий праздничный день производилась в пределах месячной нормы рабочего времени, и в размере не менее двойной часовой или дневной ставки сверх оклада, если работа производилась сверх месячной нормы. По желанию работника, ему может быть предоставлен другой день отдыха. В этом случае работа в нерабочий праздничный день оплачивается в одинарном размере, а день отдыха оплате не подлежит. Оплата труда при освоении новых производств (продукции) (ст.158 ТК РФ) Коллективным договором или трудовым договором может быть предусмотрено сохранение за работником его прежней заработной платы на период освоения нового производства (продукции). Учет рабочего времени Для правильного ведения расчетов с персоналом по заработной плате ведется табельный учет явок на работу, проработанного времени, ухода, опозданий, прогулов. Учет служит контролирующим и дисциплинирующим средством. Для этого заведующий (директор) составляет Месячный график выхода на работу. В нем предусматриваются время начала и окончание работы каждого сотрудника, выходные и праздничные дни. Сотрудника извещают о графике за 2 недели до начала смены. Каждый месяц составляется Табель учета рабочего времени. Ведет его заведующий или уполномоченное им лицо. Используются следующие буквенные обозначения: О – отпуск, К – командировка, Б – болезнь, В – выходной, П – прогулы и.т.д. Каждому календарному дню в Табеле отведена отдельная графа. Против фамилии работника проставляется общее количество отработанных часов. Продолжительность рабочего времени зависит от условий труда работников. Для работников с вредными условиями труда предусмотрен 6-ти часовой рабочий день (фармацевты, занятые изготовлением ЛС, провизоры, занятые контролем качества ЛС).У остальных – 7-ми часовая смена при 6-ти дневной рабочей неделе. При 5-ти дневной рабочей неделе с 2-мя выходными, продолжительность рабочей смены соответственно составляет 7 часов 12 минут и 8 часов 12 минут. Но в любом случае, в соответствии с ТК РФ , продолжительность рабочего времени в неделю не должна превышать 40 часов. 4 Методика начисления заработной платы аптечным работникам На основании табеля, подписанного заведующим, счетный работник составляет Расчетно-платежную ведомость. По ней выдается заработная плата 2 раза в месяц. За первую половину месяца с 1 по 15 числа начисляется аванс, за вторую половину следует окончательный расчет, и производятся все удержания. Если работник в течение месяца не пропустил ни одного рабочего дня, то он получает оклад полностью, независимо от числа выходных и праздничных дней в месяце. Если он пропустил рабочие дни (по уважительной причине), то заработная плата начисляется за фактически отработанные дни по однодневному заработку. Однодневный заработок определяется путем деления месячного оклада на количество рабочих дней в данном месяце (24, 25, 26). Далее его умножают на количество фактически отработанных дней. Например, сотрудники аптеки проработали: директор аптеки – 22 дня, провизораналитик – 23 дня. Рабочих дней в рассматриваемом месяце – 25 дней. Расчет: Месячный оклад директора – 23705-00. В этом случае однодневный оклад директора составляет 948-20 (23 705-00 / 25 дней). В рассматриваемом периоде директор проработал 22 дня. Следовательно, фактическая заработная плата директора по числу отработанных рабочих дней в данном месяце составляет 20 860-40 (948-20 * 22 дня) Месячный оклад провизора-аналитика аптеки 14470-00. Его однодневный оклад составляет 578-00 (14470-00/25 дней) В рассматриваемый период провизор-аналитик проработал 23 дня. Следовательно, фактическая заработная плата провизора-аналитика по количеству отработанных рабочих дней в данном месяце составляет 13312-40 (578-80 * 23 дня). Ведение расчетно-платежной ведомости В ведомости указывают Ф.И.О., должность, оклад, количество отработанных дней, сумма начисленной заработной платы. В разделе ПРИЧИТАЕТСЯ указываются: надбавки, сумма за отпуск, по больничному листу и выводится общая сумма. В разделе УДЕРЖАНО фиксируют подоходный налог, другие вычитания и выводится общая сумма удержания. Разница между ПРИЧИТАЕТСЯ ВСЕГО и УДЕКРЖАНО ВСЕГО составляет сумму, подлежащую к выдаче на руки. Выделено место для подписи работника в получении денег. Понятие гарантий и компенсации (ст. 164 ТК РФ) Гарантии - средства, способы и условия, с помощью которых обеспечивается осуществление представленных работником прав в области социально-трудовых отношений. Компенсации – денежные выплаты, установленные в целях возмещения работникам затрат, связанные с исполнением ими трудовых или иных, предусмотренных федеральным законом обязанностей. 5 Случаи предоставления гарантий и компенсаций (ст. 165 ТК РФ) Помимо общих гарантий и компенсаций (при приеме на работу, переводе на другую работу, по оплате труда), работникам предоставляются гарантии и компенсации в следующих случаях: - при направлении в служебные командировки - при переезде на работу в другую местность - при исполнении государственных или общественных обязанностей - при совмещении работы с обучением, повышение квалификации с отрывом от производства - при вынужденном прекращении работы не по вине работника - при предоставлении ежегодного оплачиваемого отпуска - в ряде случаев прекращения трудового договора - в связи с задержкой по вине работодателя выдачи трудовой книжки при увольнении работника. Эти обстоятельства оговариваются в коллективном и трудовом договорах. В упомянутых случаях соответствующие выплаты производятся за счет работодателя. На период исполнения государственных или общественных обязанностей работодатель освобождает работника от основной работы, а органы и организации, в чьих интересах работник исполняет эти обязанности, производят ему выплаты. Оплата отпусков Продолжительность ежегодного основного оплачиваемого отпуска (ст. 115 ТК РФ) Право на отпуск имеют работники, проработавшие не менее 6-ти месяцев, за исключением беременных женщин, работников в возрасте до 18-ти лет, работников, усыновивших ребенка (детей) в возрасте до 3-х месяцев, (ст.122 ТК РФ – Порядок предоставления ежегодных оплачиваемых отпусков). Отпуска предоставляются с сохранением места работы и среднего заработка. Продолжительность Ежегодный основной оплачиваемый отпуск (ст. 115 ТК РФ) предоставляется продолжительностью 28 календарных дней. Ежегодные дополнительные оплачиваемые отпуска (ст. 116 ТК РФ) предоставляются работникам, занятых на работах с вредными и опасными условиями труда, работникам с ненормированным рабочим днем, работающим в районах Крайнего Севера и приравненных к ним местностям. Организация с учетом возможностей может самостоятельно устанавливать дополнительные отпуска (Коллективный Договор). Иркутская область приравнена к районам местности Крайнего Севера – поэтому введен дополнительный семидневный календарный отпуск к основному: 28+7=35 дней. Для работников с ненормированным рабочим днем предусмотрен дополнительный оплачиваемый отпуск продолжительностью 3 дня. Нерабочие праздничные дни, приходящиеся на период отпуска, в число календарных дней отпуска не включаются и не оплачиваются (ст.120. Исчисление продолжительности ежегодных оплачиваемых отпусков). По семейным обстоятельствам и другим уважительным причинам работнику по письменному заявлению предоставляется отпуск без сохранения заработной платы, продолжительность которого определяется по соглашению между работником и работодателем (ст.128 Отпуск без сохранения заработной платы): - участникам ВОВ до 35 календарных дней 6 - работающим пенсионерам по старости до 14 календарных дней - родителям и женам (мужьям) военнослужащих, погибших или умерших из-за исполнения обязанностей военной службы – до 14 календарных дней - работающим инвалидам – до 60 календарных дней - работникам в случае рождения ребенка, регистрации брака, смерти родственников - до 5-ти календарных дней. Расчет отпускных Для расчета отпускных сумм необходимо рассчитать среднюю зарплату. Исчисление средней зарплаты (ст. 139 ТК РФ) При этом учитываются все предусмотренные системой оплаты труда выплаты, независимо от их источников. Расчет средней зарплаты производят исходя из фактически начисленной сотруднику зарплаты и фактически отработанного им времени за 12 месяцев, предшествовавших моменту выплаты. Средний дневной заработок для оплаты отпусков и выплаты компенсаций за неиспользованные отпуска исчисляют за последние три календарных месяца путем деления суммы начисленной зарплаты на три и на показатель среднемесячного числа календарных дней – 29,6. Средний дневной заработок для оплаты отпусков, предоставляемых в рабочих днях, а также для выплаты компенсаций за неиспользованные отпуска определяется делением суммы начисленной зарплаты на количество рабочих дней по календарю шестидневной рабочей неделе. Рассмотрим пример: Наименование месяца август сентябрь октябрь Рабочие дни 27 26 26 79 Календарные дни 31 30 31 92 Заработная плата 20860-40 21120-40 22400-40 64381-20 Среднемесячный заработок: 64381-20 / 3 =21460-40 Отпускные: 25375-35 Продолжительность отпуска – 35 календарных дней (однодневный отпуск: 21460-40 / 29,6 = 725-01) 725-01 * 35дн = 25375-35 Компенсационные выплаты Цель – возместить работнику расходы, связанные с выполнением трудовых обязанностей или переездом при переводе на работу в другую местность. 7 Возмещение расходов, связанных со служебной командировкой (ст. 167 ТК РФ) Работодатель обязан возместить работнику: - расходы по проезду -расходы по найму жилья -дополнительные расходы (суточные) Оплата жилья – по фактической оплате в сутки до 550 руб., при превышении – за счет прибыли. Суточные – от 100 до 700 рублей в сутки, при превышении – за счет собственной прибыли. Проезд – по стоимости билетов Выходные пособия (ст. 178 ТК РФ) При расторжении трудового договора в связи с ликвидацией организации либо сокращения штата увольняемому выплачивается выходное пособие в размере среднего месячного заработка, а также за ним сохраняется средний месячный заработок на период трудоустройства, но не свыше 2-х месяцев со дня увольнения, с учетом выходного пособия. В исключительных случаях сохраняется в течение 3-го месяца со дня увольнения по решению органа по трудоустройству (служба занятости), если в двухнедельный срок после увольнения работник обратился в этот орган, но не был им трудоустроен. В размере двухнедельного среднего заработка выходное пособие выплачивается при расторжении ТД в связи с: - несоответствием работником занимаемой должности или выполняемой работе вследствие состояния здоровья, препятствующего выполнению данной работы (подпункт «а» пункта 3 ст. 81). - призывом работника на военную службу или альтернативную гражданскую службу. - восстановлением на работе сотрудника, ранее выполнявшего эту работу - отказом работника от перевода в связи с перемещением работодателя в другую местность. Оплата временной нетрудоспособности (ст. 183 ТК РФ) Единственным документом, дающим право на оплату временной нетрудоспособности, является Лист нетрудоспособности (больничный лист), который выдается: - по болезни; - по беременности и родам; - по уходу за больным членом семьи; - при карантине; - при переводе на другую работу, если перевод связан с заболеванием туберкулезом или профессиональной болезнью; - при направлении на санаторно-курортное лечение. Женщинам по заявлению и медицинскому заключению предоставляется оплачиваемый отпуск по беременности и родам продолжительностью 70 (в случае многоплодной беременности – 84) календарных дней до родов и 70 (в случае осложненных родов-86, при рождении 2-х и более детей – 110) календарных дней после родов по государственному социальному страхованию (ст. 255 ТК РФ «Отпуска по беременности и родам»). 8 По заявлению женщины ей предоставляется отпуск по уходу за ребенком до достижения им возраста трех лет. (ст. 256 «Отпуск по уходу за ребенком»). На период отпуска по уходу за ребенком за работником сохраняется место работы (должность). Утвержден порядок исчисления среднего заработка и непрерывного трудового стажа: до 5 лет - 60% от 5 до 8 лет – 80% свыше 8 лет - 85% Удержания из заработной платы Из заработной платы осуществляют следующие виды удержаний: - подоходный налог (13%) - аванс, выданный в счет заработной платы - суммы рассрочки платежей за товары, приобретенные в кредит - суммы по исполнительным листам (алименты, недостачи, ущерб) - штрафы, наложенные государственными органами (санэпиднадзор, пожарнадзор и т.д.) Подоходный налог определяют по сумме совокупного дохода из всех источников заработка. Заработок за каждый месяц определяется нарастающим итогом с начала года, а налог исчисляется на основе общей суммы выплаченного в данном году дохода. (13%) Налоговая ставка подоходного налога составляет 13%. Единый социальный налог Для мобилизации средств по реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь введен Единый социальный налог, зачисляемый в государственные внебюджетные фонды: Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования РФ. Налоговую базу работодатели определяют отдельно по истечению каждого месяца нарастающим итогом. Льготы по данному виду налогообложения имеются только у инвалидов. Родовые, семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования, крестьянские (фермерские) хозяйства, адвокаты освобождены от уплаты единого социального налога только в части сумм, зачисляемых в Фонд социального страхования РФ. Ставки единого социального налога для остальных организаций: Налоговая база на каж- Федеральный Федеральный дое физ.лицо бюджет бюджет нарастающим Пенсионного Социального итогом с фонда страхования начала года До 20% 2,9% 280 000руб. От 280 001 до 56000+7,9% 8120+1% с 600 000 с суммы пре- суммы превышения вышения Свыше 600 81280+2% с 11320 000 суммы превышения Федеральный фонд обязательного мед. страхования 1,1% Территориальный фонд обязательного медицинского страхования 2% 3080+1% с суммы превышения 5000 5600+0,5% с суммы превышения 7200 итого 26% 72800+10% с суммы превышения 104800+2% с суммы превышения 9 Даже при наличии денежных средств на расчетном счете организации, банк не вправе выдать клиенту – налогоплательщику средств на оплату труда, если клиент не предоставил платежных поручений на перечисление Единого социального налога. Синтетический учет оплаты труда Для учета заработной платы ведется активно – пассивный счет 70 «Расчеты с персоналом по оплате труда». Кредитовое сальдо отражает сумму задолженности работникам организации по оплате труда. Кредитовый оборот – начисления заработной платы, премий и пособий. Дебетовый оборот – сумм выплат по заработной плате, премиям, суммы удержанных налогов. Начисленная сумма заработной платы включается в издержки обращения и отражается: в Д сч44 «Расходы на продажу»; К сч61-1 «расчеты по социальному страхования»; К сч69-2 «Расчеты по пенсионному обеспечению»; К сч69-3 « Расчеты по обязательному медицинскому страхованию». Отчисления в бюджет подоходного налога с физических лиц отражают в Д сч70 «Расчеты с персоналом по оплате труда», К сч68 «расчеты по налогам и сборам». Уплата удержаний из заработной платы производится ежемесячно не позднее дня ее выплаты и отражается в Д сч69 «субсчета 1,2,3», К сч51 «Расчетные счета». Выплаты заработной платы отражается в Д сч70 «расчеты с персоналом по оплате труда», К сч50 «Касса».