Книжный рынок России. Состояние, тенденции и перспективы

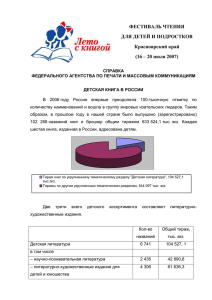

реклама