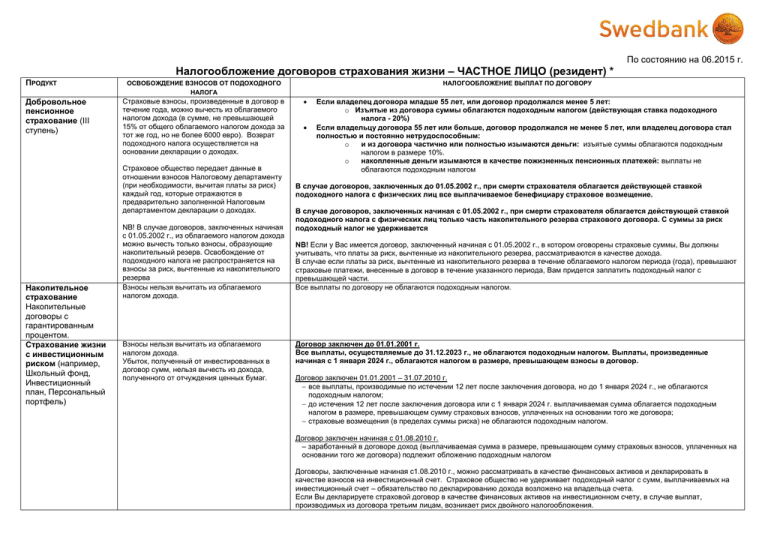

Налогообложение договоров страхования жизни

реклама

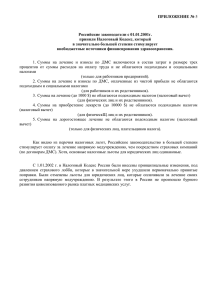

По состоянию на 06.2015 г. Налогообложение договоров страхования жизни – ЧАСТНОЕ ЛИЦО (резидент) * ПРОДУКТ Добровольное пенсионное страхование (III ступень) ОСВОБОЖДЕНИЕ ВЗНОСОВ ОТ ПОДОХОДНОГО НАЛОГА Страховые взносы, произведенные в договор в течение года, можно вычесть из облагаемого налогом дохода (в сумме, не превышающей 15% от общего облагаемого налогом дохода за тот же год, но не более 6000 евро). Возврат подоходного налога осуществляется на основании декларации о доходах. Страховое общество передает данные в отношении взносов Налоговому департаменту (при необходимости, вычитая платы за риск) каждый год, которые отражаются в предварительно заполненной Налоговым департаментом декларации о доходах. Накопительное страхование Накопительные договоры с гарантированным процентом. Страхование жизни с инвестиционным риском (например, Школьный фонд, Инвестиционный план, Персональный портфель) NB! В случае договоров, заключенных начиная с 01.05.2002 г., из облагаемого налогом дохода можно вычесть только взносы, образующие накопительный резерв. Освобождение от подоходного налога не распространяется на взносы за риск, вычтенные из накопительного резерва Взносы нельзя вычитать из облагаемого налогом дохода. Взносы нельзя вычитать из облагаемого налогом дохода. Убыток, полученный от инвестированных в договор сумм, нельзя вычесть из дохода, полученного от отчуждения ценных бумаг. НАЛОГООБЛОЖЕНИЕ ВЫПЛАТ ПО ДОГОВОРУ Если владелец договора младше 55 лет, или договор продолжался менее 5 лет: o Изъятые из договора суммы облагаются подоходным налогом (действующая ставка подоходного налога - 20%) Если владельцу договора 55 лет или больше, договор продолжался не менее 5 лет, или владелец договора стал полностью и постоянно нетрудоспособным: o и из договора частично или полностью изымаются деньги: изъятые суммы облагаются подоходным налогом в размере 10%. o накопленные деньги изымаются в качестве пожизненных пенсионных платежей: выплаты не облагаются подоходным налогом В случае договоров, заключенных до 01.05.2002 г., при смерти страхователя облагается действующей ставкой подоходного налога с физических лиц все выплачиваемое бенефициару страховое возмещение. В случае договоров, заключенных начиная с 01.05.2002 г., при смерти страхователя облагается действующей ставкой подоходного налога с физических лиц только часть накопительного резерва страхового договора. С суммы за риск подоходный налог не удерживается NB! Если у Вас имеется договор, заключенный начиная с 01.05.2002 г., в котором оговорены страховые суммы, Вы должны учитывать, что платы за риск, вычтенные из накопительного резерва, рассматриваются в качестве дохода. В случае если платы за риск, вычтенные из накопительного резерва в течение облагаемого налогом периода (года), превышают страховые платежи, внесенные в договор в течение указанного периода, Вам придется заплатить подоходный налог с превышающей части. Все выплаты по договору не облагаются подоходным налогом. Договор заключен до 01.01.2001 г. Все выплаты, осуществляемые до 31.12.2023 г., не облагаются подоходным налогом. Выплаты, произведенные начиная с 1 января 2024 г., облагаются налогом в размере, превышающем взносы в договор. Договор заключен 01.01.2001 – 31.07.2010 г. все выплаты, производимые по истечении 12 лет после заключения договора, но до 1 января 2024 г., не облагаются подоходным налогом; до истечения 12 лет после заключения договора или с 1 января 2024 г. выплачиваемая сумма облагается подоходным налогом в размере, превышающем сумму страховых взносов, уплаченных на основании того же договора; страховые возмещения (в пределах суммы риска) не облагаются подоходным налогом. Договор заключен начиная с 01.08.2010 г. – заработанный в договоре доход (выплачиваемая сумма в размере, превышающем сумму страховых взносов, уплаченных на основании того же договора) подлежит обложению подоходным налогом Договоры, заключенные начиная с1.08.2010 г., можно рассматривать в качестве финансовых активов и декларировать в качестве взносов на инвестиционный счет. Страховое общество не удерживает подоходный налог с сумм, выплачиваемых на инвестиционный счет – обязательство по декларированию дохода возложено на владельца счета. Если Вы декларируете страховой договор в качестве финансовых активов на инвестиционном счету, в случае выплат, производимых из договора третьим лицам, возникает риск двойного налогообложения. По состоянию на 06.2015 г. Страхование рисков для жизни (например, страхование кредита) Взносы нельзя вычитать из налогооблагаемого дохода Выплаты не облагаются подоходным налогом * Настоящий обзор носит информативный характер и исходит из регулирующих налогообложение правовых актов, действующих по состоянию на указанный в обзоре день. Страховщик не несет ответственности за изменения и толкование правовых актов. До заключения конкретной сделки мы просим страхователя/бенефициара дополнительно ознакомиться с регулирующими налогообложение положениями по адресу www.riigiteataja.ee и при необходимости проконсультироваться у специалиста.