Сырьевые рынки

реклама

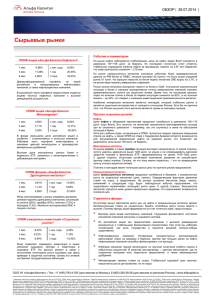

ОБЗОР | 15.09.2014 | Сырьевые рынки События и комментарии ОПИФ акций «Альфа-Капитал Нефтегаз»* 1 мес. -0,76% с нач. года 5,58% 3 мес. 6,99% 1 год 21,66% 6 мес. 5,77% 3 года 56,20% Диверсифицированный портфель из акций российских и международных нефтегазовых, а также нефтесервисных компаний. В российской части портфеля предпочтение отдается акциям частных нефтяных компаний с высокой дивидендной доходностью. ОПИФ акций «Альфа-Капитал Металлургия»* 1 мес. 2,50% с нач. года 8,95% 3 мес. 7,16% 1 год 10,79% 6 мес. 3,34% 3 года -40,77% В фонде уменьшена доля российских акций и особенно – сталелитейных и угольных компаний. Рублевая часть портфеля инвестирована в компании цветной металлургии и производство минеральных удобрений. Высокая доля иностранных ценных бумаг и индексных ETF, связанных с металлургическим и добывающим секторами. ОПИФ фондов «Альфа-Капитал Драгоценные металлы»* 1 мес. 1,58% с нач. года 17,20% 3 мес. 5,40% 1 год 7,40% 6 мес. 5,73% 3 года -12,13% Фонд сконструирован с целью следовать динамике целевой корзины драгоценных металлов, состоящей из золота (50%), серебра (35%), платины (7,5%) и палладия (7,5%). Является альтернативой ОМС и покупке слитков. Рынок нефти находится под давлением потенциального сокращения потребления нефти и нефтепродуктов экономиками Китая и еврозоны. Кроме того, отмечается наиболее быстрый рост производственных мощностей за последние четыре года, то есть на 1,6 mmb/d в 2014 году. В текущей ситуации рынок нефти находится в ловушке роста предложения на фоне сокращения спроса на нефтепродукты, что негативно сказывается в цене на нефть. Рынок драгметаллов показывает стабильное снижение ввиду укрепления доллара, снижения геополитических рисков, стабилизаций количества физического золота в ETF, ожидания повышения процентных ставок ФРС США. По итогам прошедшей недели золото снизилось на 3,1%, серебро – на 2,9%. В текущей ситуации драгметаллы имеют перспективы краткосрочного роста на коррекции после стабильного снижения. Агрокультуры показывают слабые результаты на фоне хорошей статистики по урожаю. Сахар закончил неделю 4-летним минимумом на новостях о хорошем урожае в Бразилии. Он же, а также кофе стали лидерами снижения, потеряв в цене 8,1% и 6,8% соответственно. Прогноз сырьевых рынков Нефть Цена нефти в обозримой перспективе продолжит колебаться в диапазоне 100–110 долл. (сорт Brent). Это, конечно, не исключает возможности кратковременного выхода цен из указанного диапазона – например, на ближневосточных событиях. Хотя рост добычи стран, не входящих в ОПЕК, полностью закроет скромное повышение спроса на нефть, у самой ОПЕК во главе с Саудовской Аравией остаются возможности для регулирования предложения нефти на мировом рынке, что позволяет им удерживать цены выше 100 долл. за баррель. Драгоценные металлы На рынке золота, а также серебра ситуация выглядит неоднозначно. С одной стороны, золоту удалось удержаться выше 1200 долл. за унцию и не спровоцировать массовое закрытие позиций в физических ETF, сформированных по ценам 1100–1200 долл. С другой стороны, отсутствие устойчивой позитивной динамики не способствует притоку новых игроков. Лучшее, на что пока можно надеяться, – это на возвращение золоту статуса защитного актива. Платина и палладий имеют потенциал роста цены по причине рисков предложения, а также увеличения промышленного спроса. Промышленные металлы Цены промышленных металлов продолжат колебаться в «боковике», с возможностью роста по отдельным металлам (цинк, никель). Определяющим фактором движения станет не спрос, а предложение. На рынках основных металлов (медь, никель, алюминий) в следующем году будет наблюдаться избыток предложения, что существенно ограничивает потенциал роста цены. С другой стороны, большинство металлов торгуются ниже уровня предельных издержек, что ограничивает возможность снижения цен. Стратегия в фондах Отсутствие явных перспектив роста цен на нефть и промышленные металлы делает бессмысленными ставки на «индексные» бумаги, способные расти только вместе с рынком. Поэтому фонды акций формируются за счет точечных идей, среди которых: • • ОПИФ смешанных инвестиций «Сырьевые рынки»* 1 мес. -0,57% с нач. года 2,09% 3 мес. 0,06% 1 год 8,33% 6 мес. -1,39% 3 года -6,49% Фонд позволяет совмещать инвестиции в акции компаний сырьевого сектора и инвестиции в сырьевые ETF. На данный момент в связи с отсутствием потенциала роста сырьевых цен фонд приведен в защитное состояние, основу его активов составляют государственные облигации. • • • Высокая доля акций иностранных компаний. Ухудшение финансового состояния российских компаний коснулось и сырьевого сектора. Из российских акций мы предпочитаем компании с высокой дивидендной доходностью и стабильными финансовыми показателями. При этом мы избегаем госкомпаний, где роль государства в принятии решений сколько-нибудь существенна. Нефтесервисные компании. Исчерпание легкодоступных месторождений увеличивает спрос на разведку и бурение, причем при текущих ценах на нефть нефтегазовые компании способны финансировать эти расходы. Избегаем компаний черной металлургии по причине сочетания слабого спроса и избыточных мощностей. В качестве альтернативы – цветная металлургия, где по отдельным позициям есть недостаток предложения, а также производители удобрений. Минимизируем прямые ставки на сырье. Глобальный сырьевой цикл окончен, новый виток роста цен возможен, но не скоро. ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru *Изменение расчетной стоимости инвестиционного пая на 12.09.2014. ОПИФ акций «Альфа-Капитал Нефтегаз». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ акций «Альфа-Капитал Металлургия». Правила доверительного управления № 0696-94121678 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ смешанных инвестиций «Альфа-Капитал Сырьевые рынки». Правила доверительного управления № 0888-94124636 зарегистрированы ФСФР России 05.07.2007 г. ОПИФ фондов «Альфа-Капитал Драгоценные металлы». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г. Общество с ограниченной ответственностью «Управляющая компания «Альфа--Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми и нвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гар антирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев Вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1 Телефоны: (495) 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru