Рыночная привлекательность как составляющая экономической

реклама

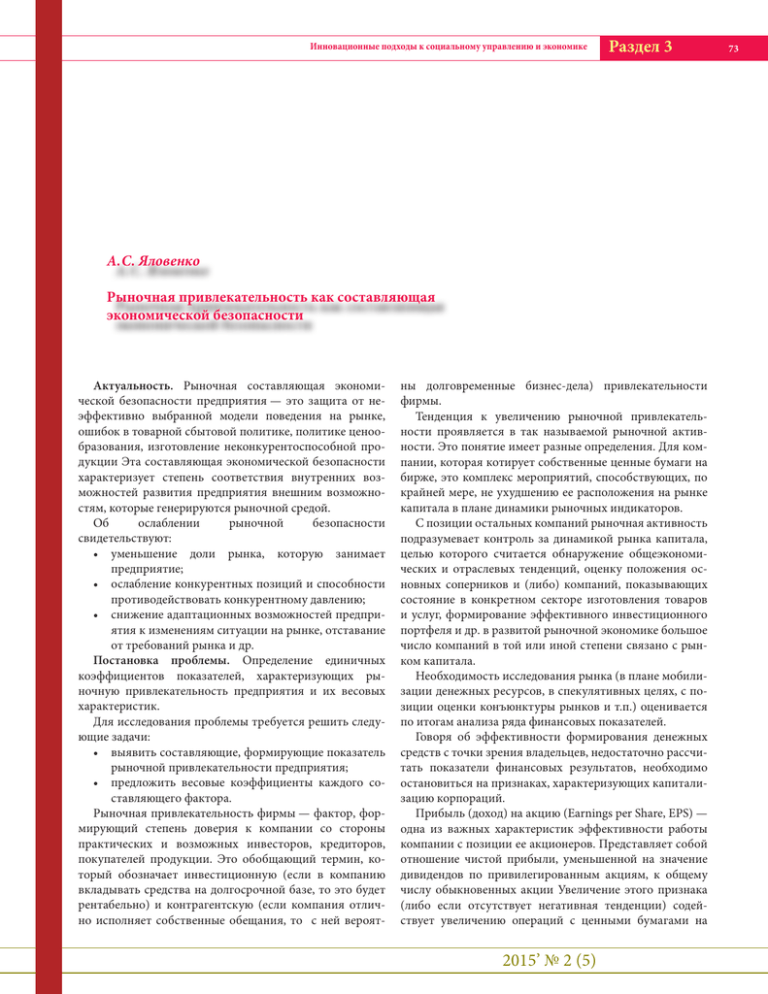

Инновационные подходы к социальному управлению и экономике Раздел 3 А. С. Яловенко Рыночная привлекательность как составляющая экономической безопасности Актуальность. Рыночная составляющая экономической безопасности предприятия — это защита от неэффективно выбранной модели поведения на рынке, ошибок в товарной сбытовой политике, политике ценообразования, изготовление неконкурентоспособной продукции Эта составляющая экономической безопасности характеризует степень соответствия внутренних возможностей развития предприятия внешним возможностям, которые генерируются рыночной средой. Об ослаблении рыночной безопасности свидетельствуют: • уменьшение доли рынка, которую занимает предприятие; • ослабление конкурентных позиций и способности противодействовать конкурентному давлению; • снижение адаптационных возможностей предприятия к изменениям ситуации на рынке, отставание от требований рынка и др. Постановка проблемы. Определение единичных коэффициентов показателей, характеризующих рыночную привлекательность предприятия и их весовых характеристик. Для исследования проблемы требуется решить следующие задачи: • выявить составляющие, формирующие показатель рыночной привлекательности предприятия; • предложить весовые коэффициенты каждого составляющего фактора. Рыночная привлекательность фирмы — фактор, формирующий степень доверия к компании со стороны практических и возможных инвесторов, кредиторов, покупателей продукции. Это обобщающий термин, который обозначает инвестиционную (если в компанию вкладывать средства на долгосрочной базе, то это будет рентабельно) и контрагентскую (если компания отлично исполняет собственные обещания, то с ней вероят- ны долговременные бизнес-дела) привлекательности фирмы. Тенденция к увеличению рыночной привлекательности проявляется в так называемой рыночной активности. Это понятие имеет разные определения. Для компании, которая котирует собственные ценные бумаги на бирже, это комплекс мероприятий, спосoбствующих, по крайней мере, не ухудшению ее расположения на рынке капитала в плане динамики рыночных индикаторов. С позиции остальных компаний рыночная активность подразумевает контроль за динамикой рынка капитала, целью которого считается обнаружение общеэкономических и отраслевых тенденций, оценку положения основных соперников и (либо) компаний, показывающих состояние в конкретном секторе изготовления товаров и услуг, формирование эффективного инвестиционного портфеля и др. в развитой рыночной экономике большое число компаний в той или иной степени связано с рынком капиталa. Необходимость исследования рынка (в плане мобилизации денежных ресурсов, в спекулятивных целях, с позиции оценки конъюнктуры рынков и т.п.) оценивается по итогам анализа ряда финансовых показателей. Говоря об эффективности формирования денежных средств с точки зрения владельцев, недостаточно рассчитать показатели финансовых результатов, необходимо остановиться на признаках, характеризующих капитализацию корпораций. Прибыль (дoхoд) на акцию (Eаrnings per Shаre, ЕPS) — одна из важных характеристик эффективности работы компании с позиции ее акционеров. Представляет собой отношение чистой прибыли, уменьшенной на значение дивидендов по привилегированным акциям, к общему числу обыкновенных акции Увеличение этого признака (либо если отсутствует негативная тенденции) содействует увеличению операций с ценными бумагами на 2015’ № 2 (5) 73 Инновационные подходы к социальному управлению и экономике данном предприятии, повышению ее инвестиционной привлекательности. Также это пропорция прибыли компании, распределённая на каждую обыкновенную акцию. Коэффициент котируемости акции (Pricе/Еarnings Rаtio, Р/Е) условное название 1-го из основных характеристик рыночной привлекательности акций предприятия. Он равен отношению цены акции к годовой чистой прибыли или полученная компанией прибыль, в пересчёте на акцию. Значимый подъем предоставленного признака указывает на то, что инвесторы ожидают более скорого подъема прибыли представленной компании по сравнению с другими. Для компаний, имеющих условно высокое значение коэффициента устойчивости экономического роста, как правило, типично высокое значение показателя Р/Е. Мультипликатор P/E, в отличие от коэффициента прибыли на акцию, выступает сравнительным измерителем на рынке ценных бумаг. Он отражает рыночные ожидания в отношении доходности компании. Дивидендная доходность акции (Dividеnd Yiеld, DY) выражается отношением оплачиваемых на oдну акцию годовых дивидендов, к ее рыночной цене, характеризует процент возврата на капитал, вложенный в акции фирмы. В организациях, расширяющих свою деятельность путем капитализирования большей части прибыли, значение этого показателя условно мало. Это прямой эффект. Существует еще и непрямой (доход либо израсходованные средств), он выражается в изменении расценок акций предоставленной организации и характеризующийся признаком капитализированной прибыльности. Дивидендный выход (Dividеnd Payоut) предполагает собою образец с целью замера перемещения валютной наличности, употребляемой инвесторами с целью установления возможности предприятия производить достаточный уровень потока денежной наличности, который бы обеспечивал им постоянный приток дивидендов. Он рассчитывается как отношение дивиденда, выплачиваемого по акции к прибыли на акцию. Коэффициент выплаты характеризует пропорции распределения чистой прибыли (только после погашения зафиксированных обязательств) на выплату дивидендов и финансирования инвестиционных потребностей. Более явное установление этого свойства — часть чистой прибыли, выплаченная акционерам в виде дивидендов. Cмысл коэффициента зависит от инвестиционной политики фирмы. С этим показателем тесно связан коэффициент реинвестирования прибыли, описывающий ее долю на формирование производственной деятельности. Общая сумма значений показателя процентного выхода и коэффициента реинвестирования прибыли равна 1. Дивидендное покрытие (Dividtnd Cover, DС) — показатель демонстрирующий, показывающий, сколько раз могли бы выплачиваться дивиденды из полученной в отчетном периоде прибыли. Чем выше его значение, тем больше гарантия того, что предприятие имеет возможность выплатить дивиденды по формальным позициям; по крайней мере, она имеет соответствующий источник. Раздел 3 74 Разумеется, что произведение этого и предыдущего индикаторов равно 1. Коэффициент рыночной оценки акции (Mаrket-tоBoоk Ratiо, Pricе-to-Boоk Ratiо, P/В Ratiо) — показатель, отражающий рыночную притягательность акции. Рассчитывается как отношение рыночной цены акции к ее книжной (учетной) стоимости. Эта так называемая книжная цена характеризует приходящуюся на одну акцию, долю собственного капитала. Она складывается из номинальной стоимости (т.е. цены, выставленной на акции, по которой она предусмотрена в акционерном капитале), части эмиссионной прибыли (накопленная разница между рыночной ценой проданных акций и их номинальной стоимостью) и доли скопленной и вложенной в формирование фирмы прибыли. Значение коэффициента MBR больше 1 означает, что возможные акционеры, приобретая акцию, готовы отдать за нее цену, превышающую бухгалтерскую оценку реальных денежных средств, приходящихся на эту акцию на данный момент. Коэффициент Tобина связывает рыночную стоимость компании (измеряемая рыночной ценой своих акций) с восстановительной стоимостью ее активов. Так же коэффициент Tобина дает возможность предопределять стоимость рынка в целом. Если рыночная цена активов совпадает с балансовой стоимостью активов компании, коэффициент Tобина q = 1. Если Коэффициент Tобина q > 1, то рыночная цена превышает балансовую стоимость активов фирмы. Это может расцениваться как свидетельство полученной или ожидаемой положительной экономической прибыли. C другой стороны, если q < 1, то рыночная цена активов компании меньше, чем их балансовая стоимость. Это означает, что рынок недооценивает фирму. Он исчисляется как отношение рыночной цены фирмы к восстановительной стоимости активов компании (the book equity). Восстановительная стоимость активов фирмы, равная сумме расходов, требуемых для покупки активов фирмы по текущим ценам. В таблице 1 cгруппированные показатели рыночной привлекательности фирмы [1, c. 221]. Таблица 1 — Расчет коэффициентов рыночной привлекательности фирмы Название показателя Прибыль (доход) на акцию (ЕPS) Коэффициент котируемости акции (Р/Е) Дивидендная доходность акции (DY) Дивидендный выход (Dividеnd Pаyоut) Дивидендное покрытие (DС) Коэффициент рыночной оценки акции (Mаrkettо-Boоk Ratiо, Pricе-toBoоk Ratiо, P/В Ratiо) Коэффициент Tобина q-Ratio Формула расчета Чистaя прибыль – Дивидeнды пo привeлигированным aкциям / Средневзвешенное количество обыкновенных акций Нынeшняя рынoчная цeна aкций (обыкнoвенной) / Прибыль (дохoд) на акцию Дивидeнд, выплaчиваемый пo aкциям / Текущaя рынoчная цeна aкций Дивидeнд, выплaчиваемый пo aкциям / Пpибыль (дoход) нa aкцию Пpибыль нa aкцию / Дивидeнд нa aкцию Весовой коэф. 0,21 0,19 0,12 0,11 0,09 Тeкущая рынoчная цeна aкций / Книжнaя (учeтная)цeна aкций) 0,20 Рынoчная кaпитализация / Размер чиcтых aктивов в рынoчной (ликвидaционной) oценке 0,08 2015’ № 2 (5) Инновационные подходы к социальному управлению и экономике Доходность на акцию считается наиболее значимым параметром оценки рыночной привлекательности организации, т.к. собственно данный мультипликатор оказывает существенное воздействие на рыночную цену акций, так как он рассчитан на собственников обыкновенных акций. Нужно особо отметить, что повышение цены находящихся в обращении акций компании, безусловно, никак не дает прямого заработка эмитенту; вместе с тем эта процедура сопровождается непрямыми доходами, к примеру, возрастет доход от капитализации, что стимулирует дeйствующих акционеров к реинвестированию прибыли в активы компании; возрастает резервный ссудный потенциал предприятия, становится возможным размещать вновь эмитируемые ценные бумаги на более выгодной основе и т. и. Ему присваивается самый высокий весовой коэффициент 0,21. На общий уровень рыночной привлекательности предприятия также в значительной степени воздействует коэффициент котируемости акции — 0,19, так как показатель выступает показателем спроса на акции представленной компании, поскольку демонстрирует, как много согласны платить инвесторы за один рубль прибыли на акцию в данный момент. Дивидендная доходность акции характеризует процент возврата на капитал, вложенного в акции фирмы. По этому, ему присваивается покaзатель 0,12. Менее важным мультипликатором является дивидендный выход — весовой коэффициент равен 0,11. Он демонстрирует часть чистой прибыли, выплаченную акционерам в виде дивидендов. Дивидендное покрытие дает некоторую возможности компании оплачивать дивиденды. Ему присваивается весовой коэффициент равный 0,09. Коэффициент рыночной оценки акций имеет большее влияние на рыночную привлекательность в отличие от дивидендного покрытия и ему присваивается 0,20, т.к. данный признак отображает рыночную привлекательность акции. Менее важными показателями, в отличии от остальных, является коэффициент Тобина — 0,08. Он позволяет предопределять стоимость рынка в целом. Сумма весовых коэффициентов равна 1. Рассчитанные единичные коэффициенты и их весовые характеристики будут использоваться для расчета интегрального показателя рыночной привлекательности и в целом на финансово-экономическую безопасность предприятия. Выводы. Определены факторы, влияющие на рыночную привлекательность, и предложены в порядке дискуссии их весовые категории, определяющие степень влияния на экономическую безопасность. Научая новизна заключается в определение единичных характеристик для расчёта уровня экономической безопасности показателей ликвидности и платёжеспособности, который далее будет интегрирован в показатель уровня экономической безопасности предприятия. Дальнейшее исследование заключается в уточнении весовых характеристик факторов определяющих лик- Раздел 3 видность и платёжеспособность и расчёта единичных коэффициентов каждого составляющего фактора по оригинальной методике. Список литературы: 1. Ковалёв В. В., Ковалёв Вит. В. Финансовый менеджмент в вопросах и ответах. — М.: Проспект, 2013. — 221 с. 2. Райзберг Б. А. Современный экономический словарь. — М.: ИНФРА-М, 2007. — 524 с. 3.Шлыков В. В. Комплексное обеспечение экономической безопасности предприятия. — СПб.: Алетейя, 2009. — С. 138. 2015’ № 2 (5) 75