Почему инвесторы не идут в Россию

реклама

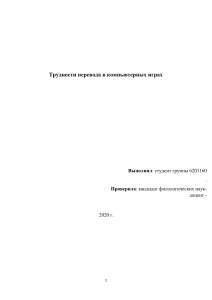

МОНИТОРИНГ // Фарма-2020 НОВОСТИ КОМПАНИЙ ■ ПАО «Аптечная сеть 36,6» может быть оштрафовано на 1 млн руб. Служба по защите прав потребителей финансовых услуг и миноритарных акционеров Центрального банка РФ рассматривает вопрос о привлечении к административной ответственности ПАО «Аптечная сеть 36,6» за нарушение порядка раскрытия информации. Об этом говорится в ответе на запрос миноритарных акционеров компании (копия документа имеется в распоряжении редакции). Ответственность за такое правонарушение предусмотрена ч.2 ст.15.19 Кодекса РФ об административных правонарушениях, которая предусматривает наказание в виде штрафа от 700 тыс. до 1 млн руб. Миноритарные акционеры обратились в Службу ЦБ по следующему поводу. В декабре 2014 г. ПАО «Аптечная сеть 36,6» заключило два договора поручительства. По одному общество поручалось за ЗАО «Аптеки 36,6» перед Московским кредитным банком за кредит 4,7 млрд руб., по второму — за ООО «Аптека-А.в.е» перед банком «ФК Открытие» за кредитную линию на 1,5 млрд руб. Акционеры о сделках узнали только спустя почти три месяца, хотя, согласно Положению о раскрытии информации эмитентами эмиссионных ценных бумаг, должны были узнать об этом не позднее двух дней после заключения сделки. Служба по защите прав потребителей финансовых услуг и миноритарных акционеров подтвердила, что «36,6» нарушило порядок раскрытия информации, однако вопрос о привлечении к административной ответственности общества пока не решен. Кроме того служба запросила у ПАО «Аптечная сеть 36,6» документы, которые должны помочь ведомству ответить на другие вопросы миноритариев. В частности, речь идет о покупке дополнительных акций общества компанией Palesora, за которые она заплатила активами A.v.e. Одобрение этой сделки, по мнению миноритарных акционеров, прошло с нарушениями. ■ В России начал работу новый венчурный фонд для фармрынка Фонд венчурных инвестиций Primer Capital будет взаимодействовать с компаниями, разрабатывающими биотехнологические и медицинские продукты для различных секторов фармацевтического рынка. Фонд выделяет несколько приоритетных направлений для инвестирования: изделия медицинского назначения, лекарственные препараты на ранних стадиях разработки и воспроизведенные лекарственные препараты. Среди рассматриваемых нозологий ограничений нет. Планируемый на сегодня объем инвестиций фонда — до 10 млн руб. «Среди текущих партнеров Primer Capital такие компании, как Сколково, ВЭБ Инновации, Северо-Западный центр трансфера технологий, компания OCT, которая представляет свою экспертизу как лидер локального рынка клинических исследований. Мы привлекли российских именитых ученых, известных врачей и предпринимателей. Уверены, что с таким сильным бекграундом сможем не только стать лидером венчурного рынка подобных проектов, но и найти те из них, которые смогут изменить будущее индустрии», — комментирует генеральный директор Primer Capital Екатерина Теплухина. Стоит отметить, что недавно в России появилось HR-агентство для биотеха, а на осень 2015 г. в Москве запланировано открытие пространства с коворкингом и лабораторией, предназначенного для команд, разрабатывающих био- и смежные технологии и сервисы. № 24 (811) 11 августа 2015 г. Почему инвесторы не идут в Россию Зарубежные производители ждут от России позитивного инвестиционного и регуляторного климата для запуска масштабной локализации и ее углубления до полного цикла и экспорта технологий. Компании рассчитывают на единые правила, планомерный подход и поддержку конкуренции. Ирина Чевтаева Рынок выжидает Первая волна локализации производства лекарств прошла, считает руководитель группы «Медицина и здравоохранение» компании «Пепеляев групп» Сергей Клименко. Он отмечает, что локализация при этом была неглубокой — на уровне упаковки и контроля качества. «Все надеялись на то, что вот-вот примут специальные правила определения страны происхождения фармацевтической продукции, но воз и ныне там. Тем не менее сейчас к нам поступает все больше запросов в отношении локализации. Но в основном это разведка ситуации, нежели конкретные проекты. Нам кажется, что рынок занял выжидательную позицию», — говорит г-н Клименко. По его словам, «пока что в уравнении для бизнеса слишком много неизвестных». «Исходя из задач, поставленных программой «Фарма-2020», темпы локали- Сергей Клименко: «Пока что в уравнении для бизнеса слишком много неизвестных» зации пока отстают от плановых. Тем не менее большинство крупнейших иностранных компаний имеют или планируют локализацию на территории России», — утверждает директор по аналитике компании RNC Pharma Павел Расщупкин. При этом он отмечает, что статистикой может служить доля отечественных препаратов на российском рынке: этот показатель последние четыре года фактически не растет (табл. 1). Однако уже сейчас на долю иностранной продукции с разной степенью локализации в России приходится более 20% общего объема производимых ЛП (табл. 2). Локализация идет быстрыми темпами, но пока на стадии первичной и вторичной упаковки, считает зам. председателя Комитета по здравоохранению и фармацевтике Ассоциации европейского бизнеса (АЕБ), генеральный директор компании «Кьези Фармасьютикалз» Юрий Локализация как аванс доверия «Процесс локализации шел достаточно активно, сейчас темпы абсолютно логично снизятся.И в этом нет ничего страшного, у нас достаточно площадок для производства лекарственных препаратов», — говорит генеральный директор Ассоциации российских фармацевтических производителей Виктор Дмитриев. Он подчеркивает, что геополитическая ситуация и инвестиционный климат в России не настолько хороши, чтобы в страну активно шел инвестор. В современных условиях локализация — это практически единственная возможность удержаться в сегменте госзакупок в случае, если есть локальные аналоги, отмечает Юрий Литвищенко. «Локализация сейчас — это все еще аванс доверия российскому рынку и нашему правительству. На данный момент единственным активно используемым механизмом являются установленные Минпромторгом 15%-ные преференции, но они реализованы так, что для того, чтобы их получить, ты должен выиграть аукцион. А в итоге вкус победы дает лишь то, что у тебя не отнимают 15% от первоначальной цены», — говорит Сергей Клименко. Однако участники рынка признают, что на сегодняшний день Минпромторг — единственное из профильных ведомств, делающее реальные шаги по развитию отечественной фарминдустрии. Локализация производства в России сопряжена с дополнительными рисками для компаний, подчеркивает Юрий Литвищенко. По его мнению, это связано «со сложностью прогнозирования в сфере государственных закупок, когда велик риск проиграть тендер, и тогда вся произведенная продукция должна быть уничтожена, поскольку произведена в российских упаковках и не может быть использована на других рынках». Что мешает иностранным компаниям В июле вступил в силу ФЗ «О промышленной политике», также планируется внести изменения в порядок и методику регистрации цен, в закон о контрактной системе. По мнению Сергея Клименко, эти меры должны повысить привлекательность локализации. «Но у нас создалось впечатление, что профильные министерства слабо продвигают грядущие изменения. Например, наш опыт общения с индустрией показал, что о ряде инициатив и Доля отечественных и импортных препаратов на российском рынке в денежном выражении в 2011—2014 гг., % Препараты 2011 2012 2013 2014 российские 24,0 23,9 24,0 24,4 импортные 76,0 76,1 76,0 75,6 Источник: RNC Pharma 12 Литвищенко. «Практически все лидирующие мировые компании и лидеры продаж в России в той или иной степени локализуются, без этого дальнейшее развитие бизнеса в стране невозможно, а для некоторых препаратов это вопрос и их присутствия в России», — утверждает эксперт. Таблица 1 Юрий Литвищенко: «Практически все лидирующие мировые компании и лидеры продаж в России в той или иной степени локализуются, без этого дальнейшее развитие бизнеса в стране невозможно, а для некоторых препаратов это вопрос и их присутствия в России» нововведений бизнес вообще мало информирован», — отмечает он. Среди правовых препятствий локализации эксперт выделяет отсутствие преференциальных механизмов и то, что новые инициативы государства скорее вызывают опасения и не способствуют росту привлекательности страны для производственного присутствия и долгосрочных проектов. «Создание преференций может помочь только на первом этапе становления отечественной фарминдустрии», — считает Юрий Литвищенко. По его мнению, основное препятствие для локализации — отсутствие планомерного подхода и единых правил для всех участников. «Что касается законодательства, то оно прежде всего должно поддерживать конкуренцию, которая сама отрегулирует цены и обеспечит присутствие на рынке только эффективных и безопасных препаратов», — говорит г-н Литвищенко. «Если мы создадим инвестиционный климат и нормальный регуляторный климат, то, конечно, инвесторы пойдут сюда», — уверен Виктор Дмитриев. ТОР10 иностранных фармкомпаний с разной степенью локализации в России по доле в общем объеме российского производства ЛП в денежном выражении в 2014 г., % Рейтинг Корпорация Доля 1 САНОФИ 5,05 2 КРКА 3,33 3 РОШ 2,66 4 ДЖОНСОН И ДЖОНСОН 2,53 5 ГЕДЕОН РИХТЕР 1,13 6 ШТАДА АРЦНАЙМИТТЕЛЬ АГ* 1,09 7 ЭББОТТ 0,92 8 МЕРК 0,59 9 СЕЛДЖЕН ИНТЕРНЭШНЛ 0,58 10 НОВАРТИС 0,57 * без учета ЛП, выпускающихся на площадке «Нижфарм» Источник: RNC Pharma Таблица 2