УТВЕРЖДЕН приказом заместителя генерального директора

реклама

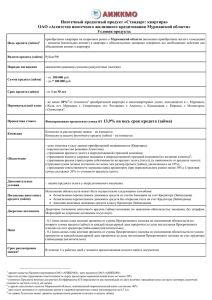

УТВЕРЖДЕН приказом заместителя генерального директора ОАО «АИЖК» от 26.12.2013 № 319-од (в ред. приказа от 18.04.2014 № 78-од) ПАСПОРТ ипотечного кредитного продукта «Кредит/заем на погашение ранее предоставленного кредита/займа» 1. Название ипотечного кредитного продукта Кредит/заем на погашение ранее предоставленного кредита/займа, КПК. 2. Назначение кредитного продукта Обеспечение возможности изменения параметров Ипотечного кредита[1] и/или внесения изменений в состав участников Ипотечной сделки посредством погашения ранее предоставленного Ипотечного кредита средствами КПК в полном объеме. Основные параметры и условия ипотечного кредитного продукта[2] 1.1. Погашение задолженности по действующему Ипотечному кредиту (далее – предшествующий кредит)[3], ранее выданному заемщику кредитором/займодавцем (далее – предшествующий кредитор)[4] на цели: 1.1.1. Приобретения квартиры по договору купли‐ продажи, а также, возможно, осуществления ее ремонта и/или иных неотделимых улучшений. 1. Цель кредитования 1.1.2. Приобретения квартиры на этапе строительства. 1.1.3. Приобретения индивидуального жилого дома с земельным участком, на котором расположен такой жилой дом. 1.1.4. Погашения Ипотечного кредита, ранее предоставленного на приобретение квартиры либо жилого дома с земельным участком[5]. 2. Валюта кредита/займа 2.1. В соответствии с требованиями Стандартов. 3.1. В соответствии с требованиями Стандартов. 3.2. В отношении состава заемщиков/залогодателей дополнительно предъявляются следующие требования: 3.2.1. Состав заемщиков по предшествующему кредиту при КПК может изменяться. 3.2.2. Состав залогодателей по предшествующему кредиту при КПК может изменяться только в случаях, когда: ‐ изменение состава залогодателей обусловлено изменением состава собственников Предмета ипотеки; ‐ необходимость изменения состава залогодателей продиктована требованиями законодательства РФ; ‐ необходимость изменения состава залогодателей продиктована требованиями Стандартов и/или иных регламентирующих документов Агентства. 3. Требования к заемщикам/залогодателям 3.2.3. Один из заемщиков‐залогодателей по предшествующему кредиту должен являться заемщиком‐залогодателем по КПК. 3.3. На дату выдачи КПК в отношении заемщиков и/или залогодателей по предшествующему кредиту должны отсутствовать следующие обстоятельства[6]: 3.3.1. Основания для предъявления предшествующим кредитором требований о полном досрочном погашении предшествующего кредита. 3.3.2. Предъявленный предшествующим кредитором иск об обращении взыскания на Предмет ипотеки/взыскании долга (части долга). 3.3.3. Факты отказа представителю предшествующего кредитора в проведении проверки фактического наличия, состояния и условий содержания Предмета ипотеки. 3.3.4. Возбужденные в отношении заемщика/залогодателя уголовные дела. 3.3.5. Факты возбуждения гражданских дел о признании заемщика и/или залогодателя недееспособными, ограниченно дееспособными, а также дел о признании заемщика/залогодателя несостоятельным (банкротом). 3.3.6. Факты предъявления залогодателю исков об истребовании предмета ипотеки из чужого незаконного владения и любых иных исков, которые могу повлечь прекращение права собственности залогодателя на Предмет ипотеки и/или прекращение ипотеки. 4.1. В рамках продукта КПК в качестве предшествующих кредитов рассматриваются только Ипотечные кредиты, отвечающие следующим условиям (на дату предоставления КПК)[7]: 4.1.1. Ипотечный кредит предоставлен на цели, перечисленные в пп. 1.1.1–1.1.4. Паспорта. 4.1.2. Валюта Ипотечного кредита – рубли РФ либо иностранная валюта. 4.1.3. По Ипотечному кредиту произведены ежемесячные платежи не менее чем за 9 (девять) процентных периодов. 4. Требования к предшествующему кредиту и к качеству обслуживания долга по предшествующему кредиту 4.1.4. По Ипотечному кредиту, выданному на приобретение жилого помещения на этапе строительства, оформлено право собственности заемщика на приобретенное жилое помещение. 4.1.5. Ипотечный кредит не был реструктурирован, то есть на основании соглашений с заемщиком не были изменены существенные условия предшествующего кредитного договора/договора займа в сторону, более благоприятную для заемщика, включая (но не ограничиваясь) снижение Процентной ставки[8], увеличение срока возврата основного долга, увеличение суммы основного долга, изменение графика уплаты процентов. 4.1.6. По Ипотечному кредиту не допущено просрочек осуществления очередного ежемесячного платежа на срок более чем 30 (тридцать) календарных дней. 4.1.7. Отсутствуют непогашенные просрочки по уплате страховых взносов по договору(‐ам) страхования, заключенному(‐ым) в соответствии с требованиями кредитного договора/договора займа (с учетом условий действующих дополнительных соглашений к заключенным договорам страхования при их наличии). 5.1. Доходы заемщика должны быть документально подтверждены. 5.2. Под документально подтвержденными доходами понимаются: 5. Доходы заемщиков 5.2.1. Доходы согласно пп. 2.3.1 и 2.3.2 части I Стандартов, полученные по основному месту работы и/или от работы по совместительству, подтвержденные справками по форме 2‐НДФЛ и/или справками в свободной форме[9]. 5.2.2. Доходы согласно пп. 2.3.4 и 2.3.5 части I Стандартов. 5.2.3. Доходы согласно п. 2.3.3 части I Стандартов от осуществления предпринимательской деятельности и от занятия в установленном действующим законодательством порядке частной практикой, составляющие не более 50% от общего совокупного дохода всех Заемщиков. 6. 7. Срок кредитования Залоговая стоимость Предмета ипотеки 6.1. В соответствии с требованиями п. 4 Паспорта ипотечного кредитного продукта «Стандарт». 7.1. Определяется в соответствии со значением рыночной стоимости, указанной в отчете об оценке Предмета ипотеки, отвечающем требованиям п. 5.12 раздела 5 Общей части Стандартов и составленном на дату по состоянию не ранее чем за 90 (девяносто) календарных дней до даты заключения кредитного договора/договора займа (далее – Отчет об оценке). 7.2. Для определения залоговой стоимости Предмета ипотеки, являющегося жилым домом и земельным участком, стоимость земельного участка принимается в расчет исходя из условия, что она не может быть более 50% от стоимости жилого дома (при превышении для расчета коэффициента К/З залоговая стоимость земельного участка принимается равной 50% от залоговой стоимости жилого дома). 8.1. Минимальная сумма КПК составляет 300 000 (Триста тысяч) рублей РФ. 8.2. Максимальная сумма КПК определяется как наименьшая из двух величин: ‐ максимальная сумма Ипотечного кредита, установленная по регионам Российской Федерации в соответствии с решением Агентства; ‐ сумма всех обязательств[10] заемщика перед предшествующим кредитором по предшествующему кредитному договору/договору займа. Превышение максимальной суммы Ипотечного кредита, установленной решением Агентства для данного региона РФ, допустимо в случаях: 8. Сумма кредита/займа ‐ если это предусмотрено индивидуальными условиями рефинансирования, опубликованными на сайте Агентства; ‐ если нет превышения максимальной суммы, установленной Стандартами. В случае недостаточности максимальной суммы КПК для погашения всех обязательств заемщика перед предшествующим кредитором КПК выдается только при условии, что недостающую сумму заемщик вносит за счет собственных средств. В случае если валюта предшествующего кредита отличается от валюты КПК, сумма КПК рассчитывается в рублях РФ по курсу Центрального банка Российской Федерации, установленному на дату фактического предоставления КПК. 9. Вид обеспечения 9.1. При отсутствии в заключенном заемщиком с предшествующим кредитором договоре об ипотеке/кредитном договоре/договоре займа запрета на последующий залог либо при наличии согласия предшествующего кредитора на последующий залог – последующий залог Предмета ипотеки в силу договора в пользу последующего кредитора. При этом согласие предшествующего кредитора, в качестве которого выступает Агентство/Инвестор, на оформление последующего залога предоставляется в случае, если согласно последующему кредитному договору выдача КПК обусловлена: ‐ получением последующим кредитором письменного заявления (поручения) заемщиков о перечислении суммы КПК на корреспондентский счет предшествующего кредитора в счет исполнения обязательств по предшествующему кредиту; ‐ внесением заемщиком на счет, предназначенный для выдачи КПК, разницы между суммой задолженности по предшествующему кредиту и КПК (при наличии такой разницы); ‐ совершением заемщиком всех предусмотренных предшествующим договором действий, направленных на принятие предшествующим кредитором денежных средств в счет полного досрочного исполнения обязательств (при необходимости). 9.2. При наличии в заключенном заемщиком с предшествующим кредитором договоре об ипотеке/кредитном договоре/договоре займа запрета на последующий залог либо при отсутствии согласия предшествующего кредитора на последующий залог: ‐ на период с даты предоставления КПК до даты регистрации залога Предмета ипотеки в пользу последующего кредитора последний самостоятельно определяет вид дополнительного обеспечения (повышенная Процентная ставка, поручительство физических лиц, залог имущества заемщика и пр.) либо не требует оформления дополнительного обеспечения; ‐ в период с даты регистрации залога Предмета ипотеки в силу договора в пользу нового кредитора – залог Предмета ипотеки. 9.3. Страховое обеспечение Ипотечной сделки в соответствии с п.18 Паспорта. 10.1. В соответствии с требованиями Стандартов (в части, не противоречащей настоящему Паспорту). 10. Требования к Предмету ипотеки (залоговому обеспечению) 10.2. Индивидуальный жилой дом с земельным участком, на котором расположен такой дом, должны удовлетворять также требованиям ипотечного кредитного продукта «Индивидуальный жилой дом». 10.3. На момент выдачи КПК Предмет ипотеки не должен являться обеспечением по стабилизационному займу, выданному ОАО «АРИЖК». 11.1. В соответствии с требованиями п. 3.17 раздела 3 Общей части Стандартов в части п. 3.17.2. 11. Тип ипотеки 11.2. Ипотека в силу закона в рамках продукта КПК не применяется. 12.1. Расчет и предельное значение коэффициента П/Д устанавливаются в соответствии с требованиями Стандартов. При оценке дохода заемщика для целей расчета коэффициента П/Д применяется дополнительное ограничение: Д – П >= n x 1,0 x ПМ, 12. Значение коэффициента «платеж/доход» (П/Д) где Д – размер среднемесячных совокупных доходов Заемщика после налогообложения, в рублях; П – платеж по кредиту/займу, в рублях; n – количество Заемщиков; ПМ – прожиточный минимум на одного представителя трудоспособного населения, установленный нормативным правовым актом субъекта Российской Федерации, на территории которого расположен Предмет ипотеки. 13.1. Расчет производится на дату заключения кредитного договора/договора займа в соответствии с требованиями Стандартов. Пп. 3.3 и 3.5 раздела 3 части I Стандартов в рамках настоящего продукта не применяются. 13. Значение коэффициента «кредит/залог» (К/З) 13.2. Минимальное значение ‐ 10% от залоговой стоимости Предмета ипотеки. 13.3. Максимальное значение: ‐ при залоге квартиры ‐ 70% (при условии оформления заемщиком ипотечного страхования[11] ‐ 90%); ‐ при залоге жилого дома с земельным участком ‐ 60%. 14.1. В соответствии с требованиями п. 12 Паспорта ипотечного кредитного продукта «Стандарт». 14.2. При кредитовании под залог индивидуального жилого дома с земельным участком значения процентных ставок определяются в соответствии с требованиями п. 12 Паспорта ипотечного кредитного продукта «Индивидуальный жилой дом». 14. Процентная ставка по кредиту/займу 14.3. В случае если предшествующий кредит на дату предоставления КПК одновременно удовлетворяет условиям: ‐ срок жизни Ипотечного кредита 18 месяцев и более; ‐ в последние 12 месяцев по Ипотечному кредиту не допущено ни одной просрочки, в том числе сроком до 30 дней, применяются вычеты из Процентной ставки в размерах согласно решению Агентства. 15. Возврат кредита/займа и процентов по кредиту/займу 15.1. В соответствии с требованиями п. 3.11 раздела 3 Общей части Стандартов. 16. Тип платежей 16.1. В соответствии с требованиями Стандартов. 17. Формула расчета платежа 17.1. В соответствии с п. 3.11.2 Общей части Стандартов. 18.1. В соответствии с требованиями Стандартов. 18.2. Оформление страхования риска утраты права собственности заемщика на Предмет ипотеки (титульного страхования) на срок до даты истечения трехлетнего периода с момента приобретения[12] жилого помещения на вторичном рынке является обязательным условием выдачи КПК при одновременном наличии следующих обстоятельств: ‐ с момента приобретения жилого помещения заемщиком до даты заключения последующего кредитного договора/договора займа прошло менее 3 (трех) лет; 18. Страхование ‐ в предшествующем кредитном договоре/договоре займа сумма Ипотечного кредита превышает значение цены приобретаемого жилого помещения, указанной в договоре купли‐продажи жилого помещения. 18.3. Страховые договоры должны быть заключены заемщиком со страховой компанией, указанной на дату заключения договора страхования в списке утвержденных компаний, размещенном на сайте Агентства http://www.ahml.ru/, за исключением случаев, когда у страховой компании на момент предложения к выкупу Агентством приостановлена либо отозвана лицензия на осуществление страховой деятельности. К продукту КПК применимы опции: «Лояльная ипотека». 19. Доступные опции К продукту могут быть применены условия Специального вычета в рамках временной акции (заключение кредитных договоров/договоров займа до 01.05.2014). 20. Другие значимые характеристики или информация 19.1. К Предмету ипотеки на период до момента снятия обременения в виде предшествующего залога не применяются требования п. 5.7 раздела 5 Общей части Стандартов, касающиеся обременения предшествующим залогом. 19.2. Все остальные условия и требования, не описанные в настоящем Паспорте, должны соответствовать условиям и требованиям Стандартов и требованиям действующего законодательства Российской Федерации. [1]Слова, обозначенные в тексте настоящего Паспорта с заглавной буквы, трактуются в соответствии с терминами, определенными Стандартами. Под термином «Стандарты» в рамках настоящего Паспорта понимаются: • Стандарты ипотечного жилищного кредитования ОАО «Агентство по ипотечному жилищному кредитованию»; • Стандарты процедур выдачи, рефинансирования и сопровождения ипотечных кредитов (займов), утвержденные в Агентстве, положения которых применяются в части, непротиворечащей положениям Стандартов ипотечного жилищного кредитования ОАО«Агентство по ипотечному жилищному кредитованию». [2]Все параметры ипотечного продукта, указанные в настоящем документе, определяются на дату заключения кредитного договора/договора займа. [3]В качестве предшествующих кредитов могут выступать: • а) кредиты/займы, которые были рефинансированы Агентством и права требования по которым на дату предоставления КПК принадлежат Агентству либо Инвестору (юридическому лицу, являющемуся владельцем закладной, с которым у Агентства заключен договор об оказании услуг по обслуживанию закладных (договор сервиса)); • б) кредиты/займы, которые не были рефинансированы Агентством и права требования по которым на дату предоставления КПК не принадлежат Агентству/Инвестору. При этом условия и схемы кредитования на погашение предшествующих кредитов в каждой из указанных групп имеют ряд особенностей. [4]Предшествующим кредитором может являться как организация, отличная от кредитора/займодавца, предоставляющего КПК, так и собственно кредитор/займодавец, предоставляющий КПК. [5]Кредитование под залог жилого дома с земельным участком возможно только после ввода в действие соответствующих типовых форм; об этом будет сообщено дополнительно. [6] Оценка на соответствие требованиям, указанным в пп. 3.3.1–3.3.3: • производится в обязательном порядке, если права по предшествующему кредиту принадлежат Агентству/Инвестору; • производится при наличии сведений об указанном факте, подтвержденных документально, если права по предшествующему кредиту не принадлежат Агентству/Инвестору. [7]Информация о качестве обслуживания заемщиком долга подтверждается платежными документами, свидетельствующими о своевременности и полноте внесения заемщиком денежных средств в счет погашения задолженности по предшествующему кредиту, либо выпиской по счету, используемому для погашения задолженности. [8]Исключение составляют случаи, когда: • кредитный договор/договор займа по предшествующему кредиту предусматривает возможность изменения процентной ставки в течение срока жизни кредита/займа; • процентная ставка снижена заемщику по решению Агентства в соответствии с Критериями снижения процентных ставок по ипотечным кредитам (займам), находящимся на сопровождении ОАО «АИЖК», утвержденными распоряжением исполнительного директора по администрированию ипотечных операций ОАО «АИЖК» от 08.10.2012 №163‐ р. [9]Возможность принятия подтверждающих документов в виде справок в свободной форме предоставляется поставщикам закладных только в соответствии с индивидуальными условиями рефинансирования, опубликованными на сайте Агентства. При этом КПК может быть выдан только под залог квартиры, на приобретение которой был предоставлен погашаемый ипотечный кредит/заем, начальный К/З не должен превышать 80%, а погашаемый кредит/заем на момент выдачи КПК должен одновременно удовлетворять следующим условиям: • срок жизни 18 месяцев и более; • в последние 12 месяцев не допущено ни одной просрочки, в том числе сроком до 30 дней. Подтверждение доходов справками в свободной форме допускается только для заемщиков, являющихся наемными работниками; при расчете показателя П/Д такие доходы учитываются в полном объеме. Справка должна соответствовать форме подтверждения дохода, установленной опцией «Альтернативный документ». Также в составе заемщиков обязательно наличие родственных связей и/или совпадение залогодателей и заемщиков. [10]В расчет суммы КПК могут быть включены исключительно остаток основного долга и сумма плановых платежей в счет уплаты процентов по состоянию на дату поступления средств КПК в счет полного досрочного погашения предшествующего кредита/займа. Просроченные платежи, а также начисленные штрафы и пени не включаются в расчет суммы КПК и не подлежат погашению за счет средств КПК. [11]Под ипотечным страхованием понимается один из двух видов страхования: • страхование гражданской ответственности заемщика по риску неисполнения обязательств по возврату кредита и уплаты процентов (оформление допустимо только при выдаче кредита); • страхование финансового риска кредитора по риску недостатка средств от реализации Предмета ипотеки (оформление допустимо как при выдаче кредита, так и при выдаче займа). К/З свыше 70% при выдаче займов будет допустимо после внедрения возможности страхования финансового риска кредитора для продукта КПК. [12]Момент приобретения жилого помещения в данном случае определяется датой заключения договора купли‐продажи