пресс-релиз pdf, 370.2 Kb

реклама

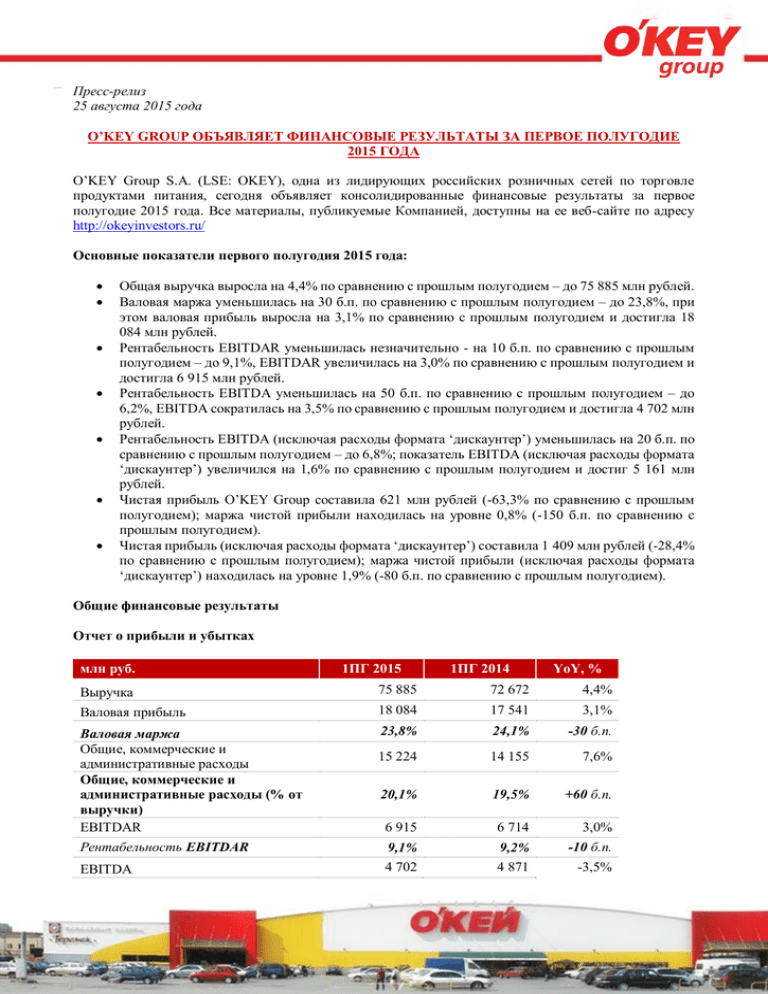

Пресс-релиз 25 августа 2015 года O’KEY GROUP ОБЪЯВЛЯЕТ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ЗА ПЕРВОЕ ПОЛУГОДИЕ 2015 ГОДА O’KEY Group S.A. (LSE: OKEY), одна из лидирующих российских розничных сетей по торговле продуктами питания, сегодня объявляет консолидированные финансовые результаты за первое полугодие 2015 года. Все материалы, публикуемые Компанией, доступны на ее веб-сайте по адресу http://okeyinvestors.ru/ Основные показатели первого полугодия 2015 года: Общая выручка выросла на 4,4% по сравнению с прошлым полугодием – до 75 885 млн рублей. Валовая маржа уменьшилась на 30 б.п. по сравнению с прошлым полугодием – до 23,8%, при этом валовая прибыль выросла на 3,1% по сравнению с прошлым полугодием и достигла 18 084 млн рублей. Рентабельность EBITDAR уменьшилась незначительно - на 10 б.п. по сравнению с прошлым полугодием – до 9,1%, EBITDAR увеличилась на 3,0% по сравнению с прошлым полугодием и достигла 6 915 млн рублей. Рентабельность EBITDA уменьшилась на 50 б.п. по сравнению с прошлым полугодием – до 6,2%, EBITDA сократилась на 3,5% по сравнению с прошлым полугодием и достигла 4 702 млн рублей. Рентабельность EBITDA (исключая расходы формата ‘дискаунтер’) уменьшилась на 20 б.п. по сравнению с прошлым полугодием – до 6,8%; показатель EBITDA (исключая расходы формата ‘дискаунтер’) увеличился на 1,6% по сравнению с прошлым полугодием и достиг 5 161 млн рублей. Чистая прибыль O’KEY Group составила 621 млн рублей (-63,3% по сравнению с прошлым полугодием); маржа чистой прибыли находилась на уровне 0,8% (-150 б.п. по сравнению с прошлым полугодием). Чистая прибыль (исключая расходы формата ‘дискаунтер’) составила 1 409 млн рублей (-28,4% по сравнению с прошлым полугодием); маржа чистой прибыли (исключая расходы формата ‘дискаунтер’) находилась на уровне 1,9% (-80 б.п. по сравнению с прошлым полугодием). Общие финансовые результаты Отчет о прибыли и убытках млн руб. 1ПГ 2015 1ПГ 2014 YoY, % Выручка 75 885 72 672 4,4% Валовая прибыль 18 084 17 541 3,1% Валовая маржа Общие, коммерческие и административные расходы Общие, коммерческие и административные расходы (% от выручки) EBITDAR 23,8% 24,1% -30 б.п. 15 224 14 155 7,6% 20,1% 19,5% +60 б.п. 6 915 6 714 3,0% 9,1% 4 702 9,2% 4 871 -10 б.п. Рентабельность EBITDAR EBITDA -3,5% Рентабельность EBITDA EBITDA (исключая расходы формата ‘дискаунтер’) Рентабельность EBITDA (исключая расходы формата ‘дискаунтер’) Операционная прибыль Чистая прибыль Маржа чистой прибыли Чистая прибыль (исключая расходы формата ‘дискаунтер’) Маржа чистой прибыли (исключая расходы формата ‘дискаунтер’) 6,2% 6,7% -50 б.п. 5 161 5 080 1,6% 6,8% 7,0% -20 б.п. 2 589 621 0,8% 3 406 1 695 2,3% -24,0% -63,3% -150 б.п. 1 409 1 967 -28,4% 1,9% 2,7% -80 б.п. Выручка Выручка увеличилась на 4,4% по сравнению с прошлым полугодием – до 75 885 млн рублей, в первом полугодии 2014 года выручка составила 72 672 млн рублей. Данный рост в основном обусловлен увеличением торговой площади. Торговая выручка сопоставимых магазинов (LFL) уменьшилась на 1,7% по сравнению с прошлым полугодием. Средний чек увеличился на 2,0% по сравнению с прошлым полугодием, при этом трафик упал на 3,6%, вследствие ухудшения макроэкономических условий и изменения потребительского поведения. На 30 июня 2015 года общая торговая площадь сети увеличилась на 11,8%, после открытия двух гипермаркетов (net) и трех супермаркетов в первом полугодии 2015 года. Рост торговой выручки, % 4,4% -1,7% Продажи OKEY Group, 1ПГ 2015 OKEY Group LFL, 1ПГ 2015 Рост трафика, % Рост среднего чека, % 3,4% -3,6% 0,9% 2,0% Общие, коммерческие и административные расходы млн руб. Затраты на персонал Операционная аренда Износ и амортизация Связь и коммунальные расходы Реклама и маркетинг Расходы на безопасность Ремонт и обслуживание Страхование и банковские комиссии 7 101 2 213 1 834 % от выручки 9,4% 2,9% 2,4% 7 183 1 844 1 470 % от выручки 9,9% 2,5% 2,0% 1 483 2,0% 1 318 1,8% +15 б.п. 631 0,8% 604 0,8% - 351 0,5% 444 0,6% -15 б.п. 425 0,6% 313 0,4% +15 б.п. 350 0,5% 324 0,4% +5 б.п. 1ПГ 2015 1ПГ 2014 Изменение, б.п. (YoY) -55 б.п. +40 б.п. +40 б.п. Операционные налоги Юридические и профессиональные услуги Расходные материалы Прочие расходы Итого коммерческие, общие и административные расходы 346 0,5% 297 0,4% +5 б.п. 332 0,4% 186 0,3% +15 б.п. 141 19 0,2% 0,0% 157 15 0,2% 0,0% -5 б.п. - 15 224 20,1% 14 155 19,5% +60 б.п. Общие, коммерческие и административные расходы Компании выросли на 7,6% по сравнению с прошлым полугодием – до 15 224 млн рублей в первом полугодии 2015 года, что в первую очередь связано с увеличением амортизационных расходов и расходов на операционную аренду. Расходы на оплату труда продемонстрировали снижение в первом полугодии 2015 года по сравнению с прошлым полугодием. Затраты на персонал В первом полугодии 2015 года Компания продолжила программу по оптимизации затрат на оплату труда, что привело к уменьшению статьи затрат на персонал на 55 б.п. (как процент от выручки) по сравнению с прошлым полугодием. Среднесписочная численность персонала Компании уменьшилась на 1,5% по сравнению с прошлым полугодием. Операционная аренда Рост затрат на аренду на 20,0% в первом полугодии 2015 года по сравнению с прошлым полугодием в основном связан с ростом доли арендованных магазинов, а также с ослаблением рубля по отношению к доллару и евро. Доля арендованных магазинов составила 50% от общей торговой площади на конец первого полугодия 2015 года. Связь и коммунальные расходы Расходы на связь и коммунальные услуги увеличились на 12,5% по сравнению с прошлым полугодием (или рост на 15 б.п. как процент от выручки). Данный рост связан с открытием новых магазинов. Компания запустила программу оптимизации расходов по коммунальным услугам во втором квартале 2015 года, что привело к частичному снижению расходов данной статьи. Расходы на безопасность Расходы на безопасность уменьшились на 21,0% по сравнению с прошлым полугодием вследствие того, что Компания также запустила программу оптимизации расходов на безопасность. Реклама и маркетинг Расходы на маркетинг увеличились незначительно на 4,4% по сравнению с прошлым полугодием. В течение первого полугодия 2015 года Компания провела ряд крупномасштабных рекламных кампаний для поддержания динамики трафика в условиях сложной макроэкономической среды и жесткой конкуренции. Компания планирует увеличить маркетинговую и рекламную активность во втором полугодии 2015 года, тем не менее расходы на рекламу и маркетинг во втором полугодии 2015 останутся на уровне второго полугодия 2014 года как процент от выручки. Износ и амортизация Амортизационные расходы увеличились на 24,7% по сравнению с прошлым полугодием (или рост на 40 б.п. как процент от выручки) – до 1 834 млн рублей в связи с открытием новых магазинов. Прибыль Сокращение чистой прибыли Компании в основном было связано с расходами на запуск формата ‘дискаунтер’, а также вследствие увеличения расходов на финансирование долга. Чистая прибыль и маржа чистой прибыли Компании, скорректированные на расходы, связанные с открытием магазинов формата ‘дискаунтер’, составили 1 409 млн рублей (-28,4% по сравнению с прошлым полугодием) и 1,9%, соответственно. Денежные потоки и оборотный капитал млн руб. Чистые денежные средства от операционной деятельности Чистые денежные средства, использованные в инвестиционной деятельности Чистые денежные средства, использованные в финансовой деятельности Чистый прирост/(снижение) денежных средств и их эквивалентов Влияние изменений валютных курсов на денежные средства и их эквиваленты 1ПГ 2015 1ПГ 2014 -849 -113 -3 991 -5 752 134 4 175 -4 706 -1 690 3 66 Денежные средства от операционной деятельности Чистые денежные средства от операционной деятельности уменьшились до отрицательного значения в 849 млн рублей в первом полугодии 2015 года (против отрицательного показателя в 113 млн рублей в первом полугодии 2014 года) в связи с замедлением роста выручки и незначительным уменьшением рентабельности. Денежные средства, использованные в инвестиционной деятельности Чистые денежные средства, использованные в инвестиционной деятельности, уменьшились на 1 761 по сравнению с показателем первого полугодия 2014 года и достигли 3 991 млн рублей в первом полугодии 2015 года в связи с более эффективной стратегией планирования капитальных вложений. Денежные средства, использованные в финансовой деятельности В течение первого полугодия 2015 года Группа привлекла 134 млн рублей по сравнению с 4 175 млн рублей в первом полугодии 2014 года. Рабочий капитал На 30 июня 2015 года рабочий капитал группы, который состоит из текущих активов (исключая наличные средства и их эквиваленты, а также краткосрочные инвестиции) минус текущие обязательства (исключая краткосрочные кредиты), составлял отрицательное значение в размере 2 763 млн рублей, для сравнения на конец 2014 года рабочий капитал составил минус 9 043 млн рублей. Рабочий капитал в индустрии розничной торговли обычно является отрицательным, и наша Группа пытается сохранить его таковым на постоянной основе. Группа считает показатель чистого долга к EBITDA основным способом оценки влияния своих операций на размер займов Группы. На 30 июня 2015 года коэффициент чистого долга к EBITDA Компании составил 3,0x. Группа не планирует увеличивать финансовую нагрузку. млн руб Общий долг Краткосрочный долг Долгосрочный долг Минус наличные средства и их эквиваленты Чистый долг Чистый долг/EBITDA 30 июня 2015 34 490 14 751 19 739 1 107 33 384 3.0x 31 дек. 2014 32 081 12 426 19 655 5 810 26 270 2.3x Заявления прогнозного характера Настоящие материалы содержат ряд заявлений в отношении будущих событий и ожидаемых результатов, которые представляют собой заявления прогнозного характера. Эти заявления, как правило, содержат такие слова, как «ожидается» и «предполагается», а также слова аналогичного значения. Любое заявление, содержащееся в данных материалах и не являющееся констатацией исторического факта, является заявлением прогнозного характера, сопряженным с известными и неизвестными рисками, неопределенностями и прочими факторами, которые могут привести к тому, что наши фактические результаты, показатели или достижения будут существенно отличаться от любых будущих результатов, показателей или достижений, заявленных или подразумеваемых в рамках таких прогнозных заявлений. Ни один из прогнозов, ожидаемых результатов, оценок или перспективных расчетов, содержащихся в данном материале, не следует воспринимать как прогноз или обещание, равно как указание, обеспечение или гарантию того, что предпосылки, на основании которых такие прогнозы, ожидаемые результаты, оценки или перспективные расчеты были подготовлены, являются корректными, исчерпывающими или в случае предпосылок полностью изложенными в данном материале. Мы не берем на себя обязательств по корректировке заявлений прогнозного характера, содержащихся в настоящем документе, для отражения фактических результатов либо изменений в предпосылках или факторах, влияющих на данные заявления. ________________________________________________________________________________ Информация о компании «О’КЕЙ» – одна из крупнейших розничных сетей в России по торговле продуктами питания. Основным торговым форматом Компании является гипермаркет под брендом «О’КЕЙ», соответствующий европейским стандартам. Супермаркеты под брендом «О’КЕЙ» дополняют основной формат. Компания открыла свой первый гипермаркет в Санкт-Петербурге в 2002 году и с тех пор демонстрирует уверенный рост. По состоянию на 30 июня 2015 года, «О’КЕЙ» насчитывает 113 магазинов в 29 городах России: 71 гипермаркет и 42 супермаркета, суммарная торговая площадь которых составляет ориентировочно 515 000 м2 и 53 000 м2 соответственно. На 30 июня 2015 года в «О’КЕЙ» работало более 22 000 человек. ________________________________________________________________________________ За дополнительной информацией просьба обращаться: Марина Каган Директор по связям с инвесторами Тел.: +7(495)663-6677, доб. 127 e-mail: [email protected] Татьяна Кормильцева менеджер по связям с инвесторами Тел.: +7(495)663-6677, доб. 285 e-mail: [email protected]