ТЕМА 2 Учет финансовых инструментов. Учет инвестиций

реклама

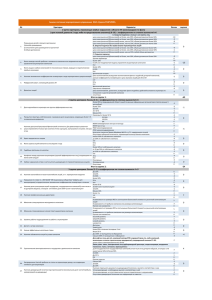

ТЕМА 2 Учет финансовых инструментов. Учет инвестиций Краткосрочные инвестиции – это инвестиции, которые по своей природе легко могут быть реализованы и в отношении которых предполагается, что их будут сохранять на срок не более одного года. Облигация – это финансовый инструмент, представляющий собой форму задолженности эмитента, размещенный среди инвесторов. Облигации должны быть погашены к сроку и требует периодической выплаты процента Инвестиционный портфель – это совокупность инвестиционных бумаг, находящихся во владении предприятия. Рыночная стоимость – это сумма, которая может быть получена от продажи инвестиций на активном рынке. Она зависит: - от факторов влияющих на общие экономические условия; - от отношения инвесторов к данной корпорации; - от прибыли получаемой корпорацией. Долгосрочные инвестиции – инвестиции, краткосрочные инвестиции. Номинальная процентная ставка – это ставка процента, выплачиваемая держателем облигаций, основанная на номинальной стоимости облигаций. Такая процентная ставка и сумма остаются фиксированными в течение всего срока займа. Рыночная процентная ставка – это ставка, основанная на суммах выплачиваемых, на инвестиционном рынке по облигациям, с похожими условиями займа и риска, такие процентные ставки колеблются каждый день. Переоценка инвестиций Краткосрочные долевые инвестиции – это когда инвестиции переоцениваются до справедливой рыночной стоимости, то в интересах соблюдения последовательности вырабатывается политика частоты переоценок. Долгосрочные долевые инвестиции – должны первоначально быть оценены по себестоимости, а потом периодически переоцениваться, чтобы отражать изменения рыночной стоимости. Выбытие инвестиций При продаже ценных бумаг, компания обычно получает прибыль или несет убытки, при этом: - разница между доходом и балансовой стоимостью признается как доход или расход; - любой доход от переоценки актива переводится в доход в отчете финансово-хозяйственной деятельности предприятия, либо может быть прибавлен непосредственно к нераспределенной прибыли в бухгалтерском балансе. В соответствии с МСФО 25,27, согласно рабочей группе синтетических счетов для учета финансовых инвестиций предназначенные счета подраздела – 1100 «Краткосрочные финансовые инвестиции». Методы учета инвестиций 1) Метод долевого участия – подразумевает, что участие в уставном капитале инвестиционной организации превышает 20% , предполагает включение инвесторов в финансовую отчетность соответствующей доли чистого дохода или убытка зависимой организации, поскольку такие инвестиции производятся не только для простого получения дивидендов. Основные условия данного метода: - инвестор учитывает инвестиции по покупной стоимости в момент их приобретения; - сумма причитающихся дивидендов отражаются инвестором в уменьшение балансовой стоимости инвестиций; - доля чистого дохода дочерней (зависимой) организации отражается инвестором на увеличение, а доля убытков – на уменьшение балансовой стоимости инвестиций. 2) Метод стоимости – это метод учета, при котором инвестиции в момент приобретения отражаются по покупной стоимости. Доход от инвестиций признается в отчете о результатах финансово-хозяйственной деятельности инвесторов в размере причитающихся дивидендов от общей суммы накопленного чистого дохода зависимой организации, возникающих после даты приобретения. Учет инвестиций в дочерние компании Контроль – это возможность определить финансовую политику компании с целью получения выгод от ее деятельности. Дочерняя компания – это компания, находящаяся под контролем другой компании. Материнская компания – это компания, имеющая одну или несколько дочерних компаний. Группа – это материнская компания со всеми ее дочерними компаниями. Сводная финансовая отчетность – это финансовая отчетность группы, представленная как финансовая отчетность единой компании. Признаки контроля: - наличие права собственности на более чем 50 % акций с правом голоса; - фактический контроль более чем над 50 % акций с правом голоса; - пакет акций, а также право назначать или смещать большинство директоров; - подавляющее влияние согласно договору о контроле (наличие пакета акций не обязательно); - пакет акций, а также большинство голосов при голосовании; - доля участия и фактическое доминирующее влияние на компанию. В соответствии с МСФО 27 дочерняя компания исключается из процесса сведения отчетности, когда: - контроль носит временный характер в виду того, что дочерняя компания приобретается и содержится исключительно в целях ее последующей продажи в ближайшем будущем; - она действует в условиях строгих долгосрочных ограничений, которые существенно снижают ее способность переводить средства материнской компании. Вложения в такие дочерние компании должны учитываться как инвестиции в соответствии с МСФО 39 («Финансовые инструменты, признание и оценка»). При составлении консолидированного баланса стоит обратить внимание на три основных момента: 1) Основные и оборотные средства всех компаний, входящих в группу, складываются; 2) В консолидированном балансе акционерным капиталом является только капитал материнской компании; 3) Стоимость инвестиций сравнивается с чистыми активами компании на дату приобретения. «Гудвил» - это превышение величины инвестиций материнской компании в дочернюю компанию, над стоимостью чистых активов дочерней компании, возникающих при покупке ее активов материнской компанией. Доля меньшинства (МСФО 27) – это часть чистых резервов деятельности и чистых активов дочерней компании, приходящаяся на долю, которой материнская компания не владеет прямо или косвенно через дочернюю компанию. Методика консолидации: 1) Балансовая стоимость инвестиций материнской компании и акционерный капитал зависимых компаний, а также нераспределенная прибыль дочерней компании на дату покупки исключаться; 2) Разница между двумя суммами относится к «гудвилу» и доле меньшинства; 3) Производится расчет величины нераспределенной прибыли и резервов на уровни группы.