НСФО 39и производные финансовые инструменты

advertisement

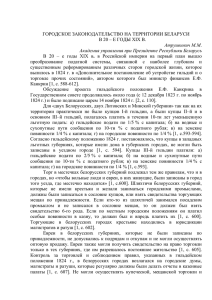

Банкаўскi веснiк, СНЕЖАНЬ 2006 çÄìóçõÖ èìÅãàäÄñàà НСФО 39 и производные финансовые инструменты ÄÎÂÍ҇̉ ÑéêéÜäàç “Спекулянт — человек, который изучает будущее и действует до того, как оно наступает”. Б. Барух É·‚Ì˚È ˝ÍÓÌÓÏËÒÚ Óډ· ÏÂÚÓ‰ÓÎÓ„ËË Û˜ÂÚ‡ ·‡ÌÍÓ‚ÒÍËı ÓÔ‡ˆËÈ ÛÔ‡‚ÎÂÌËfl ÏÂÚÓ‰ÓÎÓ„ËË ·‡ÌÍÓ‚ÒÍÓ„Ó Û˜ÂÚ‡ É·‚ÌÓ„Ó ÛÔ‡‚ÎÂÌËfl „ÛÎËÓ‚‡ÌËfl ·‡ÌÍÓ‚ÒÍËı ÓÔ‡ˆËÈ ç‡ˆËÓ̇θÌÓ„Ó ·‡Ì͇ Д еятельность банка как финансового посредника, обеспечивающего оптимальное распределение денежных средств в экономике, неизбежно связана с рисками, которые сопутствуют классическим банковским операциям. В развитых странах современный банк трудно представить без такого эффективного механизма управления финансовыми рисками, как производный финансовый инструмент. В последнее время появилось множество экономических публикаций, рассматривающих проблемы формирования, в том числе законодательного регулирования, рынка производных финансовых инструментов в различных государствах, а также раскрывающих целый спектр возможностей работы с ними. В свою очередь, в данной статье речь пойдет о производных финансовых инструментах с точки зрения Национального стандарта финансовой отчетности 39 “Финансовые инструменты: признание и оценка” (далее — НСФО 39), равно как и Международного стандарта финансовой отчетности 39 “Финансовые инструменты: признание и оценка” (далее — МСФО 39). При этом будут рассматриваться основные вопросы признания, оценки в бухгалтерском учете производных финансовых инструментов, а также вопросы признания доходов и расходов от проведения операций с ними. Таким образом, эта статья является в определенном смысле продолжением ряда публикаций в журнале “Банкаўскi веснiк” (2006 год, № 16, 28), посвященных вопросам применения НСФО 39 (МСФО 39). В рамках стандартов финансовой отчетности под производным финансовым инструментом (еще он известен как дериватив, что происходит от его названия на английском языке — derivative) понимается финансовый инструмент, для которого одновременно характерны следующие черты. Вопервых, его стоимость меняется при изменении базисной переменной1. Во-вторых, для его приобретения не требуются инвестиции либо необходимы незначительные первоначальные инвестиции. Втретьих, расчеты по данному инструменту осуществляются в будущем2. Классическими примерами производных финансовых инструментов являются фьючерсы, форварды, опционы и свопы3, и по следующим причинам: ● стоимость данных производных финансовых инструментов напрямую зависит от значения базисной переменной, лежащей в основе контракта; ● первоначальные чистые инвестиции по ним меньше, чем могли бы потребоваться для других инструментов, по которым предполагается аналогичная реакция на изменения рыноч- В качестве базисной переменной могут использоваться процентные ставки, цена ценной бумаги, цена товара, валютный курс, индекс цен или ставок, кредитный рейтинг или кредитный индекс и т. д. 2 Данное определение производного финансового инструмента предусмотрено в НСФО 32 и НСФО 39. 3 Справочно: фьючерсный контракт (или сокращенно фьючерс) — производный финансовый инструмент, представляющий собой соглашение на покупку/продажу стандартного количества товара или финансовых инструментов в определенную дату в будущем по оговоренной цене; форвардный контракт (или сокращенно форвард) — производный финансовый инструмент, представляющий собой соглашение на покупку/продажу товара или финансовых инструментов в определенную дату в будущем по оговоренной цене. В отличие от фьючерсов форварды обычно доводятся до реальной поставки, при этом они не торгуются на биржах, не являются стандартизированными, а количество товара или финансовых инструментов и дата поставки определяются участвующими сторонами на договорной основе; опционный контракт (или сокращенно опцион) — производный финансовый инструмент, предоставляющий покупателю право (но не налагающий на него обязанность) купить (в случае опциона колл) или продать (в случае опциона пут) активы, лежащие в основе опциона, в любое время на протяжении указанного периода (американский опцион) либо в указанную дату (европейский опцион) по оговоренной цене. В отличие от форварда покупатель опциона, заплатив определенную цену (премию опциона), получает право по своему усмотрению совершать или не совершать покупку/продажу актива по оговоренной цене; своп — производный финансовый инструмент, позволяющий временно обменять одни активы или обязательства на другие активы или обязательства. 1 21 Банкаўскi веснiк, СНЕЖАНЬ 2006 çÄìóçõÖ èìÅãàäÄñàà ной конъюнктуры. Так, опционный контракт удовлетворяет данному требованию, потому что премия меньше, чем вложение средств, которое потребовалось бы для получения лежащего в его основе финансового инструмента, с которым связан опцион. Валютный своп удовлетворяет данному требованию, поскольку предусматривает первоначальный обмен разными валютами равных справедливых стоимостей (следовательно, первоначальное вложение средств в него равно нулю). Первоначальные вложения средств в форвардный и фьючерсный контракты, не считая возможного гарантийного обеспечения, как правило, также отсутствуют; ● расчеты по этим финансовым инструментам, как видно из их определений, осуществляются в будущем. Далее рассмотрим основные подходы, применяемые к отражению производных финансовых инструментов в бухгалтерском учете. В соответствии с НСФО 39 метод учета зависит от цели их приобретения. Цель приобретения производных финансовых инструментов — это либо страхование (хеджирование) от определенных финансовых рисков, либо получение дохода от торговых (спекулятивных) операций (рисунок 1). Остановимся только на производных финансовых инструментах, приобретенных для торговли. Согласно НСФО 39, они классифицируются банком в категории “Финансовые активы, учитываемые по справедливой стоимости” или “Финансовые обязательства, учитываемые по справедливой стоимости”. Производные финансовые инструменты признаются в бухгал- терском учете только тогда (как и другие финансовые инструменты, такие, как кредиты, ценные бумаги), когда банк становится стороной по договору в отношении финансового инструмента. Производные финансовые инструменты признаются в виде активов или обязательств. В Плане счетов бухгалтерского учета в банках Республики Беларусь от 19.09.2005 № 283 (далее — План счетов) специально для данных целей открыта группа счетов 600 “Производные финансовые инструменты”, включающая балансовые счета 6000 “Производные финансовые активы” и 6001 “Производные финансовые обязательства”. В качестве актива или обязательства признается только чистая справедливая стоимость прав требований и обязательств (при наличии таковой) по этому производному финансовому инструменту. Чистая справедливая стоимость прав требований и обязательств — разность между справедливой стоимостью прав требований и справедливой стоимостью обязательств. Например, когда банк становится стороной форвардного контракта, справедливая стоимость прав требований и обязательств в большинстве случаев равна, поэтому чистая справедливая стоимость форвардного контракта равна нулю. Если чистая справедливая стоимость прав требований и обязательств не равна нулю, контракт признается как актив или обязательство. Как отмечалось ранее, производные финансовые инструменты относятся к категории “Финансовые активы, учитываемые по справедливой стоимости” либо “Финансовые обязательства, учитываемые по справедливой стоимости”, поэтому их последующая Цель приобретения производных финансовых инструментов для торговли для хеджирования êËÒÛÌÓÍ 1 22 оценка в бухгалтерском учете осуществляется по справедливой стоимости, и результаты переоценки, то есть изменения справедливой стоимости, относятся на счета доходов или расходов (Планом счетов предусмотрены отдельные группы балансовых счетов: 821 “Доходы по операциям с производными финансовыми инструментами” и 921 “Расходы по операциям с производными финансовыми инструментами”). Особого внимания заслуживает определение справедливой стоимости. В широком смысле справедливая стоимость производных финансовых инструментов равна нереализованной прибыли либо убытку. Нереализованная прибыль формируется у банка, если курс (цена, процентная ставка и т. д.) на оговоренную в контракте дату более выгодный (выгодная) для банка по сравнению с отчетной датой, в противном случае возникает нереализованный убыток. Нереализованная прибыль должна признаваться в бухгалтерском учете как финансовый актив, нереализованный убыток — как финансовое обязательство. При осуществлении выплат по производному финансовому инструменту нереализованная прибыль (убыток) превращается в реализованную, в результате чего в учете происходит уменьшение финансового актива (финансового обязательства). В большинстве случаев справедливая стоимость производных финансовых инструментов определяется исходя из их рыночной стоимости, то есть на основе рыночных котировок. При отсутствии котировок справедливую стоимость следует определять, используя соответствующие методы оценки, включающие предположения о процентных ставках, проценте кредитного риска (более подробно методы определения справедливой стоимости финансовых инструментов при отсутствии активного рынка были опубликованы в журнале “Банкаўскi веснiк”, 2006 год, № 28). Рассмотрим отражение производных финансовых инструментов в бухгалтерском учете в соответствии с НСФО 39. Банкаўскi веснiк, СНЕЖАНЬ 2006 çÄìóçõÖ èìÅãàäÄñàà Пример Банк А 13 января 2006 года заключил договор с Банком B на покупку 13 июля 2006 года иностранной валюты в сумме 1000 долларов США по курсу 2150 белорусских рублей (другими словами, заключен форвардный контракт со сроком исполнения 13 июля 2006 года). Справедливая стоимость форвардного контракта на 01.02.2006 и 01.07.2006 составила 2 148 000 и 2 145 000 белорусских рублей соответственно (в данном примере сделано допущение, что в периоды с 01.02.2006 по 01.06.2006 и с 01.07.2006 по 13.07.2006 справедливая стоимость форвардного контракта не менялась). Учет у Банка А1: Дата Дебет счета Кредит счета Сумма Комментарий 13.01.2006 Поскольку требование по получению иностранной валюты равнозначно обязательству по передаче белорусских рублей (2 150 000 белорусских рублей), справедливая стоимость форвардного контракта равна 0. В этой связи бухгалтерские записи по счетам не производятся 01.02.2006 Расходы по Производные 2000 Чистая справедливая стоимость форвардного операциям с финансовые белорусских контракта составила (-2000 белорусских рубпроизводными обязательства рублей лей) (2 148 000 - 2 150 000). Другими словами, финансовыми у Банка А образовался нереализованный инструментами убыток 01.07.2006 Расходы по Производные 3000 Нереализованный убыток увеличился на 3000 операциям с финансовые белорусских белорусских рублей из-за изменения ожиданий производными обязательства рублей по будущему обменному курсу на 13.07.2006 финансовыми (2 145 000 - 2 148 000). Таким образом, на инструментами 01.07.2006 у Банка А нереализованный убыток составил 5000 белорусских рублей 13.07.2006 Производные Денежные 5000 При осуществлении расчетов (исполнении форфинансовые средства в бело- белорусских вардного контракта) накопленный нереализообязательства русских рублях рублей ванный убыток списывается с баланса Денежные 2 145 000 Расчеты производятся в суммах, оговоренных в средства в бело- белорусских форвардном контракте, то есть поставка русских рублях рублей 2 150 000 белорусских рублей против поставки 1000 долларов США Денежные 1000 средства в инодолларов странной США валюте2 Учет у Банка В: Дата Дебет счета Кредит счета Сумма Комментарий 13.01.2006 Поскольку требование по получению белорусских рублей равнозначно обязательству по передаче иностранной валюты (2 150 000 белорусских рублей), справедливая стоимость форвардного контракта равна 0. В этой связи бухгалтерские записи по счетам не производятся 01.02.2006 Производные Доходы по 2000 Чистая справедливая стоимость форвардного финансовые операциям с белорусских контракта составила 2000 белорусских рублей активы производными рублей (2 150 000 - 2 148 000). Другими словами, у финансовыми Банка В образовалась нереализованная приинструментами быль 01.07.2006 Производные Доходы по 3000 Нереализованная прибыль увеличилась на финансовые операциям с белорусских 3000 белорусских рублей из-за изменения ожиактивы производными рублей даний по будущему обменному курсу финансовыми на 13.07.2006 (2 148 000 - 2 145 000). Таким обинструментами разом, на 01.07.2006 у Банка В сформирована нереализованная прибыль в сумме 5000 белорусских рублей 1 Так как НСФО 39 не устанавливает какие-либо правила отражения операций по внебалансовым счетам, в данных примерах учет по внебалансовым счетам опущен. 2 Эта проводка осуществляется с использованием счетов валютной позиции 6901 “Валютная позиция” и 6911 “Рублевый эквивалент валютной позиции”. 23 Банкаўскi веснiк, СНЕЖАНЬ 2006 çÄìóçõÖ èìÅãàäÄñàà Дата Дебет счета 13.07.2006 Денежные средства в белорусских рублях Денежные средства в белорусских рублях Кредит счета Производные финансовые активы Денежные средства в иностранной валюте1 Похожий порядок учета будет наблюдаться при торговле валютными и процентными свопами, а также валютными и процентными фьючерсными контрактами (при наличии нереализованной прибыли или убытков). При учете опционных контрактов существует одна особенность, связанная с необходимостью уплаты покупателем опционного контракта премии за предоставленное ему право выбора по активу, лежащему в его основе (покупать или не покупать — в случае с опционом колл, продавать или не продавать — в случае с опционом пут). При условии, что сделка заключалась на рыночных условиях, данная премия будет представлять собой не что иное, как справедливую стоимость опционного контракта. В результате она подлежит признанию в качестве производного финансового актива в балансе у покупателя и как производное финансовое обязательство — у продавца опциона. В дальнейшем события могут развиваться по следующим сценариям. Первый — если покупатель не реализовал право по опциону в обозначенный контрактом срок (дату), производный финансовый актив и производное финансовое обязательство в сумме премии списываются на расходы и доходы по операциям с производными финансовыми инструментами соответственно. Второй — если покупатель реализовал право по опциону, то про- Сумма 5000 белорусских рублей Комментарий При осуществлении расчетов (исполнении форвардного контракта) накопленная нереализованная прибыль списывается с баланса 2 145 000 белорусских рублей Расчеты производятся в суммах, оговоренных в форвардном контракте, то есть поставка 1000 долларов США против поставки 2 150 000 белорусских рублей 1000 долларов США изводный финансовый актив и производное финансовое обязательство в сумме премии также списываются, частично уменьшая в результате исполнения опциона2 доходы, полученные покупателем, и расходы, понесенные продавцом. Таким образом, сказанное выше относится к самостоятельным производным финансовым инструментам. В то же время производные финансовые инструменты могут быть “встроены” и в другой инструмент. Если обратиться к НСФО 39, под встроенным производным финансовым инструментом понимается производный финансовый инструмент, являющийся частью (элементом) смешанного инструмента, включающего также основной договор, который не является производным. При этом будущие потоки денежных средств (полностью или частично) смешанного инструмента меняются аналогично изменениям будущих потоков денежных средств (полностью или частично) по данному производному финансовому инструменту. Основным договором могут выступать долговой или долевой инструменты, договор аренды, договор страхования или договор куплипродажи, независимо от того, распространяется на него действие НСФО 39 или нет. В соответствии с НСФО 39 встроенный производный финансовый инструмент необходимо отделить от основного договора и учитывать как производный финансо- вый инструмент (порядок учета производных финансовых инструментов описан выше) при выполнении всех следующих условий: ● экономические характеристики и риски встроенного производного финансового инструмента не связаны тесно с экономическими характеристиками и рисками основного договора; ● возможно самостоятельное существование отдельного финансового инструмента, удовлетворяющего определению производного финансового инструмента, с такими же условиями, что и встроенный производный финансовый инструмент; ● смешанный инструмент не оценивается по справедливой стоимости через счета доходов и расходов. Если требуется отделить встроенный производный финансовый инструмент от основного договора, но банк не может надежно определить справедливую стоимость встроенного производного финансового инструмента, его справедливая стоимость определяется, как разность между справедливой стоимостью смешанного инструмента и справедливой стоимостью основного договора, если они могут быть надежно определены. Если определить справедливую стоимость встроенного производного финансового инструмента указанным способом не представляется возможным, тогда весь смешанный инструмент классифицируется в категорию “Финансовые акти- Эта проводка осуществляется с использованием счетов валютной позиции 6901 “Валютная позиция” и 6911 “Рублевый эквивалент валютной позиции”. 2 Справедливо для опционов, исполнение которых завершается поставкой лежащего в его основе актива. 1 24 Банкаўскi веснiк, СНЕЖАНЬ 2006 çÄìóçõÖ èìÅãàäÄñàà вы, учитываемые по справедливой стоимости” либо “Финансовые обязательства, учитываемые по справедливой стоимости”. В итоге признание и последующая оценка смешанного инструмента осуществляются в порядке, определенном для данной категории. В качестве примера рассмотрим конвертируемые облигации, которые более-менее известны белорусским инвесторам. Согласно условиям их размещения, эмитент облигации гарантирует инвестору выплату в течение “жизни” инструмента фиксированных процентных платежей, начисляемых на основную сумму долга, и предоставляет ему право в момент истечения срока договора выбрать способ погашения основной суммы долга (то есть либо денежными средствами, либо акциями самого эмитента в количестве, оговоренном в момент выпуска обязательства). В данном случае наличие в инструменте закрепленного за инвестором права выбора способа погашения основной суммы долга говорит о наличии проданного эмитентом опциона колл. Теперь определимся, следует ли данный опцион колл отделить от конвертируемой облигации и учитывать его отдельно? Чтобы ответить на этот вопрос, необходимо последовательно пройти по схеме, представленной на рисунке 2. Шаг 1 (рисунок 2) — оценивается ли смешанный инструмент по справедливой стоимости, изменение которой отражается в отчете о прибыли и убытках? Если конвертируемая облигация была классифицирована в категорию “Финан- рыночных условиях) и справедливой стоимостью аналогичной “обычной” облигации, обращающейся на рынке (то есть по которой инвестору не предоставляется право ее конвертации в акции), представляет собой размер премии, уплаченной инвестором эмитенту по опциону колл. Она также является и справедливой стоимостью встроенного производного финансового инструмента. Учет такого встроенного производного финансового инструмента будет осуществляться в порядке, описанном для опциона выше. В заключение следует отметить, что примеры, рассмотренные в данной статье, не охватили все разнообразие производных финансовых инструментов, обращающихся на рынке в настоящее время. Их цель — очертить в общем виде ключевые моменты по отражению в бухгалтерском учете производных финансовых инструментов, в том числе встроенных производных финансовых инструментов. Несмотря на то, что в Республике Беларусь производные финансовые инструменты (не считая форвардных сделок с иностранной валютой и ценными бумагами, которые банки заключают уже давно) пока не получили должного распространения (на организованном рынке за девять месяцев 2006 года совершено всего 18 сделок с производными финансовыми инструментами — фьючерсами), со вступлением в силу НСФО 39 банки получили инструмент, в котором заложены основы учета различных видов производных финансовых инструментов. совые активы, учитываемые по справедливой стоимости”, тогда на этом исследование заканчивается, то есть встроенный производный финансовый инструмент отделять не требуется. Если же конвертируемая облигация классифицирована, например, в категорию “Финансовые активы в наличии для продажи”, следовательно, ответ на вопрос: “нет”. Шаг 2 — был бы этот договор производным финансовым инструментом, если бы он существовал отдельно от основного договора? Безусловно, опцион колл является производным финансовым инструментом (об этом говорилось выше). Шаг 3 — тесно ли связаны экономические характеристики и риски производного финансового инструмента и основного договора? Очевидно, что опцион колл на выкуп инвестором акций эмитента представляет собой инструмент, не имеющий экономических характеристик и рисков, тесно связанных с экономическими характеристиками и рисками основного договора. Таким образом, встроенный производный финансовый инструмент отделять необходимо. Поскольку встроенный производный финансовый инструмент подлежит выделению, далее необходимо определить справедливую стоимость. Используя норму, приведенную ранее, рассчитать справедливую стоимость встроенного производного финансового инструмента не составляет труда. Так, разница между справедливой стоимостью конвертируемой облигации (то есть ценой покупки облигации при условии заключения сделки на Схема принятия решений по учету встроенных производных финансовых инструментов Оценивается ли смешанный инструмент по справедливой стоимости, изменение которой отражается в отчете о прибыли и убытках? Да Нет Был бы этот договор производным финансовым инструментом, если бы он существовал о тд е л ь н о о т основного договора? Да Те с н о л и связан данный договор с основным? Нет Нет О тд е л и т ь встроенный производный финансовый инструмент и учитывать е г о о тд е л ь н о Да Н е о тд е л я т ь в с т р о е н н ы й п р о и з в о д н ы й ф и н а н с о в ы й и н с т р у м е н т êËÒÛÌÓÍ 2 25