Комментарий по рынку драгметаллов: Золото

реклама

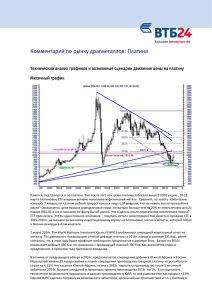

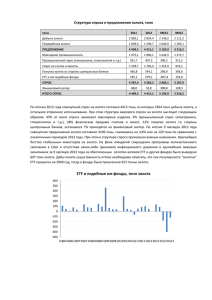

Комментарий по рынку драгметаллов: Золото Технический анализ графиков и возможные сценарии движения цены золота Месячный график Годовой максимум по золоту (1263.47) был достигнут 11 февраля 2016г, а с 12 февраля развернулся вверх долларовый индекс, что помогло коррекции по драгметаллам . Между тем корреляция дневных движений доллара и золота понемногу снижается, поскольку более четко работает зависимость хеджа драгметаллом против падения фондового рынка США. Печально это или непечально, вера в способность устойчивого роста американских акций в этом году подорвана, то же самое произошло и в отношении китайских акций, есть подозрения относительно продолжения девальвации юаня. Это играет в пользу желтого металла. Оценка вероятности повышения ставки ФРС США (в 2016г.) по фьючерсам федеральных фондов опустилась к 17 февраля до 30%, после выхода протоколов заседания ФРС она поднялась до 42% (24.02). В любом случае вероятность повышения ставки остается явно низкой. Неудивительно, что фонды ETF продолжают наращивать физические активы. Крупнейший ETF SPDR Gold Shares осуществлял продажи 12 февраля. Но как только коррекционные страсти остыли, 18-24 февраля SPDR Gold Shares стал опять массированно закупать золото. Другой “фонд” - Центробанк России закупил в январе 2016г. 688000 унций (МВФ). В 2015г. ЦБ России купил 6.7 млн унций (208.4 тонны), что означает, что банк России в 2016г. нарастил темп покупок. Напротив, Банк Китая их чуть попридержал, во второй половине 2015г. он купил 3.34 млн унций желтого металла, а в январе 2016г. “только” 520000 унций, что ниже оценочного объема закупок банка Китая в 2016г. (215 тонн) Отметим снижение импорта золота в Индию с 57.2 тонн в январе (+55% г/г ) до 25 тонн (оценка) в феврале перед ожидающимся 29 феврале объявлении в бюджетном плане о 4% снижении 10% пошлины на импорт золота. Дисконт на золото в Индии к биржевой цене вырос до $50 за унцию, но все равно спрос очень слаб. Все задерживают покупки в ожидании снижения пошлины, в прошлом, впрочем, эти надежды уже обманывались. Опция увеличения ввоза металла в Индию (второй потребитель золота в мире) существенна для баланса глобального спроса-предложения. Импорт золота из Гонконга в Китай сократился в январе до 33.041 тонн после 71.6 тонн в прошлом январе и рекордных 129.66 тонн в декабре 2015г. Годовой минимум вложений в крупнейшем ETF SPDR Gold Shares был достигнут 17 декабря (630.17 тонн) на следующий день после повышения ставки ФРС 16 декабря. Годовой максимум 2015г. 5-11 февраля 773.31 тонны. На 31 дек. 2015г. активы фонда составляли 642.37 (90.6% от 31.12.2014г., 709.02 тонны, и 80.5% от 31.12.2013г. 798.22 тонны). С 07.01 по 11.02.2016 ETF непрерывно наращивал свои активы с 640.97 (06.01.16) до 716.01 тонны, после чего они распродались 12 февраля до 710.95 тонн, но потом опять резко возросли 18-24 февраля до 760.32 тонны. По всем золотым ETF минимум 2015 года был обновлен 6 января 2016г., после чего началось непрерывное приращение активов - с 46.88 млн (06.02.16) до 53.891 млн унций на 24 февраля, максимум 2015г. - 54.06 млн унции . Размер активов на 31.12.2014г. был 51.439 млн унций. Цена золота совершила пока минимальный отскок 23.6% в диапазоне 2011-2016г. – это отметка 1252.9. И бросила вызов нисходящему клину 2013-2016гг.. Клин теперь преобразован в понижательный коридор. В принципе можно рассуждать теперь и о достижении первого Фибоначчи 38.2% отскока - уровне 1380.6 (С апреля 2013 г. мы говорили о том, что на золоте произошел слом восходящей динамики, которая развивалась на рынке на золото почти четырнадцать лет, за это время цена выросла на Нью-Йоркской товарной бирже (NYMEX) с 253$ (август 1999 г.) унция до 1921.15$ (сентябрь 2011 г.) унция. Острая фаза падения цен закончилась уже летом 2013г, с этого времени понижательный тренд приобрел более умеренный характер. Первый глобальный минимум 1180.5 был показан 28.06.2013г, второй – (1131.24) 07.11.2014г. , третий (1072.35) – 20.07.2015г., четвертый (1046.43) – 03.12.2015г. ) Недельный график Большое ралли 2016г. не сумело дотянуть цену до максимума 2015 года на 1307.98. В принципе недельные закрытия выше 1208.1 (61.8% отскок в диапазоне 2015-2016гг.) поддерживают заявку на выход в район $1300 за унцию. На максимуме движения цены выходила 11 февраля на верхнюю границу большого понижательного коридора 2013-2016гг., который стремится в феврале к диапазону 1030-1260.. На недельном графике обозначились поддержки пробитых сопротивлений 1206.. 1191.6.. 1183.1. Из этого района обозначилось новое движение вверх золота на этой неделе на фоне роста неустойчивости в поведении американского рынка акций. После роста 22 февраля на 23 февраля американский рынок проваливался вниз и, соответственно, росло золото. Начало 24 февраля обещало продолжения падения американского фондового рынка, чему помогли данные о падении новых продаж домов в США, золото активно росло. Однако восстановление нефтяных цен дало сигнал на покупку американских акций и урезало выигрыш дня по желтому металлу. Дневной график 25 февраля золото пыталось подрастать. Игроки ориентируются на небольшое ослабление долларового индекса и данные о массированной покупке золота ETF. Данные ETF SPDR Gold Shares показали покупки за 24 февраля 8.03 тонны металла. Однако выход в позитив американских фондовых фьючерсов сбавил энтузиазм золотых быков. 16 февраля цена завершила коррекционное движение на уровне поддержки бывшего локального максимума 1191.6 и снова направилась к максимумам 2016 года (1263.47). . Контактные лица Консультации по инвестиционным услугам Банка: Брокерское обслуживание на рынке акций, облигаций и производных инструментов Обслуживание на валютном рынке Персональное инвестиционное консультирование Аналитическое сопровождение клиентов и полная информация об инвестиционных услугах www.vtb24.ru www.onlinebroker.ru Для клиентов Москвы и Московской области: (495) 982-58-15 [email protected] Для региональных клиентов: (800) 333-24-24 [email protected] ВТБ24 - один из крупнейших операторов российского фондового рынка, обслуживающий каждого шестого инвестора в России, а так же крупнейший российский маркет-мейкер международного валютного рынка. Важная информация Все оценки и рекомендации подготовлены без учета индивидуальных инвестиционных предпочтений и финансовых обстоятельств инвесторов. ВТБ24 рекомендует инвесторам самостоятельно оценивать потенциальные риски и доходности отдельных инвестиций и инвестиционных стратегий, при необходимости обращаясь за помощью к квалифицированным специалистам по инвестициям. Клиенты ВТБ24 могут обращаться за дополнительными консультациями к специалистам аналитического отдела Инвестиционного департамента банка. Данный обзор предоставляется исключительно в информационных целях и не является предложением о купле-продаже. Несмотря на то, что информация, содержащаяся в настоящем обзоре, взята из источников, рассматриваемых ВТБ24 как надежные, мы не несем ответственности за точность и полноту указанной информации. Все мнения и оценки, приведенные в данном обзоре, отражают наши взгляды на указанную дату и могут меняться без уведомления. Копирование и распространение информации, содержащейся в настоящем обзоре, возможно лишь с письменного разрешения ВТБ24.