Параметрическое регулирование волатильности экономических

реклама

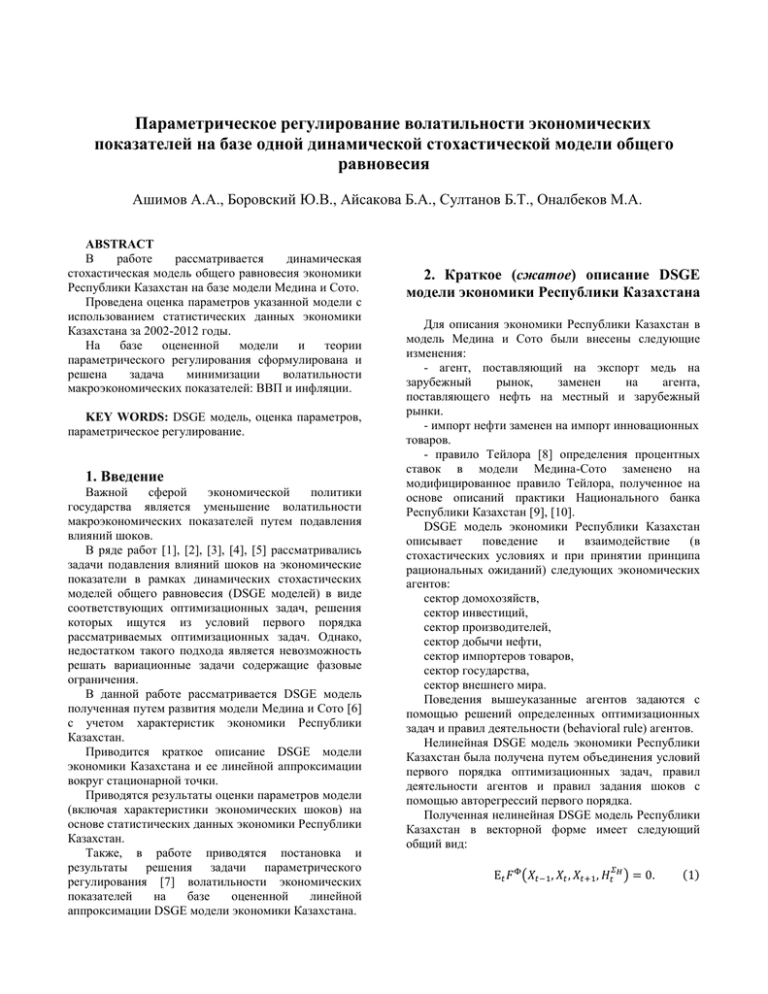

Параметрическое регулирование волатильности экономических показателей на базе одной динамической стохастической модели общего равновесия Ашимов А.А., Боровский Ю.В., Айсакова Б.А., Султанов Б.Т., Оналбеков М.А. ABSTRACT В работе рассматривается динамическая стохастическая модель общего равновесия экономики Республики Казахстан на базе модели Медина и Сото. Проведена оценка параметров указанной модели с использованием статистических данных экономики Казахстана за 2002-2012 годы. На базе оцененной модели и теории параметрического регулирования сформулирована и решена задача минимизации волатильности макроэкономических показателей: ВВП и инфляции. KEY WORDS: DSGE модель, оценка параметров, параметрическое регулирование. 1. Введение Важной сферой экономической политики государства является уменьшение волатильности макроэкономических показателей путем подавления влияний шоков. В ряде работ [1], [2], [3], [4], [5] рассматривались задачи подавления влияний шоков на экономические показатели в рамках динамических стохастических моделей общего равновесия (DSGE моделей) в виде соответствующих оптимизационных задач, решения которых ищутся из условий первого порядка рассматриваемых оптимизационных задач. Однако, недостатком такого подхода является невозможность решать вариационные задачи содержащие фазовые ограничения. В данной работе рассматривается DSGE модель полученная путем развития модели Медина и Сото [6] с учетом характеристик экономики Республики Казахстан. Приводится краткое описание DSGE модели экономики Казахстана и ее линейной аппроксимации вокруг стационарной точки. Приводятся результаты оценки параметров модели (включая характеристики экономических шоков) на основе статистических данных экономики Республики Казахстан. Также, в работе приводятся постановка и результаты решения задачи параметрического регулирования [7] волатильности экономических показателей на базе оцененной линейной аппроксимации DSGE модели экономики Казахстана. 2. Краткое (сжатое) описание DSGE модели экономики Республики Казахстана Для описания экономики Республики Казахстан в модель Медина и Сото были внесены следующие изменения: - агент, поставляющий на экспорт медь на зарубежный рынок, заменен на агента, поставляющего нефть на местный и зарубежный рынки. - импорт нефти заменен на импорт инновационных товаров. - правило Тейлора [8] определения процентных ставок в модели Медина-Сото заменено на модифицированное правило Тейлора, полученное на основе описаний практики Национального банка Республики Казахстан [9], [10]. DSGE модель экономики Республики Казахстан описывает поведение и взаимодействие (в стохастических условиях и при принятии принципа рациональных ожиданий) следующих экономических агентов: сектор домохозяйств, сектор инвестиций, сектор производителей, сектор добычи нефти, сектор импортеров товаров, сектор государства, сектор внешнего мира. Поведения вышеуказанные агентов задаются с помощью решений определенных оптимизационных задач и правил деятельности (behavioral rule) агентов. Нелинейная DSGE модель экономики Республики Казахстан была получена путем объединения условий первого порядка оптимизационных задач, правил деятельности агентов и правил задания шоков с помощью авторегрессий первого порядка. Полученная нелинейная DSGE модель Республики Казахстан в векторной форме имеет следующий общий вид: 𝛴 E𝑡 𝐹 Φ (𝑋𝑡−1 , 𝑋𝑡 , 𝑋𝑡+1 , 𝛨𝑡 𝛨 ) = 0. (1) Здесь E𝑡 – знак условного математического ожидания при информации, доступной на момент времени 𝑡 (𝑡 = 1,2, …); 𝐹 Φ – известная векторная функция; Φ – набор параметров, состоящий из структурных параметров модели и параметров авторегрессий; 𝑋𝑡 – вектор, состоящий из эндогенных переменных и шоков, заданных с помощью 𝛴 авторегрессий первого порядка (𝑋0 – задан); 𝛨𝑡 𝛨 – вектор, состоящий из гауссовских белых шумов; 𝛴𝛨 – набор параметров состоящих из стандартных 𝛴 отклонений шумов 𝛨𝑡 𝛨 . Согласно принятой для DSGE моделей методики [11], была построена линейная аппроксимация DSGE модели (1) вокруг ее стационарной точки 𝑋. Указанная точка находится путем решения векторного уравнения (2), полученного из (1) путем отбрасывания временных индексов и обнуления белых шумов. 𝐹 Φ (𝑋, 𝑋, 𝑋, 0) = 0. (2) Полученная линейная модель в векторном виде представляется следующим образом: 𝛴 𝐴Φ 𝑋̂𝑡−1 + 𝐵Φ 𝑋̂𝑡 + 𝐶 Φ Et 𝑋̂𝑡+1 + 𝐷Φ 𝛨𝑡 𝛨 = 0. (3) Здесь 𝑋̂𝑡 (𝑡 = 1,2, …; 𝑋̂0 – задан) – вектор-столбец, состоящий из всех эндогенных переменных линейной модели (включая шоки, заданные с помощью авторегрессий); 𝐴Φ , 𝐵Φ , 𝐶 Φ , 𝐷Φ – матрицы соответствующих размерностей. Ниже приводятся измененные (по сравнению [6]) уравнения линейной модели. В рамках линейной модели (3) модифицированное правило Тейлора записывается в виде: 1 ℰ𝐵𝐺∗ 1 ) (𝑒̂ ∗ ∗ 𝛩(1 + 𝑖 ) 𝑃𝑌 𝑌 (1 + 𝜋 )(1 + 𝑔𝑦 )(1 + 𝑛) 𝑡 − 𝑒̂𝑡−1 − 𝜋̂𝐶,𝑡 + 𝑏̂𝐺,𝑡 − 𝑝̂𝑌,𝑡 + 𝑝̂𝑌,𝑡−1 − 𝑦̂𝑡 + 𝑦̂𝑡−1 − 𝜁̂𝑇,𝑡 ) 1 ℰ𝐵𝐺∗ 1 + (𝑖̂∗ + 𝜚𝑏̂𝑡∗ ) ∗ ∗ 𝛩(1 + 𝑖 ) 𝑃𝑌 𝑌 (1 + 𝜋 )(1 + 𝑔𝑦 )(1 + 𝑛) 𝑡 𝑃𝐺 𝐺 + 𝜁̂ . (5) 𝑃𝑌 𝑌 𝐺,𝑡 + (1 − Здесь переменные: 𝑔̂𝑡 – объем госрасходов, 𝜏̂𝑡 – собранные налоги, 𝑒̂𝑡 – обменный курс, 𝑏̂𝐺,𝑡 – объем государственного долга, 𝑝̂𝑌,𝑡 – дефлятор ВВП, 𝜁̂𝑇,𝑡 – шок технологического прогресса, 𝑖̂∗𝑡 - зарубежная процентная ставка, 𝑏̂𝑡∗ - объем внешнего долга страны, 𝑃 𝐺 𝜁̂𝐺,𝑡 – шок госрасходов; параметры: 𝐺 – равновесное отношение госрасходов к ВВП, 𝛵𝑝 𝑃𝐺 𝐺 (𝜏̂ − 𝑦̂𝑡 ) 𝑔̂𝑡 = 𝑃𝑌 𝑌 𝑃𝑌 𝑌 𝑡 𝑃𝑌 𝑌 – равновесное отношение собираемых налогов к ВВП, 𝛩 – равновесная премия за риск, 𝑖 ∗ - равновесная зарубежная процентная ставка, ∗ ℰ𝐵𝐺 𝑃𝑌 𝑌 – равновесное отношение зарубежного госдолга к ВВП, 𝜋 ∗ равновесная зарубежная инфляция, 𝑔𝑦 – темп технологического роста, 𝑛 – темп роста населения, 𝜚 – производный параметр. Уравнение бюджетного баланса государства записывается следующим образом: ℰ𝐵𝐺∗ 1 𝑏̂ 𝑃𝑌 𝑌 𝛩(1 + 𝑖 ∗ ) 𝐺,𝑡 1 ℰ𝐵𝐺∗ = (𝑒̂ (1 + 𝜋 ∗ )(1 + 𝑔𝑦 )(1 + 𝑛) 𝑃𝑌 𝑌 𝑡 − 𝑒̂𝑡−1 − 𝜋̂𝐶,𝑡 + 𝑏̂𝐺,𝑡 − 𝑝̂𝑌,𝑡 + 𝑝̂𝑌,𝑡−1 𝛵𝑝 − 𝑦̂𝑡 + 𝑦̂𝑡−1 − 𝜁̂𝑇,𝑡 ) + 𝜏̂ 𝑃𝑌 𝑌 𝑃,𝑡 𝑃𝑂 𝑌𝑂 +𝜒 (𝑝̂ + 𝑦̂𝑂,𝑡 − 𝑝̂𝑌,𝑡 − 𝑦̂𝑡 ) 𝑃𝑌 𝑌 𝑂,𝑡 𝑃𝐺 𝐺 − (𝑔̂ + 𝑝̂𝐺,𝑡 − 𝑝̂𝑌,𝑡 − 𝑦̂𝑡 ) 𝑃𝑌 𝑌 𝑡 ∗ ℰ𝐵𝐺 1 + (𝑖̂∗ + 𝜚𝑏̂𝑡∗ ). (6) 𝑃𝑌 𝑌 𝛩(1 + 𝑖 ∗ ) 𝑡 𝑖̂𝑡 = 𝜓𝑖 𝑖̂𝑡−1 + (1 − 𝜓𝑖 )(𝜓𝜋 𝜋̂𝐶,𝑡 + 𝜓Δ𝜋 (𝜋̂𝐶,𝑡 − 𝜋̂𝐶,𝑡−1 ) + 𝜓𝑦 𝑦̂𝑡 + 𝜓Δ𝑦 (𝑦̂𝑡 − 𝑦̂𝑡−1 ) + 𝜓𝑟𝑒𝑟 𝑟𝑒𝑟 ̂𝑡 + 𝜓Δ𝑟𝑒𝑟 (𝑟𝑒𝑟 ̂ 𝑡 − 𝑟𝑒𝑟 ̂ 𝑡−1 )) + 𝜁̂𝑚,𝑡 . (4) Здесь переменные: 𝑖̂𝑡 – процентная ставка по гособлигациям, 𝜋̂𝐶,𝑡 – инфляция потребительских цен, 𝑦̂𝑡 – ВВП, 𝑟𝑒𝑟 ̂ 𝑡 – реальный обменный курс, 𝜁̂𝑚,𝑡 – шок процентных ставок; параметры: 𝜓𝑖 – сглаживающий коэффициент, 𝜓𝜋 , 𝜓𝛥𝜋 , 𝜓𝑦 , 𝜓𝛥𝑦 , 𝜓𝑟𝑒𝑟 , 𝜓𝛥𝑟𝑒𝑟 – весовые коэффициенты инфляции, приращения инфляции, ВВП, приращения ВВП, реального обменного курса, приращения обменного курса в правиле Тейлора. Правило госрасходов записывается в виде: 𝑃𝑌 𝑌 𝛵𝑝 Здесь переменные 𝑝̂𝑂,𝑡 – цена на нефть, 𝑦̂𝑂,𝑡 – объем добычи нефти, 𝑝̂𝐺,𝑡 – дефлятор госрасходов; параметры 𝜒 – доля государства в нефтяном секторе, 𝑃𝑂 𝑌𝑂 – равновесное отношение дохода от продажи 𝑃𝑌 𝑌 нефти к ВВП. Уравнение платежного следующим образом: баланса записывается ℰ𝐵 ∗ (1 − 𝜚) ∗ ℰ𝐵 ∗ 1 𝑏̂𝑡 = 𝑖̂∗ ∗ 𝑃𝑌 𝑌 (1 + 𝑖 )Θ 𝑃𝑌 𝑌 (1 + 𝑖 ∗ )Θ 𝑡 𝑃𝑂 𝑌𝑂𝐹 −(1 − 𝜒) (𝑝̂𝑂,𝑡 + 𝑦̂𝑂𝐹 ,𝑡 − 𝑝̂𝑌,𝑡 − 𝑦̂𝑡 ) 𝑃𝑌 𝑌 + ℰ𝐵 ∗ 1 (𝑒̂ − 𝑒̂𝑡−1 − 𝜋̂𝐶,𝑡 − 𝑝̂𝑌,𝑡 ∗ 𝑃𝑌 𝑌 (1 + 𝜋 )(1 + 𝑛)(1 + 𝑔𝑦 ) 𝑡 ∗ + 𝑝̂𝑌,𝑡−1 − 𝑦̂𝑡 + 𝑦̂𝑡−1 + 𝑏̂𝑡−1 − 𝜁̂𝑇,𝑡 ) 𝑃𝑋 𝑋 + (𝑝̂ + 𝑥̂𝑡 − 𝑝̂𝑌,𝑡 − 𝑦̂𝑡 ) 𝑃𝑌 𝑌 𝑋,𝑡 𝑃𝑀 𝑀 − (𝑝̂ + 𝑚 ̂ 𝑡 − 𝑝̂𝑌,𝑡 − 𝑦̂𝑡 ). (7) 𝑃𝑌 𝑌 𝑀,𝑡 Здесь переменные: 𝑦̂𝑂𝐹,𝑡 – объем экспорт нефти, 𝑝̂𝑋,𝑡 - дефлятор экспорта, 𝑥̂𝑡 – объем экспорта, 𝑝̂𝑀,𝑡 – дефлятор импорта, 𝑚 ̂ 𝑡 – объем импорта; параметры: ℰ𝐵∗ 𝑃𝑌 𝑌 𝑝̂𝑋,𝑡 = 𝑃𝑂 𝑌𝑂𝐹 𝑃𝑂 𝑌𝑂𝐹 𝑝̂𝑂,𝑡 + (1 − ) (𝑝̂𝐻𝐹,𝑡 + 𝑟𝑒𝑟 ̂ 𝑡 ). (12) 𝑃𝑋 𝑋 𝑃𝑋 𝑋 Здесь 𝑝̂𝐻𝐹,𝑡 – цены на местные товары для зарубежного рынка. Уравнение импорта записывается следующим образом: 𝑃𝐶 𝐶 𝑃𝐼 𝐼 𝑐̂ + (1 − 𝛾𝐼 ) 𝑖𝑛𝑣 ̂ 𝐹,𝑡 𝑃𝑀 𝑀 𝐹,𝑡 𝑃𝑀 𝑀 𝑃𝐺 𝐺 + (1 − 𝛾𝐺 ) 𝑔̂ 𝑃𝑀 𝑀 𝐹,𝑡 𝑃𝑁 𝑁𝐻 + 𝑛̂ . (13) 𝑃𝑀 𝑀 𝐻,𝑡 𝑚 ̂ 𝑡 = (1 − 𝛾𝐶 ) - равновесное отношение зарубежного долга страны к ВВП, 𝑃𝑂 𝑌𝑂𝐹 𝑃𝑌 𝑌 - равновесное отношение дохода от экспорта нефти к ВВП, отношение экспорта к ВВП, 𝑃𝑋 𝑋 𝑃𝑌 𝑌 𝑃𝑀 𝑀 𝑃𝑌 𝑌 - равновесное - равновесное отношение импорта к ВВП. Уравнение предложения товаров записывается следующим образом: 1 𝜔 𝑦̂𝐻,𝑡 = 𝑎̂𝐻,𝑡 + 𝛾𝐻𝑂𝐻 (𝐴𝐻 1 𝜔 𝑂𝐻 𝜔𝐻−1 ) 𝜔𝐻 𝑜̂𝐻,𝑡 𝑌𝐻 𝑁𝐻 𝜔𝐻 −1 ) 𝜔𝐻 𝑛̂𝐻,𝑡 + (1 − 𝛾𝐻𝑂 𝑌𝐻 1 𝑉𝐻 𝜔𝐻−1 − 𝛾𝐻𝑁 )𝜔𝐻 (𝐴𝐻 ) 𝜔𝐻 𝜂𝐻 𝑙̂𝑡 + (1 − 𝛾𝐻𝑂 𝑌𝐻 1 𝑉𝐻 𝜔𝐻−1 − 𝛾𝐻𝑁 )𝜔𝐻 (𝐴𝐻 ) 𝜔𝐻 (1 − 𝜂𝐻 )(𝑘̂𝑡−1 𝑌𝐻 − 𝜁̂𝑇,𝑡 ). (8) + 𝛾𝐻𝑁𝐻 (𝐴𝐻 Здесь переменные: 𝑦̂𝐻,𝑡 – выпуск местных товаров, 𝑜̂𝐻,𝑡 , 𝑙̂𝑡 , 𝑘̂𝑡 – используемый объем нефти, количество труда, и объем капитала при производстве товаров, соответственно; параметры: 𝛾𝐻𝑂 , 𝛾𝐻𝑁 - равновесные доли нефти и инновационных товаров при производстве товаров, 𝜔𝐻 – эластичность замещения факторов производства, 𝐴𝐻 – равновесное значение 𝑂 𝑁 𝑉 шока производительности, 𝐻 , 𝐻, 𝐻 - равновесные 𝑌𝐻 𝑌𝐻 𝑌𝐻 отношения объема используемой нефти, объема инновационных товаров и композиции капитала и труда к ВВП, соответственно. Уравнение экспорта записывается следующим образом: 𝑥̂𝑡 = 𝑃𝑂 𝑌𝑂𝐹 𝑃𝑂 𝑌𝑂𝐹 ∗ 𝑦̂𝑂𝐹 ,𝑡 + (1 − ) 𝑦̂𝐻,𝑡 . 𝑃𝑋 𝑋 𝑃𝑋 𝑋 товара за рубежом; параметр 𝑃 𝑂 𝑌 𝑂𝐹 𝑃𝑋 𝑋 равновесная доля экспорта нефти в общем экспорте. Уравнение дефлятора экспорта записывается следующим образом: 𝑃𝐶 𝐶 𝑃𝑀 𝑀 потребления к импорту, инвестиций к импорту, госрасходов к - равновесное отношение 𝑃𝐼 𝐼 𝑃𝑀 𝑀 𝑃𝐺 𝐺 𝑃𝑀 𝑀 импорту, равновесное отношение - равновесное отношение 𝑃 𝑁 𝑁𝐻 - 𝑃𝑀 𝑀 равновесное отношение импорта инновационных товаров к импорту. Уравнение дефлятора импорта записывается следующим образом: 𝑝̂𝑀,𝑡 = 𝑟𝑒𝑟 ̂ 𝑡 + (1 − 𝑃𝑁 𝑁𝐻 ∗ 𝑃𝑁 𝑁𝐻 ) 𝜁̂ + 𝑛̂ . (14) 𝑃𝑀 𝑀 𝐹,𝑡 𝑃𝑀 𝑀 𝐻,𝑡 ∗ Здесь переменная 𝜁̂𝐹,𝑡 - шок отклонения цен импортируемых товаров от зарубежного индекса потребительских цен. Аналогично модели Сметс и Воутерс [12] в исследуемую модель добавлено уравнение занятости: Δ𝑒𝑚𝑝 ̂𝑡 = 𝛽𝐸𝑡 Δ𝑒𝑚𝑝 ̂𝑡+1 (1 − 𝛽𝜙𝑒𝑚𝑝 )(1 − 𝜙𝑒𝑚𝑝 ) + (𝑙̂𝑡 𝜙𝑒𝑚𝑝 − 𝑒𝑚𝑝 ̂𝑡 ). (9) Здесь переменные: 𝑒𝑚𝑝 ̂𝑡 – занятость, Δ𝑒𝑚𝑝 ̂𝑡+1 – приращение занятости; параметры: 𝛽 – фактор дисконтирования, 𝜙𝑒𝑚𝑝 – вероятность не установления оптимального количества работников. Добавлено уравнение спроса на нефть: 𝑦̂𝑂,𝑡 = (11) ∗ Здесь переменная 𝑦̂𝐻,𝑡 - количество потребленного местного Здесь параметры 𝑌𝑂 𝐶𝑂 𝑂𝐻 𝑐̂𝑂,𝑡 + 𝑜̂𝐻,𝑡 + 𝐹 𝑦̂𝑂𝐹 ,𝑡 . 𝑌𝑂 𝑌𝑂 𝑌𝑂 (10) Здесь переменные 𝑐̂𝑂,𝑡 – потребление нефти 𝐶 домохозяйствами; параметры 𝑂 – равновесная доля 𝑌𝑂 потребления нефти домохозяйствами в добытой 𝑂 нефти, 𝐻 - равновесная доля использования нефти 𝑌𝑂 при производстве в добытой нефти, 𝑌𝑂𝐹 𝑌𝑂 доля экспорта нефти в добычи нефти. – равновесная Полный список остальных уравнений линейной модели и обозначений переменных и параметров имеется в [6]. 3. Оценка параметров линейной DSGE модели экономики Республики Казахстан Решение модели (3) было получено при помощи программного обеспечения Dynare MATLAB toolbox [21] с применением алгоритма Бланшара-Кана [13], [14]. Это решение представляется в виде векторной авторегрессии первого порядка [15]: 𝛴 𝑋̂𝑡 = 𝑄Φ 𝑋̂𝑡−1 + 𝐹 Φ 𝛨𝑡 𝛨 . (15) Здесь 𝑄Φ , 𝐹 Φ – матрицы соответствующих размерностей; 𝑡 = 1,2, … (𝑋̂0 – задан). Для оценки параметров (Φ и ΣΗ ) модели был применен байсовский подход, указанный в [19], в котором в качестве вектора наблюдаемых переменных использовался вектор 𝑆̂𝑡 составленный из определенных координат вектора 𝑋̂𝑡 . Для этого модель (15) была дополнена векторным уравнением измерения: 𝑆̂𝑡 = 𝑀𝑋̂𝑡 . (16) Здесь 𝑀 - матрица, каждая строка которой содержит по одной единице, все остальные ее элементы равны 0. В качестве результатов измерений наблюдаемых переменных 𝑆̂𝑡 были приняты лог-отклонения (в процентном выражении) от своих трендов значений макроэкономических показателей (потребление, госрасходы, ВВП, импорт, инвестиции, занятость, цены на нефть, инфляция, ставка рефинансирования, реальный обменный курс, средняя зарплата, изменение обменного курса, госдолг, внешний долг страны), соответствующих наблюдаемым переменным. Указанные тренды значений экономических показателей были рассчитаны с помощью HP фильтра [18]. Для оценки были использованы статистические данные Республики Казахстан с 1-го кв. 2002 года по 3-й кв. 2010 года [16], очищенные от сезонных компонент с помощью алгоритма X-12-ARIMA [17]. При применении байесовского подхода использовались вид и вероятностные характеристики априорной плотности 𝑝 = 𝑝0 (Φ, 𝛴𝛨 ) распределения параметров Φ, 𝛴𝛨 из [6]. В соответствии с методикой байесовского подхода, используя функцию правдоподобия, полученную на базе модели (15), (16) с применением фильтра Калмана, а так же априорного распределения параметров 𝑝0 (Φ, 𝛴𝛨 ), была найдена апостериорная совместная плотность распределения искомых оценок параметров: 𝑝 = 𝑝1 (Φ, 𝛴𝛨 ). Затем с помощью алгоритма Метрополиса – Хастингса с использованием плотности 𝑝1 (Φ, 𝛴𝛨 ) была сгенерирована выборка, состоящая из 1000000 наборов параметров Φ, 𝛴𝛨 . Окончательно, в качестве искомых оценок параметров были приняты соответствующие выборочные средние. Качество примененного метода нахождения оценок параметров было проверено с помощью ретропрогноза. Для этого были построены прогнозы наблюдаемых указанных экономических показателей на 4 периода с 4 кв. 2010 года по 3 кв. 2011 года. Средние квадратичные отклонения полученных ожидаемых прогнозных значений экономических показателей от соответствующих статистических данных составили около 3%. 4. Параметрическое регулирование волатильности макроэкономических показателей на базе DSGE модели экономики Республики Казахстан Для осуществления государственной политики в сфере минимизации влияния шоков на волатильность экономических показателей на базе оцененной линейной модели (15) в качестве ее инструментов были выбраны аддитивные слагаемые 𝜁̂𝑚,𝑡 , 𝜁̂𝐺,𝑡 в выражениях (4), (5), искомые значения которых искались в виде детерминированных значений вместо соответствующих шоков. Постановка задачи 1 параметрического регулирования имеет следующий вид. В каждый момент времени 𝑡 = 𝑡0 , 𝑡0 + 1, 𝑡0 + 2, … , 𝑡0 + 𝑁 (𝑡0 , номер квартала, соответствующий началу и 𝑁 – продолжительность применения параметрического регулирования) и при известном значении переменной 𝑋̂𝑡 (состояние экономики для момента времени t) последовательно пересчитываются детерминированные значения инструментов 𝜁̂𝑚,𝑡+1 , … , 𝜁̂𝑚,𝑡+40 , 𝜁̂𝐺,𝑡+1 , … , 𝜁̂𝐺,𝑡+40 из решения следующей оптимизационной задачи: 40 min 𝜁̂𝑚,𝑡+1 ,…,𝜁̂𝑚,𝑡+40 ,𝜁̂𝐺,𝑡+1 ,…,𝜁̂𝐺,𝑡+40 2 2 Et ∑ 𝛽 𝑖 (𝜋̂𝐶,𝑡+𝑖 + 𝜆𝑌 𝑦̂𝑡+𝑖 𝑖=1 2 + 𝜆𝑅 𝑖̂2𝑡+𝑖 + 𝜆𝐺 𝑔̂𝑡+𝑖 ) (17) при следующих ограничениях 𝛴𝛨 𝑋̂𝑡+𝑖 = 𝑄Φ 𝑋̂𝑡+𝑖−1 + 𝐹 Φ 𝛨𝑡+𝑖 , 𝑖 = 1,2,3, … ; (18) |Et 𝜋̂𝐶,𝑡+𝑖 | ≤ 0.5; (19) |Et 𝑖̂𝑡+𝑖 | ≤ 0.5; (20) |Et 𝑔̂𝑡+𝑖 | ≤ 5. (21) Здесь 𝜋̂𝐶,𝑡 , 𝑦̂𝑡 , 𝑖̂𝑡 , 𝑔̂𝑡 – переменные линейной модели (т.е. лог-отклонения экономических показателей от своих равновесных состояний в процентном выражении) соответствующие инфляции, ВВП, процентной ставки и объему госрасходов, соответственно; 𝜆𝑌 = 0.2, 𝜆𝑅 = 0.01, 𝜆𝐺 = 0.01 – весовые коэффициенты целевой функции государства; 𝛽 = 0.99 – фактор дисконтирования. Данная оптимизационная задача сводится к стандартному (детерминированному) виду задачи квадратичного программирования [20] которая решалась с помощью пакета программ MATLAB. Проверка результативности указанной государственной экономической политики на базе DSGE модели экономики Республики Казахстан проводилась для двух вариантов: будущего и прошлого 10 летних интервалов времени следующим образом. В первом варианте на прогнозном горизонте с 3 кв. 2011 г. до 3 кв. 2021 г. (здесь 𝑡0 = соответствует 3 кв. 2011 г. и N=40) использовался подход МонтеКарло, в рамках которого были симулированы 500 различных векторных траекторий всех экзогенных шоков модели кроме 𝜁̂𝑚,𝑡 , , 𝜁̂𝐺,𝑡 и для каждой траектории решалась задача 1. параметрического регулирования с последующим вычислением выборочных средних и выборочных стандартных отклонений макроэкономических показателей. На рисунках 1, 2 приведены выборочные средние и выборочные стандартные отклонения ВВП и инфляции при применении численного решения задачи 1 методом Монте-Карло, а также математические ожидания и стандартные отклонения ВВП и инфляции построенной на базе модели (15) без применения подхода параметрического регулирования. Результаты расчетов показывают что, для этого варианта параметрическое регулирование волатильности макроэкономических показателей обеспечивает уменьшение прогнозных стандартных отклонений ВВП на 31,3% и уменьшение прогнозных стандартных отклонений инфляции на 43,2% в среднем на указанном прогнозном горизонте. 4 % % 1 0.8 0.6 0.4 0.2 0 -0.2 1 4 7 10 13 16 19 22 25 28 31 34 37 40 -0.4 -0.6 -0.8 -1 Рис2. Прогноз инфляции с парам. регулированием и при базов. сценарии (в % в квартал) Во втором варианте проверки результативности применения указанной государственной экономической политики регулирования волатильности макроэкономических показателей осуществлялось на прошедшем интервале с 1 кв. 2002 г. по 3 кв. 2011 г. Была вычислена векторная траектория экзогенных шоков модели на указанном интервале на базе модели (15) с использованием статистических данных макроэкономических показателей и фильтра Калмана. Затем с учетом полученной траектории решалась задача 1. параметрического регулирования (здесь 𝑡0 = соответствует 1 кв. 2002 г. и N =40). На рисунках 3, 4 указаны фактические и расчетные (контрафактические) значения ВВП и инфляции на указанном интервале. Результаты расчетов показывают что, для этого варианта параметрическое регулирование подавления влияний шоков обеспечивает уменьшение выборочного стандартного отклонения ВВП на 35.5% и инфляции на 38.4% по сравнению с фактическими данными на указанном периоде. 8 6 2 2 0 1 -2 -1 1 4 7 10 13 16 19 22 25 28 31 34 37 40 -2 -3 Рис 1. Прогноз ВВП с парам. регулир. и базов. сценарии (отклонение от равновесия в % выражении) Наблюд Парам рег 4 3 0 % 1 3 5 7 9 11131517192123252729313335373941 -4 -6 Рис3. Контрафактический анализ на интервале с 2002 г. по 2011 г., ВВП (отклонение от равновесия в % выражении) 5 % Наблюд 4 Парам рег 3 2 1 0 -1 1 3 5 7 9 11131517192123252729313335373941 -2 Рис 4 Контрафактический анализ на интервале с 2002 г. по 2011 г., инфляция (в % в квартал) 5. Conclusion 1.На базе DSGE модели Медина и Сото с учетом характеристик экономики Республики Казахстан построена DSGE модель экономики Республики Казахстан. 2. На основе статистических данных экономики Республики Казахстан проведена оценка параметров линейной аппроксимации DSGE модели экономики Республики Казахстан. 3. На базе оцененной линейной аппроксимации DSGE модели экономики сформулирована и решена задача экономической политики минимизации волатильности макроэкономических показателей. 4. Полученные результаты могут быть использованы при разработке и осуществлении эффективной государственной экономической политики по подавлению влияния шоков. References [1] M. Adolfson, S. Laséen, J. Lindé & L.E.O. Svensson, Optimal monetary policy in an operational medium-sized DSGE model, NBER Working Paper Series, No. 14092, 2008 [2] A. Remo & O. Vasicek, Monetary Policy and Stability of Czech Economy: Optimal Commitment Policy in NOEM DSGE Framework, Research Centre for Competitiveness of Czech Economy, Working Paper Series, No. 25/2008, 2008 [3] H. Sedghi-Khorasgani, Financial Instability and Optimal Monetary Policy Rule, FIW Working Paper N° 42, 2010 [4] G.J. Escudé, ARGEM: A DSGE model with banks and monetary policy regimes with two feedback rules, calibrated for Argentina, Banco Central de la República Argentina. Working Paper No 2007/21, 2007 [5] S. Murchison & A. Rennison, ToTEM: The Bank of Canada’s New Quarterly Projection Model, Bank of Canada, Technical Report No. 97, 2006 [6] J.P. Medina & C. Soto, The Chilean Business Cycles Through the Lens of a Stochastic General Equilibrium Model, Central Bank of Chile, Working Papers No. 457, 2007 [7] A. A. Ashimov, B.T. Sultanov and others: Macroeconomic Analysis and Economic Policy Based on Parametric Control, Springer New York, 2012, ISBN 9781-4614-1152-9 [8] A. Orphanides, Taylor Rules, Federal Reserve Board, Washington, D.C., Working Paper No 2007-18, 2007 [9] S. Agambaeva et al, KMOD: The Structural Macroeconomic Model of Kazakhstan, (“Структурная макроэкономическая модель экономики Казахстана”), National bank of Kazakhstan, Economic Review, No.1, 2010 [10] B. Konurbaeva and A. Zhunusova, KAZMOD – the Macroeconomic Model of Kazakhstan, (“Макроэконометрическая модель Казахстана KAZMOD”), National bank of Kazakhstan, Economic Review, No.3-4, 2010 [11] C. E. Tovar: DSGE models and central banks, BIS Working Papers No 258, 2008 [12] F. Smets & R. Wouters, An Estimated Dynamic Stochastic General Equilibrium Model of the Euro Area. Journal of the European Economic Association, 1(5), 2003, 1123-1175 [13] G. Fernández-de-Córdoba, J.L. Torres, Forecasting the Spanish economy with an Augmented VAR-DSGE model, Málaga Economic Theory Research Center Working Papers, No 2009-1, 2009 [14] O. J. Blanchard & C. M. Kahn, The Solution of Linear Difference Models under Rational Expectation, Econometrica, Vol. 48, No. 5, 1980, 1305-1312 [15] J.D. Hamilton, Time Series Analysis (Princeton, New Jersey, 1994) [16] http://www.stat.kz, the Agency of Statistics of the Republic of Kazakhstan [17] Guide to Seasonal Adjustment with X-12ARIMA, Office for National Statistics UK, ONS Methodology and Statistical Development, 2007 [18] R. Hodrick and E. Prescott, Postwar U.S. Business Cycles: An Empirical Investigation, Journal of Money, Credit, and Banking, 29 (1), 1–16, 1997. [19] J. Fernández-Villaverde: The econometrics of DSGE models, SERIEs 1(1), 2010, 3-49 [20] Nocedal, Jorge; Wright, Stephen J. (2006). Numerical Optimization (2nd ed.). Berlin, New York: Springer-Verlag. p. 449. ISBN 978-0-387-30303-1. [21] http://www.dynare.org/