1 Задача

реклама

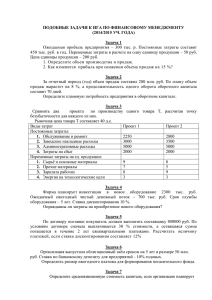

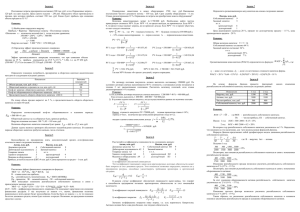

1 Задача. Определить объем производства и продаж, если имеются следующие данные: постоянные затраты предприятия FC =450 тыс. руб. в год; переменные затраты VC= 50 руб. на единицу продукции. Цена единицы продукции (Р)– 200 руб., предполагаемая прибыль (Пр)– 300 тыс. руб. Определить объем прибыли предприятия, если объем продаж снизится на 20% 2 Задача. Располагая ниже приведенными данными, определите плановую потребность предприятия в оборотном капитале: Показатели Значение показателей Объем продаж, млн. руб. (N) 200 Оборотный капитал в среднем за год, 40 млн.руб.(E) Коэффициент загрузки оборудования 0,2 Коэффициент оборачиваемости оборотного 5 капитала Продолжительность оборота оборотного 72 капитала (L) По плану объем продаж вырастет на 8%. А продолжительность оборота оборотного капитала составит 70дней. 3 Задача. Предприятие рассматривает возможность приобретения необходимого оборудования стоимостью 2800 тыс. руб. по договору финансового лизинга. Рассчитать по западной методике предполагаемые лизинговые платежи, если известно, что они постоянны во времени. При этом годовая процентная ставка установлена лизингодателем в 12 %, а срок договора лизинга равен 4 годам. Определить стоимость лизинговой сделки и размер равного ежемесячного платежа. 4 Задача. Первоначальные инвестиции в новое оборудование I0=2300 тыс. руб. Ожидаемый чистый денежный поток NCF=700 тыс. руб. Срок службы оборудования -5 лет. Норма дисконта 10%. Оправданы ли затраты на приобретение нового оборудования? 5 Задача. В соответствии с договором поставки оборудования покупатель должен заплатить за него 800 тыс. руб. По условиям договора покупатель сначала выплачивает 30% стоимости оборудования, а оставшуюся сумму должен погашать в течение 2 лет ежемесячными платежами. Рассчитать величину платежей при ставке дисконтирования 12%. 6 Задача. Для финансирования инвестиционного проекта стоимостью 950 млн. руб. ОАО привлекает такие источники, как: амортизационные отчисления – 120 млн. руб., кредиты банка – 500 млн. руб., эмиссия обыкновенных акций – 270 млн. руб., эмиссия привилегированных акций – 60 млн. руб. Цена капитала по каждому источнику соответственно составляет: 12%, 23%, 18%, 15%. Предполагается, что срок окупаемости проекта составит 6 лет. Определите средневзвешенную цену капитала, экономически обоснуйте целесообразность реализации инвестиционного проекта и сделайте вывод. 7 Задача. Определить средневзвешенную цену капитала при следующих данных: Собственный капитал – 10 млн. руб.; Заемный капитал – 7 млн. руб. Вт.ч. Краткосрочный – 5 млн. руб. Долгосрочный – 2 млн. руб. Цена акционерного капитала 18%, процент по долгосрочному кредиту – 15%, цена краткосрочного кредита – 20%. Ставка налога на прибыль 20%. Оценить эффективность структуры капитала, если ожидаемая норма рентабельности капитала 16% 8 Задача. Используя формулу Дюпона, дать факторный анализ рентабельности собственного капитала при следующих данных: Показатели, тыс. руб. 1 год 2 год Выручка 2000 2300 Активы 3000 3200 Чистая прибыль 500 600 Собственный капитал 2500 2500 9 Задача. Оценить критерии эффективности структуры капитала: средневзвешенную стоимость, эффект финансового рычага и уровень риска. Баланс: Актив, млн. руб. Пассив, млн. руб. Денежные средства – 2 Собственные средства – 6 Дебиторская задолженность – 2 Заемные средства – 6, в том числе Товарные запасы – 1 Краткосрочный заемный капитал – 4 Здания и сооружения – 4 Долгосрочный заемный капитал – 2 Машины и оборудования – 3 Прибыль до вычета процентов и налогов – 5 млн. руб., финансовые издержки (проценты за кредит) – 1 млн. руб. 10 Задача. Безрисковая ставка 8%, стандартное отклонение доходности рыночного портфеля 13%, стандартное отклонение портфеля инвестора – 26%, ожидаемая доходность рыночного портфеля 17%. Определить ожидаемую доходность портфеля инвестора. 11 Задача. Определить структуру капитала для финансирования активов предприятия в объеме 12660 тыс. руб., если переменная часть оборотных активов составляет 40%, постоянная часть оборотных активов – 20%. Применить при этом консервативный, умеренный и агрессивный типы финансовой политики. 12 Задача. В результате инвестирования средств в размере 8500 тыс. руб. предполагается получение прибыли в размере 1500 тыс. руб. Ставка налога на прибыль – 20%, ставка по банковским кредитам – 16%. Определить прирост ожидаемой рентабельности собственных средств (эффект финансового рычага) для следующих вариантов источников инвестиций: 1) при использовании только собственных средств; 2) при использовании заемных средств в размере 2500 тыс. руб.; 3) при использовании заемных средств в размере 4000 тыс. руб. 13 Задача. Затраты на валовую продукцию в IV квартале составили 1000 тыс. руб. Длительность производственного цикла 10 дней. Доля первоначальных затрат 70%, последующих – 30 %. Определить норматив по незавершенному производству. 14 Задача. Определить сумму амортизационных отчислений линейным методом и методом двойного уменьшающегося остатка, если по стоимости оборудования – 800 тыс. руб., а нормативный срок его службы – 6 лет. 15 Задача. Для реализации проекта требуются начальные инвестиции в размере 2800 тыс. руб. Определить показатели эффективности сравниваемых инвестиционных проектов и сделать выбор наиболее эффективного проекта. № периода Чистые денежные потоки Ставка дисконтирования Проекты Проекты 1 2 3 1 2 3 1 1500 900 850 0,2 0,25 0,15 2 2300 1600 1550 3 2550 2800 2400 16 Задача. Среднерыночная доходность акции составляет 17%, безрисковая ставка – 12 %. По акции А доходность составляет 20%, а β-коэффициент 1,2. При таких условиях акция А переоценена или недооценена? 17 Задача. Исходя из критерия риска необходимо сделать выбор между обыкновенными акциями компаний А и Б, имеющими одинаковую номинальную стоимость, если за предыдущие 10 лет деятельности компаний дивиденды на акцию составили: Дивиденды за прошлые периоды, 5 от номинала Компания 1 2 3 4 5 6 7 8 9 10 А 35 35 42 42 40 40 40 35 38 38 Б 30 30 35 35 45 45 40 40 40 40 18 Задача. Малое предприятие планирует на условиях договора лизинга приобрести оборудование стоимостью 2650 тыс. руб. с полной его амортизацией. Нормативный срок службы оборудования – 9 лет, амортизация начисляется линейным методом с применением механизма ускоренной амортизации. Коэффициент ускоренной амортизации равен 3. Кредит, привлекаемый лизингодателем для приобретения оборудования – 1300 тыс. руб., процентная ставка по кредиту – 15% в год. Вознаграждение лизингодателю установлено в размере 10% годовых. Дополнительные услуги лизингодателя – 550 тыс. руб. Определить сумму лизинговых платежей, размер равного ежемесячного платежа, срок договора лизинга, если договор был заключен до полного износа оборудования. 19 Задача. Прибыль предприятия до вычета процентов и налогов составляет 4 млн. руб., сумма процентов за кредит 1,5 млн. руб., ставка налога на прибыль 20 %. Оценить эффективность заемной политики и структуры капитала организации на основе следующих данных баланса: Актив млн.руб. Пассив млн.руб. Денежные средства 1 Собственный капитал 8 Дебиторская задолженность 1 Заёмный капитал, в т.ч. 6 Товарные запасы 3 Краткосрочный 5 Здания и сооружения 7 Долгосрочный 1 Машины и оборудование 2 Итого 14 Итого 14 20 Задача. Предприятие инвестирует 3 млн. руб. в новое оборудование. Ожидаемые поступления NCF=1000тыс. руб. Срок службы 6 лет. Ставка дисконтирования 10%. Является ли проект приемлемым? 21 Задача. Определите размер ежегодного и суммарного платежа по ипотечному кредиту в размере 1000 тыс. руб., который выдан на 10 лет под 12% годовых. 22 Задача. Определить оптимальный остаток денежных средств по модели Баумоля, если планируемый объем денежного оборота составил 20 млн. руб., расходы по обслуживанию одной операции пополнения денежных средств 50 руб., уровень потерь альтернативных доходов при хранении денежных средств 5%. 23 Задача. Стоимость оборудования – 1500 тыс. руб., нормативный срок службы – 5 лет. Рассчитать сумму амортизационных отчислений линейным методом и методом двойного уменьшающегося остатка. 24 Задача. Рыночная цена обыкновенных акций составляет 1000 руб. Ожидается, что их рыночная цена за 2 года вырастет до 1200 руб. Предполагается, что на каждую акцию в конце следующих 2 лет будет выплачено по 100 руб. дивидендов. Определите текущую (внутреннюю) стоимость акции и ее доходность; оцените привлекательность акции как формы вложения денежных средств, если требуемая доходность составляет 12%. 25 Задача. Определите коэффициенты ликвидности и финансовой устойчивости предприятия, следующими данными: Актив млн.руб. Пассив Денежные средства 1 Собственный капитал Дебиторская задолженность 3 Заёмный капитал, в т.ч. Товарные запасы 2 Краткосрочный Основные средства 10 Долгосрочный Итого 16 Итого располагая млн.руб. 9 7 3 4 16 26 Задача. Определить доходность и риск портфеля, если в инвестиционном портфеле 2 актива: Вид акции Доля, % Доходность, 5 β-коэффициент А 50 14 1,1 Б 50 13 0,9 Определить его оптимальность, если среднерыночная доходность составляет 12%. 27 Задача. Определите средневзвешенную стоимость капитала, если организация планирует сохранить действующую структуру капитала в следующем соотношении: -обыкновенные акции -40%; -привилегированные акции -10 %; -нераспределенная прибыль – 20%; -кредит -30%. Доходность привилегированных акций составляет 10%, размер дивиденда по обыкновенным акциям – 150 руб., цена обыкновенной акции 1000 руб., ожидается рост дивидендов по обыкновенным акциям на 5% в год. Кредит организации может привлечь под 20 % годовых, ставка налога на прибыль 20%. 28 Задача. На основе следующих данных определить точку безубыточности, запас финансовой прочности и эффект операционного левериджа: Показатели Тыс. руб. Объем продаж (В) 3000 Постоянные затраты (Зпост) 1500 Переменные затраты (Зпер) 1000 Прибыль (Прп) 500 29 Задача. Чистая прибыль ОАО составляет 2000 тыс. руб. Количество обыкновенных акций 1 млн. штук. Рыночная цена одной акции 20руб. ОАО планирует направить 50% чистой прибыли на развитие производства. Определите прибыль на акцию, дивиденд на акцию и коэффициент выплаты дивиденда. 30 Задача. Определить риск акций компании при коэффициенте корреляции – 0,8 и прогнозных показателях: Компания А Компания Б Доход, руб. 500 450 300 320 Вероятность 0,4 0,6 0,2 0,8 Исходя из критерия риска и доходности выбрать оптимальную структуру портфеля, состоящего из акций компании А и Б: Соотношение акций компаний А и Б Акции 1 2 «А» 0,2 0,5 «Б» 0,8 0,5 Коэффициент корреляции акций – 0,8.