ТЕСТЫ ПО НАЛОГАМ И НАЛОГООБЛОЖЕНИЮ

реклама

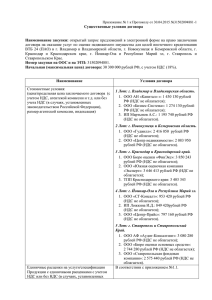

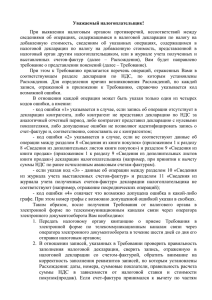

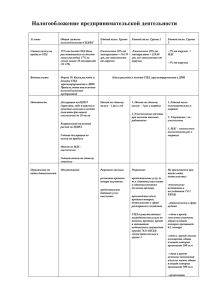

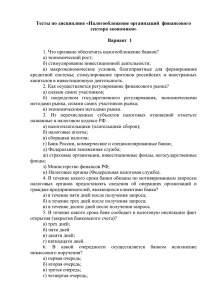

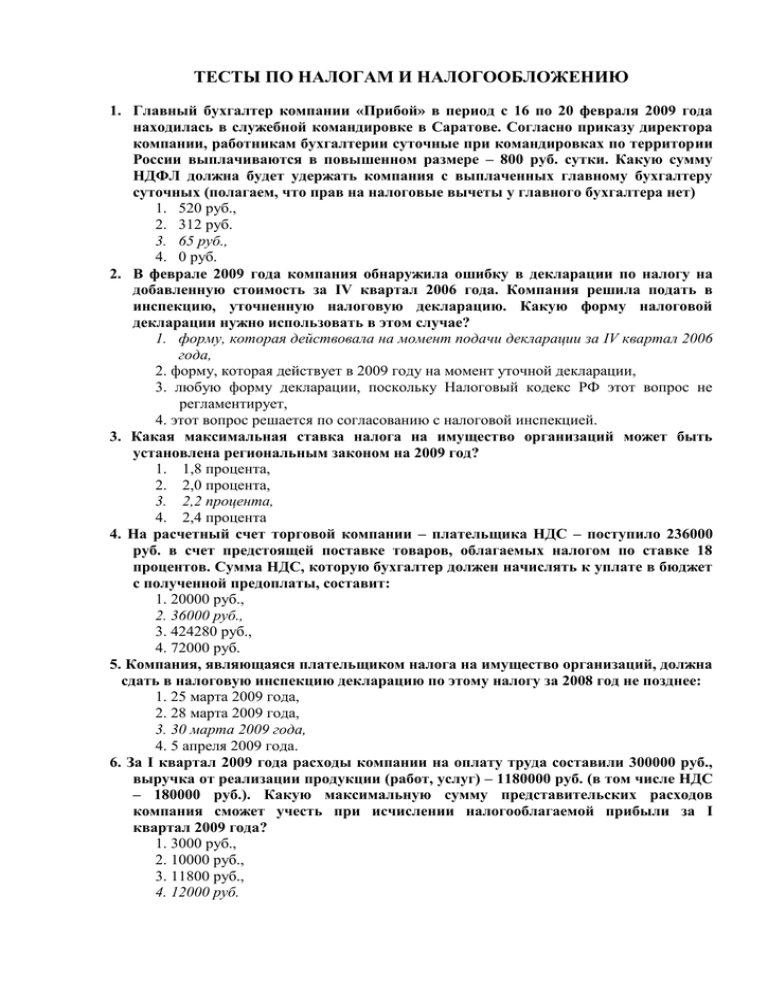

ТЕСТЫ ПО НАЛОГАМ И НАЛОГООБЛОЖЕНИЮ 1. Главный бухгалтер компании «Прибой» в период с 16 по 20 февраля 2009 года находилась в служебной командировке в Саратове. Согласно приказу директора компании, работникам бухгалтерии суточные при командировках по территории России выплачиваются в повышенном размере – 800 руб. сутки. Какую сумму НДФЛ должна будет удержать компания с выплаченных главному бухгалтеру суточных (полагаем, что прав на налоговые вычеты у главного бухгалтера нет) 1. 520 руб., 2. 312 руб. 3. 65 руб., 4. 0 руб. 2. В феврале 2009 года компания обнаружила ошибку в декларации по налогу на добавленную стоимость за IV квартал 2006 года. Компания решила подать в инспекцию, уточненную налоговую декларацию. Какую форму налоговой декларации нужно использовать в этом случае? 1. форму, которая действовала на момент подачи декларации за IV квартал 2006 года, 2. форму, которая действует в 2009 году на момент уточной декларации, 3. любую форму декларации, поскольку Налоговый кодекс РФ этот вопрос не регламентирует, 4. этот вопрос решается по согласованию с налоговой инспекцией. 3. Какая максимальная ставка налога на имущество организаций может быть установлена региональным законом на 2009 год? 1. 1,8 процента, 2. 2,0 процента, 3. 2,2 процента, 4. 2,4 процента 4. На расчетный счет торговой компании – плательщика НДС – поступило 236000 руб. в счет предстоящей поставке товаров, облагаемых налогом по ставке 18 процентов. Сумма НДС, которую бухгалтер должен начислять к уплате в бюджет с полученной предоплаты, составит: 1. 20000 руб., 2. 36000 руб., 3. 424280 руб., 4. 72000 руб. 5. Компания, являющаяся плательщиком налога на имущество организаций, должна сдать в налоговую инспекцию декларацию по этому налогу за 2008 год не позднее: 1. 25 марта 2009 года, 2. 28 марта 2009 года, 3. 30 марта 2009 года, 4. 5 апреля 2009 года. 6. За I квартал 2009 года расходы компании на оплату труда составили 300000 руб., выручка от реализации продукции (работ, услуг) – 1180000 руб. (в том числе НДС – 180000 руб.). Какую максимальную сумму представительских расходов компания сможет учесть при исчислении налогооблагаемой прибыли за I квартал 2009 года? 1. 3000 руб., 2. 10000 руб., 3. 11800 руб., 4. 12000 руб. 7. Компания подарила менеджеру ко дню рождения сотовый телефон. Рыночная стоимость телефона – 9440 руб. (включая НДС – 1440 руб.). Компания является плательщиком ЕСН, уплачивает налог по общим ставкам. Какую сумму ЕСН должна начислить к уплате в бюджет компания с суммы подарка (полагаем, что условий для применения регрессивных ставок нет)? 1. 2454 руб., 2. 2080 руб., 3. 2000 руб., 4. 0 руб. 8. Оборудование первоначальной стоимостью 200000 руб. и сроком полезного использования 5 лет было продано после 3 лет эксплуатации за 59000 руб. ( в том числе НДС – 9000 руб.). Амортизация по оборудованию начислялась линейным способом, как в бухгалтерском, так и в налоговом учете. При расчете налога на прибыль убыток от продажи будет включен в состав прочих расходов организации: 1. единовременно в сумме 30000 руб., 2. единовременно в сумме 21000 руб., 3. равными долями в течение двух лет, 4. равными долями в течение трех лет. 9. Компания является плательщиком налога на имущество организаций. Определяя среднегодовую стоимость имущества, являющуюся объектом налогообложения, бухгалтер компании должен использовать данные: 1. бухгалтерского учета, 2. налогового учета, 3. управленческого учета, 4. в зависимости от метода, утвержденного в учетной политике компании для целей налогообложения. 10. Компания выплатила работнику единовременную материальную помощь. Облагается ли эта сумма единым социальным налогом? 1. не облагается в любом случае, 2. не облагается в пределах 4000 руб. в год включительно, 3. не облагается, только если материальная помощь выдана для первоначального взноса на приобретение и (или) строительства жилья, а также на полное или частичное погашение кредита, предоставленного на эти цели, 4. облагается в любом случае.