Управление инвестиционным портфелем

реклама

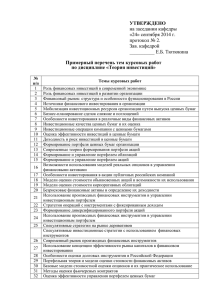

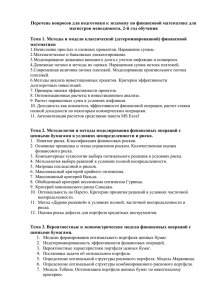

РОССИЙСКАЯ ФЕДЕРАЦИЯ МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ ТЮМЕНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ Кафедра финансов, денежного обращения и кредита Ю.В. Бородач УПРАВЛЕНИЕ ИНВЕСТИЦИОННЫМ ПОРТФЕЛЕМ Учебно-методический комплекс. Рабочая программа для студентов специальности 080105.65 «Финансы и кредит» специализации «Финансовый менеджмент» очная и заочная формы обучения Тюменский государственный университет 2013 Ю.В. Бородач Управление инвестиционным портфелем: Учебнометодический комплекс. Рабочая программа для студентов специальности 080105.65 «Финансы и кредит». Тюмень: Тюменский государственный университет, 2013, ____ стр. Рабочая программа составлена в соответствии с требованиями ГОС ВПО с учетом рекомендаций ПрООП ВПО по специальности «Финансы и кредит». Рабочая учебная программа дисциплины (модуля) опубликована на сайте ТюмГУ: Управление инвестиционным портфелем [электронный ресурс] / Режим доступа: http://www.umk.utmn.ru., свободный. Рекомендовано к изданию кафедрой финансов, денежного обращения и кредита. Утверждено проректором по учебной работе Тюменского государственного университета. ОТВЕТСТВЕННЫЙ РЕДАКТОР: к.э.н., зав. кафедрой финансов, денежного обращения и кредита С.С.Жукова © ФГБОУ ВПО Тюменский государственный университет, 2013. © Ю.В. Бородач, 2013 1. ПОЯСНИТЕЛЬНАЯ ЗАПИСКА Логическим следствием перехода России к рыночным условиям хозяйствования стало создание отечественного рынка ценных бумаг и производных финансовых инструментов. Именно на этих сегментах финансового рынка происходит торговля капиталом. Однако эффективное использование такого сложного социального объекта как фондовый рынок требует высокой профессиональной подготовленности инвесторов. Цели и задачи дисциплины: целью дисциплины является формирование у студентов знаний по управлению портфелем финансовых инвестиций посредством изучения теоретических и прикладных основ принятия инвестиционных решений при осуществлении портфельных инвестиций в условиях риска. Для достижения поставленной цели необходимо изучить основы портфельной теории и теории рынка капитала, научиться оперировать основными понятиями инвестиционного менеджмента, освоить особенности управления портфелем рисковых ценных бумаг и облигационным портфелем, а также, изучив механизм хеджирования, научиться органично сочетать данный метод управления рисками с основной стратегией построения портфеля ценных бумаг. Дисциплина «Управление инвестиционным портфелем» относится к дисциплинам специализации «Финансовый менеджмент». Для изучения дисциплины студент должен обладать знаниями, полученными при изучении учебных дисциплин: «Финансовая математика», «Рынок ценных бумаг», «Деньги, кредит, банки», «Инвестиции», «Ценообразование». В результате освоения дисциплины обучающийся должен: Знать: структуру российского и международного рынка ценных бумаг, его место в системе финансовых рынков; механизм заключения сделки на российских фондовых биржах, в т.ч. посредством систем Интернет-трейдинга, а также позитивные и негативные стороны биржевой и внебиржевой торговли ценными бумагами; основные нормативные акты, регулирующие российский рынок ценных бумаг; этапы инвестиционного процесса и методические основы формирования инвестиционной политики; модели ценообразования на рынке финансовых инструментов; портфельную теорию, ее составляющие и основные модели построения оптимального инвестиционного портфеля. Уметь: разрабатывать инвестиционную стратегию и тактику, а также осуществлять мониторинг инвестиционного портфеля; использовать ценные бумаги для оптимизации финансирования предприятия (банка); заключать сделки на биржевом и внебиржевом рынке ценных бумаг; анализировать состояние фондового рынка в целом и отдельных его сегментов, составлять аналитические обзоры и прогнозы; проводить эффективное размещение временно свободных денежных средств на рынке ценных бумаг при приемлемом соотношении риск/доходность; управлять ликвидностью коммерческого банка и страховыми резервами страховых компаний посредством операций на рынке ценных бумаг; разрабатывать и реализовывать программы минимизации рисков основных операций и бизнес-проектов посредством операций с производными финансовыми инструментами; Владеть: - навыками использования систем Интернет-трейдинга; инструментарием портфельной теории и портфельного моделирования; методиками анализа финансового рынка и формирования диверсифицированного портфеля ценных бумаг; навыками инвестиционных расчетов. 2. ТЕМАТИЧЕСКИЙ ПЛАН Таблица 1.1 1.3 1.4 2.1 2.2 2.3 2.4 6 8 8 8 8 32 8 Итого баллов 1.1 1.2 3 4 5 Модуль 1 (1-9 учебные недели) Основы портфельного 1, 2 3 1 инвестирования Ценообразование на рынке 3-5 6 3 финансовых инструментов Основы управления 6,7 3 2 портфелем акций Модели формирования 8-9 6 3 оптимального портфеля акций 18 9 Итого (часов, баллов) Модуль 2 (10-18 учебные недели) Теория и практика управления 10-12 5 2 портфелем облигаций Управление портфелем 12-14 5 2 производных финансовых инструментов Хеджирование портфеля 15-17 6 3 ценных бумаг Мониторинг инвестиционного 18 2 2 портфеля 18 9 Итого (часов, баллов) ВСЕГО (часов, баллов) 36 18 Самостоятель ная работа 2 Семинары 1 Виды учебной работы и самостоятельная работа, в час. Лекции Наименование темы недели семестра № Итого часов Тематический план для студентов очного обучения 7 8 12 0-8 17 0-17 13 0-10 17 0-10 59 0-45 15 0-10 17 0-15 19 0-20 12 0-10 63 122 0-55 0-100 10 10 8 36 68 Таблица 1.2 Наименование темы Виды учебной работы и самостоятельная работа, в час. недел и семес тра № Итог о часов Тематический план для студентов заочного обучения (полная форма обучения) 1 2 3 4 5 6 7 8 Самостоятель ная работа Семинары Лекции 1 2 Основы портфельного инвестирования 3 1, 2 4 0,5 5 0,5 6 10 Ценообразование на рынке финансовых инструментов Основы управления портфелем акций Модели формирования оптимального портфеля акций Теория и практика управления портфелем облигаций Управление портфелем производных финансовых инструментов Хеджирование портфеля ценных бумаг Мониторинг инвестиционного портфеля ВСЕГО (часов, баллов) 3-5 1,5 0,5 15 6,7 8-10 1 1 0,5 0,5 10 15 11-12 1 0,5 15 13, 14 1 0,5 15 15-17 1 0,5 15 18 1 0,5 15 8 4 110 7 11 17 11,5 16,5 16,5 16,5 16,5 16,5 122 Таблица 1.3 3 1, 2 4 0,5 5 0,25 6 14 Ценообразование на рынке финансовых инструментов Основы управления портфелем акций Модели формирования оптимального портфеля акций Теория и практика управления портфелем облигаций Управление портфелем производных финансовых инструментов Хеджирование портфеля ценных бумаг 3-5 0,5 0,25 14 6,7 8-10 0,5 0,5 0,25 0,25 14 14 11-12 0,5 0,25 14 13, 14 0,5 0,25 14 15-17 0,5 0,25 18 3 4 5 6 7 Самостоятель ная работа 2 Основы портфельного инвестирования Семинары 1 1 2 Виды учебной работы и самостоятельная работа, в час. Лекции Наименование темы недели семестра № Итого часов Тематический план для студентов заочного обучения (сокращенная форма обучения) 7 14,75 14,75 14,75 14,75 14,75 14,75 18,75 Мониторинг инвестиционного портфеля ВСЕГО (часов, баллов) 8 18 0,5 0,25 14 4 2 116 14,75 122 Таблица 2. 0-2 0-2 0-4 Тема 2.1 Тема 2.2 Тема 2.3 Тема 2.4 - 0-1 0-1 0-2 0-2 0-2 0-2 0-2 - Модуль 1 0-2 0-2 0-2 0-2 0-1 0-1 0-2 0-6 0-6 Модуль 2 0-1 0-2 0-2 0-2 0-2 0-2 0-2 0-2 0-2 0-1 0-6 0-9 0-6 0-12 - 0-4 0-8 Всего Итого 0-7 0-13 0-6 0-12 другие формы - электронные практикум контрольная работа 0-2 0-2 0-2 0-6 Информацио нные системы и технологии комплексные ситуационные задания лабораторная работа 0-2 0-1 0-3 Технические формы контроля программы компьютерного тестирования ответ на семинаре 0-1 0-1 реферат собеседование Тема 1.1 Тема 1.2 Тема 1.3 Тема 1.4 Всего тест коллоквиумы Письменные работы 0-1 0-1 0-2 0-2 0-1 0-3 0-2 0-4 0-6 0-2 0-2 0-4 0-2 0-1 0-1 0-4 0-8 0 - 17 0-10 0-10 0-45 0-1 0-1 0-2 - 0-2 0-2 - 0-4 0-2 0-4 0-2 0-2 0-2 - 0-1 0-1 - 0-4 0-6 0-4 0-7 0-12 0-18 0-4 0-8 0-2 0-6 0-10 0-15 0-20 0-10 0-55 0 – 100 эссе Устный опрос № темы Итого количество баллов Виды и формы оценочных средств в период текущего контроля Таблица 3. Планирование самостоятельной работы студентов очной формы обучения № Модули и темы Модуль 1 1.1 1.2 1.3 Основы портфельного инвестирования Ценообразование на рынке финансовых инструментов Основы управления портфелем акций Виды СРС обязательные дополнительные чтение текста основной конспектирование и дополнительной текста и/или литературы, а также их выписки из него аналитическая обработка - ознакомление с нормативно-правовыми документами и их анализ; - работа с конспектами лекций; - ответы на контрольные вопросы подготовка сообщений к выступлению на семинарских занятиях; решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы эссе «Тенденции развития рынка акций. Прогнозы ценовых трендов»; решение задач, в т.ч. комплексных электронных; ответы на - составление плана и тезисов ответа; - реферат - составление плана и тезисов ответа; - реферат; - самотестирование - составление плана и тезисов ответа; - реферат; - самотестирование; - подготовка презентаций. Неделя семестра 1-9 Объем часов Кол-во баллов 8 1-2 0-10 8 3-5 0-15 8 6, 7 0-10 1.4 Модели формирования оптимального портфеля акций контрольные вопросы; работа со словарями и справочниками. решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы - составление плана и тезисов ответа; - реферат; - самотестирование; - подготовка презентаций. чтение текста основной и дополнительной литературы, а также их аналитическая обработка решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; эссе «Тенденции развития рынка облигаций. Прогнозы ценовых трендов» конспектирование текста и/или выписки из него - составление плана и тезисов ответа; - реферат; - самотестирование; - подготовка презентаций. 2.1 Теория и практика управления портфелем облигаций 2.2 Управление портфелем производных финансовых инструментов решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; эссе «Тенденции развития рынка срочных контрактов». - составление плана и тезисов ответа; - реферат; - самотестирование; подготовка презентаций. Хеджирование портфеля ценных бумаг решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы Мониторинг инвестиционного портфеля подготовка сообщений к выступлению на семинарских занятиях; решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; эссе «Индикаторы финансовых рынков и их использование в оценке инвестиционного портфеля» - составление плана и тезисов ответа; - реферат; - самотестирование; подготовка презентаций. - составление плана и тезисов ответа; - реферат; - самотестирование; подготовка презентаций. 2.3 2.4 0-12 32 0-45 8 0-8 10 0-14 10 0-20 8 0-11 8-9 Всего по модулю 1: Модуль 2 8 9-18 10-12 12-14 15-17 18 Всего по модулю 2: ИТОГО: 36 0-55 68 0-100 Таблица 4. Планирование самостоятельной работы студентов заочного обучения (полная форма обучения) № Модули и темы Виды СРС обязательные 1 Основы портфельного инвестирования - ознакомление нормативно-правовыми документами и их анализ; Неделя семестра дополнительные с - составление тезисов ответа; - реферат плана и Объем часов 10 1-2 - работа с конспектами лекций; - ответы на контрольные вопросы 2 3 4 Ценообразование на рынке финансовых инструментов Основы управления портфелем акций Модели формирования оптимального портфеля акций подготовка сообщений к выступлению на семинарских занятиях; решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы эссе «Тенденции развития рынка акций. Прогнозы ценовых трендов»; решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; работа со словарями и справочниками. решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы - составление плана тезисов ответа; - реферат; - самотестирование и 3-5 - составление плана и тезисов ответа; - реферат; - самотестирование; - подготовка презентаций. - составление плана и тезисов ответа; - реферат; - самотестирование; - подготовка презентаций. 5 Теория и практика управления портфелем облигаций решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; эссе «Тенденции развития рынка облигаций. Прогнозы ценовых трендов» - составление плана и тезисов ответа; - реферат; - самотестирование; - подготовка презентаций. 6 Управление портфелем производных финансовых инструментов решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; эссе «Тенденции развития рынка срочных контрактов». - составление плана и тезисов ответа; - реферат; - самотестирование; подготовка презентаций. Хеджирование портфеля ценных бумаг решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы - составление плана и тезисов ответа; - реферат; - самотестирование; подготовка презентаций. Мониторинг инвестиционного портфеля подготовка сообщений к выступлению на семинарских занятиях; решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; эссе «Индикаторы финансовых рынков и их использование в оценке инвестиционного портфеля» - составление плана и тезисов ответа; - реферат; - самотестирование; подготовка презентаций. 7 8 15 10 6, 7 15 8-9 10-12 15 15 12-14 15 15-17 18 ИТОГО: 15 110 Таблица 5. Планирование самостоятельной работы студентов заочного обучения (сокращенная форма обучения) № Модули и темы Виды СРС обязательные 1 Основы портфельного инвестирования - ознакомление с нормативно-правовыми документами и их анализ; - работа с конспектами Неделя семестра дополнительные - составление тезисов ответа; - реферат плана и Объем часов 14 1-2 лекций; - ответы на контрольные вопросы 2 3 4 Ценообразование на рынке финансовых инструментов Основы управления портфелем акций Модели формирования оптимального портфеля акций подготовка сообщений к выступлению на семинарских занятиях; решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы эссе «Тенденции развития рынка акций. Прогнозы ценовых трендов»; решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; работа со словарями и справочниками. решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы - составление плана тезисов ответа; - реферат; - самотестирование и - составление плана и тезисов ответа; - реферат; - самотестирование; - подготовка презентаций. - составление плана и тезисов ответа; - реферат; - самотестирование; - подготовка презентаций. 5 Теория и практика управления портфелем облигаций решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; эссе «Тенденции развития рынка облигаций. Прогнозы ценовых трендов» - составление плана и тезисов ответа; - реферат; - самотестирование; - подготовка презентаций. 6 Управление портфелем производных финансовых инструментов решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; эссе «Тенденции развития рынка срочных контрактов». - составление плана и тезисов ответа; - реферат; - самотестирование; подготовка презентаций. Хеджирование портфеля ценных бумаг решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы - составление плана и тезисов ответа; - реферат; - самотестирование; подготовка презентаций. Мониторинг инвестиционного портфеля подготовка сообщений к выступлению на семинарских занятиях; решение задач, в т.ч. комплексных электронных; ответы на контрольные вопросы; эссе «Индикаторы финансовых рынков и их использование в оценке инвестиционного портфеля» - составление плана и тезисов ответа; - реферат; - самотестирование; подготовка презентаций. 7 8 ИТОГО: 14 3-5 14 6, 7 14 8-9 10-12 14 14 12-14 18 15-17 18 14 116 3. СОДЕРЖАНИЕ ДИСЦИПЛИНЫ МОДУЛЬ 1 ТЕМА 1.1. Основы портфельного инвестирования. Портфель. Интегральные характеристики портфеля. Доходность и риск – объективные характеристики портфеля. Структура портфеля и период владения – субъективные характеристики портфеля. Факторы, сопутствующие формированию портфеля конкретным инвестором. Срочные и бессрочные портфели. Однородные и смешанные портфели. Постоянные, пополняемые и отзываемые портфели. Консервативные, умеренно-агрессивные и агрессивные портфели. Портфели роста и дохода. Понятия инвестиций. Стратегические и портфельные инвестиции. Инвестиционный процесс. Этапы инвестиционного процесса. Основы формирования инвестиционной политики. Методы анализа фондового рынка. Технический, фундаментальный, психологический и нейронный анализ. Достоинства и недостатки каждого метода. Фондовые индексы и рейтинги как индикаторы состояния фондового рынка и качества ценных бумаг. Выбор активов для инвестирования средств. Ведение и пересмотр структуры инвестиционного портфеля. Риск портфеля и его составляющие. Рыночный (систематический) и нерыночный (несистематический) риск. Управляемый и неуправляемый риск. ТЕМА 1.2. Ценообразование на рынке финансовых инструментов Динамическая модель рынка капитала. Соотношение между рынками материальных благ и капитала. Норма замещения. Норма временного предпочтения. Структура временных предпочтений индивида. Оценка стоимости финансовых инструментов методом pricing by duplication. План потребления и бюджетная линия. Кривая безразличия. Оптимальный план потребления. Равновесие на рынке и процентная ставка. Динамическая модель оценки стоимости финансовых инструментов с определенными возвратными потоками для двух и множества временных периодов. Теорема доминирования стоимости. Теорема аддитивности стоимости. Динамическая модель оценки стоимости финансовых инструментов с неопределенными возвратными потоками. Базовая модель оценки финансовых активов – DCF-модель. Оценка привилегированных акций. Теоретическая стоимость обыкновенных акций. Постоянный рост и непостоянный рост. Модели оценки стоимости и доходности безрисковых ценных бумаг. Рыночная стоимость денежного потока. Ставка внутренней доходности денежного потока. Модели стоимости аннуитетов. Стоимость купонных и бескупонных облигаций. Доходность к погашению. Полная доходность облигации за период. Чувствительность цены облигации к изменению процентной ставки. Показатели дюрации и изгиба. Эквивалентность облигаций различных видов. Конверсионные коэффициенты. Оценка векселей. Дисконт. Учетная ставка за период и за год. Модели ценообразования на срочном рынке. Модель издержек, модель cost-of-carry. ROV-метод. ТЕМА 1.3. Основы управления портфелем акций Полная и наивная диверсификации. Риск портфеля и количество ценных бумаг, входящих в него. Показатели взаимосвязи доходности акций и их использование в управлении портфелем. Теорема о взаимных фондах. Теорема разделения Тобина. Теорема о рыночном портфеле. Стратегии управления портфелем акций. Структура консервартивного, агрессивного и умеренно агрессивного портфелей акций российского фондового рынка. ТЕМА 1.4. Модели формирования оптимального портфеля акций Формирование оптимального портфеля по Г.Марковицу. Модель Тобина – модель формирования оптимального портфеля. Портфели с рисковой и безрисковой частями. Пример формирования портфеля. Модели арбитражного ценообразования. Пример построения портфеля. САРМ: ценовое представление и представление в терминах доходностей. Пример формирования портфеля по модели Шарпа. МОДУЛЬ 2 ТЕМА 2.1. Теория и практика управления портфелем облигаций Пассивные стратегии. Теорема Самуэльсона. Техника иммунизации портфеля. Стратегия подбора денежных потоков. Сфера применимости каждой стратегии. Примеры построения портфелей. Активные стратегии. Стратегия следования кривой доходности. Своп. Примеры активного управления портфелем. ТЕМА 2.2. Управление портфелем производных финансовых инструментов Рынок производных финансовых инструментов как один из сегментов финансового рынка. Понятие и сущность производного финансового инструмента и производной ценной бумаги. Понятие форвардного контракта. Виды форвардных контрактов. Операции с форвардами. Понятие и виды фьючерсных контрактов. Характерные особенности опционных контрактов и их основные параметры. Виды и типы опционов. Сложные фьючерсные стратегии как самостоятельные производные финансовые инструменты. Примеры использования короткого и длинного стеллажа, спрэда «бабочка». Межконтрактные и межтоварные спрэды. Торговля базисом как сложная фьючерсная стратегия. Комплексные стратегии использования опционов. Формирование сложных опционных стратегий. Понятие элементарных и гибридных финансовых инструментов. Виды гибридных инструментов. Использование гибридных финансовых инструментов в финансовом менеджменте. ТЕМА 2.3. Хеджирование портфеля ценных бумаг Хеджирование как один из методов управления риском. Условия осуществления хеджирования. Группы операций хеджирования. Типы хеджа в зависимости от техники проводимой операции. Возможности использования форвардных контрактов хеджерами. Примеры операций с форвардными контрактами. Хеджирование фьючерсными контрактами. Хеджирование с использованием дюрации. Портфельное хеджирование. Сущность хеджирования опционными контрактами. Применение сложных опционных стратегий. ТЕМА 2.4. Мониторинг инвестиционного портфеля Принципы управления портфелем. Инвестиционные цели и полученные результаты. Показатели эффективности управления портфелем. Сравнение отдачи с общерыночными критериями. Обновление портфеля. 4. ПЛАНЫ СЕМИНАРСКИХ ЗАНЯТИЙ ЗАНЯТИЕ 1. Основы портфельного инвестирования. 1. Информационное обеспечение рынка ценных бумаг. 2. Информационная эффективность рынка ценных бумаг 3. Показатели динамики рынка ценных бумаг. 4. Основы анализа рынка ценных бумаг. 5. Этапы инвестиционного процесса 6. Инвестиционная среда 7. Виды финансовых инструментов 8. Портфель: понятие, характеристики, виды ЗАНЯТИЕ 2. Ценообразование на рынке финансовых инструментов 1. Модели оценки различных ценных бумаг 2. Определение стоимости и доходности облигаций (решение задач) 3. Определение стоимости и доходности акций (решение задач) 4. Определение стоимости и доходности векселей (решение задач) 5. Определение дюрации и изгиба (решение задач) ЗАНЯТИЕ 3. Основы управления портфелем акций 1. Стратегии диверсификации портфеля 2. Определение показателей риска и доходности акций и облигаций (решение задач с использованием MS EXCEL) 3. Определение ковариации и корреляции доходности акций (решение задач с использованием MS EXCEL) ЗАНЯТИЕ 4. Модели формирования оптимального портфеля акций Формирование инвестиционных портфелей акций с использованием моделей Марковица, Шарпа, АРТ (с использованием MS EXCEL и системы Интернет-трейдинга QUIK) ЗАНЯТИЕ 5. Теория и практика управления портфелем облигаций Формирование инвестиционных портфелей облигаций с использованием стратегий иммунизации, следования кривой доходности (с использованием MS EXCEL и системы Интернет-трейдинга QUIK) Задание на практическое занятие по темам 4-5 Деловая игра «Портфельный менеджер» в режиме реального времени Студент выполняет данное задание в течение всех 10 часов, предусмотренных на проведение семинарских занятий. 1. Студент устанавливает соединение с сервером QUIK. 2. Настраивает рабочий экран программы QUIK Junior. 3. Студент последовательно проходит все этапы инвестиционного процесса. На первом этапе администратор торгов (преподаватель) выдает каждому студенту взаймы 1000000 «виртуальных» рублей и 10 лотов акций ОАО «Газпром». Цель: обеспечить прирост первоначального капитала на уровне не менее 15% годовых. 4. После окончания всех формальных процедур трейдеры (студенты) следят за ходом биржевых торгов. В соответствии с рыночной ситуацией и сделанными на будущее прогнозами трейдер принимает то или иное инвестиционное решение, которое позволит ему сформировать или переструктурировать портфель, ликвидировать портфель ценных бумаг по окончании инвестиционного горизонта. Принятие инвестиционного решения влечет за собой необходимость подачи в торговую систему обычной или лимитированной заявки на покупку-продажу, или, напротив, необходимость отмены заявки. При этом трейдер не просто подает заявку в торговую систему, но и наблюдает за движением своей заявки в очереди заявок. В любой момент времени трейдер может просмотреть остатки денежных средств и ценных бумаг на его счете. 5. Основное внимание и наибольшую часть времени студент уделяет мониторингу портфеля ценных бумаг. Под мониторингом понимают все действия, связанные с ведением и пересмотром структуры портфеля. В зависимости от инвестиционной обстановки, от полученных от клиентов приказов может возникнуть необходимость переформировать инвестиционный портфель с тем, чтобы обеспечить требуемую доходность. Таким образом, трейдер будет продавать одни ценные бумаги и приобретать другие, выставляя заявки в систему. 6. По мере приближения срока окончания инвестиционного горизонта трейдер должен начать анализировать рыночную ситуацию на предмет максимально выгодной продажи ценных бумаг, входящих в его портфель. При выявлении наиболее привлекательных условий трейдер выставляет заявку на продажу. К окончанию практических занятий на счете каждого трейдера (студента) должны быть 10 лотов акций ОАО «Газпром», которые изначально были выданы взаймы, и денежные средства. Никакие другие инструменты в портфель входить не должны. 7. Студент (трейдер) в ходе трейдинга может обращаться за консультацией к администратору (преподавателю) лично или через встроенную в QUIK Junior систему связи участников торговых собраний. 8. После формирования студентов итогового портфеля проводится оценка успешности работы по следующим основным критериям: Ситуация на фондовом рынке Полученный результат Снижение первоначальной стоимости портфеля более чем на 20% Неизменность первоначальной стоимости портфеля или ее снижение не более чем на 20% Рост первоначальной стоимости портфеля на 0-12% Рост первоначальной стоимости портфеля на 13-25% Рост первоначальной стоимости портфеля на 26% и более В условиях понижательного тренда и «бокового» движения цены В условиях повышательного тренда Неуд. Неуд. Удовл. Неуд. Хорошо Удовл. Отлично Хорошо Отлично Отлично ЗАНЯТИЕ 6. Управление портфелем производных финансовых инструментов 1. Формирование простых и сложных фьючерсных и опционных стратегий (с использованием MS EXCEL и системы Интернет-трейдинга QUIK) 2. Выполнить комплексное расчетное задание: В таблице приведена динамика валютных фьючерсов с исполнением 15 числа через 2, 3 и 4 месяца (в рублях за 1 долл.). День 2 мес. фьючерс 3 мес. фьючерс 4 мес. фьючерс 1 30,50 31,00 31,50 2 30,56 31,02 31,51 3 30,54 30,97 31,47 4 30,61 31,04 31,53 5 30,58 31,05 31,54 6 30,58 31,05 31,56 7 30,59 31,07 31,56 8 30,53 31,03 31,52 9 30,52 31,02 31,53 10 30,51 31,00 31,52 1. Рассчитайте доход (убытки) от открытия длинной позиции по стеллажу в день 1 и закрытия этой позиции в дни 2-10. 2. Рассчитайте доход (убытки) от открытия короткой позиции по стеллажу в день 1 и закрытия этой позиции в дни 2-10. 3. Рассчитайте доход (убытки) от открытия длинной позиции по спрэду «бабочка» в день 1 и закрытия этой позиции в дни 2-10. 4. Рассчитайте доход (убытки) от открытия кроткой позиции по спрэду «бабочка» в день 1 и закрытия этой позиции в дни 2-10. ЗАНЯТИЕ 7. Хеджирование портфеля ценных бумаг Выполнить комплексное расчетное задание: В таблице приведены цены закрытия акций российских нефтяных компаний с декабря 2010 г. по март 2011 г. Существует фьючерс на индекс акций компании 1. Дата Компания 1 Компания 2 Компания 3 Компания 4 Компания 5 27.12.10 251,00 40,00 8,40 5,87 9,90 28.12.10 260,60 45,00 8,20 5,87 10,20 09.01.11 283,50 55,50 8,70 6,25 9,81 10.01.11 297,00 60,00 8,29 6,63 10,28 11.01.11 304,00 65,00 8,32 6,74 11,09 15.01.11 304,26 60,00 8,47 6,71 11,20 16.01.11 311,68 60,00 8,30 6,86 12,00 06.02.11 285,00 62,00 8,80 6,83 13,45 07.02.11 277,22 51,00 9,00 6,70 13,64 08.02.11 284,40 59,99 8,99 6,88 13,85 11.02.11 282,46 55,00 9,44 6,84 14,00 12.02.11 293,64 56,00 10,19 7,31 14,60 13.02.11 310,77 59,99 10,52 7,58 15,38 15.02.11 294,00 53,01 10,50 7,18 14,67 19.02.11 288,01 53,00 10,00 6,93 14,65 20.02.11 285,03 53,00 9,70 6,84 14,61 21.02.11 268,23 51,00 9,00 6,10 13,36 26.02.11 278,00 53,00 9,00 6,39 14,20 27.02.11 272,06 53,10 9,00 6,17 13,76 01.03.11 265,92 57,00 9,00 6,24 14,03 05.03.11 276,70 57,50 8,95 6,85 13,77 06.03.11 294,00 57,58 8,95 7,13 14,00 07.03.11 298,26 58,00 8,94 7,30 14,10 11.03.11 292,20 58,02 9,00 7,13 13,80 1. Оценить возможность хеджирования покупки и продажи акций всех компаний с помощью фьючерсного контракта на индекс акций компании 1. 2. Рассчитать коэффициенты корреляции и хеджирования. Полученные результаты представить в виде таблицы, сделать выводы. 3. Определить количество контрактов, необходимых для проведения полного хеджирования. 4. Сформировать фьючерсный контракт на индекс портфеля акций нефтяных компаний, построив предварительно индекс портфеля акций по методу взвешивания цены. 5. Рассчитать возможность хеджирования таким контрактом покупки или продажи акций отдельных компаний. 6. Результаты расчетов свести в таблицу и сделать выводы. ЗАНЯТИЕ 8. Мониторинг инвестиционного портфеля 1. Финансовые индикаторы и их использование в анализе результатов портфельного инвестирования 2. Фондовые индексы и их динамика 3. Индекс волатильности Московской биржи 4. Реструктуризация инвестиционного портфеля: транзакционные издержки, приток и отзыв инвестиционного капитала 5. ТЕМЫ ЭССЕ 1. Индикаторы финансовых рынков и их использование в оценке инвестиционного портфеля 2. Тенденции развития рынка срочных контрактов 3. Тенденции развития рынка облигаций. Прогнозы ценовых трендов 4. Тенденции развития рынка акций. Прогнозы ценовых трендов 5. Другие темы эссе могут быть предложены студентами по согласованию преподавателем с 6. ТЕМЫ РЕФЕРАТОВ 1. Возможности снижения риска инвестиций в ценные бумаги посредством операций с фьючерсными контрактами на индекс акций. 2. Анализ доходности операций инвестиционной компании с различными видами ценных бумаг. 3. Управление систематическим и несистематическим риском портфеля 4. Проблемы осуществления замен в портфеле облигаций в современных условиях 5. Иммунизация портфеля как способ управления процентным риском. 6. Минимизация несистематического корпоративного риска посредством диверсификации. 7. Активные стратегии управления портфелем облигаций: методика и особенности применения 8. Формирование оптимального портфеля на базе модели арбитражного ценообразования. 9. Управление систематическим и несистематическим риском портфеля 10. Кредитные деривативы – новейший способ управления кредитным риском. 11. Управление портфелем государственных ценных бумаг 12. Показатели чувствительности цены облигации к изменению процентной ставки и их применение при формировании облигационного портфеля 13. Оценка эффективности управления портфелем ценных бумаг 14. Активные и пассивные стратегии управления портфелем облигаций 15. Управление портфелем рисковых ценных бумаг 16. Управление портфелем безрисковых ценных бумаг 17. Проблемы реализации хеджинговых стратегий на российском фондовом рынке 18. Операции РЕПО в управлении портфелем ценных бумаг 19. Круг методов хеджирования доступных посредством инструментов российского срочного рынка 20. Оценка миноритарного пакета акций в современных условиях 21. Макроэкономические показатели и их влияние на стоимость акций 22. Ипотечные облигации: зарубежный опыт и перспективы развития на российском рынке 23. Основные подходы к оценке обыкновенных акций в современных условиях 7. ТЕМЫ КОНТРОЛЬНЫХ РАБОТ Теории временной структуры процентных ставок. Модель оценки финансовых активов. Ее практическая применимость. Сущность модели Г.Марковица и ее применение. Формирование оптимального портфеля на базе модели арбитражного ценообразования. 5. Модель Тобина и формирование портфеля ценных бумаг. 6. Систематический и несистематический риски. Возможность управления каждым из них. 7. Осуществление замен в портфеле облигаций. 8. Основные способы определения теоретической стоимости акций. 9. Основные способы определения теоретической стоимости облигаций. 10. Дюрация и изгиб как основные характеристики инвестиционных качеств облигации. 1. 2. 3. 4. 11. Техника иммунизации портфеля. 12. Стратегия следования кривой доходности. 13. Своп как активная стратегия управления портфелем облигаций. 14. Сущность и виды хеджирования портфеля ценных бумаг. 15. Управление портфелем производных финансовых инструментов фьючерсов и опционов). 16. Инструменты хеджирования и их краткая характеристика. 17. Полная и наивная диверсификация. 18. Хеджирование форвардными и фьючерсными контрактами. 19. Хеджирование опционными контрактами. 20. Использование свопов в целях хеджирования (портфелем 8. ВОПРОСЫ К ЗАЧЕТУ 1. Понятие и виды инвестиций. 2. Различия прямых и портфельных инвестиций. 3. Инвестиционная среда. 4. Этапы инвестиционного процесса. 5. Портфель и его характеристики. Виды портфелей. 6. Понятие и виды рисков. 7. Современная теория рынка капитала. 8. Модель дисконтированного денежного потока. 9. Краткая характеристика моделей оценки рисковых финансовых инструментов. 10. Понятие эффективного портфеля. 11. Характеристика множества эффективных портфелей. 12. Понятие бета-коэффициента. 13. Сущность полной и наивной диверсификации. 14. Характеристика модели оценки финансовых активов. 15. Характеристика моделей Г.Марковица и Д.Тобина. 16. Описать влияние включения безрискового актива на эффективное множество. 17. Понятие примитивной ценной бумаги. 18. Содержание теоремы о разделении, теоремы о диверсификации. 19. Характеристика связи между рыночной стоимостью облигации и процентными ставками. 20. Модели оценки стоимости и доходности безрисковых ценных бумаг. 21. Понятие дюрации и изгиба. Способ их расчета. 22. Характеристика модели арбитражного ценообразования. 23. Расчет доходности облигации с нулевым купоном. 24. Расчет доходности облигации с постоянным купоном. 25. Пассивные стратегии управления портфелем облигаций. 26. Активные стратегии управления портфелем облигаций. 27. Определение и использование коэффициентов конверсии. 28. Назвать различия между диверсификацией и хеджированием. 29. Понятие хеджирования. 30. Краткая характеристика инструментов хеджирования. 31. Стратегии хеджа посредством форвардных и фьючерсных контрактов. 32. Особенности хеджирования опционными контрактами. 33. Понятие базисного риска. 34. Особенности хеджирования производными на фондовый индекс. 35. Перекрестное хеджирование и связанные с ним риски. 36. Коэффициент хеджирования и его определение. 9. УЧЕБНО-МЕТОДИЧЕСКОЕ И ИНФОРМАЦИОННОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ (МОДУЛЯ). 9.1 ОСНОВНАЯ ЛИТЕРАТУРА: 1. Алиев, А. Т. Управление инвестиционным портфелем [Электронный ресурс] : Учебное пособие / А. Т. Алиев, К. В. Сомик. - М. : Издательскоторговая корпорация «Дашков и К°», 2013. Режим доступа: http://znanium.com/catalog.php?item=booksearch&code (дата обращения 14.10.2013). 2. Инвестиционный менеджмент : учеб. по спец. "Менеджмент организации" / Н. Д. Гуськова [и др.]. - Москва : КноРус, 2010. - 456 с. РЕК УМО 3. Староверова, Г. С. Экономическая оценка инвестиций : учеб. пособие для студ., обуч. по спец. 080502 "Экономика и управление на предприятии" / Г. С. Староверова, А. Ю. Медведев, И. В. Сорокина. - Москва : КноРус, 2010. - 312 с. 4. Шарп, Уильям Ф. Инвестиции : учеб. / У. Ф. Шарп, Г. Д. Александер, Дж. В. Бэйли ; пер. с англ. : А. Н. Буренин. - Москва : Инфра-М, 2009. - 1028 с. 1. 2. 3. 4. 5. 6. 7. 8. 9.2 ДОПОЛНИТЕЛЬНАЯ ЛИТЕРАТУРА: Аскинадзи, В. М. Портфельные инвестиции. Учебно-методический комплекс [Электронный ресурс] / В. М. Аскинадзи, В. Ф. Максимова. - М.: Евразийский открытый институт, 2011. - 120 с. - 978-5-374-00408-3. Режим доступа:http://biblioclub.ru/index.php?page=book&id=90990 (дата обращения 18.10.2013). Болдырева, Н.Б. Управление финансовыми инвестициями [Текст] : Учеб. пособие / Н.Б.Болдырева. – Тюмень: Изд-во ТюмГУ, 2010. – 228 с. Данилин, В.И. Финансовый менеджмент: задачи, тесты, ситуации [Текст] : учеб. пособие / В.И.Данилин. – М.: Проспект, 2009. – 360 с.3 Иванов, А.П. Финансовые инвестиции на рынке ценных бумаг [Текст] : Учеб. пособие. 4-е изд., перераб. и доп. / А.П.Иванов – М.: Дашков и К, 2010. – 480 с. Инвестиции. Оценка эффективности и принятие решений [Электронный ресурс] : учебник / Новосибирск: НГТУ, 2011. - 380 с. - 978-5-7782-1628-0. Режим доступа: http://biblioclub.ru/index.php?page=book&id=135599 (дата обращения 28.12.2013). Инвестиции [Текст] : Учебник. /Под ред. Г.П.Подшиваленко. – М.: КноРус, 2009. – 496 с. Инвестиционный анализ [Электронный ресурс] / Новосибирск: НГТУ, 2012. - 430 с. - 978-5-7782-1814-7. Режим доступа: http://biblioclub.ru/index.php?page=book&id=135600 (дата обращения 28.12.2013). Иванов, А. А. Риск-менеджмент. Учебно-методический комплекс [Электронный ресурс] / А. А. Иванов, С. Я. Олейников, С. А. Бочаров. - М.: Евразийский открытый институт, 2011. - 303 с. - 978-5-374-00013-6. Режим доступа: http://biblioclub.ru/index.php?page=book&id=93140 (дата обращения 28.12.2013). 9. Зубкова, Л.Д. Инвестиции [Текст] : Учеб. пособие. 2-е изд., перераб. и доп. / Л.Д. Зубкова. – Тюмень: Изд-во ТюмГУ, 2010. – 264 с. 10.Зубченко, Л. А. Иностранные инвестиции [Электронный ресурс] : учебное пособие / Л. А. Зубченко. - М.: Издательство Книгодел, 2010. - 178 с. - 9785-9659-0058-9. Режим доступа: http://biblioclub.ru/index.php?page=book&id=63548 (дата обращения 28.12.2013). 11.Карлик, А.Е. Инвестиционный менеджмент [Текст] : Учебник. / А.Е.Карлик. – СПб.: Вернера Регина, 2008. – 216 с. 12.Коваленко, П. П. Оценка экономической эффективности инвестиционных и инновационных проектов [Электронный ресурс] / П. П. Коваленко. - М.: Лаборатория книги, 2011. - 146 с. - 978-5-504-00444-0. Режим доступа:http://biblioclub.ru/index.php?page=book&id=140293 (дата обращения 28.12.2013). 13.Корпоративные финансы [Текст] : Учебник для студентов вузов, обучающихся по специальности «Финансы и кредит» : стандарт третьего поколения / Под ред. М.В. Романовского, А.И.Вострокнутовой. – СПб.: Питер, 2014. – 592 с. 14.Максимова, В. Ф. Инвестиционный менеджмент: учебно-методический комплекс [Электронный ресурс] / В. Ф. Максимова, В. М. Аскинадзи. - М.: Евразийский открытый институт, 2011. - 200 с. - 978-5-374-00407-6. Режим доступа: http://biblioclub.ru/index.php?page=book&id=90368 (дата обращения 28.12.2013). 15.Матраева, Л. В. Методология статистического анализа инвестиционной привлекательности регионов РФ для иностранных инвесторов [Электронный ресурс] / Л. В. Матраева. - М.: ИТК Дашков и К, 2013. - 312 с. - 978-5-394-02342-1. Режим доступа: http://biblioclub.ru/index.php?page=book&id=221294(дата обращения 28.12.2013). 16.Николаева, И. П. Инвестиции [Электронный ресурс] : учебник / И. П. Николаева. - М.: Дашков и Ко, 2013. - 254 с. - 978-5-394-01410-9. Режим доступа: http://biblioclub.ru/index.php?page=book&id=116487 (дата обращения 28.12.2013). 17.Нешитой, А. С. Инвестиции [Электронный ресурс] : учебник / А. С. Нешитой. - М.: Дашков и Ко, 2012. - 372 с. - 978-5-394-01461-1. Режим доступа:http://biblioclub.ru/index.php?page=book&id=112197 (дата обращения 28.12.2013) 18.Сироткин, С. А. Экономическая оценка инвестиционных проектов [Электронный ресурс] : учебник / С. А. Сироткин, Н. Р. Кельчевская. - М.: Юнити-Дана, 2012. - 312 с. - 978-5-238-01944-4. Режим доступа:http://biblioclub.ru/index.php?page=book&id=118557 (дата обращения 28.12.2013). 19.Турманидзе, Т.У. Экономическая оценка инвестиций [Текст] : Учебник для вузов. / Т.У.Турманидзе. – М.: Экономика, 2009. – 342 с. 20.Финансовый менеджмент [Текст] : Учеб. для студ. вузов, обуч. по спец. «Финансы и кредит», «Бух.учет, анализ и аудит» (гриф МО). 3-е изд., стер. / Под ред. Е.И.Шохина. – М.: КноРус, 2011. – 480 с. 21.Цепенок, Я. А. Управление портфелем ценных бумаг на предприятии [Электронный ресурс] / Я. А. Цепенок. - М.: Лаборатория книги, 2012. - 81 с. - 978-5-504-00617-8. Режим доступа: http://biblioclub.ru/index.php?page=book&id=140861 (дата обращения 28.12.2013). 22.Чернов, В. А. Инвестиционный анализ [Электронный ресурс] : учебное пособие / В. А. Чернов. - М.: Юнити-Дана, 2012. - 160 с. - 978-5-238-013015. Режим доступа: http://biblioclub.ru/index.php?page=book&id=115016 (дата обращения 28.12.2013). 23.Черняк, В. З. Управление инвестиционными проектами [Электронный ресурс] : учебное пособие / В. З. Черняк. - М.: Юнити-Дана, 2012. - 365 с. 5-238-00680-2. Режим доступа: http://biblioclub.ru/index.php?page=book&id=118746 (дата обращения 28.12.2013). 24.Шапкин, В.А. Управление портфелем инвестиций ценных бумаг [Текст]. 3-е изд. / В.А.Шапкин. – М.: Дашков и К, 2010. – 512 с. 9.3. ПРОГРАММНОЕ ОБЕСПЕЧЕНИЕ И ИНТЕРНЕТ-РЕСУРСЫ: 1. MC EXСEL 2. Система Интернет-трейдинга QUIK-Junior 3. http://www.micex.rts.ru – официальный сайт ОАО «Московская биржа» 4. http://www.ra-national.ru официальный сайт статистики по российскому фондовому рынку НАУФОР 5. http://www.minfin.ru официальный сайт Министерства финансов РФ 10. ТЕХНИЧЕСКИЕ СРЕДСТВА И МАТЕРИАЛЬНО-ТЕХНИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ (МОДУЛЯ) 1. Компьютерный класс с выходом в Интернет 2. Мультимедийное оборудование в лекционной аудитории Дополнения и изменения к рабочей программе на 201 / 201 учебный год В рабочую программу вносятся следующие изменения: __________________________________________________________________________________________________ __________________________________________________________________________________________________ __________________________________________________________________________________________________ __________________________________________________________________________________________________ __________________________________________________________________________________________________ __________________________________________________________________________________________________ ________ Рабочая программа пересмотрена »_______________201 г. и одобрена на заседании кафедры ____________________ « Заведующий кафедрой ___________________/___________________/ Роспись Ф.И.О.