Вопрос 13

реклама

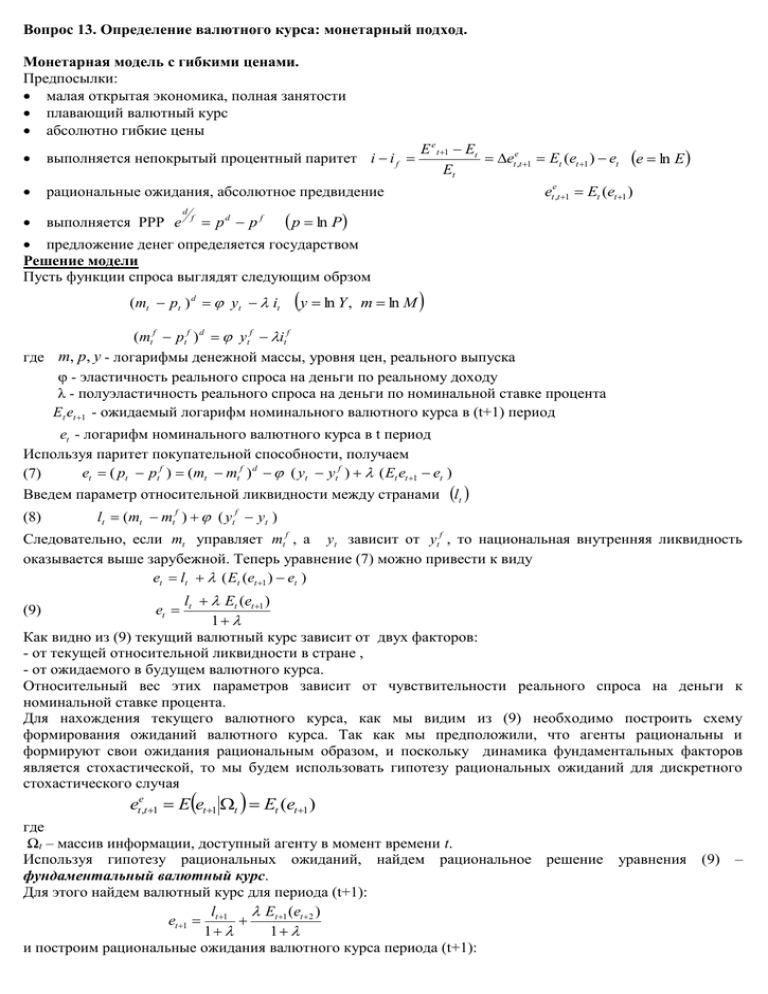

Вопрос 13. Определение валютного курса: монетарный подход. Монетарная модель с гибкими ценами. Предпосылки: малая открытая экономика, полная занятости плавающий валютный курс абсолютно гибкие цены выполняется непокрытый процентный паритет i i f рациональные ожидания, абсолютное предвидение выполняется РРР е d f pd p f e ln E ete,t 1 Et (et 1 ) p ln P предложение денег определяется государством Решение модели Пусть функции спроса выглядят следующим обрзом (mt pt ) d yt it E e t 1 Et ete,t 1 Et (et 1 ) et Et y ln Y , m ln M (mtf ptf ) d ytf it f где m, p, y - логарифмы денежной массы, уровня цен, реального выпуска - эластичность реального спроса на деньги по реальному доходу λ - полуэластичность реального спроса на деньги по номинальной ставке процента Еt еt 1 - ожидаемый логарифм номинального валютного курса в (t+1) период et - логарифм номинального валютного курса в t период Используя паритет покупательной способности, получаем et ( pt ptf ) (mt mtf ) d ( yt ytf ) ( Еt еt 1 et ) (7) Введем параметр относительной ликвидности между странами lt (8) lt (mt mtf ) ( ytf yt ) Следовательно, если mt управляет mtf , а y t зависит от ytf , то национальная внутренняя ликвидность оказывается выше зарубежной. Теперь уравнение (7) можно привести к виду et lt ( Еt (еt 1 ) et ) lt Еt (еt 1 ) 1 Как видно из (9) текущий валютный курс зависит от двух факторов: - от текущей относительной ликвидности в стране , - от ожидаемого в будущем валютного курса. Относительный вес этих параметров зависит от чувствительности реального спроса на деньги к номинальной ставке процента. Для нахождения текущего валютного курса, как мы видим из (9) необходимо построить схему формирования ожиданий валютного курса. Так как мы предположили, что агенты рациональны и формируют свои ожидания рациональным образом, и поскольку динамика фундаментальных факторов является стохастической, то мы будем использовать гипотезу рациональных ожиданий для дискретного стохастического случая (9) et ete,t 1 Eet 1 t Et (et 1 ) где Ωt – массив информации, доступный агенту в момент времени t. Используя гипотезу рациональных ожиданий, найдем рациональное решение уравнения (9) – фундаментальный валютный курс. Для этого найдем валютный курс для периода (t+1): l Еt 1 (еt 2 ) et 1 t 1 1 1 и построим рациональные ожидания валютного курса периода (t+1): Et (lt 1 ) Et ( Еt 1 (еt 2 )) Et (lt 1 ) Et (еt 2 ) 1 1 1 1 Подставив (10) в (9) получаем 1 2 2 (11) et Еt (lt ) Е ( l ) Еt (еt 2 ) t t 1 1 (1 ) 2 (1 ) 2 Если проделать такую же операцию для валютных курсов всех последующих периодов до периода (t+n) и подставить результат в (11), то можно записать результат такого процесса: (10) Еt (et 1 ) (12) n 1 n et Еt (lt ) 1 Еt (еt n1 ) 1 0 1 Как следует из (12), текущий валютный курс зависит не только от текущих фундаментальных факторов (денежная масса и реальный выпуск), как это оговаривалось в (9), но также и от ожиданий агентов относительно значений фундаментальных факторов во все будущие периоды времени. Если мысленно продолжить процедуру подстановки до n→∞, то получится соотношение (13), характеризующее решение динамического уравнения (9): (13) n 1 Е t (lt ) lim Еt (еt n1 ) et 1 0 (1 ) n 1 Математически (13) представляет собой общее решение уравнения (9). Существует бесконечное количество частных решений (9), удовлетворяющих (13), но лишь одно из них является рациональным (беспузырьковым) решением, характеризующим поведение фундаментального валютного курса. Рациональным (беспузырьковым) решением (9) является такое решение, для которого выполняется условие отсутствия пузыря: n Еt (еt n1 ) 0 lim (14) n 1 Если (14) не выполняется, то мы попадаем в класс пузырьковых решений (bubble solutions), который мы рассмотрим ниже. Следовательно, рациональное беспузырьковое решение (rational non bubble solution), то есть фундаментальный валютный курс, имеет вид: (15) 1 Е t (lt ) et 1 0 (1 ) имеет значение в интервале от 0 до 1, коэффициент при ожидаемом Поскольку (1 ) будущем валютном курсе с каждой итерацией будет становиться все меньше и меньше. При достаточно большом n, при некоторых предположениях, последним слагаемым можно пренебречь как ничтожно малым. Это делает возможным интерпретировать фундаментальный валютный курс как долгосрочный валютный курс. Также уравнение (15) показывает, что значение долгосрочного валютного курса определяется значением текущих и ожидаемых в будущем значений фундаментальных факторов, так как согласно (15)он является функцией от этих значений. Причем, так как сумма весов при Е t (lt ) равна единице: 1 1 1 0 (1 ) 1 1 1 1, (1 ) то можно сказать, что долгосрочный валютный курс есть взвешенное среднее текущих и ожидаемых в будущем fundamentals. Чем сильнее удалено событие во времени (чем больше τ), тем меньше удельный вес данного события в бесконечной сумме (15). Рациональные пузыри (анализ спекулятивного пузыря) Рассмотрим еще раз уравнение (13) задающее общее решение уравнения динамики валютного курса. Если второе слагаемое в данном решении не равно нулю и условие (14) не выполняется, то подобные решения называют пузырьковыми решениями (bubble solutions), так в них существует пузырь. Рациональный пузырь - это пузырь, соответствующий общему решению динамического уравнения (9). Представим общее решение уравнения динамики (9) в виде: et e nt bt (16) e nt - non bubble solution – фундаментальный валютный курс, bt - bubble – добавка к рациональному решению, которая и называется рациональным пузырем, и величина которого определяется соотношением (14) n (17) Еt (еt n1 ) bt lim n 1 Выведем теперь уравнение динамики рационального пузыря, для чего запишем (16) для периода времени (t +1): et 1 e t n1 bt 1 (18) и применим к (18), (19) оператор рациональных ожиданий Et (et 1 ) Et (e t n1 ) Et (bt 1 ) (19) Подставив (19) в уравнение динамики валютного курса (9), получаем l E (e n ) Et (bt 1 ) (20) et t t t 1 1 1 1 Запишем для рационального решения уравнение динамики (9) , которое для него как и для любого валютного курса также справедливо l Et (et n1 ) (21) ent t 1 1 Подставив (21) в (20) получаем (22) et e nt Et (bt 1 ) 1 Подставив (16) в (22) получаем уравнение, описывающее динамику пузырей Et (bt 1 ) e nt bt e nt 1 1 Et (bt 1 ) bt (23) Уравнение (23) не раскрывает причину появления пузырей на валютном рынке. Но оно показывает, вопервых, что будущий пузырь не определяется ничем кроме пузыря в настоящем периоде, и во-вторых, раздувающуюся динамику пузыря. К сожалению, уравнение (23) не подразумевает то, что пузырь может лопнуть с течением времени, в то время как в реальности пузыри в конце концов лопаются. Модель перелета цен Дорнбуша Предпосылки: Малая открытая экономика Плавающий валютный курс Абсолютная мобильность капитала Абсолютная взаимозаменяемость активов Выпуск на потенциальном уровне Цены предетерминированы (медленно подстраиваются к уровню своего LR равновесия) Рациональные ожидания (абсолютное предвидение) Основные уравнения модели 1. Спрос на деньги зависит от уровня ВВП и номинальной ставки процента: d M i e Y P где λ – полуэластичность спроса на деньги по процентной ставке, φ – эластичность спроса на деньги по доходу. 2. Агрегированный спрос на внутренний выпуск зависит от соотношения внутренних и внешних цен ЕPf / P (в логарифмах: e p f p ), процентной ставки и реального дохода, то есть ln D d u (e p) y i, где u – параметр сдвига, pf = 0 - экзогенно заданный уровень цен за рубежом нормализован к единице (следовательно логарифм равен 0). 3. Динамика цен ( инфляция) зависит от дисбаланса спроса и предложения на рынке благ: p (d y ) ,где 0 - чувствительность инфляции к избытку спроса на рынке благ . 4. Дорнбуш построил свою модель с использованием так называемой регрессивной схемы ожиданий: е ( е е) , 0 , где θ - скорости адаптации валютного курса к своему стационарному уровню Модель должна иметь устойчивое решение относительно валютного курса, при отклонении от которого курс должен возвращаться на стационарный уровень. Решение модели Равновесие на финансовом рынке Рынок денег В краткосрочном периоде рынок денег уравновешивается за счет изменения цен финансовых активов, то есть процентной ставки i, так как уровень цен в краткосрочном периоде жесткий и скачков совершать не может. Изменение процентной ставки задается уравнением равновесия денежного рынка. p m i y 1 i p m y (24) Финансово-валютный сегмент В каждый момент в экономике выполняется непокрытый ППС: e e Е Е (25) i i f , где - ожидаемое изменение валютного курса. Е Е В детерминистическом случае рациональные ожидания предполагают абсолютное предвидение, то есть ожидаемый и фактический темп обесценения валюты совпадают e Е (26) e , где e ln Е , Е e - фактический темп обесценения номинального валютного курса Подставляя (26) в (25), получаем уравнение, описывающее механизм приспособления финансово-валютном сегмента к равновесному состоянию i i f e Если текущий валютный курс оказывается ниже некоторого равновесного уровня, то агенты неизбежно сформируют такие ожиданий роста валютного курса, что доходность иностранных бумаг будет больше доходности отечественных бумаг. Тогда агенты начнут продавать отечественные ценные бумаги и покупать иностранные, создавая избыточные спрос на рынке иностранной валюты, которые и поднимут валютный курс до уровня, уравновешивающего валютно-финансовый сегмент. Подобные рассуждения показывают, что равновесие на финансовом сегменте наступает тогда, когда устанавливается такой валютный курс, который останавливает переток капитала, выравнивая доходности. Стационарное состояние модели Равновесный (долгосрочный) валютный курс в модели Дорнбуша устанавливается, когда и товарный, и денежный рынок приходят в состояние равновесия, при этом валютный курс и уровень цен в долгосрочном периоде достигают своего стационарного уровня и остаться неизменными. Равновесие на финансово-валютном сегмента устанавливается, когда устанавливается равновесие p m i y денежного рынка i i f e , при выполнении паритета процентных ставок Получаем, что p m i y e Так как в долгосрочном периоде e 0 . Следовательно, (27) p m i f y , где p - равновесный долгосрочный уровень цен. Рынок благ придет в равновесное состояние, когда p 0 , поскольку p (d y ), 0, (28) Учитывая, функцию спроса на блага, можно (28) преобразовать к виду p (u (e p) ( 1) y i ) 0 Тогда в долгосрочном равновесии, долгосрочный валютный курс (учитывая, что долгосрочный равновесный уровень цен p p , и в долгосрочном периоде i i f ) задается следующим уравнением 0 u (e p ) ( 1) y i, (29) e p 1 (i f (1 ) y u ), Таким образом, равновесное долгосрочное состояние экономики достигается, когда p 0 и e 0 , и находится из решения следующей системы уравнений 1 e p (i f (1 ) y u ) (30) p m i f y Из (30) можно выразить стационарный (долгосрочный) уровень цен p m i f y , (31) где λ – полуэластичность спроса на деньги по процентной ставке, φ – эластичность спроса на деньги по доходу. Из (30) можно выразить долгосрочный уровень валютного курса 1 1 (32) e m ( )i f ) y u ) , где λ – полуэластичность спроса на деньги по процентной ставке, φ – эластичность спроса на деньги по доходу, - чувствительность спроса на блага к отечественной ставке процента, - чувствительность спроса на блага к относительной цене, γ- чувствительность спроса на блага к доходу. Фазовая диаграмма Проанализируем устойчивость стационарного состояния модели, используя фазовую диаграмму, для чего выразим динамику валютного курса через цены, и динамику цен через валютный курс. Для этого выпишем из условия равновесия денежного рынка текущий уровень цен p m i y , а из (27) и равновесный уровень цен p m i f y . Вычитая из первого уравнения второе, получаем искомую взаимосвязь 1 e p p (35) Уравнение показывает динамику валютного курса спот в терминах отклонения текущего уровня цен от его долгосрочного значения. Для анализа влияния на динамику цен текущего валютного курса выпишем сначала уравнение неравновесной динамики товарного рынка p (u (e p) ( 1) y i ) (36) Поскольку процентная ставка всегда определяется равновесием денежного рынка, выразим из условия равновесия процентную ставку 1 ( p m y ) и подставим ее в (36) i 1 p (u (e p ) ( 1) y ( p m y ) ) Воспользуемся далее тем, то когда товарный рынок находится в равновесии p 0 , то есть, согласно (37) в равновесии 1 p (u (e p ) ( 1) y ( p m y ) ) 0 (38) Вычитая из (37) уравнение (38), получаем искомую взаимосвязь (37) )( p p ) (e e ). Это также ключевое уравнение модели. Оно показывает динамику текущего уровня цен в терминах отклонения валютного курса спот от его долгосрочного значения. Уравнения (35) и (39) задают динамику системы: p ( (39) e 1 ( p p ). p ( )( p p ) (e e ). Проанализируем динамику экономики с помощью фазовой диаграммы. Для этого построим локусы e 0 и p 0 , пересечение которых задает стационарное равновесное состояние модели ( p p и e e ), и посмотрим, какова будет динамика системы вне равновесной точки. Локус e 0 прямая линия, параллельная оси абсцисс при p p . Локус p 0 можно получить из уравнения: ( )( p p ) (e e ) 0 Этот локус – прямая линия с положительным наклоном меньше единицы: dp 1 de p 0 / Посмотрим, какая будет динамика цены в точках лежащих ниже и выше локуса e 0 . Если точка лежит выше e 0 , то p p , следовательно e 0 , обменный курс растет, если точка лежит ниже e 0 , то p p , следовательно e 0 , обменный курс падает (рис. ). Проанализируем также поведение уровня цен в точках лежащих выше и ниже линии p 0 . Если точка лежит выше p 0 , то е е , следовательно р 0 , то есть цены будут падать, если точка лежит ниже p 0 , то е е , следовательно р 0 , то есть цены будут расти. р р р0 р р е0 450 е е Совместив графики, получаем нужную нам для исследования динамики экономики, описываемой моделью Дорнбуша, фазовую диаграмму. р Как мы видим из фазовой диаграммы, экономика имеет седловой путь, то есть экономика может перейти в стационарное равновесное состояние только по одной траектории – седловому пути, в противном случае этого не произойдет. Из любой точки вне этой траектории экономика будет двигаться все дальше от равновесия. Экономический смысл – модель должна иметь устойчивое решение относительно валютного курса, при отклонении от которого курс должен возвращиться на стационарный (долгосрочный) уровень. Существование седлового пути можно показать более формально. 1 Выпишем для системы уравнений e ( p p ). p ( )( p p ) (e e ). р0 р р е0 450 ее е характеристические уравнения ( (40) 1 ) 0 2 ( ) 0, где β определяет характеристические корни (по главной диагонали вычли β), квадратное уравнение – два рациональных корня 1 0 => тип динамической системы – седло. 2 0 Перелет валютного курса Эффект перелета заключается в том, что при воздействии на систему любых шоков (изменение денежной массы, уровня ВВП, зарубежной ставки процента), в краткосрочном периоде рост (или падение) валютного курса, больше, чем в долгосрочном периоде. Основное обоснование перелета в рамках модели Дорнбуша является то, что цены не могут совершать скачков, поэтому вся нагрузка по уравновешиванию рынков ложится на валютный курс. Монетарный шок. Проанализируем воздействие роста денежной массы. Допустим, что первоначально мы находились в точке Е0. При увеличении денежной массы кривая MМ1 сдвигается вправо вверх в положение MМ2, а кривая GG1 вправо вниз в положение GG2 В краткосрочном периоде при жестких ценах изменяется только валютный курс, восстанавливая краткосрочное равновесие в точке A на кривой MМ2. Первоначальный скачок курса составит величину ∆еover+∆m=∆е и будет состоять из прироста стационарного уровня и перелета. А е GG1 GG2 eover Е1 т Е0 45о ММ2 т ММ1 р После первоначального избыточного скачка, курс постепенно корректируется к новому долгосрочному уровню. Данный процесс идет благодаря изменению уровня цен в экономике. В итоге, сравнивая два стационарных состояния, мы видим, что ∆m=∆p=∆е. Надо заметить, что шоки денежной массы в долгосрочном периоде генерирует динамику переменных такую, что выполняется относительный паритет покупательной способности. В краткосрочном же периоде ППС нарушается при любом экзогенном шоке и очень плохо описывает динамику переменных. Анализ « перелета» валютного курса Предположим, что экономическая система находилась в начальный момент в состоянии долгосрочного равновесия в т. 0, в этой точке р0 е0 . Предположим перманентное увеличение денежной массы. Экономические агенты сразу же понимают, что цены и валютный курс в долгосрочном периоде вырастут в той же пропорции, что и денежное предложение, так как в долгосрочном периоде деньги нейтральны. Это означает, что экономика должна перейти из т. 0 в т. 2. р р0 р2 2 е0 р0 0 1 450 е0 е2 е1 е Однако экономика не может мгновенно перестроиться из-за предпосылки о жесткости цен. В то же время валютный курс как переменная типа «jump», то он «перепрыгивает» из т. 0 в т. 1 на единственную устойчивую траекторию, по которой под воздействием динамики системы экономика переходит в т.2. В предпосылке о жесткости цен рост номинального денежного предложения повышает реальное денежное предложение и, как следствие, снижает внутреннюю номинальную процентную ставку. Так как условие непокрытого паритета процентных ставок выполняется в каждый момент времени, и номинальная процентная ставка за рубежом полагается заданной, национальная денежная единица мгновенно обесценивается, причем падение стоимости больше, чем характерно для нового долгосрочного равновесия. Если в равновесном состоянии i i f , то при резком падении i , для уравновешивания доходности разница процентных ставок должна быть равна ожидаемому процентному удорожанию (е 0) . Таким образом, валютный курс сначала «перелетает» свое новое долгосрочное равновесие ( e1 e2 ), после чего происходит постепенное удорожание денежной единицы одновременно с ростом цен (движение от т. 1 до т. 2). При временном увеличении денежной массы агенты не меняют свои долгосрочные ожидания об уровне валютного курса, а ожидают, что в недалеком будущем денежная масса вернется на первоначальный уровень => в краткосрочном периоде экономика перейдет из т.0 в т.1, а в долгосрочном вернется в т. 0. Отличие ожидаемого и неожидаемого монетарного шока: При ожидаемой монетарной политике экономика начинает свое движение в сторону нового долгосрочного равновесия еще до анонсирования увеличения денежной массы, а при неожидаемой – только после анонсирования политики.