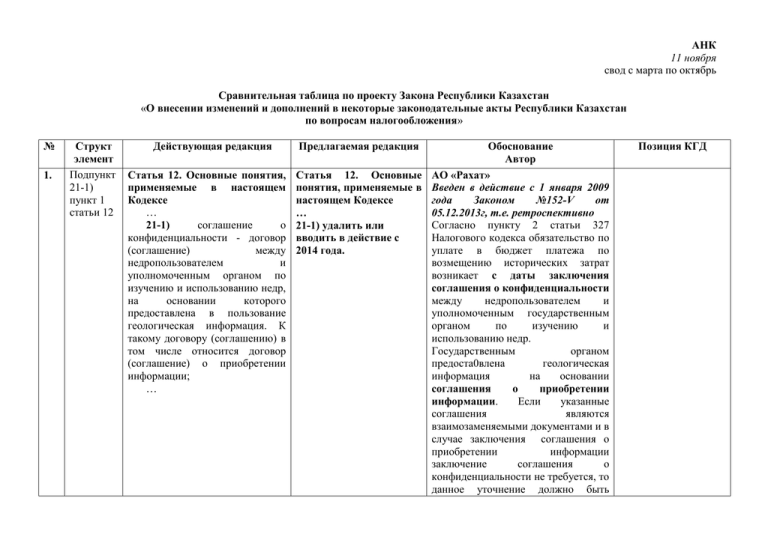

Свод предложений и замечаний

реклама