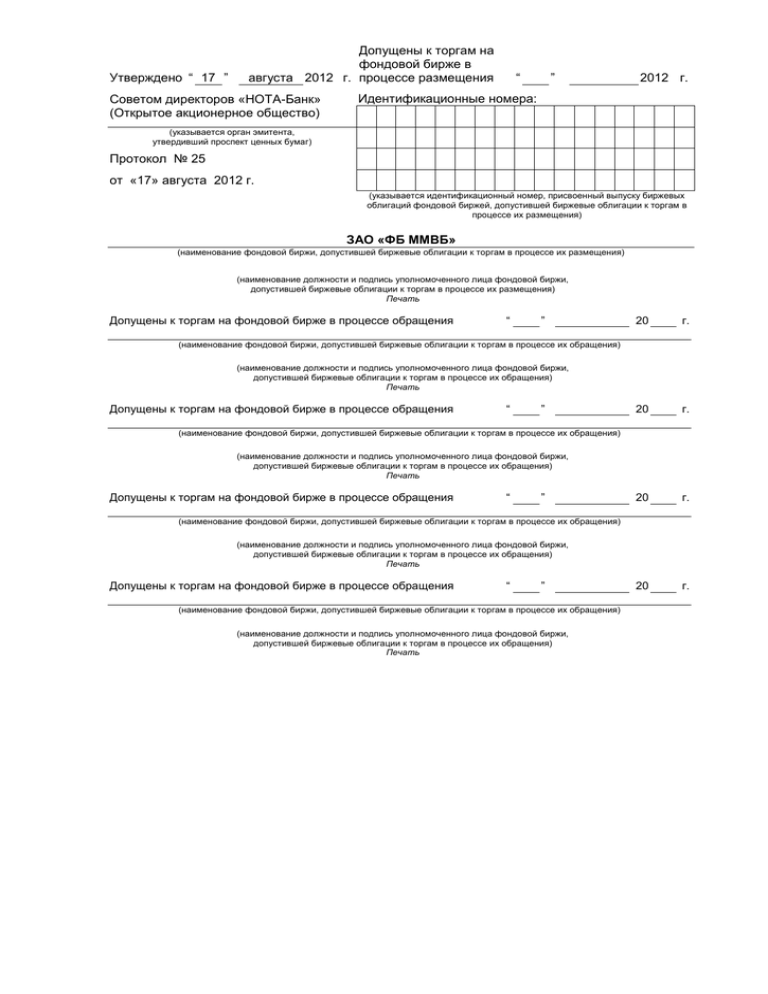

Сведения о ценных бумагах кредитной организации – эмитента

advertisement