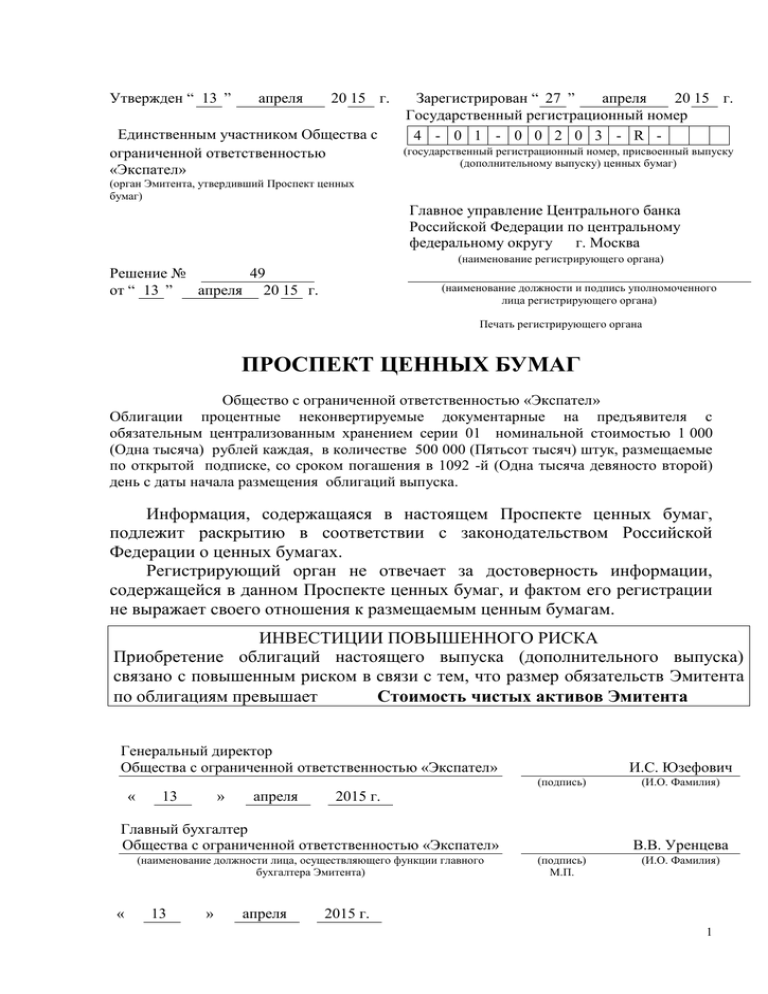

Утвержден “ 13 ” апреля

реклама