Сообщение о существенном факте

реклама

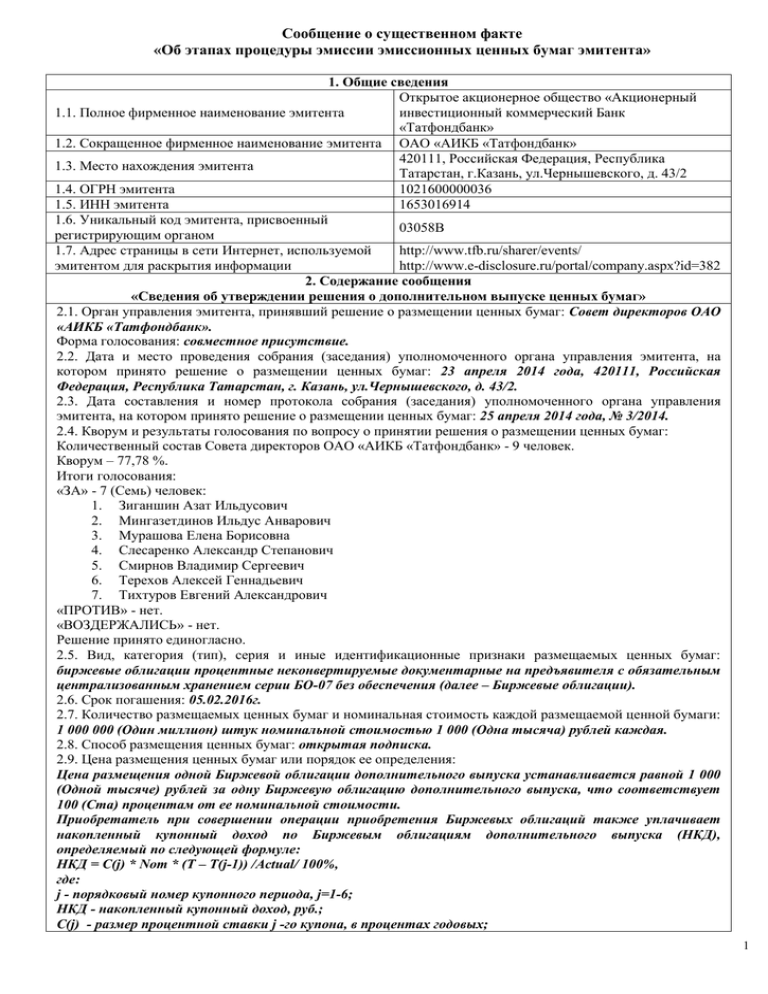

Сообщение о существенном факте «Об этапах процедуры эмиссии эмиссионных ценных бумаг эмитента» 1. Общие сведения Открытое акционерное общество «Акционерный 1.1. Полное фирменное наименование эмитента инвестиционный коммерческий Банк «Татфондбанк» 1.2. Сокращенное фирменное наименование эмитента ОАО «АИКБ «Татфондбанк» 420111, Российская Федерация, Республика 1.3. Место нахождения эмитента Татарстан, г.Казань, ул.Чернышевского, д. 43/2 1.4. ОГРН эмитента 1021600000036 1.5. ИНН эмитента 1653016914 1.6. Уникальный код эмитента, присвоенный 03058В регистрирующим органом 1.7. Адрес страницы в сети Интернет, используемой http://www.tfb.ru/sharer/events/ эмитентом для раскрытия информации http://www.e-disclosure.ru/portal/company.aspx?id=382 2. Содержание сообщения «Сведения об утверждении решения о дополнительном выпуске ценных бумаг» 2.1. Орган управления эмитента, принявший решение о размещении ценных бумаг: Совет директоров ОАО «АИКБ «Татфондбанк». Форма голосования: совместное присутствие. 2.2. Дата и место проведения собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о размещении ценных бумаг: 23 апреля 2014 года, 420111, Российская Федерация, Республика Татарстан, г. Казань, ул.Чернышевского, д. 43/2. 2.3. Дата составления и номер протокола собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о размещении ценных бумаг: 25 апреля 2014 года, № 3/2014. 2.4. Кворум и результаты голосования по вопросу о принятии решения о размещении ценных бумаг: Количественный состав Совета директоров ОАО «АИКБ «Татфондбанк» - 9 человек. Кворум – 77,78 %. Итоги голосования: «ЗА» - 7 (Семь) человек: 1. Зиганшин Азат Ильдусович 2. Мингазетдинов Ильдус Анварович 3. Мурашова Елена Борисовна 4. Слесаренко Александр Степанович 5. Смирнов Владимир Сергеевич 6. Терехов Алексей Геннадьевич 7. Тихтуров Евгений Александрович «ПРОТИВ» - нет. «ВОЗДЕРЖАЛИСЬ» - нет. Решение принято единогласно. 2.5. Вид, категория (тип), серия и иные идентификационные признаки размещаемых ценных бумаг: биржевые облигации процентные неконвертируемые документарные на предъявителя с обязательным централизованным хранением серии БО-07 без обеспечения (далее – Биржевые облигации). 2.6. Срок погашения: 05.02.2016г. 2.7. Количество размещаемых ценных бумаг и номинальная стоимость каждой размещаемой ценной бумаги: 1 000 000 (Один миллион) штук номинальной стоимостью 1 000 (Одна тысяча) рублей каждая. 2.8. Способ размещения ценных бумаг: открытая подписка. 2.9. Цена размещения ценных бумаг или порядок ее определения: Цена размещения одной Биржевой облигации дополнительного выпуска устанавливается равной 1 000 (Одной тысяче) рублей за одну Биржевую облигацию дополнительного выпуска, что соответствует 100 (Ста) процентам от ее номинальной стоимости. Приобретатель при совершении операции приобретения Биржевых облигаций также уплачивает накопленный купонный доход по Биржевым облигациям дополнительного выпуска (НКД), определяемый по следующей формуле: НКД = C(j) * Nom * (T – T(j-1)) /Actual/ 100%, где: j - порядковый номер купонного периода, j=1-6; НКД - накопленный купонный доход, руб.; C(j) - размер процентной ставки j -го купона, в процентах годовых; 1 Nom - номинальная стоимость одной Биржевой облигации дополнительного выпуска, в руб.; T - текущая дата (дата приобретения Биржевых облигаций дополнительного выпуска); T(j-1) - дата окончания (j-1)-го купонного периода, если j=1, то Т(j-1) - дата начала размещения; Actual - фактическое количество дней в году. Величина НКД в расчете на одну Биржевую облигацию дополнительного выпуска рассчитывается с точностью до одной копейки (округление производится по правилам математического округления, а именно: в случае, если третий знак после запятой больше или равен 5, второй знак после запятой увеличивается на единицу, в случае, если третий знак после запятой меньше 5, второй знак после запятой не изменяется). 2.10. Срок (даты начала и окончания) размещения ценных бумаг или порядок его определения: Дата начала размещения: Дата начала размещения Биржевых облигаций устанавливается решением коллегиального исполнительного органа кредитной организации-эмитента (Правления). Кредитная организация-эмитент раскрывает информацию о дате начала размещения Биржевых облигаций путем опубликования сообщения в соответствии с законодательством Российской Федерации и порядком раскрытия информации, указанным в п. 11 Решения о дополнительном выпуске ценных бума, в следующие сроки: – в ленте новостей информационного агентства Интерфакс либо иных информационных агентств, которые в установленном порядке уполномочены на проведение действий по раскрытию информации на рынке ценных бумаг (далее – «лента новостей») – не позднее чем за 5 (Пять) дней до даты начала размещения Биржевых облигаций; – на странице кредитной организации-эмитента в информационно-телекоммуникационной сети «Интернет» (далее – «сеть Интернет») по адресу: http://www.tfb.ru/sharer/events/, а также на странице в сети Интернет, предоставляемой одним из распространителей информации на рынке ценных бумаг, по адресу http://www.e-disclosure.ru/portal/company.aspx?id=382 (далее в совокупности указанные страницы именуются «Страницы кредитной организации-эмитента в сети Интернет») – не позднее чем за 4 (Четыре) дня до даты начала размещения Биржевых облигаций. При этом публикация на страницах кредитной организации-эмитента в сети Интернет осуществляется после публикации в ленте новостей. Кредитная организация-эмитент информирует Биржу и НРД о принятом решении о дате начала размещения Биржевых облигаций не позднее, чем за 5 (Пять) дней до даты начала размещения Биржевых облигаций. Биржа раскрывает информацию о допуске Биржевых облигаций к торгам в процессе размещения на странице биржи в сети Интернет. Дата начала размещения Биржевых облигаций, установленная уполномоченным органом управления кредитной организации-эмитента, может быть изменена решением того же органа управления кредитной организации-эмитента, при условии соблюдения требований к порядку раскрытия информации об изменении даты начала размещения Биржевых облигаций, предусмотренному законодательством Российской Федерации, Решением о дополнительном выпуске ценных бумаг. В случае принятия кредитной организацией-эмитентом решения об изменении даты начала размещения Биржевых облигаций, раскрытой в порядке, предусмотренном выше, кредитная организация-эмитент обязана опубликовать сообщение об изменении даты начала размещения Биржевых облигаций в ленте новостей и на страницах в сети Интернет не позднее 1 (Одного) дня до наступления такой даты. Об изменении даты начала размещения Биржевых облигаций кредитная организация-эмитент уведомляет биржу и НРД в дату принятия такого решения. В случае, если на момент наступления события, о котором кредитная организация-эмитент должен раскрыть информацию в соответствии с действующими федеральными законами, а также нормативными документами Банка России или иных нормативных актов в сфере финансовых рынков, установлен иной порядок и сроки раскрытия информации о таком событии, нежели порядок и сроки, предусмотренные Решением о дополнительном выпуске ценных бумаг, информация о таком событии раскрывается в порядке и сроки, предусмотренные федеральными законами, а также нормативными документами Банка России или иных нормативных актов в сфере финансовых рынков, действующими на момент наступления события. Дата окончания размещения: Датой окончания размещения является дата размещения последней Биржевой облигации дополнительно выпуска либо 10 (Десятый) рабочий день с даты начала размещения Биржевых облигаций в зависимости от того, какая из указанных дат наступит раньше. При этом дата окончания размещения Биржевых облигаций не может быть позднее 1 (Одного) месяца с даты начала размещения Биржевых облигаций. Выпуск Биржевых облигаций не предполагается размещать траншами. 2 2.11. Иные условия размещения ценных бумаг, определенные решением об их размещении: Форма оплаты размещаемых ценных бумаг: в денежной форме в валюте Российской Федерации (российских рублях) в безналичном порядке. Биржевые облигации дополнительного выпуска размещаются при условии их полной оплаты. Возможность рассрочки при оплате Биржевых облигаций дополнительного выпуска не предусмотрена. Форма погашения Биржевых облигаций дополнительного выпуска: Погашение Биржевых облигаций дополнительного выпуска производится по номинальной стоимости денежными средствами в валюте Российской Федерации (российских рублях) в безналичном порядке. Возможность выбора формы погашения Биржевых облигаций дополнительного выпуска не предусмотрена. Предусмотрена возможность досрочного погашения Биржевых облигаций дополнительного выпуска по требованию их владельцев. Досрочное погашение Биржевых облигаций дополнительного выпуска допускается только после их полной оплаты. Биржевые облигации дополнительного выпуска, погашенные кредитной организацией-эмитентом досрочно, не могут быть вновь выпущены в обращение. Условия досрочного погашения определяются Решением о дополнительном выпуске ценных бумаг. Кредитной организацией-эмитентом осуществляется дополнительный выпуск Биржевых облигаций без обеспечения. Преимущественное право приобретения Биржевых облигаций дополнительного выпуска не предусмотрено. Все расходы, связанные с внесением приходных записей о зачислении размещаемых Биржевых облигаций дополнительного выпуска на счета депо их первых владельцев (приобретателей) несут владельцы (приобретатели) таких Биржевых облигаций. 2.12. Предоставление участникам (акционерам) эмитента и (или) иным лицам преимущественного права приобретения ценных бумаг: преимущественное право приобретения Биржевых облигаций дополнительного выпуска не предусмотрено. 2.13. В случае, когда регистрация проспекта ценных бумаг осуществляется по усмотрению эмитента, - факт принятия эмитентом обязанности раскрывать информацию после каждого этапа процедуры эмиссии ценных бумаг: ОАО «АИКБ «Татфондбанк» осуществляет раскрытие информации на каждом этапе процедуры эмиссии ценных бумаг в порядке и сроки, предусмотренные федеральными законами, нормативными документами Банка России и иными нормативными правовыми актами по рынку ценных бумаг, действующими на момент наступления события. 3. Подпись 3.1. Заместитель Председателя Правления 3.2. Дата «25» апреля 2014 года В.А. Мерзляков М.П. 3