Налог на прибыль некоммерческих организаций

реклама

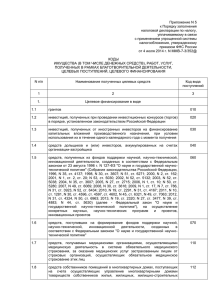

Налог на прибыль некоммерческих организаций Источник: http://songo63.ru/index.php?option=com_smfaq&view=category&id=9%3Alawex&Itemid=19 12.04.2012 20:37 Порядок исчисления налога на прибыль регулируется главой 25 НК РФ. Согласно ст. 246 НК РФ плательщиками налога на прибыль признаются российские и иностранные организации, осуществляющие свою деятельность в России через постоянные представительства и(или) получающие доходы от источников в Российской Федерации. Объектом налогообложения по налогу на прибыль организаций признается полученная ими прибыль (ст. 247 НК РФ). Таким образом все некоммерческие организации (далее — НКО), как ведущие, так и не ведущие предпринимательскую деятельность, признаются плательщиками налога на прибыль. Объектом налогообложения по налогу на прибыль организаций является доход, уменьшенный на величину произведенных расходов (п.1 ст.247 НК РФ). К полученным доходам относятся доходы, полученные от реализации товаров, работ, услуг, имущественных прав и внереализационные доходы. При этом остаток целевого финансирования, не использованный организацией, прибылью не является (ст.251 НК РФ). Согласно п.2 ст.251 НК РФ при определении налоговой базы по налогу на прибыль не учитываются целевые поступления. К средствам целевого финансирования относится имущество, полученное налогоплательщиком и использованное им по назначению, определенному организацией (физическим лицом) – источником целевого финансирования или федеральными законами. К указанным средствам, в частности, относятся средства бюджетов всех уровней, государственных внебюджетных фондов, выделяемых бюджетным учреждениям по смете доходов и расходов бюджетного учреждения. Кроме того не учитываются целевые поступления из бюджета бюджетополучателями и целевые поступления на содержание некоммерческих организаций и ведение ими уставной деятельности, поступившие безвозмездно от других организаций или физических лиц и использованные ими по целевому назначению. К указанным целевым поступлениям относятся вступительные взносы, членские взносы, паевые вклады, а также пожертвования; имущество, переходящее некоммерческим организациям по завещанию в порядке наследования и др. Под средствами и имуществом, полученными на благотворительную деятельность, понимаются средства и имущество, поступившее некоммерческим организациям, образованным в соответствии с законодательством о некоммерческих организациях, на осуществление благотворительной деятельности. Перераспределение целевых поступлений между некоммерческой организацией и входящими в ее структуру территориальными организациями при определении налоговой базы не учитывается. Доходы некоммерческих организаций от предпринимательской деятельности подлежат налогообложение на тех же условиях, что и доходы коммерческих организаций. Если некоммерческая организация размещает временно свободные денежные средства на депозитных счетах в банках, сдает в аренду помещения, выполняет платные работы и услуги и т.п., то эта деятельность считается предпринимательской и НКО является плательщиком налога на прибыль. Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях предусмотренных ст.265 НК РФ убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, или документами, косвенно подтверждающими произведенные расходы (в т.ч. таможенной декларацией, приказом о командировке и т.п.). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (п.1 ст.252 НК РФ). В состав затрат, уменьшающих налогооблагаемую прибыль, можно учитывать только те расходы, которые непосредственно связаны с производством продукции(выполнением работ, оказанием услуг) с предпринимательской деятельностью. Следует отметить, что согласно изменениям и дополнениям в части совершенствования налогообложения некоммерческих организаций и благотворительной деятельности, внесенным в НК РФ Федеральным законом от 18.07.2011 №235-ФЗ и вступившим в силу с 22.08.2011, в соответствии с пп.19.3 п.1 ст. 265 НК РФ в состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности непосредственно не связанной с производством и (или) реализацией. К таким расходам относятся в частности, расходы на формирование резервов предстоящих расходов некоммерческой организацией, зарегистрированных в соответствии с Федеральным законом «О некоммерческих организациях» (кроме созданных в форме государственных корпорации, государственной компании, объединения юридических лиц), определенные в размере и порядке, которые установлены ст. 267.3 НК РФ. Налогоплательщик самостоятельно принимает решение о создании резерва предстоящих расходов и определяет в учетной политике для целей налогообложения виды расходов, в отношении которых создается резерв. Согласно п.3 ст.267.3 НК РФ размер создаваемого резерва предстоящих расходов определяется на основании разработанных и утвержденных налогоплательщиком смет расходов на срок, не превышающий три календарных года. Сумма отчислений в резерв включается в состав внереализационных расходов на последнее число отчетного (налогового) периода. Предельный размер отчислений в резерв предстоящих расходов не может превышать 20 % от суммы доходов отчетного (налогового) периода, учитываемых при определении налоговой базы. Расходы некоммерческих организаций можно разделить на: - прямые расходы, непосредственно связанные с осуществлением предпринимательской деятельности или непосредственно связанные с осуществлением уставной деятельности. - общие расходы, связанные и с предпринимательской деятельностью, и с основной уставной деятельностью (расходы по оплате труда административно – управленческого персонала с отчислениями на социальное страхование, командировочные расходы, затраты на содержание зданий, автомобилей, услуги телефонной связи и т.п.). Расходы, связанные с производством и (или) реализацией согласно п.2 ст.253 НК РФ подразделяются на: - материальные расходы; - расходы на оплату труда; - суммы начисленной амортизации; - прочие расходы. В соответствии с п.2 ст.251 НК РФ некоммерческие организации обязаны вести раздельный учет доходов и расходов, полученных и произведенных в рамках целевых поступлений. При отсутствии такого учета у организации, получившей средства целевого финансирования, указанные средства рассматриваются как подлежащие налогообложению с даты их получения. При этом нигде не объясняется, как его вести на практике. Поэтому каждой организации, в том числе и некоммерческой, приходиться решать эту проблему самостоятельно. Вместе с тем существуют общие правила ведения бухгалтерского и налогового учета. Согласно ст.313 НК РФ система налогового учета организуется налогоплательщиком самостоятельно. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы налогового учета. Для целевых средств, учет доходов и расходов которых ведется раздельно от сумм доходов и расходов от иной деятельности, ФНС России рекомендовало некоммерческим организациям ведение следующих регистров налогового учета: - регистр учета поступления целевых средств; - регистр учета расходования целевых средств; -регистр учета целевых средств, использованных не по целевому назначению. Порядок ведения раздельного учета должен быть определен в соответствующем документе, регламентирующем учетную политику организации. При осуществлении некоммерческими организациями предпринимательской деятельнотси в их обязанности входит ведение налогового учета доходов и расходов с применением общих норм главы 25 НК РФ. Ставки по налогу на прибыль устанавливаются ст. 284 НК РФ. Если иное не предусмотрено пунктами 2-5 ст.284 НК РФ, налоговая ставка устанавливается в размере 20% (п.1 ст.284 НК РФ). Некоммерческие организации, у которых не возникает обязательств по уплате налога на прибыль, представляют налоговую декларацию по упрощенной форме по истечении налогового периода (п.2 ст.289 НК РФ). Упрощенная форма декларации отличается от общей формы, утвержденной приказом ФНС России от 15.10.2010 №ММВ-7-3/730@, количеством заполняемых листов. Согласно п.1.2 Порядка заполнения налоговой декларации по налогу на прибыль организаций (приложение №3 к приказу ФНС России от 05.12.2010 № ММВ-7-3/730@, далее порядок). А именно: - Лист 01 «Титульный лист» - Лист 02 «Расчет налога на прибыль» - Лист 07 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования». - Приложения к налоговой декларации при наличии доходов и расходов, виды которых приведены в приложении №4 к порядку. Целевые поступления и средства целевого финансирования, не учитываемые при определении налоговой базы по налогу на прибыль. В соответствии с п.2 ст.251 НК РФ при определении налоговой базы по налогу на прибыль некоммерческих организаций не учитываются целевые поступления (за исключением целевых поступлений в виде подакцизных товаров), поступившие на их содержание и ведение ими уставной деятельности, поступившие безвозмездно на основании решений органов государственной власти и органов местного самоуправления и решений органов государственных внебюджетных фондов, а также целевые поступления от других организаций и (или) физических лиц, использованные указанными получателями по назначению. Целевые поступления, не учитываемые при определении налоговой базы по налогу на прибыль. № п/п Вид целевых поступлений 1 Осуществленные в соответствии с законодательством РФ о некоммерческих организациях взносы учредителей (участников, членов), пожертвования, признаваемые таковыми в соответствии с граждан законодательством РФ доходы в виде безвозмездного полученных некоммерческими организациями (услуг), выполненных (оказанных) на основании соответствующих договоров, а также отчисления на формирование в установленном ст.324 НК РФ порядке резерва на проведение ремонта, капитального общего имущества. 2 Целевые поступления на формирование Российского фонда технологического развития, а также иных отраслевых и межотраслевых фондов финансирования научно-исследовательских и опытно-конструк работ, зарегистрированных в порядке, предусмотренном Федеральным законом от 23.08.96 №127-ФЗ науке и государственной научно-технической политике» 3 Имущество, имущественные права, переходящие некоммерческим организациям по завещанию поряд наследования 4 Средства, предоставленные из федерального бюджета, бюджетов субъектов РФ, местных бюджетов, бюджетов государственных внебюджетных фондов, выделяемые на осуществление уставной деятель некоммерческих организаций 5 Средства и иное имущество, имущественные права, которые получены на осуществлении благотвори деятельности 6 Совокупный вклад учредителей негосударственных пенсионных фондов 7 Пенсионные накопления, в том числе страховые взносы по обязательному пенсионному страхованию предназначенные на финансирование накопительной части трудовой пенсии в соответствии с законодательством РФ 8 Пенсионные взносы в негосударственные пенсионные фонды, если они в размере не менее 97% напра на формирование пенсионных резервов негосударственного пенсионного фонда 9 Использованные по целевому назначению поступления от собственников созданным ими учреждения 10 Отчисления адвокатских палат субъектов РФ на общие нужды Федеральной палаты адвокатов в разм порядке, которые определяются Всероссийским съездом адвокатов, отчисления адвокатов на общие н адвокатской палаты соответствующего субъекта РФ, в размерах и порядке, которые определяются еж собранием (конференцией) адвокатов адвокатской палаты этого субъекта РФ, а также на содержание соответствующего адвокатского кабинета, коллегии адвокатов или адвокатского бюро. 11 Средства, поступившие профсоюзным организациям в соответствии с коллективными договорами (соглашениями) на проведение профсоюзными организациями социально-культурных и других меро предусмотренных их уставной деятельностью 12 Использованные по назначению средства, полученные структурными организациями ДОСААФ Росси федерального органа исполнительной власти, уполномоченного в области обороны, и (или) другого о исполнительной власти по генеральному договору, а также целевые отчисления от организаций, вход структуру ДОСААФ России, используемые в соответствии с законодательством Российской Федерац граждан по военно-учетным специальностям, военно-патриотическое воспитание молодежи, развити авиационных, технических и военно-прикладных видов спорта. 13 Средства, полученные некоммерческими организациями безвозмездно на обеспечение ведения уставн деятельности, не связанной с предпринимательской деятельностью от созданных ими в соответствии законодательством РФ структурных подразделений (отделений), являющихся налогоплательщиками. 14 Средства, полученные структурными подразделениями (отделениями) от создавшихся в соответствии законодательством РФ некоммерческих организаций, перечисленные некоммерческими организациям счет целевых поступлений, полученных ими на содержание и ведение уставной деятельности. 15 Имущество (включая денежные средства) и (или) имущественные права, которые получены религиоз организациями на осуществление уставной деятельности. 16 Средства, которые получены профессиональным объединением страховщиков, созданным в соответс Федеральным законом от 25.04.2002 №40-ФЗ «Об обязательном страховании гражданской ответствен владельцев транспортных средств», и которые предназначены для финансирования компенсационных предусмотренных законодательством РФ об обязательном страховании гражданской ответственности владельцев транспортных средств. 17 Денежные средства, полученные некоммерческими организациями на формирование целевого капита которое осуществляется в порядке, установленном Федеральным законом «О порядке формирования использования целевого капитала некоммерческих организаций» 18 Денежные средства, полученные некоммерческими организациями – собственниками целевого капит управляющих компаний, осуществляющих доверительное управление имуществом, составляющим ц капитал, в соответствии с Федеральным законом « О порядке формирования и использования целевог капитала некоммерческих организаций» 19 Денежные средства, полученные некоммерческими организациями от специализированных организац управления целевым капиталом в соответствии с Федеральным законом «О порядке формирования и использования целевого капитала некоммерческих организаций» 20 Имущественные права в виде права безвозмездного пользования государственным и муниципальным имуществом, полученные по решения органов государственной власти и органов местного самоуправ некоммерческими организациями на ведение ими уставной деятельности При определении налоговой базы по налогу на прибыль не учитываются также доходы в виде имущества, полученного налогоплательщиком в рамках целевого финансирования (пп.14 п.1 ст.251 НК РФ). К средствам целевого финансирования относится имущество, полученное налогоплательщиком и использованное им по назначению, определенному организацией физическим лицом ) - источником целевого финансирования. Доходы в виде имущества, полученного в рамках целевого финансирования, не учитываемые при определении налоговой базы по налогу на прибыль Лимиты бюджетных обязательств (бюджетных ассигнований), доведенных в установленном порядке до казенных учреждений, а также в виде субсидий, предоставленных бюджетным учреждениям и автономным учреждениям Лимиты бюджетных обязательств (бюджетных ассигнований), доведенных до 01.07.2012 в установленном порядке до бюджетных учреждений, являющихся получателями бюджетных средств. 1 Бюджетные средства Средства бюджетов, выделяемых осуществляющим управление многоквартирными домами товариществам собственников жилья. Полученные гранты *В целях гл.25 НК РФ грантами признаются денежные средства или иное имущество в случае, если их передача (получение) удовлетворяет следующим условиям: 2 Гранты 1) если гранты предоставляются на безвозмездной и безвозвратной основах физическими лицами, некоммерческими организациями, в том числе иностранными и международными организациями и объединениями, по перечню таких организаций, утвержденному Правительством РФ (указанный перечень утвержден постановлением Правительства РФ 28.06.2008 №485), на осуществление конкретных программ в области образования, искусства, культуры, науки, физической культуры и спорта (за исключением профессионального спорта), охраны здоровья, охраны окружающей среды, защиты прав и свобод человека и гражданина, предусмотренных законодательством Российской Федерации, социального обслуживания малоимущих и социально незащищенных категорий граждан; 2) гранты предоставляются на условиях, определенных грантодателем, с обязательным предоставлением грантодателю отчета о целевом использовании гранта. Инвестиции, полученные при проведении инвестиционных конкурсов (торгов) в порядке, установленном законодательством РФ 3 Инвестиции Инвестиции, полученные от иностранных инвесторов на финансирование капитальных вложений производственного назначения. При условии использования их в течение одного календарного года с момента получения. Аккумулированные на счетах организации-застройщика средства дольщиков и (или) инвесторов Средства, полученные обществом взаимного страхования от организаций – членов общества взаимного страхования Средства, полученные из Российского Фонда фундаментальных исследований, Российского фонда технологического развития, Российского гуманитарного научного фонда, Фонда содействия развитию малых форм предприятий в научно – технической сфере, Федерального Фонда производственных инноваций, а также из иных фондов поддержки научной и (или) научнотехнической деятельности, зарегистрированных в порядке, предусмотренном Федеральным законом от 23.08.1996 №;127*ФЗ. Средства, поступившие на формирование Российского фонда технологического развития, также иных отраслевых и межотраслевых фондов финансирования научноисследовательских и опытно-конструкторских работ, зарегистрированных в порядке предусмотренном Федеральным законом «О науке ит государственной научно-технической политике» Средства, полученные предприятиями и организациями, в состав которых входят особо радиационно опасные и ядерно опасные Средства, полученные производства и объекты из резервов, предназначенных для специализированными обеспечения безопасности указанных производств и объектов на организациями в всех стадиях жизненного цикла и их развития в соответствии с 4 соответствии с гл.25 НК РФ законодательством РФ об использовании атомной энергии Средства, полученные медицинскими организациями, осуществляющими медицинскую деятельность в системе обязательного медицинского страхования, за оказание медицинских услуг застрахованным лицам от страховых организаций, осуществляющих обязательное медицинское страхование этих лиц Средства сборов за аэронавигационное обслуживание полетов воздушных судов в воздушном пространстве РФ, взимаемых в порядке, установленном уполномоченным органом в области использования воздушного транспорта. Таким образом, так как целевые поступления некоммерческим организациям не облагаются налогом на прибыль, при осуществлении уставной деятельности некоммерческой организацией налога на прибыль не возникает. В качестве примера рассмотрим вопрос, возникший у благотворительного фонда при исчислении налога на прибыль. Благотворительный фонд направил средства на оказание материальной помощи социально незащищенным гражданам. При этом целью деятельности фонда является осуществление благотворительной деятельности в форме материальной помощи инвалидам и участников ВОВ. Вправе ли фонд квалифицировать в качестве целевого использования для исчисления налога на прибыль указанные расходы? К целевым поступлениям на содержание некоммерческих организаций и ведение ими уставной деятельности относятся в частности: - осуществленные согласно законодательству РФ о некоммерческих организациях вступительные взносы, членские взносы, паевые взносы, пожертвования, признаваемые таковыми в соответствии с гражданским законодательством РФ; -средства и иное имущество, которые получены на осуществление благотворительной деятельности. К расходам на ведение уставной деятельности относятся расходы, направленные на осуществление деятельности, обозначенной в уставе некоммерческой организации в качестве цели и предмета деятельности организации. В статье 1 Федерального закона от 11.08.1995и№135-ФЗ «О благотворительной деятельности и благотворительных организациях» установлено, что благотворительная деятельность – это добровольная деятельность граждан, юридических лиц по бескорыстной (безвозмездной или на льготных условиях) передаче гражданам и юридическим лицам имущества, в том числе денежных средств, бескорыстному выполнению работ, предоставлению услуг оказанию иной поддержки. Средствами и иным имуществом, полученным на осуществление благотворительной деятельности, признаются средства и иное имущество, поступившие некоммерческим организациям, образованным в соответствии с законодательством РФ о некоммерческих организациях на осуществление благотворительной деятельности В пункте 1 ст. 2 Закона №135-ФЗ определены цели благотворительной деятельности. Следовательно, средства, относящиеся к целевым поступлениям, не признаются израсходованными по целевому назначению для целей налогообложении прибыли в случае их направления фондом на материальную поддержку иных категорий граждан без внесения изменений в действующий устав в части расширения цели деятельности фонда на эти категории граждан. Налог на добавленную стоимость. В соответствии с главой 21 НК РФ некоммерческие организации являются плательщиками НДС, не зависимо от того, осуществляют они предпринимательскую деятельность. При этом целевые средства, полученные некоммерческими организациями не являются объектом налогообложения так как согласно пп.3 п.23 ст. 39 НК РФ не признается реализацией товаров работ и услуг передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью. Следует иметь ввиду, что в случае реализации некоммерческой организацией основных средств, нематериальных активов и иного имущества (полученного на осуществление основной уставной деятельности) сторонним организациям, индивидуальным предпринимателям или физическим лицам налог исчисляется и уплачивается этой некоммерческой организацией в общеустановленном порядке. Согласно ст.146 НК РФ объектом налогообложения признаются следующие операции: - Реализация товаров работ услуг на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав; - передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организации; - выполнение строительно-монтажных работ для собственного потребления; - ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией. Налоговые ставки по НДС определяются по статье 164 НК РФ. Налогообложение производится по ставке 0, 10 и 18%. Самой распространенной является ставка 18%. Она применяется в случаях: 1) Когда операции по реализации товаров (работ, услуг)не облагаются по ставкам 0 и 10%; 2) когда указанные операции по реализации и ввоз товаров не освобождены от налогообложения в соответствии со статьями 149 и 1540 К РФ, а также когда налогоплательщик не освобожден от исполнения обязанностей налогоплательщика в соответствии со ст.145 НК РФ. Виды деятельности (операций), освобожденные от НДС № п/п Вид деятельности (операции) освобожденной от НДС Основание Реализация (а также) передача, выполнение, оказание для собственных нужд) на территории Российской Федерации следующих, мед. товаров отечественного и зарубежного производства по перечню, утверждаемому Правительством РФ: - важнейшей и жизненно необходимой техники; - протезно-ортопедических изделий, сырья и материалов для их изготовления и полуфабрикатов к ним; Технических средств, включая автотранспорт, материалы, которые могут быть использованы исключительно для профилактики инвалидности и реабилитации инвалидов; - очков (за исключением солнцезащитных), линз и оправ для очков (за 1 исключением солнцезащитных). пп.1 п.2 ст.149 НК РФ Реализация медицинских услуг, оказываемых медицинскими организациями и (или) учреждениями, за исключением косметических, ветеринарных и санитарно-эпидемиологических услуг. Ограничение, установленное настоящим подпунктом, не распространяется на ветеринарные и санитарно-эпидемиологические услуги, финансируемые из пп.2 п.2 ст.149 НК РФ 2 бюджета. Оказание услуг по уходу за больными, инвалидами и престарелыми, необходимость ухода за которыми подтверждена соответствующими заключениями организаций здравоохранения, органов социальной защиты 3 населения и (или) федеральных учреждений медико-социальной защиты. пп.3 п.2 ст.149 НК РФ Оказание услуг по содержанию детей в образовательных организациях, реализующих основную общеобразовательную программу дошкольного образования, услуг по проведению занятий с несовершеннолетними детьми пп.4 п.2 ст.149 4 в кружках, секциях (включая спортивные) и студиях. НК РФ Реализация продуктов питания, непосредственно произведенных столовыми образовательных и медицинских организаций и реализуемых ими в указанных организациях, а также продуктов питания, непосредственно произведенных организациями общественного питания и 5 реализуемых ими указанным столовым или организациям. пп.5 п.2 ст.149 НК РФ Услуги по сохранению, комплектованию и использованию архивов, 6 оказываемых архивными учреждениями и организациями. пп.6 п.2 ст.149 НК РФ Оказание услуг по предоставлению в пользование жилых помещений в 7 жилищном фонде всех форм собственности. пп.10 п.2 ст.149 НК РФ Реализация долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных 8 бумаг и финансовых инструментов срочных сделок. пп.12 п.2 ст.149 НК РФ Осуществление услуг в сфере образования, оказываемых некоммерческими образовательными организациями по реализации общеобразовательных и (или) профессиональных образовательных программ (основных и (или) дополнительных), программ профессиональной подготовки, указанных в лицензии, или воспитательного процесса, а также дополнительных образовательных услуг, соответствующих уровню и направленности образовательных программ, указанных в лицензии, за исключением консультационных услуг, а также услуг по сдаче в аренду помещений. Реализация некоммерческими образовательными организациями товаров (работ, услуг) как собственного производства (произведенных учебными предприятиями, в том числе учебно-производственными мастерскими, в рамках основного и дополнительного учебного процесса), так и приобретенных на стороне подлежит налогообложению вне зависимости от того, направляется ли доход от этой реализации в данную образовательную организацию или на непосредственные нужды обеспечения развития, пп.14 п.2 ст.149 совершенствования образовательного процесса, если иное не НК РФ 9 предусмотрено НК РФ. Оказание услуг по социальному обслуживанию несовершеннолетних детей; услуг по поддержке и социальному обслуживанию граждан пожилого возраста, инвалидов, безнадзорных детей и иных лиц, находящихся в трудной жизненной ситуации, признаваемых таковыми в соответствии с законодательством Российской Федерации о социальном обслуживании и (или) законодательством Российской Федерации о профилактике безнадзорности и правонарушений несовершеннолетних; услуг по выявлению несовершеннолетних граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких несовершеннолетних граждан и их семей; услуг по выявлению совершеннолетних недееспособных или не полностью дееспособных граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких граждан и их семей; услуг по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями несовершеннолетних граждан либо принять детей, оставшихся без попечения родителей, в семью на воспитание в иных установленных семейным законодательством Российской Федерации формах; услуг по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями совершеннолетних недееспособных или не полностью дееспособных граждан; услуг населению по организации и проведению физкультурных, физкультурно-оздоровительных и спортивных мероприятий; услуг по профессиональной подготовке, переподготовке и повышению 10 квалификации, оказываемых по направлению органов службы занятости. Реализация ремонтно-реставрационных, консервационных и восстановительных работ, выполняемых при реставрации памятников истории и культуры, охраняемых государством, культовых зданий и 11 сооружений, находящихся в пользовании религиозных организаций. пп.14.1 п.2 ст.149 НК РФ пп.15 п.2 ст.149 НК РФ 12 Реализация (передача) лома и отходов черных и цветных металлов. пп.25 п.2 ст.149 НК РФ Реализация (а также передача, выполнение, оказание для собственных нужд) исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных пп.26 п.2 ст.149 результатов интеллектуальной деятельности на основании лицензионного НК РФ 13 договора. Реализация товаров (работ, услуг), за исключением подакцизных товаров, реализуемых (выполненных, оказанных) в рамках оказания безвозмездной помощи (содействия) Российской Федерации в соответствии с Федеральным законом "О безвозмездной помощи (содействии) Российской Федерации и внесении изменений и дополнений в отдельные законодательные акты Российской Федерации о налогах и об установлении льгот по платежам в государственные внебюджетные фонды в связи с пп.19 п.2 ст.149 14 осуществлением безвозмездной помощи (содействия) Российской НК РФ Федерации". Осуществление услуг, оказываемых некоммерческими организациями, осуществляющими деятельность в сфере культуры и искусства, к которым относятся: - услуги по предоставлению напрокат аудио-, видеоносителей из фондов некоммерческих организаций, осуществляющих деятельность в сфере культуры и искусства, звукотехнического оборудования, музыкальных инструментов, сценических постановочных средств, костюмов, обуви, театрального реквизита, бутафории, постижерских принадлежностей, культинвентаря, животных, экспонатов и книг; - услуги по изготовлению копий в учебных целях и учебных пособий, фотокопированию, репродуцированию, ксерокопированию, микрокопированию с печатной продукции, музейных экспонатов и документов из фондов некоммерческих организаций, осуществляющих деятельность в сфере культуры и искусства; услуги по звукозаписи театрально-зрелищных, культурно-просветительных и зрелищноразвлекательных мероприятий, по изготовлению копий звукозаписей из фонотек некоммерческих организаций, осуществляющих деятельность в сфере культуры и искусства; - услуги по доставке читателям и приему у читателей печатной продукции из фондов библиотек; - услуги по составлению списков, справок и каталогов экспонатов, материалов и других предметов и коллекций, составляющих фонд некоммерческих организаций, осуществляющих деятельность в сфере культуры и искусства; - услуги по распространению билетов, указанные в абзаце третьем настоящего подпункта; - реализация входных билетов и абонементов на посещение театральнозрелищных, культурно-просветительных и зрелищно-развлекательных мероприятий, аттракционов в зоопарках и парках культуры и отдыха, экскурсионных билетов и экскурсионных путевок, форма которых утверждена в установленном порядке как бланк строгой отчетности; 15 - реализация программ на спектакли и концерты, каталогов и буклетов. пп.20 п.2 ст.149 НК РФ К некоммерческим организациям, осуществляющим деятельность в сфере культуры и искусства, в целях настоящего подпункта относятся театры, кинотеатры, концертные организации и коллективы, театральные и концертные кассы, цирки, библиотеки, музеи, выставки, дома и дворцы культуры, клубы, дома (в частности, кино, литератора, композитора), планетарии, парки культуры и отдыха, лектории и народные университеты, экскурсионные бюро (за исключением туристических экскурсионных бюро), заповедники, ботанические сады и зоопарки, национальные парки, природные парки и ландшафтные парки. Реализация работ (услуг) по производству кинопродукции, выполняемых (оказываемых) организациями кинематографии, прав на использование (включая прокат и показ) кинопродукции, получившей удостоверение 16 национального фильма. пп.21 п.2 ст.149 НК РФ Производство и реализация (передача для собственных нужд) религиозными организациями (объединениями) предметов религиозного назначения и религиозной литературы (в соответствии с перечнем, утверждаемым постановлением Правительства РФ от 31.03.2001 №251), за исключением подакцизных товаров и минерального сырья, в рамках религиозной деятельности. Также не подлежит обложению НДС и пп.1 п.3 ст.149 проведение указанными организациями религиозных обрядов, церемоний, 17 НК РФ молитвенных собраний или других культовых действий. Реализация (в том числе передача, выполнение, оказание для собственных нужд) товаров (за исключениемподакцизных, минерального сырья и полезных ископаемых, а также других товаров по перечню, утверждаемому Правительством РФ по представлению общероссийских общественных организаций инвалидов), работ, услуг (за исключением брокерских и иных посреднических услуг), производимых и реализуемых: - общественными организациями инвалидов (в том числе созданными как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 %; - организациями, уставный капитал которых полностью состоит из вкладов указанных выше общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда - не менее 25%; - учреждениями, единственными собственниками имущества которых являются общественные организации инвалидов, созданными для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детяминвалидам и их родителям; -государственными унитарными предприятиями при противотуберкулезных, психиатрических, психоневрологических учреждениях, учреждениях социальной защиты или социальной реабилитации населения, а также лечебно-производственными (трудовыми) пп.2 п.3 ст.149 18 мастерскими при этих учреждениях НК РФ Реализация изделий народных художественных промыслов признанного художественного достоинства (за исключением подакцизных товаров), образцы которых зарегистрированы в порядке, установленном 19 уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти. 20 Проведение лотерей, проводимых по решению уполномоченного органа исполнительной власти, включая оказание услуг по реализации пп.6 п.3 ст.149 НК РФ пп.8.1 п.3 лотерейных билетов. Передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом "О 21 благотворительной деятельности и благотворительных организациях", за исключением подакцизных товаров. ст.149 НК РФ пп.12 п.3 ст.149 НК РФ Реализация входных билетов, организациями физической культуры и спорта на проводимые ими спортивно-зрелищные мероприятия; оказание услуг по предоставлению в аренду спортивных сооружений для подготовки пп.13 п.3 ст.149 НК РФ 22 и проведения указанных мероприятий. Оказание услуг коллегиями адвокатов, адвокатскими бюро, адвокатскими палатами субъектов Российской Федерации или Федеральной палатой адвокатов своим членам в связи с осуществлением ими профессиональной пп.14 п.3 ст.149 НК РФ 23 деятельности. Проведение работ (оказание услуг) по тушению лесных пожаров; 24 пп.19 п.3 ст.149 НК РФ Выполнение научно-исследовательских и опытно-конструкторских работ за счет средств бюджетов, а также средств Российского фонда фундаментальных исследований, Российского фонда технологического развития и образуемых для этих целей в соответствии с законодательством Российской Федерации внебюджетных фондов министерств, ведомств, ассоциаций; выполнение научно-исследовательских и опытнопп.16 п.3 ст.149 конструкторских работ учреждениями образования и научными НК РФ 25 организациями на основе хозяйственных договоров. Выполнение организациями научно-исследовательских, опытноконструкторских и технологических работ, относящихся к созданию новых продукции и технологий или к усовершенствованию производимой продукции и технологий, если в состав научно-исследовательских, опытноконструкторских и технологических работ включаются следующие виды деятельности: - разработка конструкции инженерного объекта или технической системы; - разработка новых технологий, то есть способов объединения физических, химических, технологических и других процессов с трудовыми процессами в целостную систему, производящую новую продукцию (товары, работы, услуги); - создание опытных, то есть не имеющих сертификата соответствия, образцов машин, оборудования, материалов, обладающих характерными для нововведений принципиальными особенностями и не предназначенных для реализации третьим лицам, их испытание в течение времени, пп.16.1 п.3 необходимого для получения данных, накопления опыта и отражения их в 26 технической документации. ст.149 НК РФ Услуги санаторно-курортных, оздоровительных организаций и организаций отдыха, организаций отдыха и оздоровления детей, в том числе детских оздоровительных лагерей, расположенных на территории Российской пп.18 п.3 ст.149 27 Федерации, оформленные путевками или курсовками, НК РФ являющимися бланками строгой отчетности. Реализация жилых домов, жилых помещений, а также долей в них; 28 пп.22 п.3 ст.149 НК РФ Передача доли в праве на общее имущество в многоквартирном доме при 29 реализации квартир. пп.23 п.3 ст.149 НК РФ Безвозмездное оказание услуг по предоставлению эфирного времени и (или) печатной площади в соответствии с законодательством Российской 30 Федерации о выборах и референдумах. пп.28 п.3 ст.149 НК РФ Безвозмездное оказание услуг по производству и (или) распространению социальной рекламы в соответствии с законодательством Российской Федерации о рекламе. Указанные в настоящем подпункте операции не подлежат налогообложению при соблюдении одного из следующих требований к социальной рекламе: - в социальной рекламе, распространяемой в радиопрограммах, продолжительность упоминания о спонсорах составляет не более трех секунд; - в социальной рекламе, распространяемой в телепрограммах, при кино- и видеообслуживании, продолжительность упоминания о спонсорах составляет не более трех секунд и такому упоминанию отведено не более 7% площади кадра; - в социальной рекламе, распространяемой другими способами, на упоминание о спонсорах отведено не более 5% рекламной площади (пространства). Установленные требования к упоминаниям о спонсорах не распространяются на упоминания в социальной рекламе об органах государственной власти, иных государственных органах и органах местного самоуправления, о муниципальных органах, которые не входят в структуру органов местного самоуправления, о социально ориентированных некоммерческих организациях, а также о физических лицах, оказавшихся в трудной жизненной ситуации или нуждающихся в 31 лечении, в целях оказания им благотворительной помощи. пп.32 п.3 ст.149 НК РФ В соответствии с п.4 ст.170 НК РФ суммы налога, предъявленные продавцами товаров (работ, услуг), имущественных прав налогоплательщикам, осуществляющим как облагаемые налогом, так и освобожденные от налогообложения операции: - учитываются в стоимости таких товаров (работ, услуг), в том числе по основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций, не облагаемых НДС; - принимаются к вычету – по товарам (работам, услугам, в том числе по основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций, облагаемых НДC, - принимаются к вычету или учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению (освобождаются от налогообложения), - по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденные от налогообложения) операций в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения. Налогоплательщик обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций. При отсутствии у налогоплательщика раздельного учета сумма налога по приобретенным товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, вычету не подлежит и в расходы, принимаемые к вычету при исчислении налога на прибыль организаций (налога на доходы физических лиц), не включается. Излишне уплаченные в бюджет суммы налога могут быть возмещены, т.е. зачтены или возвращены организации. Порядок возмещения налога регулируется ст. 176 НК РФ. После предоставления налогоплательщиком налоговой декларации налоговый орган проверяет обоснованность суммы налога, заявленной к возмещению, при проведении камеральной налоговой проверки. Согласно п.2 ст.176 НК РФ по окончании проверки в течение семи дней налоговый орган обязан принять решение о возмещении соответствующих сумм, если при проведении камеральной налоговой проверки не были выявлены нарушения законодательства о налогах и сборах. В случае выявления нарушений законодательства и налогах и сборах в ходе проведения камеральной налоговой проверки должен быть составлен акт налоговой проверки и принято решение руководителем налогового органа о привлечении налогоплательщика к ответственности за совершение налогового правонарушения либо об отказе в привлечении налогоплательщика к ответственности. Одновременно с этим выносится решение о возмещении (полностью или частично) суммы налога, заявленной к возмещению, или решение об отказе в возмещение суммы налога, заявленной к возмещению. Решение о зачете (возврате) суммы налога принимается налоговым органом одновременно с вынесением решения о возмещении суммы налога (полностью или частично). Кроме того, налогоплательщики вправе воспользоваться заявительным порядком возмещения налога (зачетом (возвратом) суммы налога, заявленной к возмещению в налоговой декларации, до завершения проводимой в соответствии со ст.88 НК РФ на основе этой налоговой декларации камеральной налоговой проверки), в случаях и порядке, предусмотренных ст.176.1 НК РФ.