CCI и торговля в направлении тренда

реклама

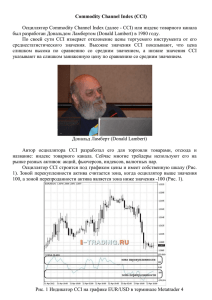

CCI и торговля в направлении тренда Joe Ross Индекс товарного канала измеряет отклонение среднестатистической текущей рыночной цены от средней скользящей цены среднего выбранного периода N. Чтобы высчитать среднестатистическую текущую цену необходимо сложить максимум, минимум бара и цену закрытия. CCI обычно колеблется в диапазоне (+ -) 100. Значения выше +100 говорят о состоянии перекупленности, а значения -100 - о состоянии перепроданности. ССI не является подвижным индикатором. Чтобы индикатор сделал сильное движения, необходимы сильные ценовые импульсы. Опыт показывает, что лучше всего работает индикатор CCI с периодом 30 баров. Однако на других рынках возможно другое значение N, так как оно должно копировать цикличность рынка. Сначала мы хотели бы рассказать о построении гипотетических ценовых баров на основании имеющихся вводных. Большинство программ позволяют делать это на дневных графиках, однако при меньших временных диапазонах это следует делать вручную. Практика показывает, что система лучше всего работает на часовых, дневных и недельных графиках. Любое программное обеспечение, в котором есть функция построении гипотетических баров, позволяет имитировать метод использования CCI. Гипотетический бар будет иметь только среднестатистический показатель цены, однако, если ваше программное обеспечение позволяет, вы можете также вставить максимумы и минимумы (если у вас есть желание сделать дополнительную работу). Как вычислить следующий среднестатистический бар? В этой статье мы покажем, какими способами можно сделать это, а также методы использования CCI, которые позволяют торговать в направлении тренда. Когда на рынке наблюдается консолидационный застой, каждый день многие специалисты и игроки приходят на рынок, зная среднестатистическую цену следующего бара. Они продают около среднестатистического максимума и покупают около среднестатистического минимума. В случае пробоя среднестатистического минимума или максимума больше, чем на несколько тиков, они выходят из игры. На графиках в таком случае появляться очень длинный дневной бар. Вычисление среднестатистической цены в консолидационной фазе. (Цена открытия + Максимум + Минимум + 2(Цена закрытия)) / 5 = X 2X минус Максимум = Предполагаемый минимум следующего бара 2X минус Минимум = Предполагаемый минимум следующего бара Пример: (24 + 25 + 23 + 2(23.5 )) / 5 = 23.8 2(23.8) - 25 = 22.6 = Предполагаемый минимум следующего бара 2(23.8) - 23 = 24.6 = Предполагаемый максимум следующего бара Среднестатистическая цена следующего бара = (Предполагаемый минимум + Предполагаемый максимум) / 2 (22.6 + 24.6) / 2 = 23.6 Вычисление среднестатистической цены следующего бара на трендовом рынке. При восходящем тренде. Для вычисления среднестатистической цены следующего бара при восходящем тренде нам необходимо знать средний коэффициент роста. Для этого используются четыре бара. Нам необходимо знать, насколько интенсивно цена двигается в направлении восходящего тренда. Чтобы определить это, мы вычисляем разницу между максимумами и минимумами. Для этого предпринимаем следующие шаги: Мы вычисляем расстояние между минимумом первого бара и максимум следующего бара, чтобы определить рост цены за двухбаровый период. Так мы поступаем для трех пересекающихся периодов. Полученные значения суммируются и делятся на три. Пример: 2+ 3.75+ 3.25 = 9 , 9/ 3 = 3. Таким образом, средний рост бара составил 3. Добавляя 3 к последнему известному минимуму (29.25) получаем 32.25. Полученная цифра и является предполагаемым максимумом следующего бара. Теперь необходимо определить завтрашней предполагаемый минимум. Мы измеряем среднюю волатильность за последний трехбаровый период. Средняя волатильность равна сумме разницы между максимумами и минимумами, разделенной на три. Например, мы имеем: 31.00 - 29.25 = 1.75 30.25 - 27.75 = 2.50 28.00 - 26.50 = 1.50 Средняя разница 1.75, 2.50 и 1.50. Суммируем полученные данные и делим на 3, получаем 5.75/3=1.92. После этого вычитаем 1.92 из значения предполагаемого максимума (32.25). Таким образом, предполагаемый минимум следующего бара должен составить 30.33. Наконец складываем предполагаемые максимум и минимум, делим сумму на 2 и получаем среднестатистическую цену. В этом случае (32.25 + 30.33) / 2 = 31.29. Важно понять, что это не догма, однако, поработав при помощи этого метода, вы удивитесь насколько часто реальные рыночные значения на следующий день схожи с предполагаемыми, отличаясь от них на один или два тика. Мы можем также вычислить среднюю цену, измеряя разницу между максимумами, чтобы получить предполагаемый максимум. Чтобы получить предполагаемый минимум, мы делаем то же самое, что мы только что сделали и вычитаем среднюю волатильность за три дня из предполагаемого максимума. Кроме того, мы можем вычислить предполагаемое среднестатистическое закрытие на основе закрытий в предыдущие дни. Затем складываем предполагаемый максимум, предполагаемый минимум, предполагаемую цену закрытия, делим получившийся показатель на три и получаем взвешенное среднестатистическое закрытие. Возможны и другие способы вычисления. При нисходящем тренде. Для вычисления среднестатистической цены при нисходящем тренде нам необходимо знать средний коэффициент снижения. Для этого также используются четыре бара. Нам необходимо знать, насколько интенсивно в среднем цена двигается в направлении вниз. Чтобы узнать это, мы вычисляем разницу между максимумами и минимумами по следующим формулам. Мы измеряем расстояние между сегодняшним минимумом и минимумом предыдущего дня, чтобы определить, насколько цена сдвинулась вниз за двухдневный период. То же самое делается для двух других периодов. Полученные значения складываются и делятся на три. Например: 2.25 + 2.00 + 1.50 = 5.75 / 3 = 1.92. Вычитаем полученный коэффициент 1.92 из последнего известного максимума (61.50) и, таким образом, получаем предполагаемый завтрашний минимум (59.58). Теперь нам необходимо определить завтрашний предполагаемый максимум. Мы измеряем среднюю волатильность для последних трех баров. Средняя волатильность равна сумме разниц между максимумами и минимумами, разделенной на три. За указанный период мы имеем разницу между максимумами и минимумами: 61.50 - 59.25 = 2.25 62.75 - 60.00 = 2.75 63.50 - 60.75 = 2.75 Суммируем полученные значения и делим их на 3 7.75 / 3 = 2.58 Добавив 2.58 к предполагаемому минимуму, мы получаем 62.16. Это завтрашний предполагаемый максимум. Наконец, необходимо сложить предполагаемый максимум и минимум и разделить полученную сумму на два, чтобы получить среднестатистическую цену на завтра. В нашем случае это 62.16+59.58/2=60.87. Формула вычисления CCI CCI = (T - MA(T, n))/(0,015*D), где T = (High + Low + Close)/3, MA(T, n) - средняя скользящая от T с постоянной n периодов, D = sum(abs(Ti - MA(T, n)))/n - среднее отклонение от средней скользящей. Теперь мы покажем, как можно оставаться с трендом, используя CCI. Правила в целом сходны с теми, которые мы привели в книге "Trading The Ross Hook", однако мы внесли некоторые изменения, поэтому будьте внимательны: Правила: 1. Сначала проанализируйте поведение индикатора на графике. Индекс должен преодолеть три "видимые горизонтальные" линии (+100, 0, -100) при нисходящем тренде и линии (-100, 0, +100) при восходящем тренде. Только после этого наблюдения можно решать, следует ли придерживаться этого тренда. 2. Если цена прошла все три эти линии, можно говорить о том, что тренд является сильным. В этом случае, можно удерживать позицию,пока индекс снова не подойдет к 0. Приведем несколько примеров для иллюстрации наших правил. На графике вверху представлен пятиминутный график, охватывающий период в три дня. В точке "А" CCI находится ниже уровня -100. После этого он поднимается до отметки 0, затем пересекает отметку +100. Таким образом, можно сделать предположение, что налицо выраженный тренд. Если дополнить CCI какими-либо индикаторами или паттернами технического анализа (например 1-2-3 с последующим Ross Hook ) вы можете использовать CCI для выставления трейлинг стопа. Когда CCI поднимается над отметкой +100 следует удерживать позицию до того момента, как индикатор коснется отметки 0. Кроме того, вы можете использовать гипотетические вычисления, чтобы определить на каком уровне цены ССI достигнет 0, чтобы определить, когда следует закрывать позицию. В этом случае индекс ни разу не достигает отметки 0. На графике 2 представлен 5-минутный график для трехдневного периода. В точке А CCI пересекает вниз линию 100, затем пересекает 0, затем -100 в точке В. Это заставляет нас предположить, что тренд находится в прогрессе. Вскоре после точки В CCI достигает уровня 0, однако после этого рынок продолжает трендировать. Второе касание уровня 0 мы видим в точке С. Замечания ССI вряд ли поможет определить начало тренда. Однако он предоставляет отличную возможность следования существующему тренду. Данные, генерируемые CCI, необходимо фильтровать при помощи других методов анализа с целью подтверждения тренда. Если вы выбрали метод, при котором вы не вычисляете среднестатистические цены, просто закрывайте позицию, после того CCI достигает уровня 0. Статистически такой метод работы ничем не отличается от метода работы с предполагаемыми ценами. Для дей-трейдеров использование предполагаемых уровней может потребовать несколько лишних минут ожидания в зависимости от используемого временного диапазона. Однако для долгосрочных трейдеров это может вылиться в несколько дней или недель. Но поскольку у долгосрочный трейдеров больше времени им лучше выбрать именно этот вариант.